Ảnh hưởng của Fintech đến lĩnh vực ngân hàng - tài chính Việt Nam

Tóm tắt: Trong bối cảnh đại dịch COVID-19 diễn biến phức tạp trên toàn thế giới, sự gia tăng nhanh chóng của các dịch vụ tài chính ứng dụng công nghệ (Fintech) mang lại nhiều lợi ích cho xã hội nhưng cũng tiềm ẩn rủi ro, từ đó tạo ra không ít thách thức đối với các nhà quản lý trong lĩnh vực ngân hàng – tài chính. Bài viết tập trung đánh giá thực trạng phát triển của Fintech, những ảnh hưởng của Fintech tới hoạt động ngân hàng – tài chính ở Việt Nam, từ đó đề xuất giải pháp giúp phát triển các định chế tài chính Việt Nam một cách bền vững.

Impact of Fintech on Vietnam's banking and finance sector

Abstract: In the context of complicated developments of the COVID-19 pandemic worldwide, the rapid expansion of financial services applying technology (Fintech) brings many benefits and also potential risks, thereby creating many challenges for authorities in the banking-finance sector. The article focuses on assessing the development of Fintech in Vietnam, its influence on banking and financial activities, thereby proposing solutions for the sustainable development of

1. Sự phát triển của công nghệ tài chính tại Việt Nam

Những công nghệ mới của cuộc cách mạng công nghiệp (CMCN) 4.0 như IoT - internet kết nối vạn vật , Big data - dữ liệu lớn, Artificial Intelligent (AI) - trí tuệ nhân tạo, Cloud Computing - điện toán đám mây, Blockchain - công nghệ chuỗi khối, Biometric - Sinh trắc học… đã và đang tạo ra những bước ngoặt to lớn trong lịch sử, tác động tới hầu hết các hoạt động kinh tế - xã hội ở tất cả các quốc gia trên toàn thế giới. Lĩnh vực ngân hàng nói riêng hay tài chính nói chung là một trong những lĩnh vực ứng dụng các công nghệ thông tin từ rất sớm, đã có những thay đổi rõ rệt với sự ra đời của hàng loạt sản phẩm, dịch vụ cùng các mạng lưới phân phối dịch vụ tài chính mới nhờ ứng dụng các công nghệ 4.0. Ngành công nghiệp công nghệ tài chính - Fintech trong những năm qua đã phát triển và lớn mạnh, bao gồm hàng loạt các công ty cung cấp đa dạng các dịch vụ tài chính và hoạt động trên phạm vi toàn cầu. Những ứng dụng công nghệ số trong lĩnh vực tài chính có thể kể đến những dịch vụ cơ bản như thanh toán và chuyển tiền (payment, transfer & settlement), tín dụng (credit, lending, peer-to-peer lending), hay những dịch vụ mới như tiền số (Crypto-Currency, Stable coin), huy động vốn cộng đồng (Crowd-fund, Crowd investing), tư vấn tài chính (Financial consultation)...

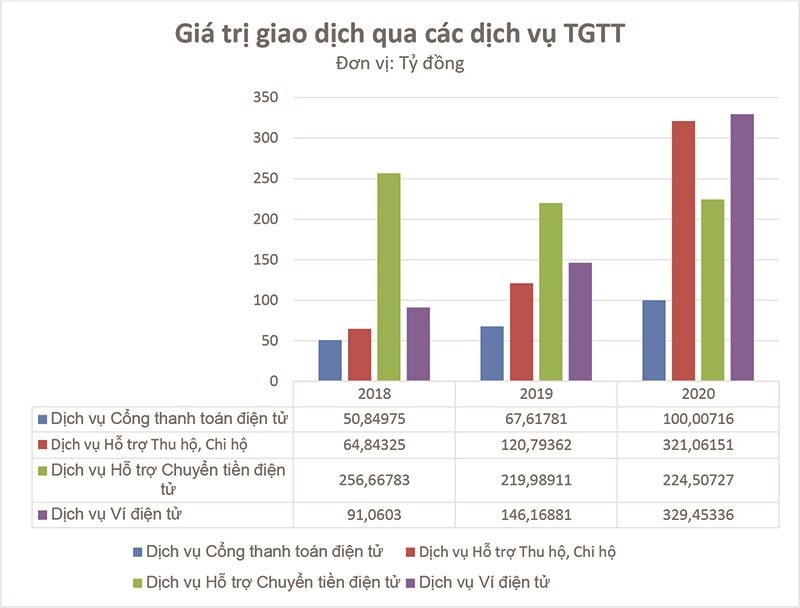

Hòa chung với guồng quay phát triển của Fintech toàn cầu, Việt Nam những năm gần đây cũng chứng kiến sự phát triển mạnh mẽ, sâu rộng của lĩnh vực Fintech. Số lượng các công ty khởi nghiệm trong lĩnh vực công nghệ tài chính (Fintech Startups). Fintech Startups ở Việt Nam năm 2015 là 39 công ty, năm 2017 tăng lên 44 công ty và năm 2019 tiếp tục tăng lên 124 công ty. Con số này có sự sụt giảm nhẹ còn 115 công ty vào năm 2020 (Hình 1).

Hình 1: Thống kê công ty khởi nghiệp Fintech Việt Nam qua các năm

|

|

Nguồn: Fintech Singapore, 2020 |

Đại dịch COVID-19 diễn biến phức tạp ảnh hưởng lớn tới nền kinh tế của các quốc gia trên thế giới và tại Việt Nam, thay đổi thói quen tiêu dùng và thanh toán, tạo ra cơ hội cho các lĩnh vực dịch vụ ứng dụng công nghệ như Fintech trong thanh toán. Với những biến động đó, từ năm 2019, các Fintech Startups trong lĩnh vực thanh toán và bảo hiểm tiếp tục ra đời, còn một số công ty trong lĩnh vực cho vay và gọi vốn đã không trụ lại được trong hệ sinh thái khởi nghiệp này. Cuối năm 2020, tại Việt Nam có khoảng 115 Fintech Startups hoạt động chủ yếu trong lĩnh vực thanh toán không dùng tiền mặt, cho vay ngang hàng, ngân hàng số, quản lý tài sản, blockchain và tiền ảo, quản lý dữ liệu và chấm điểm tín dụng tài chính thay thế (Hình 2).

Hình 2: Các công ty công nghệ tài chính Việt Nam năm 2020

|

|

Nguồn: Fintech Singapore, 2021 |

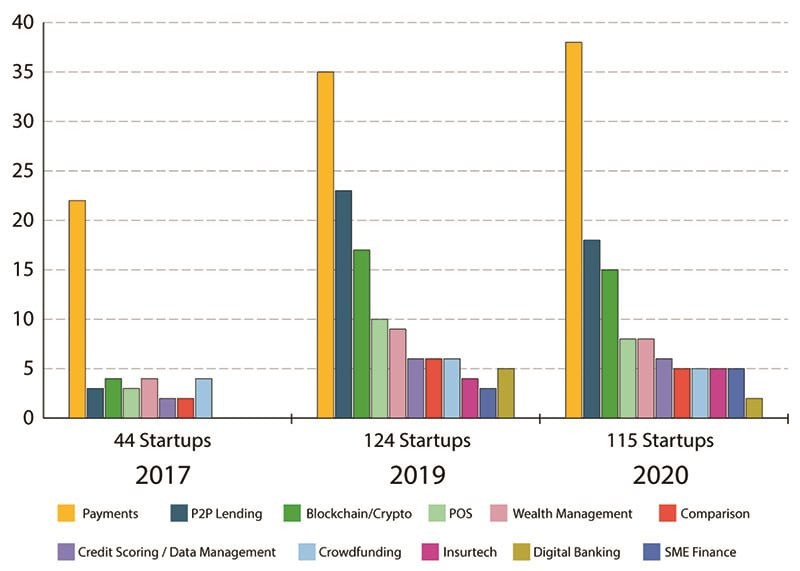

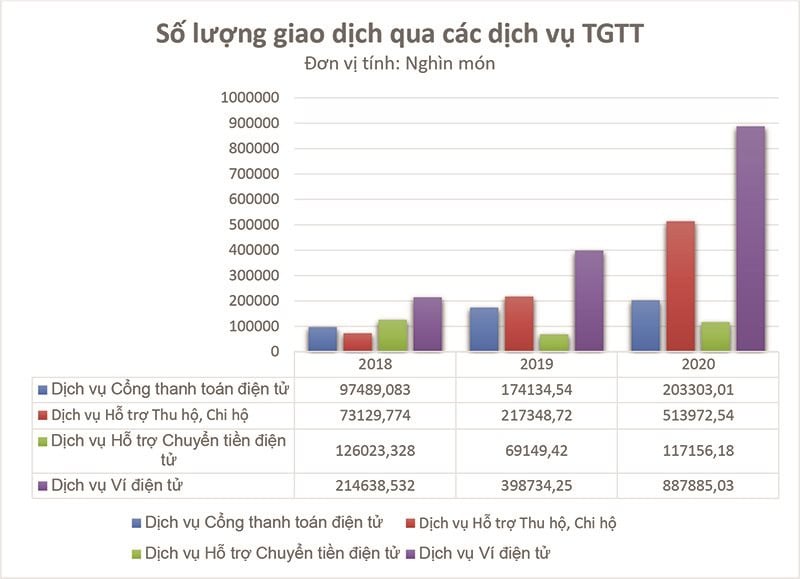

Các thông tin trên cho thấy, các công ty Fintech tại Việt Nam chủ yếu tập trung vào lĩnh vực thanh toán với số lượng lớn nhất và tốc độ tăng nhanh nhất. Dịch bệnh COVID-19 cùng các chỉ đạo giãn cách xã hội của nhà nước đã góp phần thay đổi hành vi tiêu dùng, mua sắm của người dân Việt Nam. Thanh toán không dùng tiền mặt đang bùng nổ: giao dịch thông qua mobile banking tăng gần 150% mỗi năm trong 5 năm vừa qua; thanh toán qua ví điện tử (e-wallet) và các thiết bị di động lần lượt tăng trên 160% và trên 125%. Báo cáo của Allied Market Research ước tính, thị trường thanh toán di động Việt Nam có thể đạt 70,9 triệu USD vào năm 2025. Theo thống kê đến ngày 31/12/2020, tổng số lượng giao dịch thanh toán không dùng tiền mặt xử lý qua hệ thống của Công ty cổ phần Thanh toán Quốc gia Việt Nam (Napas) tăng 76% so với năm 2019, tổng giá trị giao dịch tăng 124% so với năm 2019. (Hình 3).

Hình 3: Số lượng và giá trị giao dịch qua các dịch vụ trung gian thanh toán tại Việt Nam

|

|

|

Nguồn: Ngân hàng Nhà nước Việt Nam

Trong bối cảnh cách mạng công nghiệp 4.0 và tác động của đại dịch COVID-19, với các động thái tích cực từ phía chính phủ và các cơ quan chức năng trong việc nghiên cứu nhằm ban hành các quy định pháp luật phù hợp hứa hẹn mang lại nhiều chuyển biến tích cực cho lĩnh vực Fintech tại Việt Nam. Fintech đang hiện diện trong nhiều mặt đời sống và sẽ ngày càng ảnh hưởng rộng hơn, mạnh mẽ hơn đến sự phát triển thị trường tài chính – ngân hàng Việt Nam.

2. Fintech và ảnh hưởng tới thị trường tài chính – ngân hàng

Sự phát triển của Fintech thời gian qua đã mang đến những ảnh hưởng tích cực và tiêu cực đến lĩnh vực ngân hàng, khả năng tiếp cận tài chính và sự ổn định tài chính

Ảnh hưởng tích cực

Sự phát triển của Fintech đem lại nhiều lợi ích, có thể kể đến như:

Thứ nhất, ứng dụng công nghệ Fintech mới như Big data, Blockchain, eKYC, Biometric,… giúp các tổ chức tài chính (TCTC) giảm thiểu chi phí. Cụ thể, các TCTC có thể thu thập được nhiều nguồn thông tin phi cấu trúc từ khách hàng, từ đó phân tích được thói quen và hành vi của người sử dụng dịch vụ nhằm giảm thiểu chi phí cho công nghệ, hạ tầng kỹ thuật, đơn giản hóa quy trình nhưng vẫn nâng cao chất lượng dịch vụ, đảm bảo bảo mật thông tin cho khách hàng.

Thứ hai, Fintech giúp gia tăng khả năng tiếp cận tài chính cho các đối tượng khách hàng thu nhập thấp, dân trí thấp, sống ở các khu vực nông thôn, vùng sâu vùng xa, hải đảo... có thể giúp hàng triệu khách hàng có thu nhập thấp chuyển từ việc không tiếp cận được với các dịch vụ tài chính hay chỉ giao dịch bằng tiền mặt sang việc tiếp cận được các dịch vụ tài chính – ngân hàng chính thức được cung ứng qua các ứng dụng tài chính số.

Thứ ba, với sự hỗ trợ của chính phủ trong việc cho phép định danh khách hàng trực tuyến eKYC, Fintech giúp người dân có thể sử dụng danh mục đa dạng các sản phẩm tài chính tại bất cứ nơi đâu, vào bất cứ thời gian nào mà không bị giới hạn về thời gian hay không gian. Điều đó giúp giảm thiểu chí phí di chuyển, chờ đợi và gia tăng sự thuận tiện cho khách hàng. Các sản phẩm khách hàng sử dụng không chỉ giới hạn ở dịch vụ tài chính mà còn có thể mở rộng sang các lĩnh vực phi tài chính khác cho các cá nhân vì đến nay có khoảng 45% dân số thế giới sở hữu điện thoại thông minh.

Thứ tư, Fintech có thể làm tăng GDP quốc gia do khách hàng cá nhân và doanh nghiệp tăng chi tiêu của mình nhờ các tiện ích và sự thuận lợi của các sản phẩm, dịch vụ số và khả năng thanh toán, chi trả, tiêu dùng trên nền tảng số, qua đó tạo ra sự ổn định của nền kinh tế quốc gia (Peterson, 2017).

Thứ năm, sự phát triển của Fintech làm gia tăng tính cạnh tranh và giảm sự phụ thuộc vào khu vực tài chính, ngoài ra, Fintech (như gọi vốn cộng đồng và P2P) có thể giúp giảm rủi ro hệ thống do không liên quan đến quá trình tạo tiền thông qua hệ thống ngân hàng, qua đó có thể giúp ổn định tài chính. Các doanh nghiệp, tổ chức và cá nhân có thể có thêm lựa chọn về kênh tài trợ vốn khác ngoài ngân hàng. Đồng thời, Fintech cũng có thể góp phần ổn định tài chính trên khía cạnh tổ chức cấp vốn có thể tiếp cận được nhiều thông tin để đánh giá về năng lực tài chính khách hàng từ đó giảm rủi ro nợ xấu (Furche và cộng sự, 2017). Sự xuất hiện và hoạt động của các Fintech trên thị trường tài chính sẽ góp phần đẩy mạnh thanh toán không dùng tiền mặt, giảm được các chi phí phát sinh do sử dụng các giao dịch tiền mặt.

Thứ sáu, Fintech cũng mang lại lợi ích cho các Chính phủ bằng cách cung cấp một nền tảng giúp làm tăng các giao dịch tài chính, theo đó doanh thu thuế cao hơn do giảm được thất thoát so với khi thực hiện các giao dịch bằng tiền mặt (Manyika và cộng sự, 2016). Bên cạnh đó, Fintech mang lại nhiều lợi ích cho các cơ quan quản lý do việc ứng dụng các dịch vụ Fintech có thể làm giảm đáng kể sự lưu thông của tiền xấu (hoặc giả), giảm chi phí in ấn tiền, giảm các hành vi vi phạm pháp luật có liên quan đến sử dụng tiền mặt (Peterson, 2017).

Ảnh hưởng tiêu cực

Bên cạnh những lợi ích mang lại, việc ứng dụng Fintech cũng cần được xem xét dựa trên khía cạnh rủi ro và có ảnh hưởng tiêu cực đến sự ổn định của thị trường tài chính – ngân hàng như sau:

Thứ nhất, rủi ro lớn nhất của Fintech là vấn đề an ninh mạng (Kopp và cộng sự, 2017). Thực tiễn từ các quốc gia ứng dụng Fintech đi trước cho thấy, khi hệ thống tài chính càng phụ thuộc vào các nền tảng điện tử và hồ sơ kỹ thuật số, chúng càng bị ảnh hưởng trước các cuộc tấn công mạng, và một sự cố có thể dẫn đến rủi ro của cả hệ thống. Khi đó, cả doanh nghiệp và các cơ quan quản lý đều phải phải đương đầu với những vấn đề an ninh mạng như các vấn đề về gian lận tài chính, lỗi hệ thống, tội phạm công nghệ ăn cắp dữ liệu, phát tán mã độc… (Furche và cộng sự, 2017).

Thứ hai, tốc độ thay đổi của pháp luật không theo kịp với sự phát triển như vũ bão của công nghệ tài chính. Điều này gây ra những khó khăn cho các cơ quan quản lý trong việc điều hành và quản lý các dịch vụ Fintech. Thêm vào đó, với sự tiện ích, sự đơn giản và tốc độ phổ cập quá nhanh của các sản phẩm dịch vụ Fintech khiến cho khách hàng đôi khi chấp nhận sử dụng dịch vụ quá dễ dàng trong khi họ chưa biết cách tự bảo vệ dữ liệu cá nhân, từ đó tạo điều kiện thuận lợi cho tội phạm tài chính tấn công. Điều đó khiến cho các biến tướng của các dịch vụ tài chính như tín dụng đen hay các vụ lừa đảo đa cấp về kinh doanh bitcoin... liên tục diễn ra trong thời gian vừa qua tại nước ta. Theo Furche và cộng sự (2017), kinh nghiệm cho thấy ngay cả ở các nước phát triển, người tiêu dùng thường sử dụng sai các công cụ tài chính và cũng thường phải chịu gánh nặng nợ lớn và các hợp đồng phức tạp mà họ không hiểu đầy đủ.

Thứ ba, Fintech thường thu hút những khách hàng có “rủi ro cao”. Đây là những nhóm khách hàng thường không thể nhận được khoản vay từ các ngân hàng, các tổ chức tín dụng thông thường do không đáp ứng được tiêu chuẩn điểm tín dụng hoặc là nhóm khách hàng có kết quả đánh giá rủi ro tín dụng cao. Khi đó, để huy động được vốn, tiếp cận được các dịch vụ tài chính, nhóm khách hàng thường có xu hướng tìm đến các dịch vụ Fintech. Việc tập trung số lượng khách hàng có rủi ro lớn có thể đem lại rủi ro cho những người cung ứng dịch vụ Fintech, đe dọa sự ổn định của quy trình trung gian tài chính cũng như sự ổn định của cả hệ thống tài chính (như thất bại của 2 công ty P2P là Lendy và Funding Secure ở Anh).

Thứ tư, tốc độ phát triển “quá nóng” của Fintech có thể dẫn đến nhiều hoạt động tài chính phi tiền mặt khó được kiểm soát, thậm chí có thể gia tăng một số loại tội phạm mới liên quan đến sử dụng công nghệ không phải chỉ trên phạm vi quốc gia mà có thể trên phạm vi toàn cầu. Mặt khác, các loại tiền kỹ thuật số tuy có thể an toàn trong các giao dịch trực tiếp giữa những người dùng, nhưng đồng thời cũng có thể tạo điều kiện cho việc trốn thuế, gian lận và giao dịch bất hợp pháp (He và cộng sự, 2016).

Cuối cùng, Fintech có thể ảnh hưởng đến điều hành chính sách tiền tệ của ngân hàng trung ương. Hiện tại, Fintech chưa tác động rõ nét đến chính sách tiền tệ, nhưng nếu tiếp tục phát triển mạnh mẽ có thể có tác động không nhỏ. Tiền điện tử do tư nhân phát hành (như Bitcoin) có thể hạn chế việc sử dụng tiền tệ chính thức và tạo ra rủi ro đối với sự ổn định tiền tệ, bao gồm nguy cơ giảm phát như trường hợp bản vị vàng khi có mức cung tiền cố định, sự linh hoạt khi đối phó với những cú sốc tạm thời đối với nhu cầu tiền, và khả năng hoạt động như một người cho vay cuối cùng. Đồng thời, việc theo dõi và thống kê tổng phương tiện thanh toán của nền kinh tế trở nên khó khăn hơn, có khả năng tạo ra những thách thức mới cho các nhà hoạch định chính sách tiền tệ (He & cộng sự, 2016). Hơn nữa, theo Furche và cộng sự (2017), sự biến động giá của các loại tiền ảo và rủi ro hoạt động do mất niềm tin có thể ảnh hưởng đến các nhà quản lý tiền tệ trong việc cung cấp thanh khoản. Bên cạnh đó, do thị phần của các tổ chức tín dụng (TCTD) truyền thống có xu hướng giảm vì phải chia sẻ với các Fintech Startups, các kênh truyền tải chính sách tiền tệ như kênh lãi suất, tín dụng… cũng có thể bị ảnh hưởng và cần được các nhà hoạch định chính sách kiểm soát chặt chẽ (Bernoth và Gebauer, 2017).

3. Một số đề xuất

Để tận dụng những cơ hội, ảnh hưởng tích cực và hạn chế các tác động, ảnh hưởng tiêu cực từ CMCN 4.0 nói chung và Fintech nói riêng tới lĩnh vực ngân hàng – tài chính nước ta, góp phần phát triển bền vững thị trường tài chính trong bối cảnh dịch bệnh COVID-19 còn diễn biến phức tạp, cần lưu ý một số vấn đề sau:

3.1. Đối với Chính phủ và các bộ, ban, ngành

Thứ nhất, một trong những lợi ích chính của Fintech, đặc biệt đối với các nền kinh tế mới nổi, là nâng cao khả năng tiếp cận tài chính. Khách hàng có nhiều sản phẩm và dịch vụ hơn để chọn lựa, đồng thời họ cũng dễ gặp phải rủi ro và dễ chịu tổn thương hơn. Để giải quyết vấn đề này, Chính phủ cần tăng cường đẩy mạnh tuyên truyền, phổ biến các chương trình giáo dục tài chính, phổ cập kiến thức tài chính, các thông tin về Fintech, về các hình thức lừa đảo biến tướng sử dụng Fintech,... cho nhiều đối tượng khác nhau trên các phương tiện truyền thông chính thống như đài phát thành, truyền hình, báo chí... Đồng thời, các cơ quan quản lý cũng cần nghiên cứu ban hành khung pháp lý bảo vệ người tiêu dùng trong lĩnh vực tài chính nhằm hạn chế những rủi ro xảy ra cho khách hàng khi tham gia sử dụng các dịch vụ Fintech. Bộ Tài chính thường xuyên có những kiểm tra, rà soát đối với những dịch vụ tài chính phi chính thức và đưa ra những cảnh báo rủi ro đối với người tiêu dùng khi sử dụng những sản phẩm này.

Thứ hai, thống nhất và nâng cao nhận thức về an toàn thông tin, xác định công tác bảo đảm an ninh, an toàn thông tin là một yêu cầu tất yếu nhằm bảo đảm an ninh trật tự của xã hội. Ngày 12/6/2018, Luật An ninh mạng đã được ban hành, trong đó có quy định về hoạt động bảo vệ an ninh quốc gia và bảo đảm trật tự, an toàn xã hội trên không gian mạng, nhưng việc hướng dẫn, tổ chức thực hiện cần quyết liệt và liên tục hơn. Hệ thống pháp luật và quy chuẩn về an toàn thông tin, bảo về người tiêu dùng cần tiếp tục được hoàn thiện hơn nữa.

Thứ ba, hoàn thiện khuôn khổ pháp lý hỗ trợ sự phát triển hệ sinh thái Fintech tại Việt Nam, đặc biệt là khuôn khổ pháp lý cho Fintech Startups thuộc lĩnh vực tài chính - ngân hàng nhằm hỗ trợ thúc đẩy Fintech Startups phát triển và trở thành một bộ phận quan trọng chuỗi cung ứng dịch vụ tài chính - ngân hàng (Dự kiến trong quý IV/2021, NHNN trình Chính phủ phê duyệt Nghị định về cơ chế thử nghiệm Fintech).

Thứ tư, Chính phủ cần có chính sách hỗ trợ về cơ sở vật chất, cơ sở hạ tầng để các doanh nghiệp Fintech có cơ hội phát triển và phát triển đồng bộ. Bên cạnh đó, Chính phủ cũng cần có những chính sách hỗ trợ cho vay, hỗ trợ về công nghệ đối với những doanh nghiệp start-up trong lĩnh vực Fintech để các doanh nghiệp này có thể đáp ứng tốt nhất nhu cầu thị trường, nhưng cũng hạn chế tối ra những rủi ro cho những doanh nghiệp này khi phát triển trong lĩnh vực mới.

3.2. Đối với các chủ thể tham gia thị trường ngân hàng – tài chính

Thứ nhất, các tổ chức tài chính cần tập trung đầu tư vào hạ tầng công nghệ với tầm nhìn dài hạn hướng tới ngân hàng số toàn diện, từ đó có chiến lược phù hợp về công nghệ thông tin, đầu tư vào phát triển hệ thống công nghệ thông tin, cũng như phát triển nguồn nhân lực chất lượng cao, có khả năng áp dụng các công nghệ hiện đại của cuộc Cách mạng công nghệ 4.0 vào việc phát triển sản phẩm, dịch vụ tài chính - ngân hàng.

Thứ hai, tập trung nâng cấp, cải thiện hệ thống an ninh công nghệ nhằm đảm bảo an toàn, bảo mật cho hệ thống. Như đã đề cập ở trên, rủi ro về công nghệ - an ninh mạng luôn gắn liền với các sản phẩm, dịch vụ ứng dụng công nghệ, do đó, các tổ chức tài chính cần đặc biệt quan tâm xây dựng hệ thống dự phòng dữ liệu nhằm sao lưu và khôi phục lại các dữ liệu sau các sự cố, thảm họa có thể xảy ra; tăng cường hợp tác với các công ty cung cấp giải pháp công nghệ và các công ty Fintech trên cơ sở cùng có lợi.

Thứ ba, các TCTD truyền thống và các Fintech startups cần tiếp tục chủ động tìm hiểu, nghiên cứu về các xu thế phát triển công nghệ của các tổ chức tài chính trên thế giới nhằm học hỏi và đưa ra các chiến lược và giải pháp phát triển phù hợp với khả năng và nguồn lực của tổ chức và điều kiện ứng dụng tại Việt Nam. Các sản phẩm và dịch vụ mới ứng dụng Fintech cần đảm bảo yếu tố đơn giản, dễ thao tác, an toàn bảo mật, dễ tiếp cận, tạo điều kiện để các đối tượng chưa được tiếp cận với dịch vụ tài chính truyền thống sẽ có nhiều cơ hội tiếp cận các dịch vụ số hơn.

Thứ tư, đối với khách hàng, những người sử dụng dịch vụ Fintech, cần chủ động học hỏi những kiến thức cơ bản liên quan đến bảo mật thông tin, tiện ích của khách hàng, những thông tin liên quan đến sản phẩm, dịch vụ, cũng như những hạn chế của các dịch vụ Fintech trước khi sử dụng. Từ đó, chính khách hàng là người có ý thức hạn chế tối đa những rủi ro, những tổn thất không đáng có.

Phát triển công nghệ tài chính - Fintech là xu thế tất yếu của lĩnh vực ngân hàng – tài chính trong bối cảnh cuộc CMCN 4.0. Tiềm năng phát triển của hệ sinh thái Fintech ở Việt Nam là rất lớn với dân số trẻ và khoảng 64 triệu người sử dụng Internet, chiếm gần 70% dân số, xếp thứ 6 APEC và thứ 13 thế giới. Fintech đem lại nhiều lợi ích cho khách hàng, cho các tổ chức cung ứng dịch vụ tài chính và cho toàn bộ nền kinh tế quốc gia nhưng bên cạnh đó là các thách thức đòi hỏi sự chung tay góp sức của nhiều bên liên quan, bao gồm Chính phủ, các bộ, ban, ngành, các tổ chức tài chính, các Fintech Startups và người dân để có thể vừa tận dụng cơ hội và lợi ích mà tài chính số mang lại, vừa giảm thiểu các rủi ro và thách thức trong quá trình hoạt động, nhằm mang lại sự phát triển bền vững cho thị trường ngân hàng - tài chính Việt Nam.

Tài liệu tham khảo:

1. CBInsights, 2019, Global Fintech Report Q3 2019.

2. Ernst&Young, 2018, Asean Fintech Census 2018.

3. Ernst&Young, 2019, Global Fintech Adoption Index 2019.

4. Furche, P. và cộng sự, 2017. “FinTech and the Future of Central Banking,” Economic Policy Papers Central Bank of Chile, Central Bank of Chile.

5. He, D., K. Habermeier, R. Leckhow, V. Haksar, Y. Almeida, M. Kashima, N. Kyriakos‐Saad, H. Oura, T. Sedik, N. Stetsenko, and C. Verdugo‐Yepes (2016), “Virtual Currencies and Beyond: Initial Considerations”, IMF Staff Discussion Note 2016/3.

6.Kerstin Bernoth & Stefan Gebauer & Dorothea Schäfer, 2017. “Monetary Policy Implications of Financial Innovation: In-Depth Analysis,” DIW Berlin: Politikberatung kompakt, DIW Berlin, German Institute for Economic Research.

7. Kopp, E., L. Kaffenberger, and N. Jenkinson (2017), “Cyber Risk, Market Failures, and Financial Stability”, IMF Working Paper No. 17/185.

8. Manyika J. và cộng sự, 2016. “Digital finance for all: Powering inclusive growth in emerging economies”, McKinsey Global Institute.

9. Peterson K. Ozili, 2018. “Impact of digital finance on financial inclusion and stability,” Borsa Istanbul Review, Research and Business Development Department, Borsa Istanbul, vol. 18(4), pages 329-340, December.

10. Các Website:

- sbv.gov.vn

- fintechnews.sg

-thanhnien.vn/tai-chinh-kinh-doanh/giao-dich-thanh-toan-khong-dung-tien-mat-gia-tri-nho-gia-tang-1196932.html

-bankmycell.com/blog/how-many-phones-are-in-the-world

-blog.tomorrowmarketers.org/tong-quan-thi-truong-fintech-tai-viet-nam

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 21 năm 2021

Bài liên quan

Thủ tướng yêu cầu kiên định mục tiêu, thực hiện '3 tăng tốc'

Họp báo Chính phủ: Kinh tế 6 tháng tốt hơn trên hầu hết các lĩnh vực

Tăng cường hợp tác chứng khoán Việt – Lào: VASB chia sẻ kinh nghiệm nghề nghiệp và đào tạo

Tổng thống Trump: Hoa Kỳ sẽ cắt giảm đáng kể thuế đối ứng cho nhiều hàng hóa xuất khẩu của Việt Nam

Ngân hàng thương mại đối với doanh nghiệp như xăng với xe

Áp dụng các công nghệ và giải pháp hiện đại: Yếu tố then chốt hỗ trợ doanh nghiệp quản lý thanh khoản và quản trị rủi ro

Thủ tướng: Đưa kim ngạch thương mại Việt Nam - Australia đạt 20 tỷ USD

Không chỉ 4-5 doanh nghiệp, Chính phủ muốn càng nhiều “đại gia” đăng ký làm đường sắt cao tốc Bắc-Nam càng tốt

Tổng Bí thư Tô Lâm và Tổng thống Hoa Kỳ Donald Trump điện đàm

Tổng Bí thư Tô Lâm tiếp xúc cử tri Hà Nội sau Kỳ họp thứ 9, Quốc hội khóa XV

Không cần đổ xăng, mẫu xe tay ga này vẫn chạy 121 km: Giá rẻ, đẹp khiến Honda Vision "toát mồ hôi"

Tổng Bí thư Tô Lâm: Phải chuyển từ tư duy hành chính sang tư duy phục vụ

Tỷ phú Phạm Nhật Vượng trở thành người Việt Nam đầu tiên sở hữu khối tài sản lên đến 9 tỷ USD

Mảng trụ cột lên tiếng, Hòa Phát (HPG) lập kỷ lục chưa từng có

Khó khăn bủa vây, một doanh nghiệp mía đường vẫn "khỏe", trả cổ tức đều đặn cao hơn ngân hàng

“Không nên nghĩ giá dầu thật cao thì cổ phiếu dầu khí sẽ tốt”

Các "sếu đầu đàn" cam kết chung tay, thành phố này của Việt Nam hứa hẹn đáng sống nhất thế giới

- Chủ tịch nước Võ Văn Thưởng

- Tạp chí Kinh tế Chứng khoán Việt Nam

- giá vàng miếng SJC

- Kết quả xổ số Kiên Giang

- giá tiêu mới nhất

- chi trả cổ tức

- Dự đoán xổ số Khánh Hòa

- kinh tế

- Thương vụ Việt Nam tại UAE

- Ngành Cao su Việt Nam