Bất động sản chiếm 70% tổng giá trị trái phiếu doanh nghiệp chậm trả

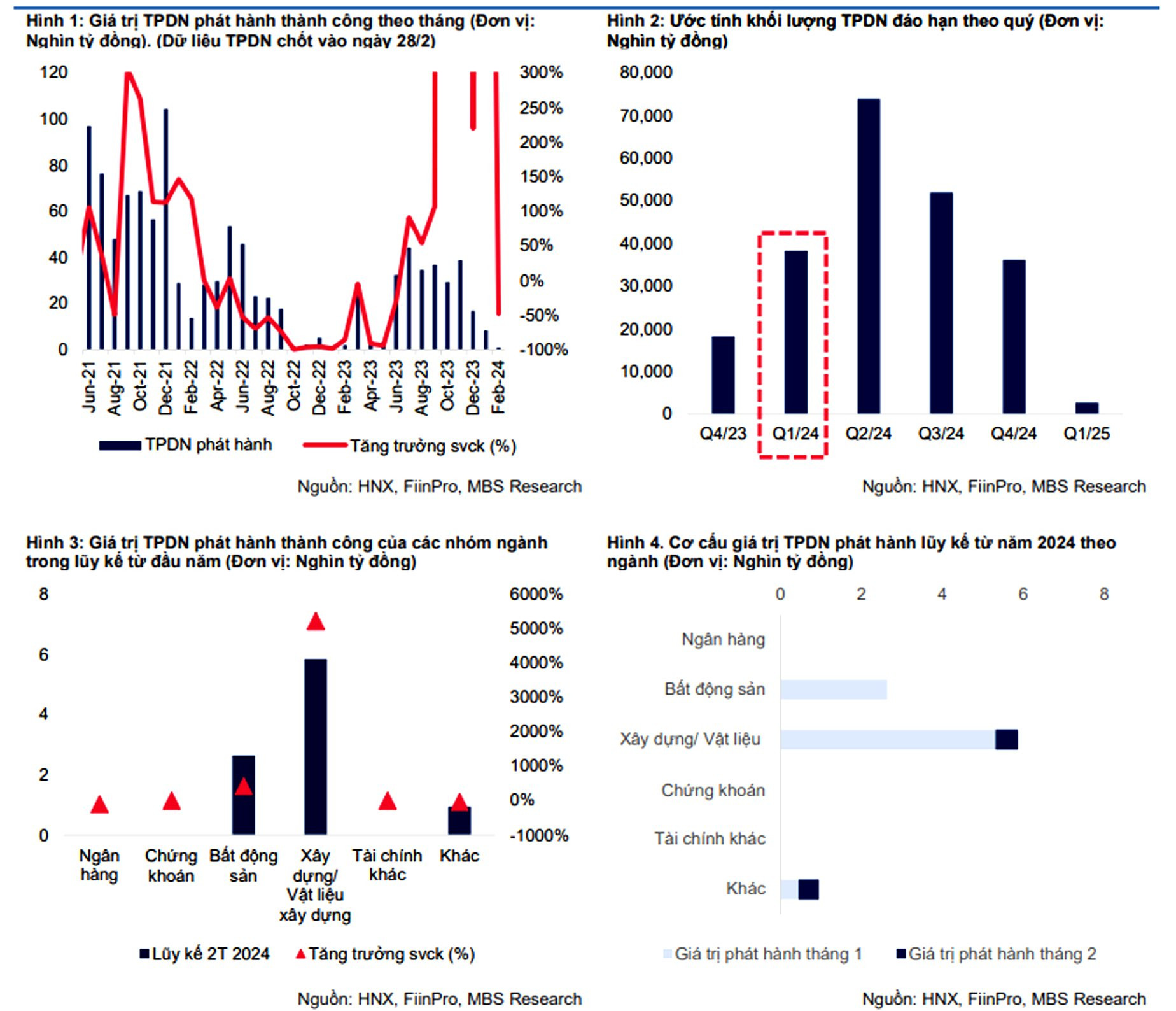

Báo cáo về thị trường trái phiếu vừa được CTCK MB (MBS) công bố cho biết, tính đến ngày 28/2, tổng giá trị trái phiếu phát hành thành công trong tháng 2/2024 khá khiêm tốn, ước đạt hơn 1.000 tỷ đồng, giảm tới 87% so với tháng trước.

Trong tháng qua, chỉ có 2 đợt phát hành duy nhất thuộc về Công ty CP Vận tải và Xếp dỡ Hải An, với giá trị phát hành là 500 tỷ đồng, kỳ hạn 5 năm, lãi suất 6%/năm; Công ty CP Đầu tư và Xây dựng xa lộ Hà Nội, với giá trị phát hành là 550 tỷ đồng, kỳ hạn 10 năm, lãi suất 10,1%/năm.

Lũy kế từ đầu năm đến nay, tổng giá trị TPDN phát hành đạt hơn 9.400 tỷ đồng, gấp 3 lần so với cùng kỳ. Lãi suất TPDN bình quân trong 2 tháng đầu năm 2024 đạt 11,1%/năm, cao hơn so với mức trung bình 8%/năm của năm 2023.

Đặc biệt, trong tháng 1/2024 ghi nhận 3 đợt phát hành trái phiếu ra công chúng, với tổng giá trị phát hành là hơn 5.463 tỷ đồng, chiếm 58% tổng lượng phát hành.

Tổng giá trị trái phiếu phát hành đã tập trung vào nhóm ngành khác thay vì chỉ các ngân hàng thương mại như năm 2023 cho thấy, các công ty đang bước vào giai đoạn hồi phục do các vấn đề pháp lý thực hành thu hồi nợ của nhiều đơn vị đã được xử lý.

Thống kê cho thấy, từ đầu năm đến nay, xây dựng - vật liệu xây dựng là nhóm ngành có giá trị phát hành cao nhất, với khoảng 5.800 tỷ đồng, (cùng kỳ năm trước phát hành 110 tỷ đồng) chiếm tỷ trọng 62% so với tổng giá trị. Lãi suất bình quân gia quyền của trái phiếu xây dựng – vật liệu xây dựng là 10.6%/năm, kỳ hạn bình quân 8,8 năm.

Các doanh nghiệp trong nhóm có phát hành giá trị lớn nhất bao gồm: Công ty CP Đầu tư Hạ tầng Kỹ thuật TP. Hồ Chí Minh (2.800 tỷ đồng), Tổng Công ty Đầu tư và Phát triển công nghiệp (1.300 tỷ đồng), Công ty TNHH MTV BOT tỉnh Ninh Thuận (1.200 tỷ đồng).

Xếp sau là nhóm ngành bất động sản, với tổng giá trị phát hành đạt hơn 2.600 tỷ đồng (tăng gấp 5 lần so với cùng kỳ), chiếm tỷ trọng 28%. Lãi suất bình quân gia quyền của trái phiếu bất động sản vẫn là 14%/năm, kỳ hạn bình quân là 3 năm. Tổng giá trị phát hành thuộc về 2 doanh nghiệp là: Công ty CP Đầu tư Văn Phú - Invest (650 tỷ đồng) và Tập đoàn Vingroup – CTCP (2.000 tỷ đồng).

Trái ngược với lượng trái phiếu đã phát hành, hoạt động mua lại TPDN diễm ra ảm đạm trong các tháng đầu tiên của năm. Thống kê cho thấy, trong tháng 2, giá trị trái phiếu mua lại trước hạn ước tính khoảng hơn 1.900 tỷ đồng, giảm 60% so với tháng trước do đây là diễn ra kỳ nghỉ Tết nguyên đán. Lũy kế từ đầu năm đến nay, khoảng hơn 6.800 tỷ đồng TPDN đã được mua lại trước hạn, giảm 58% so với cùng kỳ.

MBS ước tính, sẽ có khoảng 200.000 tỷ đồng TPDN sẽ đáo hạn trong năm 2024 (đã trừ đi các khoản TP mua lại), tăng 4% so với năm trước, trong đó nhóm bất động sản và ngân hàng chiếm lần lượt là 58% và 8%.

Ngay trong quý I/2024, sẽ có khoảng 38.000 tỷ đồng trái phiếu đáo hạn. Tuy nhiên, áp lực đáo hạn mạnh nhất sẽ rơi vào quý II (74.000 tỷ đồng) và quý III (52.000 tỷ đồng). “Hiện tại, tổng giá trị TPDN chậm các nghĩa vụ thanh toán ước vào khoảng 193,6 nghìn tỷ đồng, chiếm gần 19% dư nợ TPDN của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 70% giá trị chậm trả”, báo cáo của MBS cho biết.

Đối với thị trường trái phiếu Chính phủ (TPCP), MBS cho biết, trong tháng 2/2023, trong số 29.500 tỷ đồng trái phiếu được Kho bạc Nhà nước (KBNN) chào bán, có 28.170 tỷ đồng được huy động thành công, đạt tỷ lệ 95%. Trong đó, kỳ hạn 7 năm, 10 năm và 15 năm vẫn tiếp tục phát hành thành công toàn bộ lượng giá trị trái phiếu gọi thầu.

Trong 2 tháng đầu năm 2024, KBNN đã phát hành được tổng cộng 47.679 tỷ đồng TPCP, hoàn thành được 38% kế hoạch phát hành quý I/2024 và 12% kế hoạch năm.

Việc huy động vốn tiếp tục được KBNN thực hiện theo hướng tập trung vào kỳ hạn dài từ 5 năm trở lên, đáp ứng mục tiêu kỳ hạn phát hành bình quân trái phiếu chính phủ đạt từ 9 - 11 năm theo đúng Nghị quyết số 23/2021/QH15 của Quốc hội đặt ra. Nhờ đó, tiếp tục cơ cấu lại danh mục TPCP theo hướng kéo dài kỳ hạn, giảm áp lực trả nợ ngắn hạn và chi phí vay vốn, góp phần cơ cấu lại nợ công an toàn, bền vững.

Mức lợi suất trúng thầu của các trái phiếu cho thấy đã quay lại xu hướng tăng sau 3 tháng giảm liên tiếp. Trong đó, lợi suất kỳ hạn 10 năm và 15 năm lần lượt là 2,3%/năm và 2,5%/năm. Lợi suất kỳ hạn 5 năm cũng tăng nhẹ 4 điểm cơ bản lên mức 1,4%/năm.

Đoàn Hằng

Bài liên quan

Thủ tướng: Quốc tế hóa bản sắc văn hóa dân tộc và dân tộc hóa tinh hoa văn hóa thế giới

Toàn văn phát biểu của Tổng Bí thư Tô Lâm với nhân dân TP.HCM và thông điệp gửi nhân dân cả nước

IMF: Cần ưu tiên củng cố giám sát ngân hàng, xây dựng đệm vốn và thanh khoản

Chủ tịch Quốc hội Trần Thanh Mẫn kiểm tra các đơn vị hành chính ở thành phố Cần Thơ

Đẩy nhanh lộ trình nâng hạng thị trường chứng khoán Việt Nam

Mặt bằng lãi suất thấp kích thích nhu cầu vốn phục hồi mạnh mẽ

Chủ tịch nước Lương Cường: Mở ra không gian phát triển mới để Hà Nội phát huy tốt hơn nữa vai trò đầu tàu

Tổng Bí thư Tô Lâm khảo sát thực tế mô hình tổ chức chính quyền địa phương 2 cấp tại TP Hồ Chí Minh

Thủ tướng: Hải Phòng (mới) gương mẫu, đi đầu xây dựng thành phố XHCN trong kỷ nguyên mới

Tổng Bí thư Tô Lâm: Hành động quyết liệt, sáng tạo, đưa Thành phố Hồ Chí Minh vươn lên những tầm cao mới

Giá xăng dầu hôm nay 29/6: Tăng nhẹ, kết thúc tuần biến động mạnh

Cổ phiếu ngành bảo hiểm bứt phá nhờ mảng phân phối độc quyền

Thị trường kim loại quý hôm nay 26/6/2025: Giá vàng có biến động; Bạc bất ngờ giảm

Công điện của Thủ tướng về việc tập trung ứng phó với mưa lớn ở miền núi trung du Bắc Bộ

Cổ phiếu HVN tăng 340%, cổ đông Vietnam Airlines đang sống những ngày “như mơ”

Sau Vingroup, cái tên nào sẽ được trao dự án khu đô thị tỷ đô tại một tỉnh miền Tây?

Dự báo giá cà phê ngày 25/6/2025: Cà phê nội địa liệu có lỡ nhịp hồi phục?

- giá gas hôm nay

- trực tiếp kết quả xổ số Hậu Giang

- chùa Phật Quang

- công an tỉnh Kon Tum

- Tiền Giang

- Giá cà phê Lâm Đồng

- Tỷ giá Euro ngân hàng

- Cập nhật giá xăng dầu Việt Nam

- nguồn cung xăng dầu

- Giá xăng dầu hôm nay 27/11/2024