Cổ phiếu TPB được khuyến nghị mua với tiềm năng tăng giá 24%, rủi ro nợ xấu từ nhóm bất động sản và xây dựng

Tình hình kinh doanh quý I/2024 của TPB

Trong quý I/2024, tổng thu nhập hoạt động của Ngân hàng TMCP Tiên Phong (TPBank; HOSE: TPB) đạt 4.685,2 tỷ đồng (+28,04% yoy), trong đó: Thu nhập lãi thuần đạt 3.427,4 tỷ đồng (+25,23% yoy), thu nhập ngoài lãi ghi nhận mức 1.257,8 tỷ đồng (+36,4% yoy). Tuy nhiên do gia tăng trích lập mạnh so với cùng kỳ (+274,9% yoy) nên lợi nhuận trước thuế quý 1/2024 chỉ ghi nhận tăng nhẹ 3,6% so với cùng kỳ với 1.828,6 tỷ đồng.

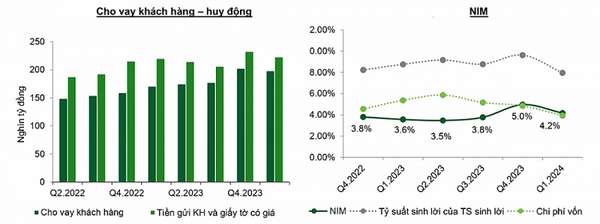

Dư nợ tín dụng của ngân hàng đạt 210.179 tỷ đồng, giảm 3,35% ytd. Trong đó, dư nợ cho vay khách hàng đạt 200.829 tỷ đồng, tương đương giảm 2,16% ytd; dư nợ TPDN đạt 9.350 tỷ đồng (-23,37% ytd).

Huy động từ tiền gửi của khách hàng và giấy tờ có giá ghi nhận sự sụt giảm nhẹ so với cùng kỳ (-4,23% ytd) với 222.639 tỷ đồng.

NIM của TPB thu hẹp trong Q1, đạt 4,17%, giảm 79 bps so với Q4.2023, chủ yếu đến từ việc tỷ suất sinh lời giảm 168 bps, xuống mức 7,95% trong khi chi phí vốn giảm nhẹ hơn (-91 bps) xuống mức 3,93%.

|

| Nguồn: TPB |

Thu nhập ngoài lãi ghi nhận mức tăng trưởng tương đối tích cực nhờ sự đóng góp lớn từ hoạt động mua bán chứng khoán (kinh doanh và đầu tư) với mức tăng trưởng đột biến (đạt 476 tỷ đồng) trong khi cùng kỳ chỉ ghi nhận lãi 34 tỷ đồng. Trong khi đó thu nhập thuần từ hoạt động dịch vụ chỉ ghi nhận tăng nhẹ với 715 tỷ đồng (+2,8% yoy), bù đắp cho sự sụt giảm đến từ hoạt động kinh doanh ngoại hối và thu nhập khác.

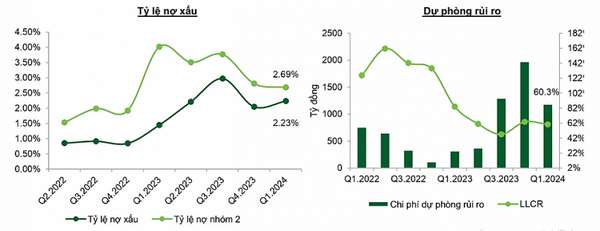

Tỷ lệ nợ xấu tăng từ mức 2,05% cuối năm 2023 lên mức 2,23% trong Q1.2024. Tỷ lệ nợ nhóm 2 đã cho thấy sự cải thiện khi ghi nhận giảm từ mức 2,81% trong Q4.2023 xuống mức 2,69% trong Q1.2024.

Chi phí dự phòng rủi ro tín dụng (DPRR) được trích lập cho quý I/2024 là 1.181 tỷ đồng (-40,1% ytd), đưa số dư khoản mục DPRR trên bảng cân đối kế toán được tăng lên mức 2.701 tỷ đồng. Tỷ lệ DPRR bao phủ nợ xấu (LLCR) ghi nhận giảm từ mức 63,7% trong Q4.2023 xuống mức 60,3%.

|

| Nguồn: TPB |

Tăng trưởng tín dụng năm 2024 của TPB khoảng 16%

Động lực tăng trưởng tín dụng cho toàn ngành ngân hàng trong những quý còn lại của năm 2024 đến từ: (1) Mặt bằng lãi suất cho vay vẫn duy trì ở mức thấp, tạo động lực thúc đẩy nhu cầu vay vốn, đặc biệt là phân khúc vay mua nhà; (2) Nhu cầu tín dụng chung của toàn ngành ngân hàng được kỳ vọng có sự cải thiện trong năm 2024 nhờ sự hồi phục ở các lĩnh vực xuất nhập khẩu, nhu cầu phục vụ đời sống/tiêu dùng, du lịch.

Với đặc điểm tập trung vào nhóm khách hàng cá nhân trẻ và thu nhập ở mức trung bình thấp, chúng tôi kỳ vọng phân khúc khách hàng này sẽ có sự cải thiện về khả năng trả nợ cũng như cầu tín dụng trong bối cảnh nền kinh tế phục hồi. Bên cạnh đó, tỷ trọng cho vay BĐS của TPB ở mức tương đối cao được kỳ vọng sẽ là đòn bẩy giúp ngân hàng có những cải thiện đáng kể về tăng trưởng tín dụng khi thị trường BĐS hồi phục. Năm 2024 với kỳ vọng hoạt động đầu tư công được đẩy mạnh và các hoạt động kinh tế khởi sắc trở lại sẽ là động lực thúc đẩy tăng trưởng tín dụng cho TPB với mức tăng trưởng tín dụng ước tính đạt 16%.

Trong năm 2024, TPB có nhiều cơ hội để cải thiện lợi nhuận đến từ những động lực:

- Tỷ trọng cho vay phân khúc cá nhân của TPB ở mức cao (khoảng 52%) – phân khúc có biên lợi nhuận cao và có nhiều tiềm năng phát triển các mảng bán chéo tạo động lực giúp ngân hàng có thể cải thiện biên lãi thuần NIM so với các ngân hàng có tỷ trọng cho vay bán lẻ thấp.

- Chiến lược tập trung vào nhóm khách hàng trẻ giúp tăng trưởng CASA, giảm bớt sức ép lên NIM trong bối cảnh mặt bằng lãi suất huy động đang nhích dần lên trong khi lãi suất cho vay phải duy trì ở mức cạnh tranh. Nhờ sự tập trung trong chuyển đổi số hóa và tiên phong trong thiết kế sản phẩm giao dịch 0 đồng, TPB thu hút chủ yếu nhóm khách hàng cá nhân trẻ, yêu thích trải nghiệm công nghệ và tiết kiệm chi phí giao dịch.

Dư nợ TPDN trên tổng dư nợ tín dụng đã cho thấy sự sụt giảm từ mức 5,94% cuối năm 2023 xuống mức 4,65%. Chúng tôi đánh giá tỷ lệ này hiện đang ở mức vừa phải và rủi ro của TPB trước áp lực đáo hạn một lượng lớn TPDN trong năm 2024 ở thời điểm hiện tại không quá lớn.

Tiến độ mua lại công ty tài chính tiêu dùng Handico (Hafic): Từ năm 2021, TPB đã từng bước đưa nhân sự vào tham gia quản trị, điều hành Hafic, hoàn tất Đề án hỗ trợ Hafic tự phục hồi có sự hỗ trợ của TPB. Đến nay Đề án này đã được Ban kiểm soát đặc biệt NHNN phê duyệt và hiện NHNN đang hoàn thiện các thủ tục để trình báo cáo Thủ tướng Chính phủ xem xét chấp thuận. Sau khi được phê duyệt, TPB sẽ hỗ trợ để cho công ty tài chính này tự phục hồi (Kỳ vọng thực hiện trong tháng 7/2024).

Dư nợ cho vay đối với nhóm khách hàng Novaland và Hưng Thịnh hiện nay không quá lớn:

- Đối với Novaland, hiện dư nợ cho vay bao gồm: (1) một khoản vay và trái phiếu cho dự án; (2) và các khoản cho vay cá nhân mua dự án (dư nợ hiện tại khoảng 3.000 tỷ đồng). Theo đánh giá của ngân hàng, tài sản thế chấp của các khoản vay này là dự án Grand Manhattan hiện tại có đủ giá trị để đảm bảo khả năng trả nợ của khoản vay, do đó rủi ro của khoản vay này không quá cao.

- Đối với Hưng Thịnh, phần lớn các khoản nợ đều đã được xử lý (dưới hình thức chuyển nhượng cho các đối tác của Hưng Thịnh mua lại).

Kế hoạch chia cổ tức: Tỷ lệ 25% trong đó 20% bằng cổ phiếu và 5% bằng tiền mặt. Theo đó, TPB phát hành 440,3 triệu cổ phiếu mới để trả cổ tức cho cổ đông. Sau khi phát hành, vốn điều lệ của TPB sẽ tăng thêm hơn 4.403 tỷ đồng, đạt 26.419 tỷ đồng.

Dự báo và định giá đối với TPB

Theo nhận định từ VCBS, tăng trưởng tín dụng trong năm 2024F của TPB đạt 16% với NIM dự báo đi ngang (đạt 4%). Theo đó, ước tính thu nhập lãi thuần 2024F đạt 14.331 tỷ đồng (tương đương mức tăng trưởng 15,31% yoy).

Lợi suất sinh lời của tài sản năm 2024F đạt 8,17% (giảm 113 bps so với năm 2023).

Chi phí vốn ước tính đạt 4,41% (giảm 90 bps so với năm 2023).

Thu nhập ngoài lãi của TPB trong năm 2024F ước tính đạt 3.153 tỷ đồng (giảm 17,2% yoy) do triển vọng ghi nhận lãi đột biến từ hoạt động kinh doanh chứng khoán sẽ tương đối khó khăn trong năm nay khi mặt bằng lãi suất TPCP đang có xu hướng tăng dần.

Tỷ lệ nợ xấu TPB ước tính giảm từ mức 2,05% trong năm 2023 xuống 1,55% trong năm 2024. Tỷ lệ LLCR kỳ vọng cải thiện lên mức 71,0% so với mức 63,7% trong năm 2023.

Theo đó, VCBS ước tính lợi nhuận trước thuế năm 2024 của TPB đạt 7.011 tỷ đồng (+25,44% yoy), tương đương BVPS đạt 17.502 đồng/cổ phiếu.

|

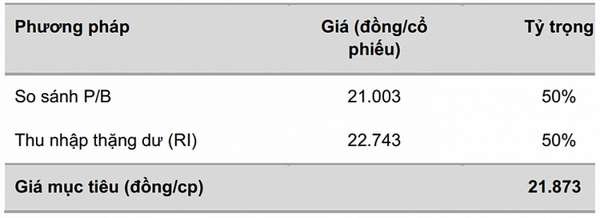

Dựa trên 2 phương pháp định giá So sánh P/B và Residual Income với mức định giá 1,25x, VCBS đưa ra mức giá hợp lý cho TPB là 21.873 đồng/cp (tương ứng mức tăng gần 24% so với thị giá chốt phiên 31/5), đồng thời khuyến nghị Mua đối với cổ phiếu của TPBank.

Tuy nhiên, VCBS cũng cần lưu ý rằng tỷ trọng cho vay nhóm bất động sản và xây dựng của TPB đang ở mức tương đối cao, do đó vẫn tiềm ẩn rủi ro về việc nợ xấu có thể phát sinh trong các quý tiếp theo của năm 2024 nếu nền kinh tế phục hồi chậm hơn kỳ vọng.

| TPBank: Nợ xấu vọt tăng gấp 4 lần, lợi nhuận lao dốc 26% trong quý III Kết thúc quý III/2023, TPBank ghi nhận kết quả kinh doanh ảm đạm với lợi nhuận giảm tới 26%. Thêm vào đó, nợ xấu vọt ... |

| Một công ty bất động sản chi gần 500 tỷ làm cổ đông tại TPBank Phát triển Bất động sản Dragon là công ty có liên quan đến nhóm cổ đông lớn tại TPBank là Tập đoàn Vàng bạc Đá ... |

Nguyễn Thanh

Bài liên quan

Mất lực cản thuế quan, cổ phiếu thủy sản này lập tức tăng phi mã, chỉ 2 tháng sinh lời hơn 70%

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Không phải FPT, cổ phiếu công nghệ này mới đang có sóng, được Thủ tướng nhắc tên

Tín hiệu cổ phiếu hôm nay: Cổ phiếu bảo hiểm vào “vùng hấp dẫn”

Không phải F88, cổ phiếu tài chính này mới đang là tâm điểm khi tăng hơn 250% chỉ sau nửa năm

BSC dự báo ETF quý III: DGC thay BVH, FPT, MWG được gom<br>

Cổ phiếu tiêu điểm hôm nay 30/6: GAS, TV2, NLG

Nhiệt kế thị trường sáng 30/6: Sắc xanh thận trọng, công nghệ – viễn thông giữ nhịp

Tâm điểm dòng tiền phiên 30/6: Tìm đến cổ phiếu đầu ngành, nhóm đầu cơ hạ nhiệt

Vừa lãi 73 tỷ đồng, một công ty chứng khoán muốn gọi thêm số vốn gấp 34 lần

Kịch bản phiên sáng 30/6: VN-Index thử thách mốc 1.375 điểm

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Nóng: Cục Thi hành án thông báo khẩn tới các bị hại đại án Vạn Thịnh Phát

Hãng hàng không quốc gia phản ứng ra sao trước sự xuất hiện của tân binh?

Ông lớn năng lượng miền Trung trở lại “đường đua xanh”, đón tàu siêu trọng từ Đức

Chân dung Tập đoàn Trung Quốc đánh bại loạt đối thủ mạnh tại siêu dự án đường sắt cao tốc tỷ đô

Loạt dự án logistics gần 25.000 tỷ sắp triển khai, tạo hàng trăm việc làm và ngân sách khủng cho thành phố cảng

Sắp chọn nhà đầu tư theo cơ chế đặc biệt cho 2 hạng mục quan trọng tại siêu sân bay hàng chục tỷ đô

Một ngân hàng bất ngờ mua lại nghìn tỷ trái phiếu, nhà đầu tư nên đọc kỹ tín hiệu này

- tình hình Ukraine

- thuốc lá thế hệ mới

- Kết quả xổ số Đồng Nai hôm nay

- Nokia giá rẻ

- giá xăng

- trái phiếu

- dự đoán giá hồ tiêu ngày mai

- PBC

- Hợp đông tương lai

- Nasdaq Composite tăng mạnh