Ngân hàng số tương lai

Có rất nhiều giả thiết về tương lai của ngành Ngân hàng được đưa ra nhưng trong bối cảnh cạnh tranh hiện tại với nhiều sự thay đổi về nhân khẩu học, tình hình kinh tế xã hội, việc nâng cao "trải nghiệm tự chủ" cho khách hàng là cần thiết để thực hiện đổi mới hiệu quả. “Tương lai” phát triển ngân hàng số phải bắt đầu từ “hiện tại”.

|

|

Bà Nguyễn Thùy Dương, Chủ tịch EY Consulting Việt Nam |

Tiến trình phát triển của ngành Ngân hàng từ quá khứ đến tương lai được thể hiện rõ nét qua 3 giai đoạn: từ ngân hàng truyền thống đến ngân hàng hiện đại và cuối cùng là ngân hàng số. Trong bối cảnh Cách mạng công nghiệp 4.0, cấu trúc hệ thống ngân hàng đang dần chuyển đổi dựa trên các nền tảng công nghệ mới để trở thành những Ngân hàng số (Digital Banking). Đặc biệt trong giai đoạn hiện nay, nền kinh tế toàn cầu nói chung và ngành Ngân hàng nói riêng đang phải đối mặt với nhiều thách thức sau những tác động tiêu cực của đại dịch như nguồn vốn bị siết chặt và các đòi hỏi ngày càng cao của khách hàng về chất lượng dịch vụ, trong khi vẫn phải đảm bảo cải thiện hiệu quả hoạt động và tối ưu hóa chi phí. Chính vì vậy, việc chuyển đổi số là điều tối quan trọng đối với các ngân hàng và các tổ chức tài chính. Điều này đem lại những trải nghiệm mới cho người dùng, đồng thời cũng cho thấy cách thức chăm sóc khách hàng của ngân hàng số cũng có nhiều thay đổi so với ngân hàng truyền thống. Thực tế đại dịch COVID-19 đã khiến hành vi của khách hàng thay đổi khi giao dịch trên không gian số ngày càng trở nên phổ biến.

|

|

|

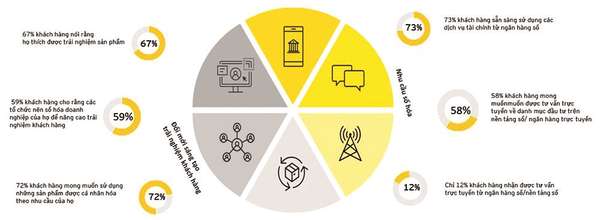

Theo báo cáo “Chuyển đổi số ngành Ngân hàng” được Công ty EY công bố, có hơn 73% khách hàng sẵn sàng sử dụng các dịch vụ tài chính từ ngân hàng số. Trong đó, có khoảng 58% nói rằng muốn được tư vấn trên các nền tảng này, tuy nhiên, chỉ khoảng 12% là được hỗ trợ. Bên cạnh đó, nhu cầu trải nghiệm của khách hàng cũng ngày càng tăng cao (chiếm 67%) bởi 72% người dùng mong muốn được cá nhân hóa trong từng dịch vụ và sản phẩm mà họ sử dụng. Cụ thể, thước đo đánh giá trải nghiệm khách hàng không chỉ dựa trên mức độ nhiệt tình giải quyết yêu cầu của nhân viên tại chi nhánh, mà quan trọng hơn là mức độ nhanh chóng, tiện dụng, an toàn, trải nghiệm liền mạch của các dịch vụ trực tuyến. Điều này càng khẳng định rằng khách hàng ngày càng trở nên tự chủ hơn, họ thích được trải nghiệm nhiều hơn là chỉ được đáp ứng bởi những dịch vụ ngân hàng truyền thống. Do đó, việc thấu hiểu hành vi khách hàng là chìa khóa thành công để thiết kế trải nghiệm và mang lại niềm tin vững chắc cho họ.

|

|

|

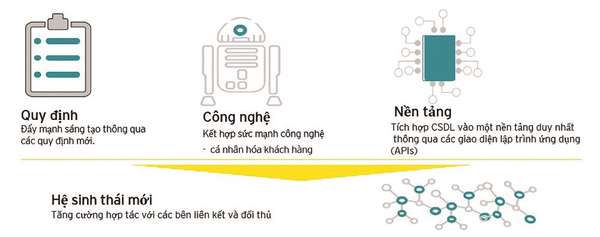

Các yếu tố đang dần định hình việc chuyển đổi mô hình ngân hàng số hiện nay bao gồm: Quy định pháp lý, công nghệ, nền tảng, hệ sinh thái. Trong tương lai, với tốc độ phát triển nhanh chóng của khoa học công nghệ, các ranh giới truyền thống trong ngành dịch vụ tài chính sẽ dần thay đổi, hướng tới “nền tảng” - nơi các ngân hàng cho phép khách hàng lựa chọn các dịch vụ cá nhân hóa theo nhu cầu của họ từ nhiều nhà cung cấp. Song, với những thay đổi lớn này, Chính phủ và các cơ quan quản lý nhà nước sẽ phải đưa ra những quy định hoàn toàn mới để xác định và quản lý rủi ro cũng như điều chỉnh các hoạt động được thực hiện bởi nhiều bên tham gia hơn và đánh giá dựa trên kết quả mang lại cho khách hàng.

Kết hợp các yếu tố trên, ngân hàng tương lai sẽ trở thành một hệ sinh thái mới, nơi mà ngân hàng sẽ chỉ là đơn vị điều phối và kết nối người dùng với nhau. Giống như Facebook - nơi cung cấp rất nhiều nội dung nhưng không nhất thiết tạo ra nội dung, mà chỉ tạo một môi trường, công cụ cho mọi người cùng thực hiện việc truyền tải thông tin. Điều này giúp ngân hàng tạo ra một văn hóa trải nghiệm vượt trội, đáp ứng đầy đủ nhu cầu khách hàng, thậm chí còn hơn cả mong đợi của họ.

Để xây dựng ngân hàng tương lai, bộ phận nghiên cứu của EY đã đưa ra 4 nguyên tắc định hướng mà các tổ chức tài chính cần có, gồm:

Thiết lập định hướng: Xây dựng mục tiêu chiến lược là điều có ý nghĩa hết sức quan trọng trong việc chuyển đổi số của ngân hàng. Đây là cơ sở vững chắc cho việc triển khai các hoạt động trở nên đồng bộ và nhất quán. Bên cạnh đó, thiết lập định hướng cũng là kim chỉ nam giúp khách hàng và bên liên quan có thể hiểu rõ và định hình các quyết định đầu tư. Xây dựng mục tiêu rõ ràng sẽ cho thấy được sự minh bạch của ngân hàng, giúp xây dựng mối quan hệ các bên trở nên bền vững và tin cậy.

Nâng cao trải nghiệm khách hàng: Trải qua nhiều giai đoạn hoạt động, ngân hàng đã chuyển đổi từ mô hình lấy “sản phẩm làm trung tâm” trước đây sang mô hình lấy “khách hàng làm trung tâm” và đang dần hướng đến “trải nghiệm khách hàng”. Việc chuyển hướng tiếp cận này dựa trên cơ sở lấy khách hàng làm nền tảng để phát triển, từ đó có thể cá nhân hóa tối đa trải nghiệm của người dùng và đưa ra dịch vụ tài chính và phi tài chính ngân hàng phù hợp với các nhu cầu tức thời của họ.

Tương lai, ngân hàng sẽ dần hướng đến “nền tảng” hóa, tạo ra một môi trường kinh doanh đa dạng. Điều này khuyến khích sự hợp tác giữa khách hàng và các bên liên quan vì ở đó khách hàng có thể trao đổi và tối đa trải nghiệm các sản phẩm hay thậm chí giải quyết là các vấn đề kinh doanh phức tạp.

“Nhân hóa” hệ thống số: Đây vừa là yếu tố thúc đẩy, vừa là động lực thay đổi trước sự tác động to lớn của công nghệ đến ngành dịch vụ tài chính trong 10-15 năm tới. Đó là sự kết hợp của: trí tuệ nhân tạo, chuỗi khối, sinh trắc học, 5G, điện toán đám mây, Internet vạn vật, AR/VR, điện toán lượng tử,... sẽ chuyển đổi cả bản chất của ngành dịch vụ tài chính cũng như cách chúng được áp dụng trong sự chuyển đổi của ngân hàng tương lai.

Xây dựng hệ sinh thái bền vững: Để trở nên hoàn thiện, ngân hàng phải thiết lập một hệ sinh thái gồm các mối quan hệ đáng tin cậy và minh bạch giữa con người, quy trình, công nghệ để đảm bảo tính an toàn, bảo mật về các thông tin cá nhân của khách hàng. Đồng thời, giải quyết những bài toán thách thức về đổi mới trong lĩnh vực tài chính như: Thanh toán, tập khách hàng, nhiều nhà cung cấp, đa kênh, phân tích dữ liệu thời gian thực, dịch vụ cho vay ngang hàng, an ninh điểm cuối.

Thảo Đoàn (ghi) -

Bài liên quan

Chuyển đổi số và an ninh mạng trong ngành logistics

igus® ra mắt robot hình người Iggy Rob: Giải pháp tự động hóa chi phí thấp cho sản xuất công nghiệp

Công bố Báo cáo “Nền kinh tế AI Việt Nam 2025”

Qualcomm ra mắt Trung tâm Nghiên cứu & Phát triển Trí tuệ Nhân tạo tại Việt Nam

Visa giới thiệu Click to Pay, nâng tầm trải nghiệm mua sắm trực tuyến cho người tiêu dùng Việt

Tháng 5, VTC Pay, MoMo và VNPay là 3 đơn vị thanh toán điện tử phổ biến nhất trên mạng xã hội

Hyundai Thành Công chính thức giới thiệu New Creta tại Việt Nam

Gen Z và cơn sốt mua hàng bằng cảm xúc: Mua vì thấy vui chứ không vì cần

Công nghệ Việt nhận diện chữ viết tay của Viettel AI nhận giải thưởng VIFOTEC

Skoda Việt Nam chính thức giới thiệu và công bố giá bán mẫu xe New Karoq

Chân dung đại gia Ninh Bình rót gần trăm nghìn tỷ để phá vỡ thế song mã của Hòa Phát và Formosa

Vietnam Airlines làm điều chưa từng có trong lịch sử để tái cơ cấu và tăng tốc trở lại

Herbalife Việt Nam đạt giải thưởng “Top Công Nghiệp 4.0” lần thứ 3 liên tiếp với Ứng dụng Herbalife VNHUB

"Chốt đơn" rầm rộ trên TikTok, công ty của Cường Đô La bất ngờ bị gọi tên vì khoản nợ thuế hàng chục tỷ đồng

Cổ phiếu chứng khoán dẫn sóng thanh khoản, dòng tiền “đặt cược” vào nhịp hồi mới?

Khởi nghiệp tuổi “thất thập cổ lai hy”, bà cụ gốc Kiên Giang giúp nhiều người dân trong ấp nhỏ cải thiện thu nhập

Chưa tới 10 ngày nữa, Đèo Cả cùng hai doanh nghiệp hạ tầng khác sẽ đón một bước ngoặt lớn

- Kết quả xổ số miền Trung hôm nay

- Tỷ giá Eximbank Yen Nhật

- 6/3/2024

- bảng giá vàng

- Trà sữa

- Tập đoàn Walmart

- KQXSKH

- FLC

- Xe điện có dễ cháy không

- phân bón nhập khẩu