Ứng dụng trí tuệ nhân tạo trong xếp hạng tín dụng tại Việt Nam: Triển vọng và trở ngại

Tóm tắt: Ứng dụng trí tuệ nhân tạo (AI) trong xếp hạng tín dụng hứa hẹn triển vọng do tính hiệu quả, độ chính xác và nhanh chóng trong việc dự đoán rủi ro tín dụng. Tuy nhiên, xếp hạng tín dụng bằng ứng dụng công nghệ cũng dấy lên những lo ngại về việc mất quyền riêng tư, phân biệt đối xử thiếu công bằng đối với các cá nhân đi vay. Bài viết sẽ trình bày những triển vọng cũng như trở ngại của việc ứng dụng công nghệ AI trong chấm điểm tín dụng; từ đó đề xuất một số giải pháp nhằm cung cấp sự giám sát đối với việc chấm điểm tín dụng bằng công nghệ để đảm bảo quá trình này minh bạch, chính xác và công bằng.

Applying artificial intelligence in credit rating in Vietnam: Prospects and obstacles

Abstract: The application of artificial intelligence (AI) in credit rating has a very promising outlook due to its efficiency, accuracy and speed in predicting credit risk. However, the usage of technology in credit rating also raises concerns about privacy, unfair treatment among individual borrowers. The article shows prospects as well as obstacles of applying AI technology in credit scoring; thereby proposing a number of solutions to provide supervision for credit scoring using technology to ensure the process is transparent, accurate and fair.

1. Giới thiệu

Trí tuệ hay trí thông minh (Intelligence) được định nghĩa là khả năng học hỏi và thực hiện các kỹ thuật phù hợp để giải quyết vấn đề và đạt được mục tiêu, phù hợp với bối cảnh trong một thế giới không chắc chắn, luôn thay đổi (Manning, 2020). Trí tuệ nhân tạo là “khoa học và kỹ thuật tạo ra những cỗ máy thông minh”. Các hệ thống tự trị (autonomous systems) có thể lập kế hoạch và quyết định trình tự các bước một cách độc lập để đạt được một mục tiêu cụ thể mà không cần quản lý vi mô. Trong khi đó, dữ liệu lớn (big data), bao gồm thông tin truyền thống và thông tin về người dùng, có thể giúp đánh giá rủi ro tín dụng, trong trường hợp người đi vay không có lịch sử tài chính và tài sản đảm bảo (Holmström, 2018).

Công nghệ trí tuệ nhân tạo (AI) và dữ liệu lớn (big data) đang được xem là yếu tố thúc đẩy tài chính toàn diện và tăng trưởng tín dụng. Người cho vay cần dữ liệu chính xác và cập nhật về người đi vay để xác định giá cả và điều khoản cho vay, giảm tỷ lệ nợ xấu và tối đa hóa lợi nhuận. Tuy nhiên, người cho vay có thông tin không đầy đủ về khách hàng của họ. Để giải quyết vấn đề này, họ thu thập dữ liệu từ các nguồn truyền thống và phi truyền thống để đánh giá mức độ tín nhiệm của người đi vay và mức độ sẵn sàng trả các khoản vay của họ. Dữ liệu truyền thống bao gồm “dữ liệu cứng” như lịch sử tín dụng, thu nhập, lao động, trình độ học vấn và hồ sơ thuế, và “dữ liệu mềm” bao gồm ý kiến từ nhân viên cho vay và đánh giá nội bộ. Ứng dụng công nghệ AI và big data trong xếp hạng tín dụng tạo ra triển vọng về độ chính xác, tính hiệu quả và tốc độ trong việc dự đoán rủi ro tín dụng làm tăng khả năng thu hút hàng triệu công dân chưa có tài khoản ngân hàng đến với các thị trường dịch vụ tài chính. Tuy nhiên, tính điểm tín dụng theo thuật toán cũng làm dấy lên lo ngại của công chúng về thiếu minh bạch, phân biệt đối xử và mất quyền riêng tư và quyền tự chủ của cá nhân (Aggarwal, 2021). Cơ quan quản lý nhà nước cần các quy định để thúc đẩy đổi mới trong khi bảo vệ lợi ích công cộng. Các nước phương Tây giảm thiểu lo lắng về tính điểm tín dụng theo thuật toán và đáp ứng những thách thức mới của kỷ nguyên dữ liệu lớn bằng cách sửa đổi luật tín dụng của họ, đặc biệt là các khái niệm về mức độ tín nhiệm và phân biệt đối xử (Citron và Pasquale, 2014; Hurley và Adebayo, 2017). Họ cũng phát triển các hướng dẫn đạo đức cho AI có trách nhiệm, trong một số trường hợp, dẫn đến các mô hình quản trị AI (Jobin, Ienca và Vayena, 2019). Hầu hết các quốc gia Đông Nam Á (trừ Singapore) đều tụt hậu trong quy định về ứng dụng công nghệ AI và dữ liệu lớn trong xếp hạng tín dụng. Nếu ngành Ngân hàng triển khai công nghệ này trên quy mô lớn đối với hoạt động cho vay mà thiếu khuôn khổ pháp lý, có thể là một điều đáng lo ngại.

Tại Việt Nam, một số công ty startups trong và ngoài nước ứng dụng công nghệ AI và big data trong xếp hạng tín dụng thuật toán đã cung cấp máy học, công nghệ chấm điểm tín dụng dựa trên dữ liệu lớn cho các bên cho vay. Tuy nhiên, hiện chưa có văn bản pháp lý nào quy định để điều chỉnh việc ứng dụng công nghệ AI và big data trong xếp hạng tín dụng và các dịch vụ cho vay kỹ thuật số mới. Do đó, bài viết này sẽ đánh giá một số trở ngại của việc ứng dụng công nghệ AI và big data trong xếp hạng tín dụng tại Việt Nam.

2. Triển vọng ứng dụng AI trong chấm điểm tín dụng tại Việt Nam

Việt Nam là nước có thu nhập bình quân đầu người là 2.715,28 USD vào năm 2019. Tuy nhiên, theo World Bank (2018), khoảng 70% người Việt Nam vẫn chưa có tài khoản ngân hàng, do đó chưa có lịch sử tín dụng. Điều này cho thấy có khoảng 60 triệu người vay tiềm năng, chủ yếu là người lao động có thu nhập thấp, bị hạn chế các dịch vụ tài chính chính thức. Năm 2016, tỷ lệ người sử dụng Internet của Việt Nam đạt 52% trong khi tỷ lệ sở hữu điện thoại thông minh lần lượt là 72% và 53% ở thành thị và nông thôn. Hơn nữa, 132 triệu thiết bị di động đã được lưu hành trong năm 2017 (CSIRO, 2018). Những phát triển này mở đường cho các công ty chấm điểm tín dụng khai thác dữ liệu thay thế từ điện thoại di động của người đi vay. Những dữ liệu này không liên quan trực tiếp đến mức độ tín nhiệm của họ nhưng tạo ra kiến thức chi tiết, cập nhật, đa chiều và sâu sắc về hành vi của họ, đặc biệt là khả năng trả nợ đúng hạn. Dữ liệu thay thế lấy từ dữ liệu viễn thông và di động, dữ liệu mạng xã hội, dữ liệu trình duyệt, thương mại điện tử và dữ liệu giao dịch tài chính. Các công ty tính điểm tín dụng cung cấp những dữ liệu này cho các thuật toán máy học để tạo ra các thẻ điểm tín dụng đánh giá và xếp hạng người tiêu dùng. Dữ liệu mạng xã hội và viễn thông được sử dụng để dự đoán mức độ tín nhiệm là do những người vay được kết nối, dữ liệu mạng xã hội sẽ có thể dự đoán hành vi sẵn sàng trả nợ của họ bất kể thu nhập và lịch sử tín dụng (Tan và Phan, 2018).

Trung tâm Thông tin Tín dụng (CIC) thuộc Ngân hàng Nhà nước là cơ quan đăng ký tín dụng công chính thức tại Việt Nam. CIC thu thập, xử lý và lưu trữ dữ liệu tín dụng, phân tích, giám sát và giới hạn rủi ro tín dụng, điểm số và xếp hạng các tổ chức tín dụng và người đi vay, đồng thời cung cấp các báo cáo tín dụng và các dịch vụ tài chính khác. CIC hoạt động cùng với Công ty Cổ phần Thông tin Tín dụng Việt Nam (PCB), cơ quan đăng ký tín dụng tư nhân mà 11 ngân hàng đã thành lập vào năm 2007. Cả CIC và PCB đều cung cấp các dịch vụ thiết yếu cho cộng đồng tài chính. Tuy nhiên, họ sử dụng dữ liệu tín dụng truyền thống và các phương pháp tính điểm hạn chế phạm vi tiếp cận. Mặc dù CIC phù hợp cung cấp xếp hạng tín nhiệm về các pháp nhân, nhưng phải mất vài ngày để họ gửi báo cáo về các cá nhân và thiếu hệ thống cơ sở dữ liệu tín dụng quốc gia với hồ sơ cá nhân cho mọi công dân dựa trên số căn cước công dân có 12 chữ số mới (Lê, 2017). Hơn nữa, CIC sử dụng dữ liệu tuyến tính không phản ánh về công việc không ổn định và đa hướng vốn phổ biến ở Việt Nam. Nhằm nâng cao tính minh bạch và hiệu quả cũng như giảm chi phí và thời gian chờ đợi, CIC đã mở một cổng thông tin cho phép người vay theo dõi dữ liệu, điểm số tín dụng của họ, ngăn chặn gian lận, nhận lời khuyên để cải thiện xếp hạng của họ và truy cập các gói tín dụng (TTXVN, 2019).

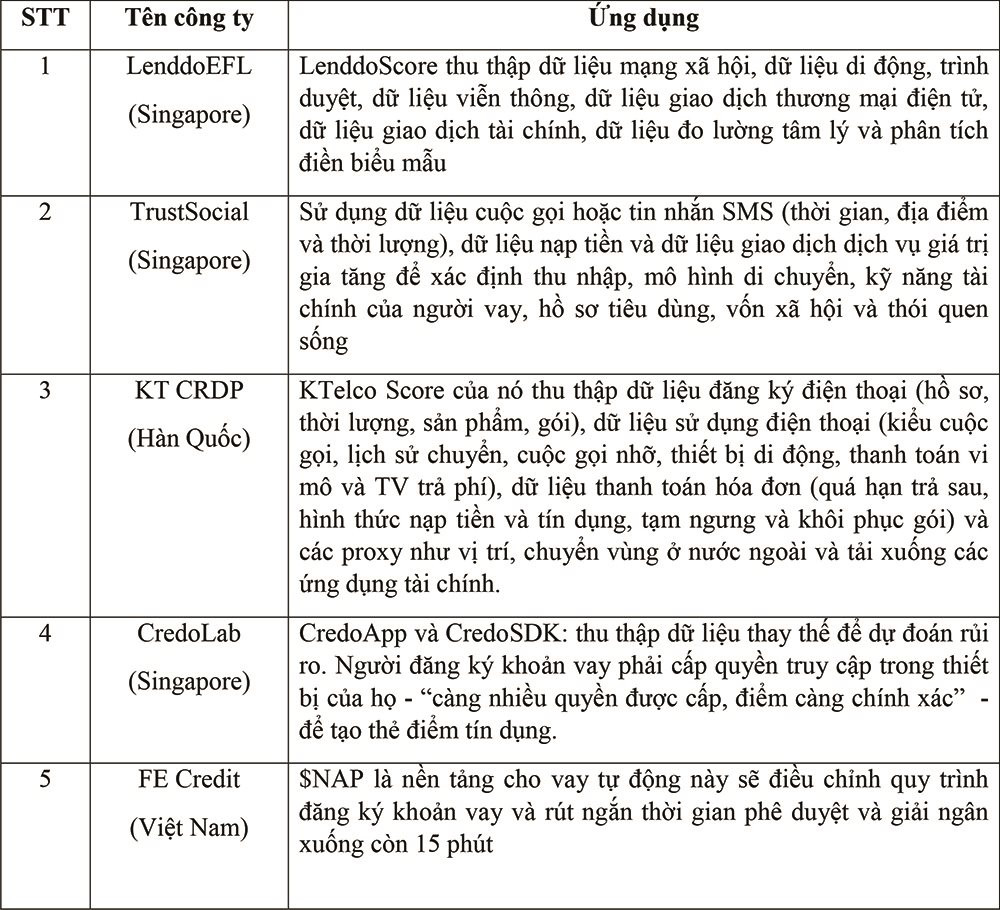

Bảng 1. Một số công ty cung cấp ứng dụng công nghệ AI, Big data trong xếp hạng tín dụng tại Việt Nam

|

|

Nguồn: Tác giả tổng hợp |

Tại Việt Nam, đã có hơn 150 công ty khởi nghiệp Fintech cung cấp dịch vụ tài chính như thanh toán kỹ thuật số, huy động vốn từ cộng đồng, cho vay ngang hàng, blockchain, quản lý tài chính cá nhân và so sánh thông tin tài chính. Bảng 1 liệt kê một số công ty ứng dụng công nghệ AI và big data trong xếp hạng tín dụng tại Việt Nam.

LenddoEFL là công ty sử dụng công nghệ AI trong chấm điểm tín dụng có trụ sở tại Singapore, công ty hoạt động tại Philippines, Mexico, Colombia và gần đây là Việt Nam thông qua hợp tác với Ngân hàng TMCP Phương Đông (Prweb, 2018). Công ty cung cấp một ứng dụng tích hợp tạo ra một thẻ điểm từ 0 đến 1.000 với tên gọi là LenddoScore. Ứng dụng này thu thập dữ liệu mạng xã hội, dữ liệu di động, dữ liệu trình duyệt, dữ liệu viễn thông, dữ liệu giao dịch thương mại điện tử, dữ liệu giao dịch tài chính, dữ liệu đo lường tâm lý và phân tích điền biểu mẫu.

Một nguồn dữ liệu phổ biến khác là dữ liệu viễn thông do các nhà khai thác di động cung cấp, trong đó TrustSocial, một công ty khởi nghiệp có trụ sở tại Việt Nam và Singapore, thu thập dữ liệu viễn thông để lập hồ sơ rủi ro. Công ty này sử dụng dữ liệu cuộc gọi hoặc tin nhắn SMS (thời gian, địa điểm và thời lượng), dữ liệu nạp tiền và dữ liệu giao dịch dịch vụ giá trị gia tăng để xác định thu nhập, mô hình di chuyển, kỹ năng tài chính của người vay, hồ sơ tiêu dùng, vốn xã hội và thói quen sống (Huỳnh, 2017). Tương tự, KT CRDP, một công ty chấm điểm tín dụng Hàn Quốc có hoạt động tại Việt Nam, cũng sử dụng dữ liệu của Telco. Giải pháp KTelco Score thu thập dữ liệu đăng ký điện thoại, dữ liệu sử dụng điện thoại, dữ liệu thanh toán hóa đơn và các biến số như vị trí, chuyển vùng ở nước ngoài và tải xuống các ứng dụng tài chính. Những dữ liệu này liên quan đến các đặc điểm của người đi vay như: (i) khả năng tài chính để trả nợ tín dụng dựa trên mức thu nhập, sự ổn định kinh tế và cách tiêu dùng của họ, (ii) khả năng quản lý tín dụng dựa trên hành vi trả nợ và quản lý việc tạm ngưng, (iii) ước tính mức sống dựa trên sự ổn định nơi cư trú, việc làm và mạng lưới cuộc gọi, và (iv) nhu cầu sử dụng dịch vụ tài chính (KT Global Business Group, 2019).

CredoLab mô tả cách công nghệ của họ tăng hiệu quả bằng cách thu thập siêu dữ liệu ẩn danh: SMS, điện thoại, email và hoạt động giao tiếp mạng, số điện thoại và danh bạ, tính năng của thiết bị điện thoại, lịch sử duyệt web , phần mềm đã cài đặt, vị trí địa lý, dữ liệu cá nhân bao gồm địa chỉ IP, các thủ tục xác minh và chống gian lận do các ngân hàng ký hợp đồng. Ở chế độ không ẩn danh, các giải pháp tích hợp như CredoApp và CredoSDK cũng thu thập nội dung của tin nhắn văn bản, số điện thoại, tên và thông tin chi tiết về danh bạ và dữ liệu cá nhân khác.

FE Credit tận dụng mức độ thâm nhập cao của internet và điện thoại thông minh để nhắm mục tiêu đến những người lao động có thu nhập từ 75 đến 347USD mỗi tháng. Công ty sử dụng tiềm năng của dữ liệu viễn thông trong việc đánh giá rủi ro đối với những người không có tài khoản ngân hàng. Các dữ liệu này được cung cấp bởi Viettel (63,6 triệu người dùng), MobiFone (20,5 triệu) và VinaPhone (34,6 triệu). Nhìn chung, FE Credit rút ngắn quy trình nộp đơn và chuyển khoản vay xuống còn vài ngày. FE Credit sau đó đã tìm cách cải thiện hiệu suất này bằng cách phát triển $NAP. Nền tảng cho vay tự động này sẽ điều chỉnh quy trình đăng ký khoản vay và rút ngắn thời gian phê duyệt và giải ngân xuống còn 15 phút. $NAP giảm chi phí tìm kiếm khách hàng do các thủ tục rườm rà và tốn thời gian. Theo FE Credit, $ NAP đã thu hút được nhiều khách hàng và tạo tiền đề cho trải nghiệm “tín dụng nhanh chóng và dễ dàng” tại Việt Nam. Các thuật toán nghiêng về máy móc và dữ liệu lớn rất quan trọng để đạt được mục tiêu này. Các công nghệ đưa ra các dự đoán trong tích tắc và cắt giảm sự quan liêu và sự tùy ý của con người. Chúng cũng tạo điều kiện cho việc tự động hóa các quy trình cho vay.

Các công ty chấm điểm tín dụng tập trung vào hiệu quả - đặc biệt là độ chính xác, tốc độ, hiệu quả về chi phí và khả năng tùy chỉnh - để tạo sự khác biệt với ngân hàng và quảng bá công nghệ tiên tiến của họ. Các dự đoán của họ cung cấp độ chính xác cao hơn so với cách tính điểm truyền thống bằng cách tận dụng số lượng lớn hơn nhiều điểm dữ liệu liên quan đến hành vi rủi ro và phân tích chúng bằng công nghệ AI.

3. Các trở ngại của ứng dụng AI trong xếp hạng tín dụng

Tuy ứng dụng AI và big data trong xếp hạng tín dụng hứa hẹn sẽ thúc đẩy tài chính toàn diện và cung cấp các sản phẩm tín dụng tùy chỉnh cho những người chưa tiếp cận ngân hàng nhưng thực tế chưa có dữ liệu chứng minh công nghệ đã thúc đẩy tài chính toàn diện và cho vay tiêu dùng ở Việt Nam. Bên cạnh đó, nhiều vấn đề nảy sinh về phân biệt đối xử, thiếu minh bạch, hay mất quyền riêng tư, và an ninh mạng đang ngày càng gia tăng.

3.1. Vấn đề về phân biệt đối xử

Một giả định phổ biến là sử dụng công nghệ sẽ trung thực, khách quan và trung lập. Quan điểm tích cực này cho phép AI có thẩm quyền đối với con người để đảm nhận những trách nhiệm nặng nề và đưa ra các quyết định quan trọng. Mặt khác, nhiều người ngày càng lo lắng rằng quản trị theo công nghệ và ra quyết định có thể bị sai lệch hay phân biệt đối xử với các nhóm dễ bị tổn thương hoặc được bảo vệ. Những nhóm này bao gồm người nghèo, phụ nữ và các nhóm thiểu số về chủng tộc, sắc tộc, tôn giáo và giới tính (Noble, 2018). Các thuật toán được mô tả phổ biến là “hộp đen” vì chúng chạy một cách tự chủ, đặc biệt là học không giám sát. Lý do là bởi vì chúng hoạt động đôi khi không tiết lộ cách tính toán, các tập dữ liệu hoặc kết hợp các tập dữ liệu được sử dụng, sự kết hợp của các tập dữ liệu nào là quan trọng để dự đoán kết quả và cách chúng đạt được kết quả cụ thể. Để đánh giá mức độ tín nhiệm, người vay không hiểu cách các thuật toán đưa ra dự đoán dựa trên dữ liệu thay thế từ nhật ký cuộc gọi và SMS, quy mô mạng của bạn bè trên Facebook, Twitter hoặc LinkedIn, và sở hữu thiết bị điện thoại. Một lo ngại phổ biến là các thuật toán không rõ ràng sẽ chuẩn hóa các định kiến và thành kiến trong quá khứ thành các quy tắc phân biệt đối xử sẽ ảnh hưởng tiêu cực đến người đi vay. Xã hội phải đối phó với những thành kiến đã ăn sâu vào cả hệ thống chấm điểm tín dụng tự động và con người cũng như quy trình ra quyết định, ảnh hưởng đến quyền tự chủ và quyền riêng tư của người tiêu dùng. Quyền tự chủ đề cập đến khả năng đưa ra lựa chọn và quyết định của người tiêu dùng mà không bị ảnh hưởng từ bên ngoài. Việc sử dụng tính điểm tín dụng theo thuật toán của các thị trường để theo dõi và tác động đến hành vi của con người tuy có lợi nhưng cũng có thể có những tác động bất lợi đến cuộc sống, sự lựa chọn và đại diện của mọi người. Người chấm điểm và người cho vay có các công cụ đa dạng và mạnh mẽ để áp đặt chúng lên người đi vay, trong khi người đi vay có rất ít phương tiện để chống lại.

3.2. Vấn đề về tính minh bạch trong tính điểm tín dụng thuật toán

Quan niệm phổ biến về thuật toán là “hộp đen” bắt nguồn từ việc người dùng không có khả năng xem xét kỹ lưỡng các phép tính. Việc đọc mã của thuật toán có thể không biết rõ các biến, cũng như không cho thấy sự phân biệt đối xử, đặc biệt là tác động và đối xử khác nhau. Tuy nhiên, các thuật toán giống như một “hộp kính” cho phép người quan sát nhìn vào bên trong và kiểm tra xem mỗi thành phần hoạt động như thế nào (Card, 2017). Quan trọng nhất, ứng dụng công nghệ cho phép xem xét kỹ lưỡng đầu vào và đầu ra. Do đó, các công nghệ có thể dự đoán được vì con người thiết kế chúng và xác định kết quả, tập hợp các biến đầu vào và quy trình đào tạo sẽ cho phép người sàng lọc “chọn tập hợp con của các biến đầu vào để tối ưu hóa ước tính kết quả của thước đo kết quả” (Kleinberg và cộng sự, 2018).

Thay đổi hành vi là nền tảng để đưa kỹ thuật số vào tài chính. Các công ty chấm điểm tín dụng và người cho vay tận dụng dữ liệu lớn để đánh giá hành vi của người vay thông qua các phần thưởng và biện pháp trừng phạt, đặc biệt là những người đăng ký khoản vay không có hồ sơ tín dụng. Ứng dụng công nghệ trong tính điểm tín dụng tạo điều kiện thuận lợi cho những can thiệp nhằm giúp thị trường tài chính xác định xu hướng của người đi vay đối với các dịch vụ tài chính, theo dõi và định hình hành vi trả nợ của họ thông qua định giá, phân loại lại và cá nhân hóa, đồng thời thu thập dữ liệu cập nhật về rủi ro mà người cho vay có thể sử dụng để cải thiện quản lý rủi ro.

Trong cách tính điểm tín dụng truyền thống, khả năng hoàn trả được dựa trên việc đánh giá thu nhập và các khoản trả nợ đúng hạn trong quá khứ. Mối liên hệ giữa hành vi trong quá khứ và tương lai giúp những người đi vay có đơn xin vay bị từ chối dễ dàng xem xét hồ sơ tín dụng và cải thiện hành vi của họ và cơ hội được chấp thuận trong tương lai. Hơn nữa, người chấm điểm và người cho vay có thể tư vấn cho người vay về cách cải thiện hồ sơ tín dụng và hành vi của họ. Tuy nhiên, tính minh bạch này còn thiếu trong việc ứng dụng công nghệ trong tính điểm tín dụng. Người chấm điểm và người cho vay thường không thể giải thích động cơ của việc từ chối và dữ liệu nào đã được chứng minh là quan trọng trong một quyết định cụ thể.

Tại Việt Nam, ứng dụng công nghệ trong xếp hạng tín dụng đang ở giai đoạn đầu triển khai. Ngày càng nhiều ngân hàng và công ty cho vay tiêu dùng sử dụng để đánh giá mức độ tín nhiệm, làm cho tín dụng truyền thống và kỹ thuật số có thể tiếp cận rộng rãi đối với những người đi vay có và không có tài khoản ngân hàng (Lainez, 2021). Họ cũng chủ động hướng dẫn người vay về cách chấm điểm tín dụng và tư vấn cách điều chỉnh hành vi để cải thiện điểm số cũng như cơ hội vay vốn.

3.3.Vấn đề an ninh mạng

Thuật ngữ “an ninh mạng” đề cập đến việc sử dụng gian lận dữ liệu vì lợi nhuận, cụ thể là đánh cắp danh tính hoặc gian lận tài khoản và chiếm đoạt tài khoản để thực hiện các giao dịch mua và yêu cầu gian lận. Kẻ gian lợi dụng mạng, dữ liệu lớn, đồng thời tái tạo hành vi tốt của khách hàng để đánh lừa hệ thống. Số lượng các cuộc tấn công mạng đang gia tăng đều đặn với sự mở rộng của ngân hàng, giao dịch, mạng và thiết bị kỹ thuật số đang được lưu hành và sự giảm tiếp xúc trực tiếp giữa khách hàng và nhà cung cấp tài chính. Khảo sát do KPMG’s Global Banking thực hiện vào năm 2018 trên 43 ngân hàng bán lẻ trên toàn thế giới cho thấy rằng hơn một nửa số người được hỏi đã nhận định giá trị và số lượng gian lận ngày càng tăng (KPMG, 2019).

Việt Nam cũng là một trường hợp điển hình. Với tốc độ phát triển kinh tế và kỹ thuật số nhanh chóng cùng với số lượng internet ngày càng tăng và ấn tượng (66% trong số 98 triệu dân) và người dùng mạng xã hội (60%), các cuộc tấn công mạng và vi phạm dữ liệu đang diễn ra phổ biến. Năm 2019, Ủy ban An toàn thông tin của Chính phủ đã báo cáo 332.029 cuộc tấn công truy cập (sử dụng các phương tiện không phù hợp để truy cập vào tài khoản hoặc mạng của người dùng) và 21.141 cuộc tấn công xác thực (sử dụng thông tin xác thực giả để truy cập vào tài nguyên từ người dùng) (Hội nghị thượng đỉnh về bảo mật Việt Nam, 2020). Chỉ số An ninh Toàn cầu do Liên minh Viễn thông Quốc tế Liên hợp quốc biên soạn đã xếp Việt Nam đứng thứ 101 trong số 195 quốc gia vào năm 2017.

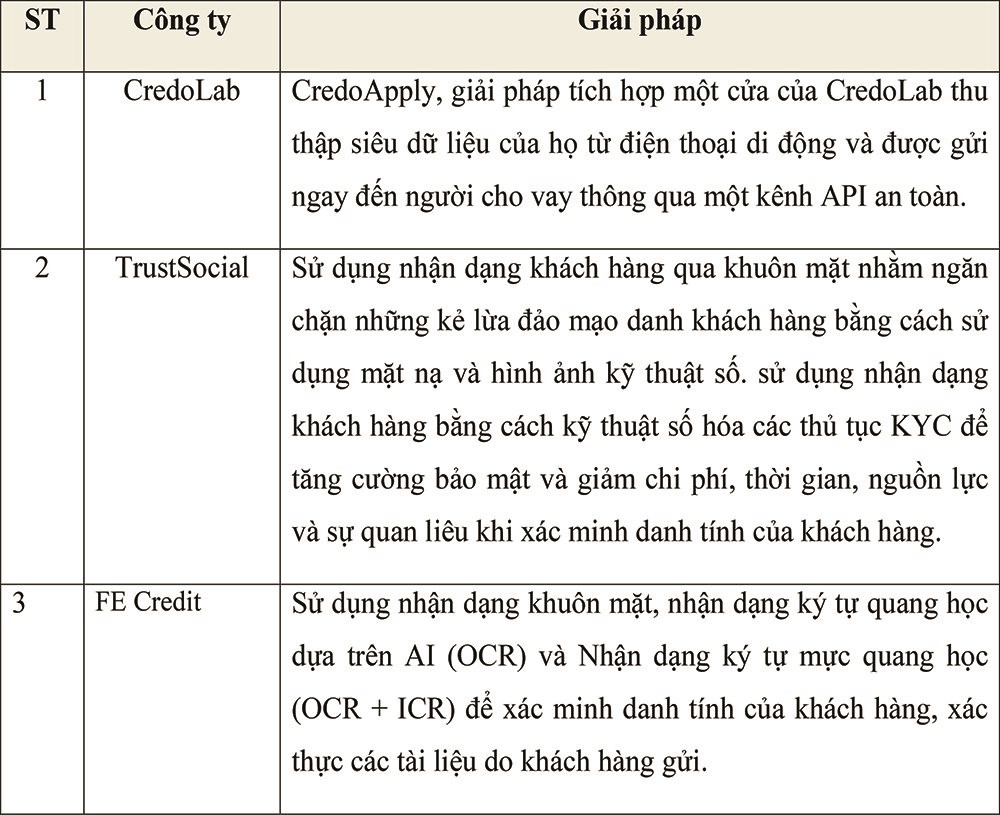

Bảng 2. Giải pháp tăng cường an ninh mạng của các công ty xếp hạng tín nhiệm

|

|

Nguồn: Tác giả tổng hợp |

4. Kết luận và hàm ý chính sách

Bài viết phân tích triển vọng cũng như trở ngại của việc ứng dụng công nghệ AI và big data trong xếp hạng tín dụng ở Việt Nam. Ứng dụng công nghệ trong xếp hạng tín dụng ở Việt Nam tạo ra triển vọng về hiệu quả, độ chính xác, tính hiệu quả và tốc độ trong việc dự đoán rủi ro tín dụng. Tuy nhiên, ứng dụng công nghệ cũng có ba trở ngại về phân biệt đối xử, thiếu minh bạch, mất quyền riêng tư, và an ninh mạng. Do đó, bài viết cũng nhấn mạnh tầm quan trọng của quy định để hỗ trợ các ngân hàng và công ty Fintech theo hướng gợi ý cách tiếp cận thận trọng và từng bước đối với việc ứng dụng công nghệ trong xếp hạng tín dụng.

Thứ nhất, Ngân hàng Nhà nước (NHNN) cần giám sát đối với việc dùng công nghệ trong chấm điểm tín dụng, đảm bảo rằng quá trình từ thu thập dữ liệu đến quyết định tín dụng là minh bạch, dễ tiếp cận, chính xác và công bằng. Điều này sẽ giúp giải quyết những thách thức mới do big data và AI đặt ra. Điều này được thực hiện thông qua việc sửa đổi các yêu cầu về mức độ tín nhiệm trong các văn bản do NHNN ban hành. Thứ hai, NHNN cũng nên quy định cách thực hiện các biện pháp bảo vệ pháp lý và sự giám sát của con người để hỗ trợ tính hiệu quả và chính xác trong khi vẫn duy trì lợi ích công cộng và quyền riêng tư. Chính phủ có thể bắt đầu bằng việc tiến hành một cuộc tham vấn với các công ty trong ngành, các tổ chức quốc tế, các tổ chức bảo vệ dữ liệu và các tổ chức xã hội dân sự để xác định dữ liệu cá nhân nào nên hoặc không nên được thu thập và thương mại hóa cho mục đích chấm điểm tín dụng. Mục tiêu của giải pháp này là tìm ra sự cân bằng giữa hiệu quả trong đánh giá rủi ro và ra quyết định tín dụng trong khi vẫn duy trì quyền riêng tư, danh tính nội tại và lợi ích quan trọng của chủ sở hữu dữ liệu. Điều quan trọng nữa là chính phủ cần phải phát triển các hướng dẫn đạo đức cho AI và big data về trách nhiệm, quyền riêng tư và quyền tự chủ. NHNN cũng sẽ phải đảm bảo rằng ngân hàng và các công ty chấm điểm tín dụng trong nước và nước ngoài thực thi các quy định và tuân theo các nguyên tắc đạo đức. Đồng thời, NHNN tiếp tục triển khai Đề án Cơ chế quản lý thử nghiệm cho các lĩnh vực Fintech để tăng cường điều tiết lĩnh vực này tại Việt Nam.

Tài liệu tham khảo:

- Aggarwal, N. (2021). The Norms of Algorithmic Credit Scoring. Cambridge Law Journal, 80(1), 42-73.

Card, D. (2017). The ‘Black Box’ Metaphor in Machine Learning. Towards Data Science.

2017.

- Citron, D. & Pasquale, F. (2014) The Scored Society: Due Process for Automated Predictions. Washington Law Review, 89 (1), 1–33.

- CSIRO. (2018). Vietnam Today: First Report of the Vietnam’s Future Digital Economy Project. Hanoi: Commonwealth Scientific and Industrial Research Organisation.

- Holmström, B. (2018). Keynote speech at Toulouse School of Economics, October 10, Toulouse.

Hurley, M., & Adebayo, J. (2017). Credit Scoring in the Era of Big Data. Yale Journal of Law and Technology, 18 (1), 147–216.

- Huynh, T. (2017). TrustingSocial- Financial Inclusion for One Billion Unbanked People.

http://www.jaist.ac.jp/~bao/DS2017/Discussion-HNTuyen.pdf

- Jobin, A., Marcello I., & Effy V. (2019). The Global Landscape of AI Ethics Guidelines. Nature Machine Intelligence, 1 (9), 389–99

- Kleinberg, J., Jens, L., Sendhil, M., & Cass, S.. (2018). Discrimination in the Age of Algorithms. Journal of Legal Analysis, 10, 113–174.

- KPMG. (2019). Global Banking Fraud Survey: The Multi-Faceted Threat of Fraud: Are Banks up to the Challenge? Global Banking Fraud Survey. Zurich: KPMG.

KT Global Business Group. (2019). Credit Scoring Solution Based on Telecom Data: CRDP & K-Telco ScoreTM.

- Lainez, N. (2021). The Prospects and Dangers of Algorithmic Credit Scoring in Vietnam: Regulating a Legal Blindspot. Economics Working Paper, 2021 (1), 1-48.

- Le, D. T. (2017). An Overview of Credit Report/Credit Score Models and a Proposal for Vietnam. VNU Journal of Science: Policy and Management Studies 33 (2), 36–45.

- Manning, C., (2020). Stanford University Human-Centered Artificial Intelligence.

- Noble, S. (2018). Algorithms of Oppression: How Search Engines Reinforce Racism.

New York: New York University Press.

- PRweb. (2018). Vietnam’s Orient Commercial Bank Adopts LenddoEFL Psychometric Credit Assessment to Serve the Underbanked Segment. January 22, 2018. https://www.prweb.com/releases/2018/01/prweb15094938.htm.

- Tan, T., and Phan. T. (2018). Social Media-Driven Credit Scoring: The Predictive

Value of Social Structures. SSRN Electronic Journal, 2018.

- VNS. (2018). Sophisticated Cyber Crime on the Rise in Việt Nam. Viet Nam News, August

14, 2018. https://vietnamnews.vn/society/463726/sophisticated-cyber-crime-on-therise-in-viet-nam.html.

- World Bank. (2018). The Little Data Book on Financial Inclusion 2018. Washington DC: World Bank. https://openknowledge.worldbank.org/handle/10986/29654.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 17/2021

Bài liên quan

Tổng Bí thư Tô Lâm: Phải chuyển từ tư duy hành chính sang tư duy phục vụ

Thủ tướng: Quốc tế hóa bản sắc văn hóa dân tộc và dân tộc hóa tinh hoa văn hóa thế giới

Toàn văn phát biểu của Tổng Bí thư Tô Lâm với nhân dân TP.HCM và thông điệp gửi nhân dân cả nước

IMF: Cần ưu tiên củng cố giám sát ngân hàng, xây dựng đệm vốn và thanh khoản

Chủ tịch Quốc hội Trần Thanh Mẫn kiểm tra các đơn vị hành chính ở thành phố Cần Thơ

Đẩy nhanh lộ trình nâng hạng thị trường chứng khoán Việt Nam

Mặt bằng lãi suất thấp kích thích nhu cầu vốn phục hồi mạnh mẽ

Chủ tịch nước Lương Cường: Mở ra không gian phát triển mới để Hà Nội phát huy tốt hơn nữa vai trò đầu tàu

Tổng Bí thư Tô Lâm khảo sát thực tế mô hình tổ chức chính quyền địa phương 2 cấp tại TP Hồ Chí Minh

Thủ tướng: Hải Phòng (mới) gương mẫu, đi đầu xây dựng thành phố XHCN trong kỷ nguyên mới

Khối ngoại bán ròng phiên thứ hai liên tiếp, tâm điểm cổ phiếu đầu ngành công nghệ

Chương trình xây dựng nông thôn mới và giảm nghèo bền vững giai đoạn 2021-2025 đạt nhiều thành tựu quan trọng

Hãng hàng không quốc gia phản ứng ra sao trước sự xuất hiện của tân binh?

Thị trường kim loại quý 27/6/2025: Giá vàng bứt phá; Giá bạc quay đầu tăng

Biến động toàn cầu khiến Nissan lỗ nặng, Toyota bất ngờ đề xuất một giải pháp “chưa từng có tiền lệ”

Giá tiêu hôm nay 27/6: Bất ngờ tăng mạnh, tín hiệu khan hàng hay chỉ là “bẫy” ngắn hạn?

Kịch bản phiên chiều 25/6: VN-Index giằng co quanh đỉnh – Dòng tiền xoay trục, midcap giành vai trò dẫn dắt?

- Tucson 2023

- KQXSBDI t5;

- tỷ giá USD/VN

- lãi suất ngân hàng

- Ngành lúa gạo

- Sở Công Thương Hà Nội

- tỷ giá nhân dân tệ vietcombank

- Ngân hàng Trung ương

- Honda Click

- XSMN hôm nay