Vai trò điều tiết của hạn mức tín dụng đến sự tác động của dư nợ tín dụng đối với quy mô nền kinh tế Việt Nam

Tóm tắt: Bài viết nghiên cứu về vai trò điều tiết của chính sách hạn mức tín dụng đến mối quan hệ giữa tín dụng ngân hàng và quy mô nền kinh tế Việt Nam. Chính sách này là công cụ hành chính được Ngân hàng Nhà nước sử dụng kể từ năm 2011 để giúp cho hệ thống tài chính phát triển bền vững, hỗ trợ khôi phục kinh tế sau khủng hoảng. Bài viết sử dụng phương pháp ước lượng bình phương nhỏ nhất cho mô hình hồi quy đa biến, với dữ liệu chuỗi thời gian có tuần suất quý, từ quý I/2005 đến quý I/2022. Kết quả nghiên cứu cho thấy, tồn tại mối quan hệ cùng chiều giữa tín dụng ngân hàng và quy mô nền kinh tế Việt Nam, đặc biệt là chính sách hạn mức tín dụng có tác động điều tiết dương mối quan hệ này. Điều này cho thấy, nền kinh tế Việt Nam phụ thuộc vào tỷ lệ dư nợ tín dụng ngân hàng trên GDP và việc kiểm soát tỷ lệ này thông qua hạn mức tín dụng giúp gia tăng sản lượng nền kinh tế tốt hơn.

THE REGULATING ROLE OF CREDIT GROWTH LIMIT POLICY ON THE NEXUS BETWEEN BANK CREDIT AND SIZE OF VIETNAMESE ECONOMY

Abstract: The paper explores the regulating role of credit growth limit in the relationship between bank credit and the size of the Vietnamese economy. Since 2011, the State Bank of Vietnam has deployed this policy as an administrative tool to help the financial sector develop sustainably and boost economic recovery post crisis. This study applies the least squares estimation approach to a multivariable regression model with quarterly data from the first quarter of 2005 through the first quarter of 2022. According to the findings of the study, there is a positive correlation between bank credit and size of the Vietnamese economy, with credit growth limit policy having a positive moderating effect on this relationship. It demonstrates that the Vietnamese economy is dependent on the ratio of bank credit to GDP, and regulating this ratio through credit growth limit serves to improve the country’s output.

1. GIỚI THIỆU

Dịch bệnh COVID-19 bùng phát đã tác động tiêu cực đến tăng trưởng kinh tế trên thế giới. Sự bùng phát của bệnh dịch đã gây suy thoái nền kinh tế nghiêm trọng hơn cả khủng hoảng kinh tế thế giới giai đoạn 2008-2009 (Ngân hàng Nhà nước Việt Nam, 2021). Cuộc khủng hoảng kinh tế 2007-2008 và sự bùng phát của đại dịch COVID-19 đều có những tác động lâu dài đến hoạt động của các chủ thể trong nền kinh tế. Do đó, nhà điều hành chính sách phải thực hiện các biện pháp giúp nền kinh tế ổn định và phục hồi. Chính phủ các quốc gia thường sử dụng chính sách tiền tệ để điều tiết nền kinh tế do nó có cơ chế tác động nhanh hơn so với chính sách tài khóa. Kết quả là, khi dịch bệnh bùng phát, các quốc gia trên thế giới đều sử dụng các công cụ của chính sách tiền tệ để điều tiết nền kinh tế (Department of Economic and Social Affairs - United Nations, 2022).

Từ năm 2011, Ngân hàng Nhà nước Việt Nam (NHNN) đã kiểm soát chất lượng tín dụng bằng cách sử dụng một công cụ điều tiết hành chính là hạn mức tín dụng, hay còn gọi là “room tín dụng”. Đến nay, đã có những ý kiến đề nghị các nhà hoạch định chính sách xem lại việc sử dụng công cụ hạn mức tín dụng mang tính hành chính này. Bài viết tìm hiểu công cụ này có tác động tăng cường hay đối kháng mối tương quan giữa tín dụng ngân hàng và quy mô nền kinh tế. Từ đó sẽ đề xuất kiến nghị về việc sử dụng công vụ này để điều tiết lượng tín dụng cung cấp cho nền kinh tế.

2. TỔNG QUAN NGHIÊN CỨU

Nới lỏng chính sách tiền tệ sẽ giúp các ngân hàng cho vay nhiều hơn do tỷ lệ dự trữ bắt buộc giảm và cơ hội được tái cấp vốn từ Ngân hàng Trung ương với lãi suất thấp thông qua hoạt động tái chiết khấu (Mishkin, 2012). Lãi suất của các khoản vay cũng sẽ giảm khi nguồn cung vốn tín dụng lớn, từ đó thúc đẩy hoạt động mở rộng quy mô hoạt động từ vốn vay. Do khả năng tiếp cận vốn bên ngoài hệ thống ngân hàng hạn chế, các doanh nghiệp vừa và nhỏ phụ thuộc rất nhiều vào tín dụng ngân hàng. Trong khi đó, các doanh nghiệp lớn có nhiều cơ hội hơn để huy động tiền từ công chúng thông qua việc phát hành trái phiếu doanh nghiệp và cổ phiếu.

Để kiểm chứng tính đúng của trường phái tiền tệ về mối tương quan giữa chính sách tiền tệ và quy mô nền kinh tế của một quốc gia, các nhà nghiên cứu đã xây dựng các mô hình định lượng cùng với các phương pháp ước lượng khác nhau để đảm bảo tính vững của kết luận. Trong đó, có những nghiên cứu cho kết quả ủng hộ lập luận của các nhà kinh tế theo chủ nghĩa tiền tệ như Banerjee & Newman (1993), Giné & Townsend (2004), Bist (2018) và Matos & Santos (2020). Hơn nữa, tác động dương của tín dụng ngân hàng đến hoạt động kinh tế tồn tại hiệu ứng biến mất khi vượt ngưỡng tối ưu tại các quốc gia Đông Nam Á (Ho & Saadaoui, 2022). Bên cạnh đó cũng tồn tại những kết quả không như kỳ vọng của các nhà chính sách tiền tệ như của Awad & Al Karaki (2019) và Wu & cộng sự (2022). Bên cạnh mối quan hệ tuyến tính, Giese & cộng sự (2014) và Pham & Nguyen (2020) cũng chỉ ra mối quan hệ phi tuyến giữa dư nợ tín dụng và quy mô nền kinh tế, hàm ý tồn tại ngưỡng tối ưu, khi mà vượt ngưỡng này sẽ có tác động tiêu cực. Ở Việt Nam, Nguyễn Chí Đức & Phạm Duy Tính (2023) đã ủng hộ chủ nghĩa tiền tệ khi cho thấy mở rộng tín dụng giúp cho quy mô nền kinh tế gia tăng.

Thông qua việc khảo lược các nghiên cứu trước đây, tác giả nhận thấy, đã có bằng chứng về vai trò của tín dụng ngân hàng đến sản lượng nền kinh tế, đặc biệt là ở Việt Nam. Các nghiên cứu đã cho thấy nền kinh tế nước ta phụ thuộc lớn vào tín dụng ngân hàng. Tuy nhiên, hiện nay vẫn chưa có nghiên cứu nào tiến hành kiểm tra vai trò của công cụ hạn mức tín dụng đến sự biến động cùng chiều giữa dư nợ tín dụng ngân hàng và quy mô nền kinh tế.

3. MÔ HÌNH, DỮ LIỆU VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Mở rộng mô hình nghiên cứu của Nguyễn Chí Đức & Phạm Duy Tính (2023) dựa trên mô hình cơ sở do Beck & cộng sự (2012) đề xuất, tác động của công cụ hạn mức tín dụng được thể hiện qua ý nghĩa của thành phần tương tác trong mô hình sau:

GDPt = β0+ β1.Creditt +β2.Creditt.HMTDt+δk Otherst+ εt

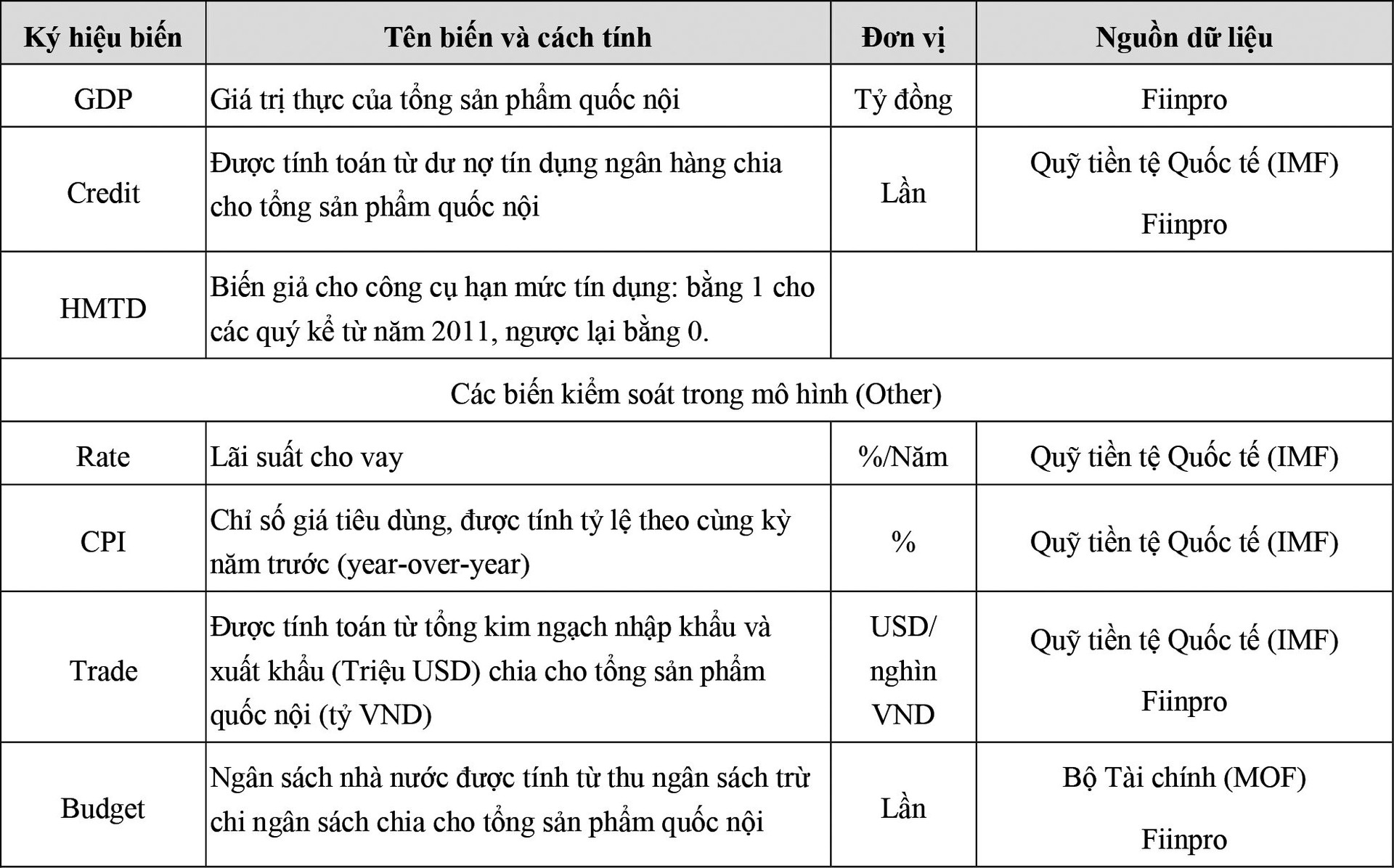

Thông tin mô tả các biến được trình bày tại Bảng 1. Dữ liệu nghiên cứu được thu thập theo tần suất quý trong giai đoạn quý I/2005 – quý I/2022 với 69 quan sát được thu thập từ các nguồn dữ liệu đáng tin cậy như: IMF, Bộ Tài chính, Fiinpro (Xem chi tiết tại Bảng 1).

Bảng 1. Mô tả dữ liệu nghiên cứu

Bài viết được thực hiện nhằm kiểm định giả thuyết “công cụ hạn mức tín dụng có vai trò điều tiết mối tương quan dương giữa dư nợ tín dụng và sản lượng”.

4. KẾT QUẢ NGHIÊN CỨU

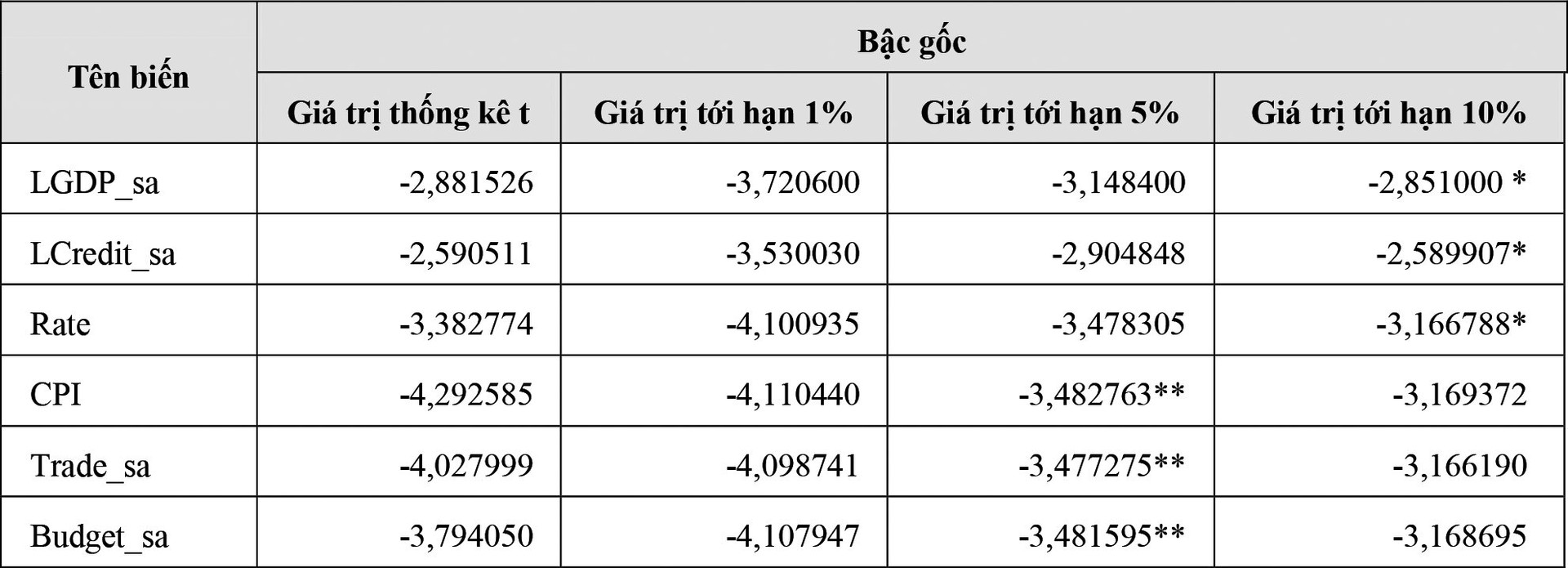

Chuỗi dữ liệu GDP thực được khử tính chu kỳ và mùa vụ nên được ký hiệu là GDP_sa. Các biến độc lập được tính dựa trên tỷ lệ với GDP nên được ký hiệu là Credit_sa, Trade_sa và Budget_sa. Do dư nợ tín dụng và sản lượng có tính xu thế nên được đưa vào mô hình dưới dạng logarit tự nhiên nhằm đảm bảo tính dừng, tránh hiện tượng hồi quy giả mạo. Bảng 2 trình bày kết quả kiểm định tính dừng của các chuỗi dữ liệu được sử dụng trong mô hình nghiên cứu, cho thấy các biến đều dừng ở bậc gốc.

Bảng 2. Kết quả kiểm định tính dừng

Nguồn: Tính toán từ Eviews 10 của tác giả

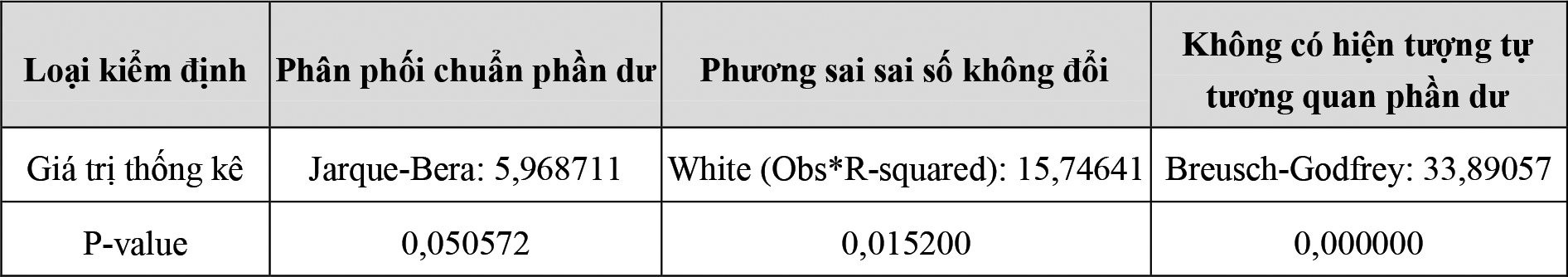

Mô hình đề xuất được tiến hành ước lượng theo phương pháp bình phương nhỏ nhất và các chuẩn đoán khuyết tật của mô hình được thực hiện. Kết quả cho thấy không tồn tại hiện tượng đa cộng tuyến hoàn hảo, phần dư có phân phối chuẩn. (xem chi tiết tại Bảng 3).

Bảng 3. Các chuẩn đoán phần dư của mô hình

Với mức ý nghĩa 5%, phần dư mô hình bị tự tương quan và có phương sai thay đổi nên các hệ số ước lượng không còn tính hiệu quả. Tuy nhiên, các hệ số này vẫn vững nên cần sử dụng sai số chuẩn cải thiện để tăng cường tính phù hợp và tin cậy của các suy diễn thống kê. Trong bài viết này, sai số chuẩn do Newey & West (1987) đề xuất được sử dụng.

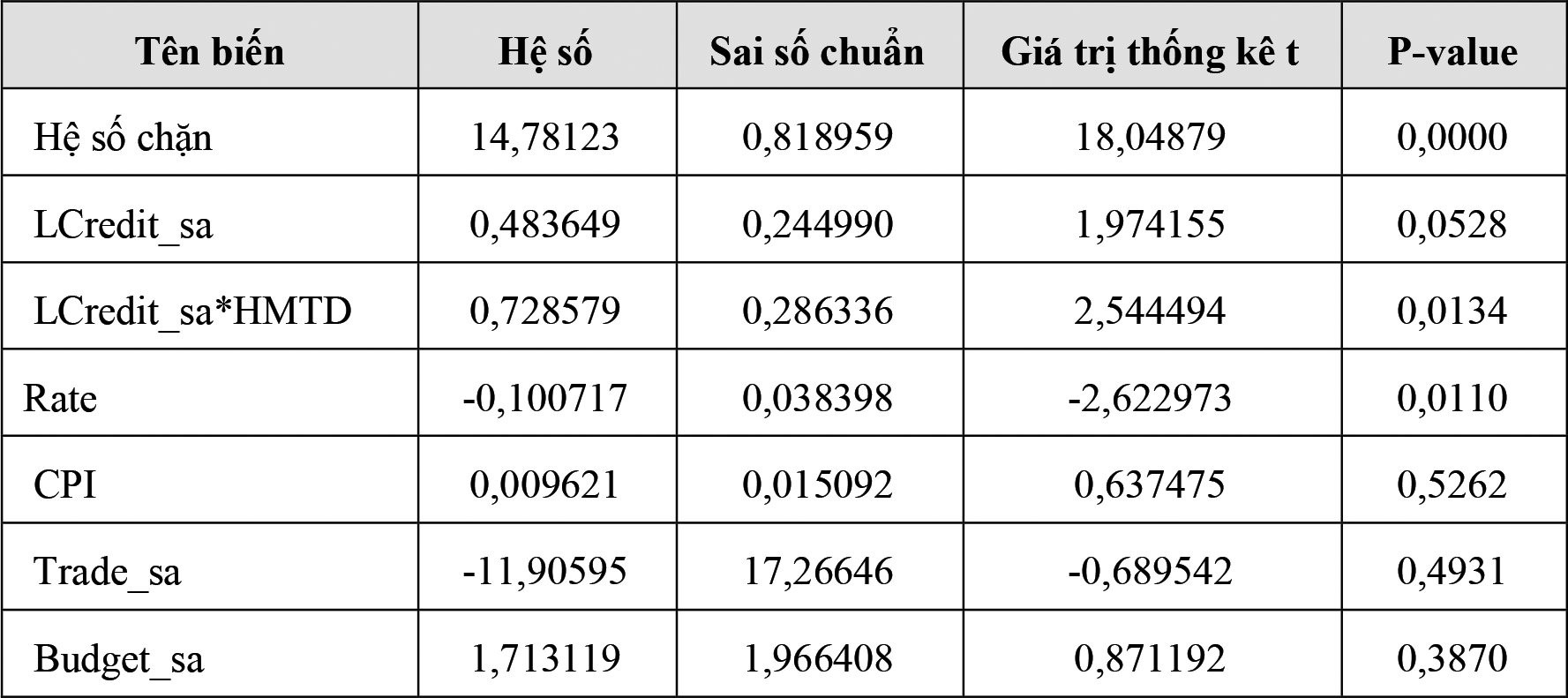

Bảng 4. Tác động điều tiết của hạn mức tín dụng đến quan hệ giữa dư nợ tín dụng và quy mô nền kinh tế Việt Nam

Mô hình được sử dụng để kiểm tra tác động của tăng trưởng tín dụng lên tăng trưởng kinh tế trong giai đoạn 2005-2022 có giá trị thống kê F là 40,35333 và P-value ở mức 0,0000. Việc này cho thấy, với mẫu thu thập được thì mô hình đề xuất là phù hợp, có ý nghĩa để tiến hành diễn giải các ý nghĩa kinh tế. Hệ số hiệu chỉnh (Adjusted-R Squared) cho thấy 79,61% sự biến động của tăng trưởng kinh tế được giải thích bởi biến độc lập và các biến kiểm soát trong mô hình.

Nghiên cứu này tập trung vào điều tra thực nghiệm về tác động của tăng trưởng tín dụng nên hệ số hồi quy được quan tâm chính là 0,483649. Hệ số hồi quy này có giá trị thống kê t là 1,974155 và có ý nghĩa thống kê ở mức ý nghĩa 10%. Do đó, về mặt thống kê thì tỷ lệ tín dụng trên GDP tăng (giảm) 1% thì quy mô nền kinh tế (đại diện bởi GDP) cũng tăng (giảm) 0,48% ở mức ý nghĩa 10%. Về ý nghĩa kinh tế, khi tỷ lệ tín dụng trên GDP tăng có tác động tích cực đến quy mô nền kinh tế, góp phần thúc đẩy tăng trưởng kinh tế hướng đến phát triển bền vững. Kết quả này đồng nhất với phát hiện trước đây ở các quốc gia khác nhau cũng như ở Việt Nam như của Nguyễn Chí Đức & Phạm Duy Tính (2023). Về cơ chế, Giné & Townsend (2004), Beck & cộng sự (2012) và Bist (2018) lập luận rằng, tín dụng tăng trưởng giúp cho các doanh nghiệp đẩy mạnh hoạt động tái cơ cấu quy trình sản xuất, thực hiện mở rộng và đầu tư phát triển trang thiết bị, giúp gia tăng năng suất, thúc đẩy sản lượng kinh tế gia tăng. Khi nghiên cứu về phía hộ gia đình, Beck & cộng sự (2012) chỉ ra rằng, gia tăng tín dụng sẽ tạo điều kiện cho các cá nhân, đặc biệt là người nghèo đầu tư vào học vấn, yếu tố quyết định chất lượng lao động.

Quay trở lại với giả thuyết nghiên cứu chính của bài viết, hệ số của biến tương tác giữa tín dụng và biến giả công cụ hạn mức tín dụng sẽ được giải thích. Hệ số này mang dấu dương và có ý nghĩa thống kê tại mức ý nghĩa 5%. Như vậy, kết quả thực nghiệm đã cung cấp bằng chứng mạnh mẽ để khẳng định công cụ hạn mức tín dụng có vai trò điều tiết sự biến động cùng nhau của dư nợ tín dụng và quy mô kinh tế. Do hệ số góc của biến dư nợ tín dụng và của biến tương tác cùng dấu nên công cụ hạn mức tín dụng có vai trò tăng cuờng mối quan hệ hiện hữu này. Kết luận về mặt kinh tế thì hạn mức tín dụng đã phát huy hiệu quả trong việc góp phần gia tăng tác động tích cực của tỷ lệ tín dụng trên GDP đến quy mô nền kinh tế. Như vậy, điều hành chính sách tiền tệ thông qua công cụ hạn mức tín dụng đã đặt ra yêu cầu cho các ngân hàng thương mại trong việc sử dụng dư địa tăng trưởng dư nợ của mình một cách có hiệu quả. Thông qua việc tự tăng cường kiểm tra giám sát các khoản vay của các ngân hàng nhằm lựa chọn các khách hàng tốt, chất lượng tín dụng trong nền kinh tế đã được cải thiện. Điều này góp phần ổn định, giảm thiểu rủi ro cho hệ thống tài chính khi khủng hoàng tài chính năm 2008 bùng phát do các khoản vay dưới chuẩn được bơm vào thị trường bất động sản.

5. KẾT LUẬN VÀ HÀM Ý CHÍNH SÁCH

Bài viết đã củng cố thêm bằng chứng thực nghiệm về vai trò của dư nợ tín dụng đến quy mô nền kinh tế Việt Nam. Bên cạnh đó, cũng đã bổ sung vào khoảng trống nghiên cứu về tác động của công cụ hạn mức tín dụng đến sự thay đổi cùng nhau giữa dư nợ và sản lượng. Mặc dù mục tiêu quan trọng nhất của chính sách tiền tệ là ổn định giá cả, nhưng vai trò hỗ trợ nền kinh tế tăng trưởng cũng được quan tâm và nhấn mạnh tại Việt Nam. Do đó, bài viết đề xuất một số kiến nghị cho việc điều hành tín dụng ngân hàng trong thời gian tới như sau:

Thứ nhất, thực tế hiện nay cho thấy tỷ lệ tín dụng trên GDP của nước ta đang ở mức độ cao so với các khuyến nghị của thế giới nên tạo ra rủi ro cho hệ thống tài chính, do đó cần phải điều hành chỉ tiêu này một cách thận trọng. Kết quả nghiên cứu cho thấy sản lượng của nước ta phụ thuộc vào dư nợ tín dụng lớn nên việc giảm tỷ trọng dư nợ tín dụng trên GDP sẽ làm cho nền kinh tế suy giảm. Do đó, Chính phủ xây dựng các chính sách thúc đẩy các yếu tố tác động tích cực đến GDP quốc gia để trung hòa ảnh hưởng của việc điều hành giảm tỷ lệ tín dụng trên GDP trong thời gian tới.

Thứ hai, công cụ hạn mức tín dụng đã phát huy hiệu quả trong việc hỗ trợ kinh tế phục hồi sau giai đoạn khủng hoảng tài chính thế giới và giữ cho lạm phát ở mức phù hợp. Nền kinh tế nước ta vẫn chưa có những giải pháp hữu hiệu để hệ thống ngân hàng thực hiện tốt vai trò điều tiết dòng vốn trên thị trường. Do đó, NHNN có thể tiếp tục sử dụng công cụ này để điều hành, hạn chế tình trạng gia tăng nợ xấu trong hệ thống ngân hàng, hỗ trợ giữ lạm phát ở mức phù hợp, tạo điều kiện cho sản lượng gia tăng

TÀI LIỆU THAM KHẢO:

- Awad, I. M. & Al Karaki, M. S. (2019), ‘The impact of bank lending on Palestine economic growth: an econometric analysis of time series data’, Financial Innovation, 5, 14, doi.org/10.1186/s40854-019-0130-8.

- Banerjee, A. V. & Newman, A. F. (1993), ‘Occupational Choice and the Process of Development’, Journal of Political Economy, 101, 274-298.

Beck, T., Berrak, B., Rioja, F. & Valev Neven, T. (2012), ‘Who Gets the Credit? And Does It Matter? Household vs. Firm Lending Across Countries’, The B.E. Journal of Macroeconomics, 12, 1-46, Doi.org/10.1515/1935-1690.2262.

- Bist, J. P. (2018), ‘Financial development and economic growth: Evidence from a panel of 16 African and non-African low-income countries’, Cogent Economics & Finance, 6(1), Doi.org/10.1080/23322039.2018.1449780.

- Department of Economic and Social Affairs - United Nations (2022), ‘UN DESA Policy Brief No. 129: The monetary policy response to COVID-19: the role of asset purchase programmes’, Truy cập lần cuối ngày 13/02/2023 từ <https://www.un.org/development...;.

- Giese, J., Andersen, H., Bush, O., Castro, C., Farag, M. & Kapadia, S. (2014), ‘The credit-to-gdp gap and complementary indicators for macroprudential policy: Evidence from the UK’, International Journal of Finance & Economics, 19, 25-47, doi.org/10.1002/ijfe.1489.

- Giné, X. & Townsend, R. M. (2004), ‘Evaluation of financial liberalization: a general equilibrium model with constrained occupation choice’, Journal of Development Economics, 74, 269-307, doi.org/10.1016/j.jdeveco.2003.03.005.

- Ho, S.-H. & Saadaoui, J. (2022), ‘Bank credit and economic growth: A dynamic threshold panel model for ASEAN countries’, International Economics, 170, 115-128, Doi.org/10.1016/j.inteco.2022.03.001.

- Matos, P. & Santos, D. A. V. (2020), ‘A Note on the Effect of Decomposing Credit for Explaining Brazilian Cross-State GDP Growth’, Revista Brasileira de Economia, 74, 155-166, doi.org/10.5935/0034-7140.20200009

- Mishkin, F. S. (2012). The economics of money, banking, and financial markets. tenth ed.: Pearson College Div.

- Newey, W. K. & West, K. D. (1987), ‘A Simple, Positive Semi-Definite, Heteroskedasticity and Autocorrelation Consistent Covariance Matrix’, Econometrica, 55, 703-708, 10.2307/1913610.

- Ngân hàng Nhà nước Việt Nam (2021), ‘Điều hành chính sách tiền tệ hỗ trợ nền kinh tế chống đỡ với đại dịch Covid-19 và định hướng năm 2021›, Truy cập lần cuối ngày 13/02/2023 từ <https://www.sbv.gov.vn/webcent...;.

- Nguyễn Chí Đức & Phạm Duy Tính (2023), ‘Tín dụng ngân hàng và tăng trưởng kinh tế Việt Nam’, Tạp chí Khoa học & Đào tạo Ngân hàng, 248+249 11-19.

- Pham, H. & Nguyen, P. (2020), ‘Empirical research on the impact of credit on economic growth in Vietnam’, Management Science Letters, 10, 2897-2904, Doi.org/10.5267/j.msl.2020.4.017.

- Wu, S., Wu, L. & Zhao, X. (2022), ‘Impact of the green credit policy on external financing, economic growth and energy consumption of the manufacturing industry’, Chinese Journal of Population, Resources and Environment, 20, 59-68, Doi.org/10.1016/j.cjpre.2022.03.007.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 10 năm 2023

ThS. Phạm Duy Tính

Bài liên quan

Chủ tịch nước Lương Cường: Mở ra không gian phát triển mới để Hà Nội phát huy tốt hơn nữa vai trò đầu tàu

Tổng Bí thư Tô Lâm khảo sát thực tế mô hình tổ chức chính quyền địa phương 2 cấp tại TP Hồ Chí Minh

Thủ tướng: Hải Phòng (mới) gương mẫu, đi đầu xây dựng thành phố XHCN trong kỷ nguyên mới

Tổng Bí thư Tô Lâm: Hành động quyết liệt, sáng tạo, đưa Thành phố Hồ Chí Minh vươn lên những tầm cao mới

Chuyên gia nói gì về diễn biến tỷ giá lập kỷ lục?

Bài viết của Tổng Bí thư Tô Lâm: Sức mạnh của đoàn kết

Thủ tướng kêu gọi các doanh nghiệp Anh thực hiện 6 đột phá cùng Việt Nam

Kết luận số 171-KL/TW: Về tiếp tục triển khai, hoàn thành nhiệm vụ sắp xếp tổ chức bộ máy và đơn vị hành chính

Chuyện cổ tức ngân hàng: Giữ tiền để lớn hay chia sẻ với cổ đông?

Kỳ họp thứ 9, Quốc hội: Xem xét, quyết định khối lượng công việc rất lớn, có ý nghĩa lịch sử

Giá sầu riêng hôm nay 29/6: Sầu riêng cuối vụ Tây Nam Bộ bị ép giá, liệu còn đường hồi phục?

Trải nghiệm mẫu xe mệnh danh “gã phong trần không xăng”: Êm ái, sắc lạnh và không cần phải hét lên để nổi bật

Giá Pi Network hôm nay 27/6: Giảm mạnh trước “giờ G”, niềm tin lại bị thử thách

Muốn đầu tư thành công, phải luyện “con mắt thời thế” trước khi xuống tiền

Kịch bản phiên sáng 25/6: VN-Index áp sát ngưỡng 1.370

Tín hiệu cổ phiếu hôm nay: LPB cho điểm mua với tiềm năng dài hạn

Giá dầu tăng sốc, cổ phiếu dầu khí hưởng lợi lớn phiên đầu tuần

- giá vàng ngày 15/10

- XSNT

- Trực tiếp kết quả xổ số Hải Phòng

- The Gió Riverside

- thiệt hại do bão

- giáo dục

- Southampton vs MU

- dự đoán xổ số Đà Nẵng

- thi lớp 10

- Fiorentina đấu với Maccabi Haifa