Vì sao các ngân hàng gặp khó khi xử lý nợ xấu?

Nhiều lãnh đạo ngân hàng đã có các kiến nghị đề xuất về giải pháp hỗ trợ việc thu hồi nợ, xử lý nợ xấu, tại hội nghị Thường trực Chính phủ làm việc với các ngân hàng thương mại cổ phần về các giải pháp góp phần phát triển kinh tế - xã hội đất nước do Thủ tướng Chính phủ chủ trì mới đây.

Ông Đỗ Minh Phú, Chủ tịch HĐQ TPBank cho rằng, một điểm khó khăn khá phổ biến của các ngân hàng hiện nay là việc thu hồi nợ. Hiện tại Nghị quyết 42 của Quốc hội về thí điểm xử lý nợ xấu đã không còn hiệu lực. Vì thế, hiện tại không có văn bản pháp quy nào hỗ trợ việc thu hồi nợ nhanh chóng, dứt điểm và đúng pháp luật. Do đó khiến cho chính những người làm công tác thu hồi nợ có khả năng vi phạm vào những quy định của pháp luật và dễ bị xử lý hình sự.

Ông Phú đề xuất sớm bổ sung các quy định pháp luật để người đi vay phải chịu trách nhiệm cao hơn với khoản vay của mình. Đồng thời cần tháo gỡ vướng mắc về xử lý tài sản đảm bảo, khắc phục tình trạng giải quyết thủ tục tố tụng kéo dài, khiến ngân hàng gặp khó khăn.

Chủ tịch Ngân hàng ACB, ông Trần Hùng Huy cũng nhận định, các Luật ban hành mới trong năm 2024 đã mang đến nhiều thay đổi quan trọng và tác động tích cực đến thị trường bất động sản (như Luật đất đai, Luật nhà ở, Luật Kinh doanh bất động sản). Tuy nhiên, các tổ chức tín dụng (TCTD) mong muốn được có thêm những hướng dẫn chi tiết trong việc nhận thế chấp cụ thể như liên quan đến đất sản xuất kinh doanh (trả tiền thuê đất hàng năm) đặc biệt trong khu công nghiệp hiện theo quy định tại Điều 37 Luật đất đai 2024 chỉ quy định quyền chuyển nhượng, đối với quyền thế chấp thì chỉ được thế chấp tài sản thuộc sở hữu của mình gắn liền với đất và không quy định về thế chấp quyền thuê trong hợp đồng thuê đất.

Theo ông Huy, việc này gây ảnh hưởng và hạn chế các TCTD trong xác định giá trị đất thuê hàng năm trong khu công nghiệp, tùy thuộc vào sự hợp tác của chủ đầu tư do liên quan đến rủi ro pháp lý khi xử lý tài sản bảo đảm.

Trong bối cảnh sóng FDI đầu tư thuê đất tại các khu công nghiệp ngày càng tăng như hiện nay, ông Huy cho rằng nếu có hướng dẫn rõ ràng cho phép việc nhận thế chấp quyền tài sản là quyền thuê trong hợp đồng thuê đất sẽ giúp các doanh nghiệp sử dụng đất thuê trả tiền thuê đất hàng năm tận dụng tối đa nguồn lực, giá trị của quyền sử dụng đất, tạo điều kiện về nguồn vốn cho doanh nghiệp khi được thế chấp thêm tài sản là quyền thuê và tạo cơ sở pháp lý đầy đủ cho TCTD trong việc xác định giá trị và nhận tài sản bảo đảm là đất thuê trả tiền hàng năm.

Liên quan đến đất sản xuất kinh doanh (trả tiền thuê đất một lần/giao đất có thu tiền) hiện theo điểm b khoản 3 Điều 33 Luật đất đai 2024 có quy định cho phép nhận thế chấp dự án đầu tư có mục đích kinh doanh được Nhà nước miễn/giảm tiền sử dụng đất, tiền thuê đất.

Việc thế chấp này chỉ được thực hiện khi doanh nghiệp đã nộp lại cho nhà nước một khoản tiền tương ứng với thời gian đã được miễn tiền sử dụng đất, tiền thuê đất. Tuy nhiên, đến nay chưa có hướng dẫn xác định khoản tiền này như thế nào, ông Huy cho biết.

Cũng theo ông Huy, hiện các TCTD và các cơ quan liên quan như: Cơ quan công chứng, cơ quan đăng ký quyền đăng ký quyền sử dụng đất, đăng ký giao dịch đảm bảo đang lúng túng trong việc xử lý và đang ảnh hưởng trực tiếp đến quyền lợi của doanh nghiệp. Do đó, rất cần các hướng dẫn chi tiết liên quan đến nội dung trên. Từ đó sẽ giúp mở rộng, tạo cơ hội cho TCTD cũng như khách hàng có thêm quyền nhận thế chấp đối với các trường hợp này.

Ông Phạm Hồng Hải, Tổng Giám đốc Ngân hàng OCB nêu các kiến nghị, đề xuất Chính phủ và NHNN tạo cơ chế cho việc xử lý nợ mạnh mẽ tương tự như Nghị quyết 42 tạo thuận lợi cho ngân hàng thu giữ và xử lý tài sản bảo đảm.

Đối với vấn đề này, ông Hải chia sẻ OCB mong muốn có một hành lang pháp lý thống nhất liên quan đến việc chuyển nhượng tài sản bảo đảm là bất động sản cho ngân hàng, tạo điều kiện thuận lợi cho việc xử lý nợ xấu. Hiện nay, quy định này được thực hiện không đồng bộ giữa các địa phương, gây khó khăn cho ngân hàng trong việc xử lý tài sản.

Bên cạnh đó, Tổng Giám đốc OCB cũng nêu về vấn đề cần tháo gỡ cơ chế chính sách, những nút thắt về thủ tục đầu tư mà hiện nay vẫn đang rất chậm đặc biệt cho các dự án bất động sản. Khi các nút thắt này được giải tỏa, nguồn cung sẽ được cải thiện giúp cho thị trường bất động sản ấm lên tạo tâm lý tích cực cho đầu tư và tiêu dùng. Ví dụ, việc khung giá đất vẫn chưa được giải quyết khiến nhiều doanh nghiệp không thể hoàn thành nghĩa vụ thuế chuyển quyền sử dụng đất và không thể cấp giấy chứng nhận quyền sử dụng đất.

Trong các nhóm kiến nghị báo cáo lên Chính phủ, Chủ tịch VIB Đặng Khắc Vỹ đề xuất Chính phủ chỉ đạo các bộ, ngành ban hành các quy định chấp nhận việc các tổ chức tín dụng được quyền thực hiện thu giữ tài sản bảo đảm nhằm xử lý, thu hồi nợ xấu trong trường hợp hợp đồng bảo đảm được ký kết hợp pháp có quy định đầy đủ 3 nội dung: Quy định một trong những phương thức xử lý tài sản bảo đảm là tổ chức tiến hành thu giữ tài sản bảo đảm, quy định TCTD có quyền thu giữ tài sản bảo đảm, quy định về trình tự thủ tục để tổ chức tín dụng thu giữ tài sản bảo đảm…

Có thể thấy hầu hết các Lãnh đạo ngân hàng đều đang rất “tâm tư” băn khoăn về vấn đề xử sao với các vướng mắc trong quyền thực hiện thu giữ tài sản bảo đảm nhằm xử lý, thu hồi nợ xấu trong trường hợp hợp đồng bảo đảm được ký kết hợp pháp.

Điều này xuất phát từ chỗ “cây đũa thần” Nghị quyết 42/2017 đã hết hiệu lực từ cuối năm 2023, trong khi đó Luật Các TCTD 2024 có hiệu lực từ 1/7/2024 cũng không quy định về quyền thu giữ tài sản của ngân hàng.

Theo đó, mặc dù các TCTD biết rõ việc xử lý tài sản bảo đảm có vai trò quan trọng trong việc đảm bảo khả năng thu hồi vốn của ngân hàng, qua đó góp phần giảm tỷ lệ nợ xấu, đảm bảo an toàn trong hoạt động tài trợ vốn trước hết cho chính TCTD và đây là điều then chốt trong đảm bảo chất lượng tài sản ngân hàng giữa bối cảnh khó khăn, nhưng các TCTD vẫn phải loay hoay trong khoảng trống pháp lý hiện hữu.

Nhiều chuyên gia cho rằng để xử lý vấn đề này và giải tỏa hoàn các vướng mắc, tạo thuận lợi cho các TCTD như kiến nghị của các Lãnh đạo nhà băng, hướng để hoàn thiện khung pháp lý là: Ban hành văn bản bổ sung bên cạnh 22 văn bản Nghị quyết và Thông tư hướng dẫn thực hiện Luật Các TCTD 2024 đã được ban hành (tính đến 20/7/2024).

Ngoài ra, chuyên gia nhấn mạnh văn bản mới này nên được nghiên cứu theo hướng “luật hóa” các quy định cơ bản và ưu điểm ở Nghị quyết 42/2017, vốn đã chứng minh hiệu quả đáng kể, để tạo thuận lợi tối đa cho các TCTD trong xử lí tài sản đảm bảo, thu hồi nợ, tiến đến giảm tỷ lệ nợ xấu đáp ứng đạt mục tiêu dưới 3% của toàn ngành vào 2025.

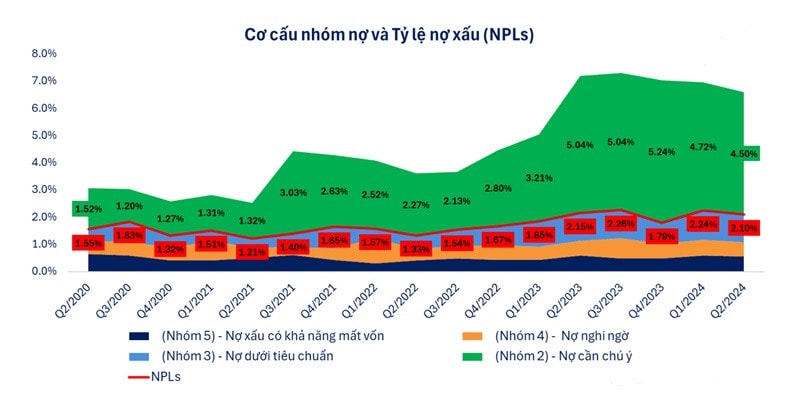

Theo báo cáo Phó Thống đốc NHNN Phạm Quang Dũng, đến ngày 16/9/2024, đạt 7,26% so với cuối năm 2023 (cùng kỳ đạt 5,73%). Về chất lượng tín dụng, đến cuối tháng 7/2024, tỷ lệ nợ xấu nội bảng của hệ thống TCTD ở mức 4,75%, tăng so với mức 4,55% vào cuối năm 2023 và mức 2,03% cuối năm 2022. Khối NHTMCP tư nhân đến cuối tháng 6/2024 có nợ xấu nội bảng tăng 4,8% so với cuối năm 2023, chiếm 79,65% nợ xấu nội bảng toàn hệ thống TCTD; tỷ lệ nợ xấu 7,77%.

Với tỷ lệ nợ xấu đang tăng nhanh, có thể thấy áp lực của các TCTD đang cao hơn bao giờ hết khi càng về cuối năm, khối nợ cơ cấu lại, giãn hoãn có khả năng trở thành nợ xấu sẽ phải tính toán và trích lập đầy đủ, không còn thời gian để “lùi”. Bên cạnh đó, người vay với khối dư nợ hơn 119 nghìn tỷ đồng bị ảnh hưởng do bão Yagi tại các tỉnh thành phía Bắc, theo số liệu thống kê sơ bộ từ Ngân hàng Nhà nước tính đến ngày 20/9, cũng có thể gặp áp lực về khả năng trả nợ. Vì vậy, càng tháo gỡ sớm vướng mắc về quyền xử lý tài sản đảm bảo, thu hồi nợ, càng tạo điều kiện cho các TCTD trong chủ động đảm bảo chất lượng tín dụng của ngân hàng và hệ thống ngân hàng.

Lê Mỹ

Bài liên quan

Họp báo Chính phủ: Kinh tế 6 tháng tốt hơn trên hầu hết các lĩnh vực

Tăng cường hợp tác chứng khoán Việt – Lào: VASB chia sẻ kinh nghiệm nghề nghiệp và đào tạo

Tổng thống Trump: Hoa Kỳ sẽ cắt giảm đáng kể thuế đối ứng cho nhiều hàng hóa xuất khẩu của Việt Nam

Ngân hàng thương mại đối với doanh nghiệp như xăng với xe

Áp dụng các công nghệ và giải pháp hiện đại: Yếu tố then chốt hỗ trợ doanh nghiệp quản lý thanh khoản và quản trị rủi ro

Thủ tướng: Đưa kim ngạch thương mại Việt Nam - Australia đạt 20 tỷ USD

Không chỉ 4-5 doanh nghiệp, Chính phủ muốn càng nhiều “đại gia” đăng ký làm đường sắt cao tốc Bắc-Nam càng tốt

Tổng Bí thư Tô Lâm và Tổng thống Hoa Kỳ Donald Trump điện đàm

Tổng Bí thư Tô Lâm tiếp xúc cử tri Hà Nội sau Kỳ họp thứ 9, Quốc hội khóa XV

Tạo chuyển biến thực chất, mạnh mẽ trong phát triển khoa học, công nghệ, đổi mới sáng tạo, chuyển đổi số

“Kỳ lân xanh” ngành xi măng khai sai thuế, bị xử phạt và truy thu hàng tỷ đồng

“Vua đào hầm” hé mở kết quả kinh doanh 6 tháng đầu năm, doanh thu và lợi nhuận cùng bứt phá

Nhiệt kế thị trường sáng 30/6: Sắc xanh thận trọng, công nghệ – viễn thông giữ nhịp

Sau FPT, đến lượt doanh nghiệp này ghi dấu ấn tại “thủ phủ công nghiệp” với siêu dự án tòa tháp đôi 39 tầng

Thị trường thép phục hồi và đây là những cổ phiếu nào đáng để chọn lọc

Ngân hàng quy mô lớn gấp 4 lần Vingroup muốn làm đường sắt cao tốc Bắc-Nam, bài toán vốn khổng lồ đã có lời giải?

Thêm kỷ lục mới, hơn 2.000 căn Vinhomes Green City được "khớp lệnh" chỉ sau 24 giờ

- giá cà phê Đắk Lắk

- đồng bảng Anh

- Phát triển kinh tế

- Chiến sự Nga-Ukraine hôm nay

- điện thoại iPhone cao cấp

- Kết quả xổ số miền Nam hôm nay

- Dự báo giá tiêu ngày mai

- Dự đoán xổ số Tây Ninh

- Vàng nữ trang 75% (vàng 18K)

- quản lý tín chỉ các-bon