VinaCapital: Thị trường Chứng khoán Việt Nam sẽ phục hồi mạnh mẽ

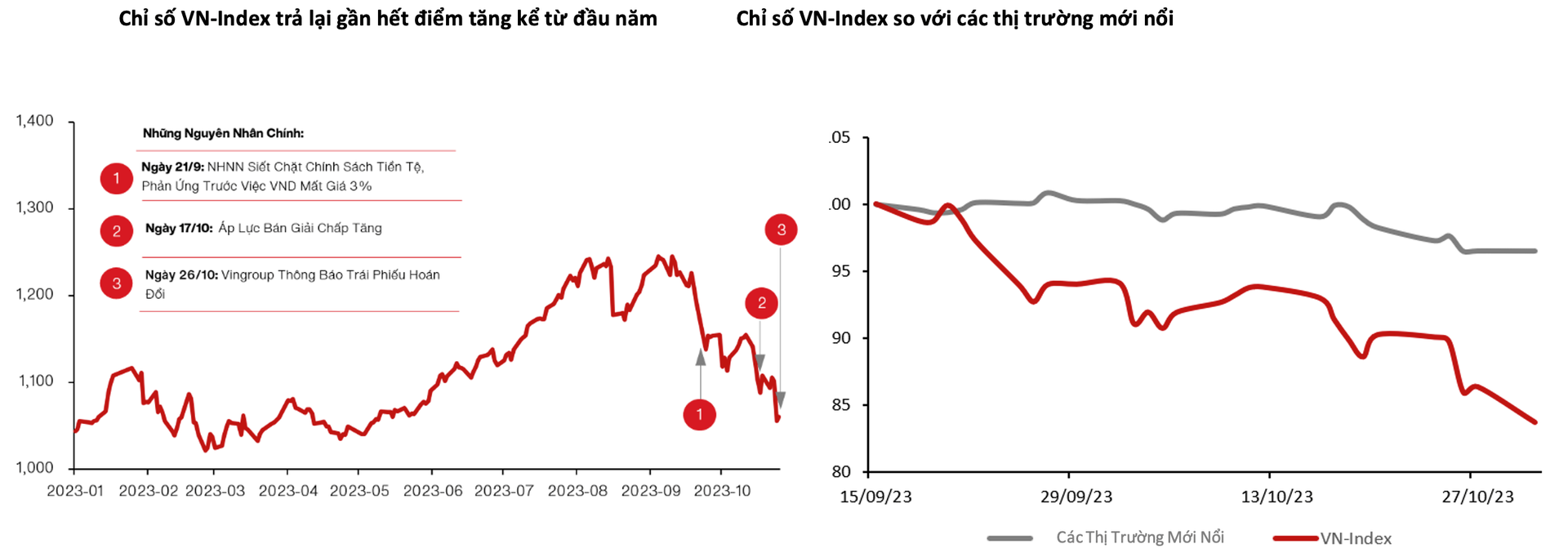

Chỉ số VN-Index ghi nhận mức giảm 16% từ giữa tháng 9/2023 đến cuối tháng 10/2023 và mới có dấu hiệu tăng trở lại từ cuối tuần qua, dù nền kinh tế của Việt Nam hiện đang phục hồi kể từ đợt suy giảm đầu năm nay. Lý do của việc cổ phiếu bị bán tháo dẫn đến mức giảm như trên có thể kể đến là:

Thứ nhất, sự mất giá của tiền VND làm dấy lên mối lo ngại rằng Ngân hàng Nhà nước Việt Nam (NHNN) sẽ thắt chặt chính sách tiền tệ để ứng phó với sự mất giá, đồng thời cũng thúc đẩy các nhà đầu tư nước ngoài bán ra.

Thứ hai, những vấn đề đặc thù liên quan đến trái phiếu hoán đổi trị giá 250 triệu USD của tập đoàn Vingroup (VIC), sẽ có thể hoán đổi thành cổ phiếu Vinhomes (VHM) (VIC và VHM chiếm khoảng 10% VN-Index).

Thứ ba, lệnh bán giải chấp của các công ty chứng khoán, cộng với tin đồn về việc kiểm soát một số nguồn cho vay ký quỹ không chính thức dường như đã thúc đẩy việc cổ phiếu bị bán tháo trong ngày 17/10.

Ngoài những yếu tố cụ thể trên, lãi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng 60 điểm cơ bản từ giữa tháng 9 đến cuối tháng 10 và các vấn đề địa chính trị cũng tạo sức ép lên thị trường chứng khoán (TTCK) của các thị trường mới nổi (Chỉ số MSCI-EM giảm 5% kể từ giữa tháng 9 tới cuối tháng 10).

Tuy nhiên, chỉ số VN-Index sụt giảm đáng kể so với các nước trong thị trường mới nổi, như có thể thấy dưới đây, cho thấy rằng những lo ngại về NHNN và VIC/VHM đã dẫn đến đợt bán tháo. Hơn nữa, đánh giá chung về lợi nhuận quý 3 không mấy khả quan cũng đã ảnh hưởng đến tâm lý của nhà đầu tư.

Cuối cùng, sự mất giá khoảng 4% so với đầu năm của VND vào cuối tháng 10/2023 là do chỉ số USD/DXY tăng 6-7% từ giữa tháng 7 đến đầu tháng 10, cùng với việc Ngân hàng Nhà nước Việt Nam thực hiện các đợt cắt giảm lãi suất mạnh mẽ trong nửa đầu năm khiến lãi suất ngắn hạn trong nước giảm kỷ lục 500 điểm cơ bản so với lãi suất USD ngắn hạn.

Tỷ giá USD/VND đã giảm 0,7% vào ngày 15/8, là mức giảm giá trong ngày lớn nhất gần một năm qua, cuối cùng đã thúc đẩy Ngân hàng Nhà nước Việt Nam siết nhẹ chính sách tiền tệ.

Cụ thể, Ngân hàng Nhà nước đã bắt đầu các đợt phát hành tín phiếu trị giá gần 9 tỷ USD từ ngày 21/9/2023 đến cuối tháng 10/2023, mà không tăng lãi suất điều hành để bảo vệ đồng tiền – trái ngược với các đợt tăng lãi suất bất ngờ gần đây của Philippines và Indonesia (mặc dù đồng tiền của các nước khác trong khu vực mất giá nhiều hơn khoảng 2 điểm % so với VND từ giữa tháng 9 đến cuối tháng 10).

Khả năng Ngân hàng Nhà nước thắt chặt chính sách tiền tệ hay tăng lãi suất ở Việt Nam có lẽ là yếu tố lớn nhất đè nặng lên thị trường chứng khoán, vì lãi suất huy động giảm là một trong những nguyên nhân chính khiến thị trường tăng điểm vào đầu năm nay – khi các nhà đầu tư đổ tiền gửi kỳ hạn 6 tháng đã đáo hạn vào thị trường chứng khoán.

Thực tế là tỷ giá USD/VND đã ổn định ở mức hiện tại trong nhiều tuần qua mà Ngân hàng Nhà nước không cần phải tăng lãi suất, cùng với việc đà tăng của USD dường như đã kết thúc – đặc biệt sau khi các chỉ số ISM/PMI ở mức thấp vào tuần trước - càng khiến chúng tôi tin rằng Ngân hàng Nhà nước sẽ giữ nguyên mức lãi suất trong những tháng tới. Với kỳ vọng tỷ giá USD/VND sẽ giảm 3% vào cuối năm nay nhờ được hỗ trợ bởi mức tăng trưởng của thặng dư thương mại Việt Nam, từ 3% GDP năm 2023 lên đến 7% trong năm 2024. Kỳ vọng này càng được củng cố bởi sự tăng giá khoảng 1% của VND trong vài ngày qua, đưa mức giảm giá so với đầu năm của VND trở lại 3%.

Biến động cổ phiếu Vingroup và Vinhomes

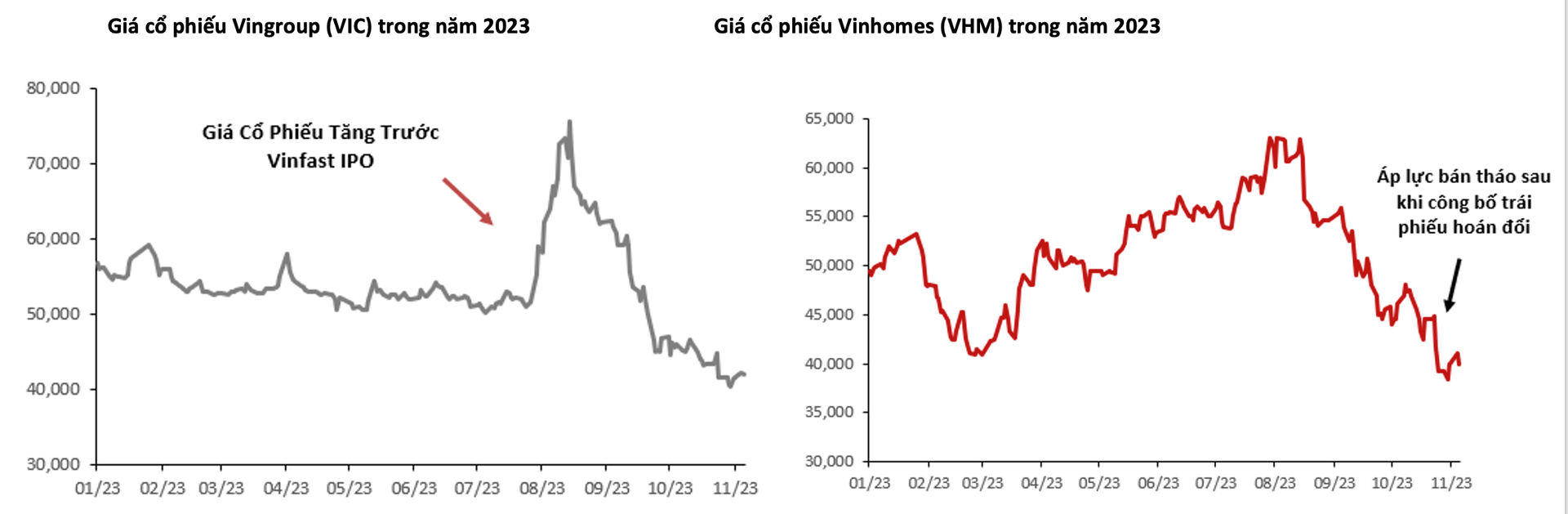

Giá cổ phiếu của VinGroup (VIC), tập đoàn lớn nhất Việt Nam, tăng khoảng 40% từ cuối tháng 7/2023 đến giữa tháng 8/2023, trước khi công ty xe điện thành viên của tập đoàn này niêm yết tại Mỹ (ngày 15/8), sau đó các nhà đầu tư đã bán/chốt lời cổ phiếu VIC và công ty thành viên phát triển bất động sản Vinhome (VHM). Điều này có thể được thấy trong biểu đồ bên dưới và khiến chỉ số VN-Index giảm 4,4% vào ngày 18/8.

Vào cuối tháng 10/2023, VIC công bố việc phát hành trái phiếu hoán đổi trị giá 250 triệu USD và có khả năng chuyển đổi thành cổ phiếu VHM (công ty bất động sản thành viên) với giá hoán đổi là 51.635 - 53.880 đồng mỗi cổ phiếu. Giá cổ phiếu VHM đã giảm hơn 10% quanh mốc thời gian mà trái phiếu hoán đổi mới, với mức lãi suất 10% và đáo hạn vào năm 2028, được công bố vào ngày 26/10 vừa qua, có thể nhìn thấy ở biểu đồ bên phải phía trên. Sự sụt giảm đó cũng đè nặng lên tâm lý của nhà đầu tư đối với cổ phiếu VIC.

Chúng tôi cũng muốn lưu ý rằng, các nhà đầu tư lớn nhất vào trái phiếu chuyển đổi trên thế giới thường được gọi là các quỹ đầu cơ. Họ sẽ mua các trái phiếu chuyển đổi và bán khống cổ phiếu. Mặc dù việc bán khống cổ phiếu ở Việt Nam được xem là bất hợp pháp, tuy nhiên phương pháp thuyết định giá của Bloomberg, nếu những nhà đầu cơ trái phiếu mua hết số trái phiếu trị giá 250 triệu USD thì họ cần bán đi xấp xỉ 175 triệu USD cổ phiếu VHM để giảm thiểu rủi ro.

Điều đó cho thấy, việc bán với mục đích phòng hộ của các quỹ có xu hướng tạm thời, xảy ra chủ yếu trong khoảng thời gian mà quỹ mua trái phiếu chuyển đổi ở mức “rẻ” (với mức “rẻ” được đánh giá dựa trên biến động giá trái phiếu so với biến động thực tế của cổ phiếu trên thị trường). Kết quả cuối cùng của tất cả những điều trên là giá cổ phiếu của VIC hiện thấp hơn mức quá trình chuẩn bị niêm yết VinFast và giá cổ phiếu của VHM đang giao dịch ở mức thấp nhất kể từ khi IPO vào 5 năm trước.

Vấn đề bán giải chấp

Từ đầu tháng 9/2023, các công ty chứng khoán tại Việt Nam đã bắt đầu giảm hạn mức cho vay ký quỹ đối với nhà đầu tư cá nhân bởi những lo ngại về khả năng chính sách tiền tệ sẽ được thắt chặt tại Việt Nam, cùng với các rủi ro gia tăng khác. Động thái bán giải chấp của các công ty chứng khoán góp phần dẫn đến việc bán tháo cổ phiếu vay ký quỹ một cách nhanh chóng vào cuối ngày giao dịch 17/10.

Lợi nhuận quý III/2023 không như kỳ vọng

Hầu như tất cả các công ty niêm yết trên thị trường chứng khoán đã báo cáo lợi nhuận quý III/2023 và kết quả có phần gây thất vọng vì thấp hơn mức kỳ vọng gần 10%. Điều này càng làm ảnh hưởng tâm lý của các nhà đầu tư, mặc dù VinaCapital không tin rằng đây là một trong những yếu tố chính khiến TTCK sụt giảm trong những tuần gần đây.

Ngoài ra, chúng tôi lưu ý rằng kết quả của các công ty sẽ có nhiều chênh lệch. Mức tăng trưởng tín dụng và tăng trưởng tiêu dùng của Việt Nam đều thấp so với mức thông thường là 8-9% khiến cho các ngân hàng và công ty tiêu dùng có kết quả không như kỳ vọng. Trong khi đó, lợi nhuận của các công ty năng lượng và vật liệu tăng mạnh, một phần do mức lợi nhuận thấp năm ngoái.

Sự phân hóa lợi nhuận như vậy mang đến cho những quỹ đầu tư chủ động như VinaCapital nhiều cơ hội để vượt trội hơn thị trường. Lợi nhuận của quỹ ngoại VVF của VinaCapital tăng 36% so với mức giảm khoảng 6% của lợi nhuận các công ty trên TTCK, một phần nhờ vào mức tăng trưởng lợi nhuận vượt trội của một số doanh nghiệp quỹ nắm giữ (Sacombank ghi nhận tăng trưởng lợi nhuận ở mức 35% so với cùng kì và Mía đường Quảng Ngãi ghi nhận tăng trưởng lợi nhuận ở mức 60% so với cùng kì).

Định giá hấp dẫn và lợi nhuận phục hồi

VinaCapital kỳ vọng tăng trưởng lợi nhuận EPS sẽ phục hồi 35% so với cùng kỳ trong quý IV/2023 và tăng 20% trong năm 2024, phần lớn do đợt suy giảm của nền kinh tế Việt Nam vào đầu năm nay rõ ràng đã kết thúc. Bằng chứng là tốc độ tăng trưởng GDP phục hồi từ mức 3,3% so với cùng kỳ trong quý I/2023, lên 4,1% trong quý II/2023 và 5,3% trong quý III/2023.

Yếu tố chính đè nặng lên nền kinh tế Việt Nam là xuất khẩu sang Mỹ chậm lại nhưng dữ liệu trong tháng 10 đã xác nhận những khẳng định gần đây của chúng tôi rằng hoạt động sản xuất và xuất khẩu của Việt Nam hiện đang phục hồi, củng cố kỳ vọng rằng tăng trưởng GDP sẽ phục hồi trở lại đến mức 6,5% vào năm tới.

Mặc dù những dấu hiệu rõ ràng rằng nền kinh tế đang phục hồi, mức định giá của VN-Index dựa trên P/E và P/B đã giảm xuống mức rẻ - điều chỉ diễn ra hai lần trong 10 năm qua. Hơn nữa, khối lượng giao dịch trên thị trường chứng khoán Việt Nam đã giảm hơn một nửa từ 1,3 tỷ USD trước đợt bán tháo xuống còn 500 triệu USD vào cuối tháng 10. Các nhà phân tích nhận định việc giảm bán trong thời gian thị trường sụt giảm mạnh là dấu hiệu cho thấy thị trường sẽ phục hồi mạnh mẽ một khi các yếu tố gây ra đợt bán tháo giảm bớt. Điều này giúp lý giải sự hồi phục của thị trường từ cuối tuần trước.

Kết luận

Từ giữa tháng 9/2023 đến cuối tháng 10/2023, TTCK Việt Nam đã bị bán tháo do sự kết hợp các yếu trong nước và ngoài nước. Theo quan điểm của VinaCapital, lo ngại rằng Ngân hàng Nhà nước Việt Nam có thể thắt chặt đáng kể chính sách tiền tệ để bình ổn tỷ giá USD/VND, bao gồm cả khả năng tăng lãi suất, là yếu tố quan trọng nhất khiến thị trường lao dốc. Vì vậy, chúng tôi rất lạc quan khi thấy tỷ giá USD/VND tăng nhẹ gần đây (VND hiện mất giá khoảng 3% so với đầu năm).

Các yếu tố đặc thù khác của Việt Nam đè nặng lên thị trường bao gồm việc bán cổ phiếu VHM và VIC, liên quan đến việc Vingroup phát hành trái phiếu hoán đổi trị giá 250 triệu USD và việc các công ty chứng khoán bán giải chấp. Theo quan điểm của VinaCapital, điểm mấu chốt là tất cả các yếu tố tiêu cực nhất lúc này đã hoặc đang giảm bớt và triển vọng hồi phục của TTCK Việt Nam trong những tháng tới được hỗ trợ bởi tăng trưởng lợi nhuận phục hồi, nền kinh tế phục hồi và định giá rẻ của thị trường.

(*) Giám đốc phòng Phân tích kinh tế vĩ mô và Nghiên cứu thị trường

Michael Kokalari, CFA (*)

Bài liên quan

Thủ tướng yêu cầu kiên định mục tiêu, thực hiện '3 tăng tốc'

Họp báo Chính phủ: Kinh tế 6 tháng tốt hơn trên hầu hết các lĩnh vực

Tăng cường hợp tác chứng khoán Việt – Lào: VASB chia sẻ kinh nghiệm nghề nghiệp và đào tạo

Tổng thống Trump: Hoa Kỳ sẽ cắt giảm đáng kể thuế đối ứng cho nhiều hàng hóa xuất khẩu của Việt Nam

Ngân hàng thương mại đối với doanh nghiệp như xăng với xe

Áp dụng các công nghệ và giải pháp hiện đại: Yếu tố then chốt hỗ trợ doanh nghiệp quản lý thanh khoản và quản trị rủi ro

Thủ tướng: Đưa kim ngạch thương mại Việt Nam - Australia đạt 20 tỷ USD

Không chỉ 4-5 doanh nghiệp, Chính phủ muốn càng nhiều “đại gia” đăng ký làm đường sắt cao tốc Bắc-Nam càng tốt

Tổng Bí thư Tô Lâm và Tổng thống Hoa Kỳ Donald Trump điện đàm

Tổng Bí thư Tô Lâm tiếp xúc cử tri Hà Nội sau Kỳ họp thứ 9, Quốc hội khóa XV

2 yếu tố làm nên sức hấp dẫn của cổ phiếu Chứng khoán VIX

Tự tin thắng lớn, bầu Đức muốn đưa các chủ nợ về chung mái nhà Hoàng Anh Gia Lai

Chuyên gia đề xuất mô hình cặp đô thị song sinh quanh sân bay Long Thành - TP.HCM như Phố Đông - Thượng Hải

Đối tác lớn của Vingroup, Ecopark, BIM Group… chuẩn bị gọi vốn nghìn tỷ sau khi xóa sạch nợ

Giá sầu riêng hôm nay 30/6: Cao điểm thu hoạch, giá vẫn thấp kỷ lục

Hãng bay do con trai bầu Hiển làm chủ tịch vừa có bước ngoặt lớn, đang hiện thực hóa kế hoạch đầy tham vọng

Một dự án đường sắt cao tốc có thể tạo ra 20.000 việc làm và hàng tỷ USD mỗi năm

- chứng khoán

- Lương hưu

- Kết quả kinh doanh quý III

- ngăn chặn hàng lậu

- Thế giới

- giá Pixel 8 Pro

- vàng trang sức

- chất lượng vàng

- trang bị ô tô

- quản trị an ninh phi truyền thống