VNDirect: Chi phí dự phòng thấp hỗ trợ lợi nhuận LPBank (LPB)

Tiền gửi của khách hàng tiếp tục tăng trưởng tốt

Ngày 12/5/2023, Ngân hàng Nhà nước ra quyết định cho phép Ngân hàng TMCP Bưu điện Liên Việt đổi tên viết tắt tiếng Anh từ Lienvietpostbank thành LPBank.

Lãnh đạo LPBank cho biết, đây là một sự kiện quan trọng của Ngân hàng, việc đổi sang tên viết tắt mới LPBank được đánh giá là nắm bắt đúng xu hướng chung của các ngân hàng hiện nay, tên viết tắt rút gọn nhất có thể, dễ đọc, dễ nhớ. Đồng thời nhận diện thương hiệu LPBank nhằm đồng bộ hóa các dịch vụ, sản phẩm và nâng cao trải nghiệm khách hàng.

|

| VNDirect vẫn kỳ vọng chi phí dự phòng của LPBank sẽ tăng trong vài quý tới. |

Kết thúc quý I/2023, Ngân hàng TMCP Bưu điện Liên Việt (LPBank, HOSE: LPB) ghi nhận thu nhập lãi thuần của ngân hàng giảm nhẹ 3,5% so với cùng kỳ năm trước, xuống còn 2.774 tỷ đồng. Lợi nhuận trước thuế đạt gần 1.566, giảm 13% so với cùng kỳ năm trước. Lợi nhuận sau thuế đạt 322,3 tỷ đồng.

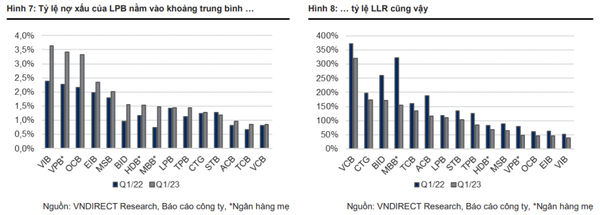

Số dư nợ xấu của LPBankank ghi nhận tăng nhẹ 2,5%, tuy nhiên do tổng dư nợ cho vay khách hàng của ngân hàng cũng tăng nên nợ xấu giảm nhẹ xuống mức 1,45% - LPBank nằm trong top 10 ngân hàng có tỷ lệ nợ xấu thấp nhất quý 1/2023.

Trong quý 1/2023, tín dụng tăng 2,7% so với quý trước, cao hơn mức tăng trưởng 2,1% của hệ thống nhưng thấp hơn hầu hết các ngân hàng khác trong coverage của Công ty chứng khoán VNDirect. Về phía nguồn vốn, tiền gửi của khách hàng tiếp tục tăng trưởng tốt 5,3% so với quý trước (so với +11,8% trong quý 4/2023) khi khách hàng chuyển từ các kênh đầu tư nhiều rủi ro hơn như chứng khoán, TPDN, bất động sản sang kênh an toàn hơn là gửi tiết kiệm.

Tiền gửi cá nhân tăng 17,9% so với quý trước trong khi tiền gửi doanh nghiệp giảm 17,7%. Tỷ lệ CASA giảm 3,5đ% svck xuống 5,3% vào cuối quý 1/2023, đây là xu hướng phổ biến ở hầu hết các ngân hàng khi tiền gửi có kỳ hạn tăng nhanh hơn số dư CASA.

Do tăng trưởng cho vay trong quý 1/2023 tốt hơn dự kiến, VNDirect tăng dự phóng tăng trưởng cho vay khách hàng của LPBank trong 2023-2024 cao hơn một chút lên khoảng 13,0%/năm từ mức 12,0% trước đó, được hỗ trợ bởi mức tăng trưởng 12,8%/năm của tiền gửi khách hàng so với 10,9% trước đó. Có khả năng LPBank sẽ nhận được hạn mức tín dụng cao hơn kỳ vọng khi tỷ lệ CAR của ngân hàng đã được cải thiện lên mức 12,4% vào cuối 2022 (so với 11,3% vào cuối 2021).

NIM giảm 70 điểm cơ bản svck xuống 3,4% (-10 điểm cơ bản so với quý trước) trong quý 1/2023 do COF tăng 200 điểm cơ bản svck lên 6,5% trong khi lợi suất tài sản tăng 105 điểm cơ bản svck lên 9,4%. NIM giảm không đáng ngạc nhiên khi lãi suất huy động đã tăng mạnh trong quý 4/2023 và tiền gửi tiếp tục tăng nhanh hơn cho vay trong quý 1/2023.

Dù vậy, lãi suất huy động hiện đã giảm xuống thấp hơn so với đầu năm. Cụ thể, lãi suất tiền gửi 12 tháng của LPBank đã giảm 80 điểm cơ bản so với đầu năm. Do đó, VNDirect kỳ vọng COF và NIM của LPBank sẽ dần được cải thiện trong phần còn lại của năm nay, nhất là nửa cuối năm. Trong 2023-2024, VNDirect ước tính NIM của LPBank sẽ giảm khoảng 35 điểm cơ bản từ mức trong 2022 xuống ~3,7% (thấp hơn một chút so với dự phóng ~3,8% trước đó).

Sử dụng dự phòng để xử lý 1,2 nghìn tỷ đồng nợ xấu

Tỷ lệ nợ xấu tăng nhẹ 10 điểm cơ bản svck lên 1,5% nhưng không thay đổi so với quý trước. Kết quả này tốt hơn so với nhiều ngân hàng khác trong coverage của VNDirect. Tỷ lệ nợ nhóm 2 tăng 50 điểm cơ bản svck lên 2,0%, cho thấy chất lượng tài sản có suy giảm nhưng chưa đến mức đáng báo động. Mức tăng tỷ lệ nợ nhóm 2 của LPBank cũng thấp hơn so với các ngân hàng khác trong quý 1/2023.

Đáng chú ý, LPBank đã sử dụng dự phòng để xử lý 1,2 nghìn tỷ đồng nợ xấu trong quý 1/2023 (tương ứng với tỷ lệ 2,0% trên dư nợ cho vay). Con số này tương đối lớn khi trong cả năm 2022, LPBank chỉ sử dụng 1,4 nghìn tỷ đồng để xử lý nợ xấu (tỷ lệ 0,6%).

Mặc dù xử lý nợ xấu tăng mạnh, chi phí dự phòng chỉ đạt 226 tỷ đồng trong quý 1/2023, tương ứng với tỷ lệ 0,4% dư nợ cho vay bình quân trong quý do LPBank đã giải phóng một phần dự phòng mà họ đã trích lập trong năm 2022. Vì vậy, tỷ lệ LLR đã giảm từ 142% vào cuối 2022 xuống còn 111% vào cuối quý 1/2023. Đây là mức vẫn tương đối ổn định so với các ngân hàng khác trong coverage của VNDirect.

Theo VNDirect, chất lượng tài sản của ngành ngân hàng chắc chắn sẽ xấu đi trong năm 2023 do kinh tế trì trệ, lãi suất cao và những thách thức của thị trường bất động sản và TPDN. Tuy nhiên, chất lượng tài sản của LPBank có có nhiều điểm tích cực hơn so với các ngân hàng khác do ngân hàng không sở hữu TPDN và có tỷ lệ tín dụng thấp đối với lĩnh vực bất động sản.

Dẫu vậy, VNDirect vẫn kỳ vọng chi phí dự phòng của LPBank sẽ tăng trong vài quý tới. Trong giai đoạn 2023-2024, VNDirect dự phóng chi phí dự phòng lần lượt là 2,4/2,7 nghìn tỷ đồng, tương ứng với tỷ lệ 1,0%/0,9% dư nợ cho vay bình quân, so với 1,4% trong 2022.

|

VNDirect hạ dự phóng trích lập dự phòng từ mức 3,0/3,1 tỷ đồng trước đó, để phản ánh việc hoàn nhập dự phòng trong quý 1/2023 cũng như khả năng hưởng lợi từ Thông tư 2, cho phép các ngân hàng tái cơ cấu/duy trì phân loại nợ đối với các khoản vay đáp ứng các tiêu chí nhất định và phân bổ dự phòng cho các khoản nợ tái cơ cấu này trong vòng 2 năm.

Duy trì khuyến nghị Khả quan với giá mục tiêu 1 năm 17.400 đồng/cp

Hiện tại, LPBank đang giao dịch ở mức P/B 2023 là 0,8 lần, thấp hơn nhiều so với mức trung bình 3 năm là 1,2 lần. Theo quan điểm của VNDirect, mức định giá hiện tại mang lại giá trị hấp dẫn cho nhà đầu tư trong dài hạn với mức ROE ổn định khoảng 17-18% trong vài năm tới.

Mức giá mục tiêu 17.400 đồng/cp của VNDirect dựa trên tỷ trọng 50/50 của định giá theo phương pháp thu nhập thặng dư và P/B mục tiêu là 1,0 lần trên giá trị sổ sách năm 2023. Tiềm năng tăng giá là khả năng phát hành riêng lẻ cho (các) nhà đầu tư nước ngoài. Rủi ro giảm giá bao gồm tăng trưởng tín dụng thấp hơn kỳ vọng và nợ xấu cao hơn kỳ vọng.

| Hai quỹ ETF ngoại quy mô tỷ USD "bơm tiền" vào cổ phiếu nào trong tháng 6? Tính đến ngày 25/5/2023, quỹ FTSE ETF có tổng tài sản ròng 333 triệu USD, còn VNM ETF là 500 triệu USD. |

| Tìm động lực tăng trưởng của cổ phiếu hóa chất BSC đánh giá lợi nhuận nhóm cổ phiếu hóa chất năm 2023 sẽ giảm do mức nền cao trong năm 2022. Tuy nhiên, điểm tích ... |

| Cổ phiếu ngân hàng vẫn bỏ ngỏ khả năng "dẫn dắt" Sau khi Ngân hàng Nhà nước chính thức giảm lãi suất lần thứ 3 trong tháng qua, nhóm cổ phiếu ngân hàng vẫn chưa thực ... |

Quỳnh Nga

Bài liên quan

Nhiệt kế thị trường sáng 30/6: Sắc xanh thận trọng, công nghệ – viễn thông giữ nhịp

Tâm điểm dòng tiền phiên 30/6: Tìm đến cổ phiếu đầu ngành, nhóm đầu cơ hạ nhiệt

Vừa lãi 73 tỷ đồng, một công ty chứng khoán muốn gọi thêm số vốn gấp 34 lần

Kịch bản phiên sáng 30/6: VN-Index thử thách mốc 1.375 điểm

5 doanh nghiệp công bố lịch trả cổ tức, MWG, MCH góp mặt với tỷ lệ cao ngất bất ngờ

Thị trường thép phục hồi và đây là những cổ phiếu nào đáng để chọn lọc

Dự án "sống còn" vừa nhận tín hiệu tốt, công ty con của Novaland vẫn sai hẹn với nhà đầu tư

Mảng trụ cột lên tiếng, Hòa Phát (HPG) lập kỷ lục chưa từng có

Bất động sản khu công nghiệp chững lại, cổ phiếu nào còn giữ được đà tăng?

5 doanh nghiệp công bố lịch trả cổ tức, 1 cái tên gây sốc khi hoãn tới 13 năm

Kỳ họp thứ 9, Quốc hội: Xem xét, quyết định khối lượng công việc rất lớn, có ý nghĩa lịch sử

Sau Hòa Phát, đến lượt 3 doanh nghiệp này trả quyền lợi cho cổ đông

Giá heo hơi hôm nay 26/6: Cả nước "đỏ sàn", miền Trung xuất hiện vùng giá thấp kỷ lục

2 mốc thời gian quan trọng cổ đông FLC cần ghi nhớ

Chi tiết danh sách Chủ tịch UBND 23 tỉnh, thành mới sau sáp nhập

Dự báo giá heo hơi ngày 25/6/2025: Liên tiếp trượt dốc, liệu đâu là đáy thị trường?

Thị trường kim loại quý hôm nay 23/6/2025: Giá vàng có một tuần giảm mạnh, bạc chưa có biến động

- quản lý thị trường

- mua Galaxy M33 5G

- xe máy BMW CE 02 bao nhiêu

- Giá cà phê trực tuyến

- tình hình giá cà phê

- trực tiếp kết quả xổ số Đắk Lắk

- Bình Định đấu với TP.HCM

- xe số Honda giá rẻ

- tỷ giá USD/VND

- NHNN