Các xu hướng Fintech khu vực châu Á - Thái Bình Dương năm 2024

Tăng cường sử dụng trí tuệ nhân tạo (AI) và máy học (ML) trong phát hiện và ngăn chặn gian lận

AI/ML đang đạt được sức hút đáng kể trong lĩnh vực Fintech ở APAC. Những công nghệ tiên tiến này đang cách mạng hóa nhiều khía cạnh khác nhau của dịch vụ tài chính, từ trải nghiệm cá nhân hóa khách hàng đến các mô hình đánh giá rủi ro phức tạp. Vào năm 2024, các chatbot và trợ lý ảo do AI điều khiển dự kiến sẽ cung cấp dịch vụ hỗ trợ khách hàng và tư vấn tài chính nâng cao.

Ứng dụng AI/ML mở rộng ra ngoài dịch vụ khách hàng, đóng vai trò quan trọng trong việc phát hiện và ngăn chặn gian lận – mối quan tâm bậc nhất trong lĩnh vực tài chính số. Những công nghệ này tiếp tục phát triển sẽ định hình lại toàn ngành theo những cách mà trước đây không thể tưởng tượng được.

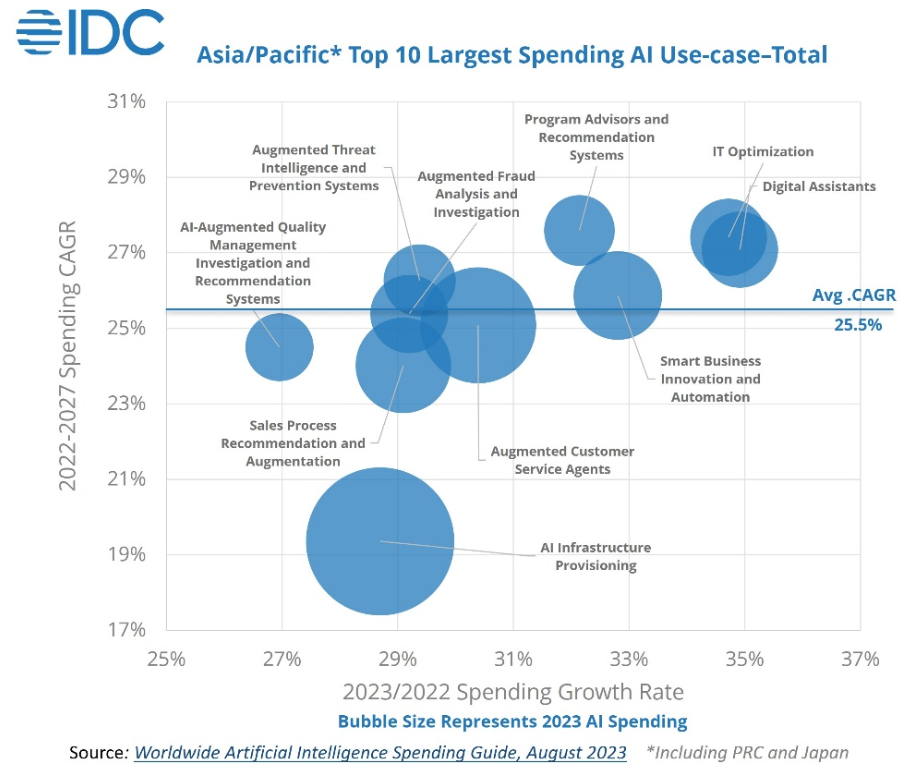

Trong suốt năm 2023, sự quan tâm và đầu tư vào AI/ML đã tăng lên đáng kể, cả trong và ngoài ngành tài chính. IDC dự đoán, với tốc độ tăng trưởng hiện tại, vốn đầu tư cho trí tuệ nhân tạo ở APAC sẽ tăng lên 78,4 tỷ USD vào năm 2027.

Với các xu hướng công nghệ gần đây như NFT và metaverse, việc tập trung vào AI/ML là hợp lý. Các chuyên gia và người trong ngành có quan điểm lạc quan về tiềm năng của những công nghệ này trong việc cách mạng hóa tài chính, bao gồm cả việc phân tích thị trường dựa trên dữ liệu và cố vấn AI quản lý tài sản.

Mặc dù sự cường điệu ban đầu xung quanh AI đã giảm bớt nhưng đây là lĩnh vực tiềm năng, nếu không muốn nói là vượt quá mong đợi. Sức mạnh chuyển đổi của AI/ML hứa hẹn mang lại một bối cảnh tài chính hiệu quả hơn và lấy khách hàng làm trung tâm.

Sự hồi sinh của thị trường tiền mã hóa

Sự trỗi dậy của tiền mã hóa và sự kiện Bitcoin dự báo giảm một nửa vào tháng 4/2024 đã khơi dậy sự quan tâm đến tiềm năng của công nghệ sổ cái phân tán (DLT) trong việc định hình lại bối cảnh tài chính. Vào năm 2024, các nhà phân tích dự đoán sẽ có sự gia tăng đáng kể trong việc áp dụng tiền mã hóa của các tổ chức, đặc biệt là ở khu vực APAC.

Các tổ chức tài chính truyền thống đang ngày càng quan tâm đến tiền tệ kỹ thuật số, một xu hướng được thúc đẩy bởi động lực thị trường và tiến bộ công nghệ. Chuyên gia dự báo, việc áp dụng tiền mã hóa của các tổ chức sẽ gia tăng vào năm 2024.

Tiên lượng này đặc biệt kịp thời vì thị trường tiền kỹ thuật số hiện đang nhận được sự quan tâm ngày càng tăng từ các tổ chức tài chính truyền thống, đặc biệt là khu vực APAC. Chẳng hạn, DBS của Singapore đã trở thành một trong số ít ngân hàng châu Á giới thiệu dịch vụ giao dịch tiền mã hóa thông qua sàn giao dịch kỹ thuật số DBS (DDeX) cho các nhà đầu tư là doanh nghiệp, tổ chức cũng như cho các khách hàng của DBS - những nhà đầu tư được công nhận.

Tuy nhiên, tiền mã hóa vẫn còn nhiều điều phải chứng minh trong thời gian tới. Một số công ty phụ thuộc vào đồng tiền này đã phải đối mặt với những thách thức lớn, trong khi lãi suất dành cho vốn đầu tư mạo hiểm đã thay đổi.

Khái niệm token hóa đang nhận được sự quan tâm đáng kể nhờ chuyển đổi hoạt động quản lý tài sản và giao dịch trên nhiều lĩnh vực khác nhau, từ bất động sản đến cổ phiếu doanh nghiệp. Tuy nhiên, lĩnh vực vẫn gặp phải một số vấn đề cần giải quyết.

Mặc dù có tiềm năng nhưng các ứng dụng thực tế cho tiền kỹ thuật số và công nghệ Blockchain vẫn tồn tại thách thức. Vẫn còn phải xem lĩnh vực này sẽ phát triển và giải quyết những thách thức này như thế nào vào năm 2024.

Sự bùng nổ của ứng dụng Blockchain và DLT

Ban đầu được chú ý bởi các loại tiền mã hóa như Bitcoin, công nghệ Blockchain hiện đang được ứng dụng vào các hệ thống tài chính truyền thống. Blockchain hứa hẹn tăng tính minh bạch, bảo mật và hiệu quả trên nhiều ứng dụng khác nhau, từ giao dịch thanh toán đến hợp đồng thông minh.

Đáng chú ý, sự thay đổi này là do nhu cầu ngày càng tăng đối với các giải pháp thanh toán xuyên biên giới dựa trên công nghệ Blockchain, đặc biệt là ở khu vực APAC. Xu hướng này báo hiệu niềm tin ngày càng tăng về tính bảo mật và hiệu quả của các loại tiền kỹ thuật số.

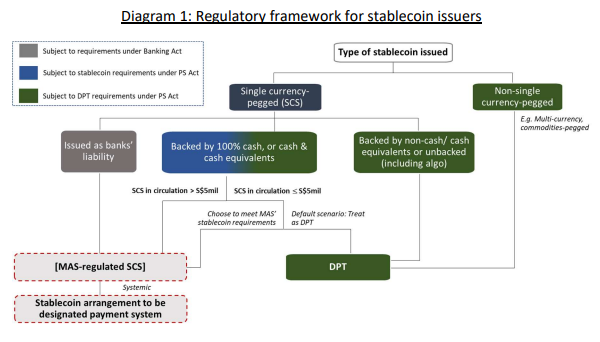

Một số quốc gia trong khu vực APAC, bao gồm Singapore và Nhật Bản, đang tích cực khám phá các loại tài sản kỹ thuật số Web3 và stablecoin. Ngân hàng trung ương Singapore đã công bố kế hoạch phát hành thí điểm và sử dụng tiền kỹ thuật số của ngân hàng trung ương (CBDC) trong năm tới. Sáng kiến này nhằm mục đích tạo điều kiện thuận lợi cho các khoản thanh toán và thanh toán xuyên biên giới theo thời gian thực, đánh dấu một bước tiến quan trọng trong tương lai của lĩnh vực thanh toán.

Khác với CBDC bán lẻ phục vụ cho các giao dịch hàng ngày, CBDC bán buôn cho thấy sự phát triển đầy hứa hẹn trong lĩnh vực tiền tệ kỹ thuật số. Giờ chỉ còn là vấn đề thời gian trước khi các ứng dụng thương mại điện tử dành cho người tiêu dùng được xây dựng xung quanh CBDC có thể ra mắt công chúng.

Ngoài ra, nhiều chính phủ và ngân hàng trung ương khu vực châu Á - Thái Bình Dương đang tích cực khám phá CBDC và các khuôn khổ nhận dạng kỹ thuật số dựa trên Blockchain. Vào năm 2024, có thể sẽ có nhiều dự án thí điểm thực tế hơn và các trường hợp ứng dụng kết hợp tiền kỹ thuật số và dữ liệu tài chính trên Blockchain, thúc đẩy hơn nữa việc áp dụng và tích hợp các công nghệ này vào lĩnh vực tài chính.

Ngân hàng số đang có đà tăng trưởng vững

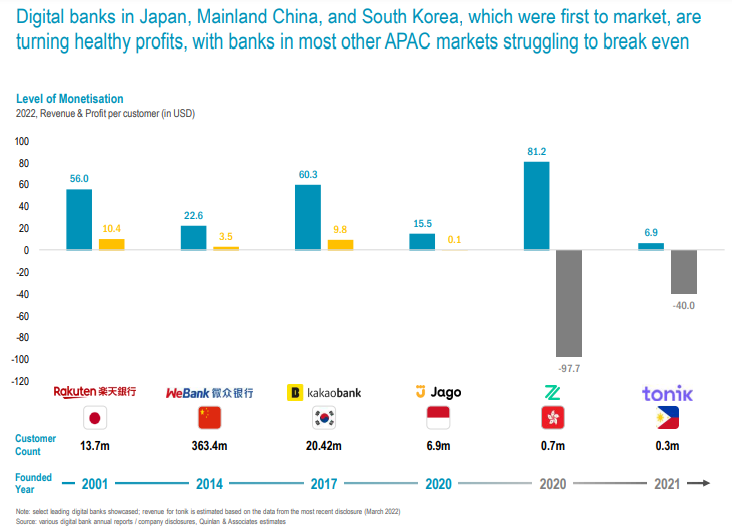

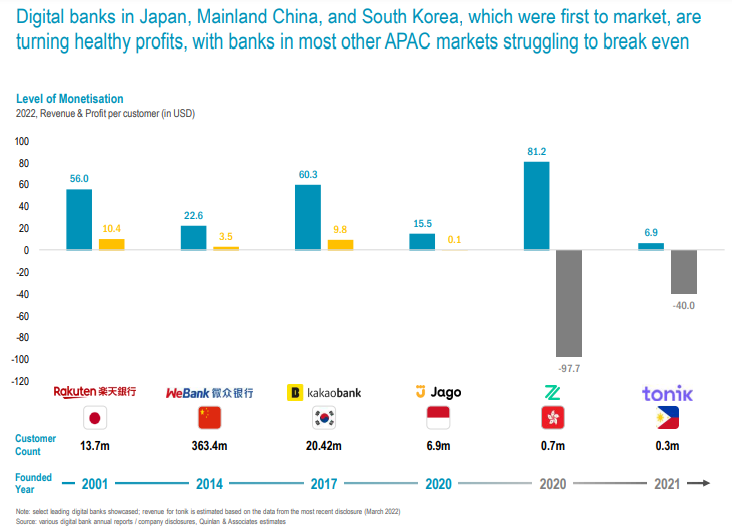

Ngân hàng số là một lĩnh vực có tiềm năng tăng trưởng lớn ở châu Á do nhu cầu của người tiêu dùng về các dịch vụ ngân hàng thuận tiện và dễ tiếp cận hơn. Các ngân hàng số này cung cấp cách tiếp cận linh hoạt hơn và lấy khách hàng làm trung tâm. Xu hướng này đặc biệt rõ ràng ở các thị trường có lượng lớn dân số không sử dụng hoặc chưa sử dụng dịch vụ ngân hàng, chẳng hạn như các ngân hàng số ở Indonesia và Philippines đã mang lại khả năng tiếp cận các dịch vụ tài chính mà trước đây người dân không thể tiếp cận được.

Một trong những điểm hấp dẫn của xu hướng Fintech này là sự thành công của các ngân hàng số APAC tại các thị trường phát triển.

Ví dụ, Ngân hàng số Trust Bank của Singapore - một liên doanh giữa Ngân hàng Standard Chartered và NTUC FairPrice, đã đạt được một số bước tiến đáng kể từ khi ra mắt. Hệ sinh thái này tiếp tục đóng vai trò quan trọng khi người dùng có nhu cầu tìm kiếm các khoản giảm giá, dịch vụ tài chính và giao dịch. Đây là minh chứng cho mối quan hệ cộng sinh giữa các ngân hàng số và cộng đồng.

Môi trường tài trợ cho Fintech ngày càng phát triển

Một trong những xu hướng đáng chú ý nhất của Fintech ở APAC là môi trường tài trợ cho các công ty khởi nghiệp ngày càng phát triển. Mặc dù có sự gia tăng đáng chú ý về vốn đầu tư mạo hiểm cho đến năm 2022, trọng tâm tài trợ hiện đang chuyển sang hướng bền vững và tăng trưởng dài hạn bởi những thách thức trong thị trường tài trợ Fintech vào năm 2023. Xu hướng này dự kiến sẽ trở nên rõ rệt hơn vào năm 2024.

Đáng chú ý, công ty dịch vụ tài chính tiêu dùng có trụ sở tại Trung Quốc Chongqing Ant Consumer Finance đã huy động được 1,5 tỷ USD trong nửa đầu năm 2023, với các giao dịch lớn trong khu vực APAC bao gồm việc mua lại công ty cho vay SME có trụ sở tại Ấn Độ với giá 304 triệu USD, khoản huy động vốn là 270 triệu USD.

Là một trong những xu hướng Fintech tác động đến khu vực APAC trong những năm gần đây, sự chuyển dịch theo hướng bền vững và tăng trưởng dài hạn đang khiến các nhà đầu tư trở nên sáng suốt hơn. Hiện các tổ chức đang ưu tiên các công ty khởi nghiệp có mô hình kinh doanh mạnh và cho thấy con đường dẫn đến lợi nhuận rõ ràng. Ngoài ra, các nhà đầu tư đang tìm kiếm các công ty có tiềm năng mở rộng quy mô khu vực hoặc thậm chí toàn cầu. Điều này cho thấy sự chuyển dịch từ tâm lý tăng trưởng bằng mọi giá trước đây sang một cách tiếp cận cân bằng hơn.

Xu hướng Fintech sẽ hướng tới vào năm 2024

Khi thị trường Fintech ngày càng trở nên cạnh tranh, các công ty đang tích cực khám phá chuyên môn và khả năng mới thông qua quan hệ đối tác chiến lược với các doanh nghiệp khác. Các tổ chức tài chính truyền thống cũng nhận thấy nhu cầu kết hợp với các công nghệ tài chính hiện đại để duy trì tính phù hợp và giảm thiểu rủi ro liên quan đến các khoản đầu tư cho nghiên cứu và phát triển (R&D) sâu rộng.

Do đó, các nhà quan sát Fintech của châu Á - Thái Bình Dương kỳ vọng năm 2024, xu hướng áp dụng AI/ML ngày càng tăng, cũng như sự hồi sinh của thị trường tiền mã hóa, sự bùng nổ của các ứng dụng Blockchain, sự phát triển của ngân hàng số và tài trợ bền vững. Những xu hướng này phản ánh tính chất năng động của ngành, mang lại cả cơ hội và thách thức cho các bên liên quan trong lĩnh vực tài chính.

Năm 2024 hứa hẹn sẽ là một giai đoạn chuyển đổi và phát triển mạnh mẽ trong lĩnh vực Fintech. Với AI/ML dẫn đầu trong việc định hình lại trải nghiệm và bảo mật của khách hàng, khám phá tiềm năng của tiền kỹ thuật số, Blockchain tạo ra giải pháp mới về tính minh bạch và các ngân hàng số đáp ứng nhu cầu của người tiêu dùng, lĩnh vực Fintech ở châu Á - Thái Bình Dương đã sẵn sàng cho một tương lai thú vị và năng động.

(Nguồn: fintechnews.sg)

Minh Ngọc

Bài liên quan

Luật hoá Tài sản mã hoá: Cơ hội mới và vai trò của báo chí truyền thông trong kỷ nguyên Web3

Chuyển đổi số và an ninh mạng trong ngành logistics

igus® ra mắt robot hình người Iggy Rob: Giải pháp tự động hóa chi phí thấp cho sản xuất công nghiệp

Công bố Báo cáo “Nền kinh tế AI Việt Nam 2025”

Qualcomm ra mắt Trung tâm Nghiên cứu & Phát triển Trí tuệ Nhân tạo tại Việt Nam

Visa giới thiệu Click to Pay, nâng tầm trải nghiệm mua sắm trực tuyến cho người tiêu dùng Việt

Tháng 5, VTC Pay, MoMo và VNPay là 3 đơn vị thanh toán điện tử phổ biến nhất trên mạng xã hội

Hyundai Thành Công chính thức giới thiệu New Creta tại Việt Nam

Gen Z và cơn sốt mua hàng bằng cảm xúc: Mua vì thấy vui chứ không vì cần

Công nghệ Việt nhận diện chữ viết tay của Viettel AI nhận giải thưởng VIFOTEC

Giá Pi Network hôm nay 26/6: Tăng cao chót vót, niềm tin quay trở lại

Lãi lớn, giữ đất chờ thời, câu chuyện chuyển mình của một doanh nghiệp cao su

Những ai vừa “quay xe” với ông Đặng Thành Tâm trong phút chót?

Giá heo hơi hôm nay 25/6: Cả nước “án binh bất động”, thị trường chờ sóng mới?

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Vì sao tập đoàn nhà ông Trump chọn Đà Nẵng làm bến đỗ mới?

Cổ phiếu chứng khoán dẫn sóng thanh khoản, dòng tiền “đặt cược” vào nhịp hồi mới?

Một cổ phiếu điện gió âm thầm tăng tốc, kỳ vọng tăng trưởng tới 20%

- EIB

- tăng cung vàng miếng SJC

- Xổ số miền Nam ngày 14 tháng 4

- ô tô điện

- Vàng nữ trang 99%

- xổ số miền Nam ngày 8 tháng 11

- trái phiếu

- Công ty CP Xây lắp Hồng Hà

- giá cà phê trong nước

- giá xe SYM