Chọn cổ phiếu ngân hàng có mức tăng trưởng lợi nhuận vượt trội

Theo báo cáo ngành ngân hàng vừa được bộ phận nghiên cứu của Chứng khoán MB (MBS Research) công bố, tổng thu nhập hoạt động của các ngân hàng niêm yết trong quý 1/2024 tăng 7,6% so với cùng kỳ, trong đó thu nhập lãi thuần và thu nhập ngoài lãi tăng lần lượt 8,1% và 5,6%. Uớc tính cuối quý 1/2024 tăng trưởng tín dụng của các ngân hàng niêm yết chỉ đạt 1,9% so với đầu năm, thấp hơn nhiều so với con số 3.9% cùng kỳ. NIM (biên lãi ròng) trung bình toàn ngành ở mức 3,4%, giảm 20 điểm cơ bản so với quý 1/2023 và giảm 9 điểm cơ bản so với quý 4/2023 nhờ chi phí vốn giảm mạnh hơn so với tỷ suất sinh lợi tài sản.

|

Chỉ số hoạt động CIR trung bình các ngân hàng niêm yết giảm xuống mức 31,6% trong quý 1/2024 so với mức 32% của quý 1 năm ngoái, đưa lợi nhuận trước dự phòng tăng 1,9% so với cùng kỳ. Chi phí trích lập của các ngân hàng tăng 5,4% đưa lợi nhuận tăng 9,6% so với cùng kỳ, trong đó nhóm ngân hàng quốc doanh tăng 0,6%, nhóm ngân hàng tư nhân tăng 14,9%.

Trong khi đó, MBS đánh giá chất lượng tài sản của ngành ngân hàng có xu hướng giảm sau quý đầu tiên của năm 2024. Cụ thể, tỷ lệ NPL (tỷ lệ nợ xấu) trung bình của các ngân hàng niêm yết đạt 2,17% cuối quý 1/2024, nhích lên so với con số 1,93% cuối năm 2023, thấp hơn 7 điểm cơ bản so với mức đỉnh trong quý 3/2023.

Tỷ lệ nợ nhóm 2 cũng tăng nhẹ lên mức 2,10% so với con số 1,94% của cuối năm 2023. Đáng chú ý, quy mô nợ xấu của các ngân hàng tăng 48,5% so với cùng kỳ trong quý 1/2024, trong khi chi phí trích lập chỉ tăng nhẹ 5,4% khiến tỷ lệ bao nợ xấu (LLR) suy giảm đáng kể. LLR trung bình đạt 87,5% cuối quý 1/2024, giảm đáng kể so với mức 94,6% cuối năm 2023 và 120,7% cuối quý 1 năm ngoái.

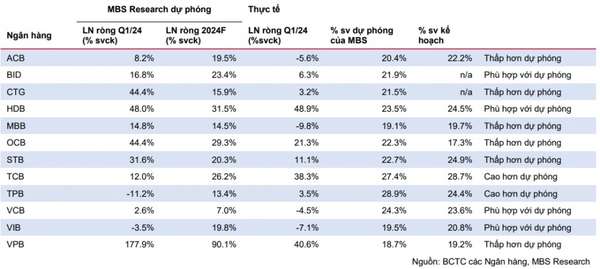

Kết quả kinh doanh quý 1 của các ngân hàng được MBS theo dõi thấp hơn 14,3% so với dự báo của MBS, báo hiệu triển vọng lợi nhuận năm 2024 có thể sẽ kém khả quan hơn dự báo.

|

| KQKD quý 1/2024 so với dự báo gần nhất của MBS |

Theo MBS, một số ngân hàng duy trì được chất lượng tài sản không quá suy giảm trong 2 quý gần đây nhưng vẫn đạt được mức tăng trưởng lợi nhuận vượt trội so với toàn ngành là TCB và HDB. Các ngân hàng này sẽ có được kết quả kinh doanh khả quan trong năm 2024 khi nội tại của ngân hàng được thể hiện trong giai đoạn tín dụng yếu sẽ phát huy tối đa trong giai đoạn phục hồi.

Rủi ro đầu tư trong giai đoạn 2024-2025 là sự phục hồi của tín dụng là tương đối chậm so với dự báo của chúng tôi, đặc biệt là dư nợ dành cho nhóm khách hàng cá nhân. Điều này có thể khiến NIM của các ngân hàng bán lẻ như VPB, VIB,…không thể phục hồi như dự báo. Ngoài ra, chất lượt tài sản cũng cần tiếp tục được theo dõi vì đang tiệm cận vùng đỉnh quý 3/2023.

Đối với HDB, tăng trưởng tín dụng năm 2024 được dự báo đạt 23% nhờ nhu cầu tín dụng tiếp tục tăng trưởng tốt khi tập trung vào phân khúc khách hàng ở vùng nông thôn. NIM quý 4/2023 của HDB đạt 4,83%, tăng nhẹ 3 điểm cơ bản so với quý liền trước, MBS cho rằng đây vẫn là dấu hiệu tích cực, cho thấy NIM của ngân hàng đã tạo đáy.

NIM 2024 được kỳ vọng sẽ tăng nhẹ lên 4,85%, dựa trên việc các ngân hàng thương mại vẫn phải hạ lãi suất cho vay nhằm hỗ trợ nền kinh tế trong môi trường lãi suất huy động thấp. Chất lượng tài sản của HDB được cho là tốt hơn so với mặt bằng chung toàn ngành, khi HDB sở hữu công ty tài chính HDSaison, nhưng tỷ lệ NPL vẫn được kiểm soát ở mức 1,8% (quý 4/2023).

Trong khi đó, Chứng khoán Yuanta Việt Nam cho rằng, tăng trưởng lợi nhuận so với cùng kỳ của HDB trong quý 1 chủ yếu đến từ thu nhập lãi ròng và xu hướng này sẽ tiếp diễn trong các quý tiếp theo. Tuy nhiên, NIM có thể sẽ gặp áp lực trong giai đoạn 6 tháng cuối năm do khả năng là NHNN sẽ tăng lãi suất điều hành để hỗ trợ đồng VND.

Ngoài ra, tỷ lệ CASA của HDB khá thấp so với các ngân hàng khác (như VCB, MBB hoặc TCB). Tuy nhiên, HDB vẫn còn dư địa để cải thiện NIM bằng cách tăng tỷ lệ LDR, hiện ở mức 70,9% (so với mức trần quy định là 85%) và tỷ lệ nguồn vốn ngắn hạn dùng cho vay trung và dài hạn, hiện ở mức 24% (so với mức trần quy định là 30%).

Chất lượng tài sản của HDB trong quý 1/2024 bị suy giảm theo xu hướng chung của ngành, thể hiện qua việc tỷ lệ nợ xấu tăng và tỷ lệ LLR giảm. Hệ số an toàn vốn cao với tỷ lệ CAR đạt 13,8%, giúp HDB có nguồn lực để duy trì chính sách chi trả cổ tức bằng tiền mặt.

HDB giao dịch ở mức P/B 2024E 1,2x, nhỉnh hơn so với mức trung vị ngành là 1,1x; tuy nhiên, hiệu quả hoạt động của HDB vượt trội hơn hẳn so với các ngân hàng khác. Chứng khoán Yuanta dự báo ROE 2024E của HDB sẽ đạt 25% so với mức trung vị ngành là 18% (theo dự báo các bên, nguồn: Bloomberg) và duy trì khuyến nghị MUA cổ phiếu HDB.

| Cổ phiếu ngân hàng khởi sắc, cơ hội vàng để tích sản Tháng 3 vừa qua, ngân hàng là một trong những nhóm cổ phiếu có mức tăng tốt nhất trên thị trường chứng khoán, liệu rằng ... |

| Cổ phiếu ngân hàng hứa hẹn dẫn sóng, chuyên gia mách nước cách chọn mã tốt Khẳng định về vai trò quan trọng của cổ phiếu ngân hàng trong năm 2024, chuyên gia cũng gợi ý cách để chọn được những ... |

| Chọn cổ phiếu ngân hàng cho chiến lược đầu tư dài hạn Trong báo cáo mới đây, chứng khoán KBSV đã cho rằng mức định giá hiện tại vẫn hấp dẫn với triển vọng của ngành, song ... |

Anh Vũ

Bài liên quan

Cổ phiếu chứng khoán thăng hoa, VIX làm nên kỳ tích chưa từng có

<h1 class="sc-longform-header-title block-sc-title arx-block-state">"Kỳ tích" của cổ phiếu VIX có công không nhỏ từ nhóm nhà đầu tư này

VIX khớp hơn 120 triệu cổ phiếu, điều gì đang diễn ra?<br>

Kịch bản phiên chiều 2/7: VN-Index vẫn giằng co, nhóm midcap tiếp tục là tâm điểm hút tiền

Tín dụng tăng, chất lượng tài sản vững, một cổ phiếu ngân hàng hướng tới vùng giá mới với dư địa tăng gần 17%<br>

Giải mã những ẩn số và hai kịch bản cho thị trường chứng khoán quý 3

Một doanh nghiệp sàn UPCoM lần thứ 10 khất nợ khoản cổ tức của năm 2011

Cổ phiếu tiêu điểm hôm nay 2/7: CTR, HAH, VEA

Kịch bản chứng khoán phiên sáng 2/7: Chỉ số hướng về vùng cản mạnh?

Doanh nghiệp liên quan mật thiết với Địa ốc Hoàng Quân chậm trả lãi trái phiếu

Tổng Bí thư Tô Lâm: Hành động quyết liệt, sáng tạo, đưa Thành phố Hồ Chí Minh vươn lên những tầm cao mới

Bỏ phố về quê, người phụ nữ khởi nghiệp từ loại nấm đặc biệt, gây dựng quy mô nhiều người mơ ước

Dự báo giá heo hơi ngày 30/6/2025: Liệu có xuống dưới mốc 66.000 đồng/kg?

Dự báo giá heo hơi ngày 29/6/2025: Ngày mai liệu có cú bật nhẹ?

"Sếp lớn" một doanh nghiệp sàn HOSE bất ngờ rút đơn từ nhiệm

Giá cà phê hôm nay 26/6: Tây Nguyên "cắm đầu lao dốc", lực bán tháo đang quay lại?

Một cổ phiếu đầu ngành chăn nuôi được khuyến nghị mua nhờ "tiềm năng kép"

- giá OPPO Reno10 mới nhất

- châu Á

- giá vàng

- tỷ giá Yên nhật Vietcombank

- giám sát hoạt động kinh doanh xăng dầu

- Xiaomi Pad 5 bao nhiêu tiền

- dệt may

- Vanphong Toserco

- Giải trình Quốc hội

- VN-Index