Dòng tiền đầu tư vào chứng khoán Việt Nam có thể được hưởng lợi sau khi FED bắt đầu cắt giảm lãi suất

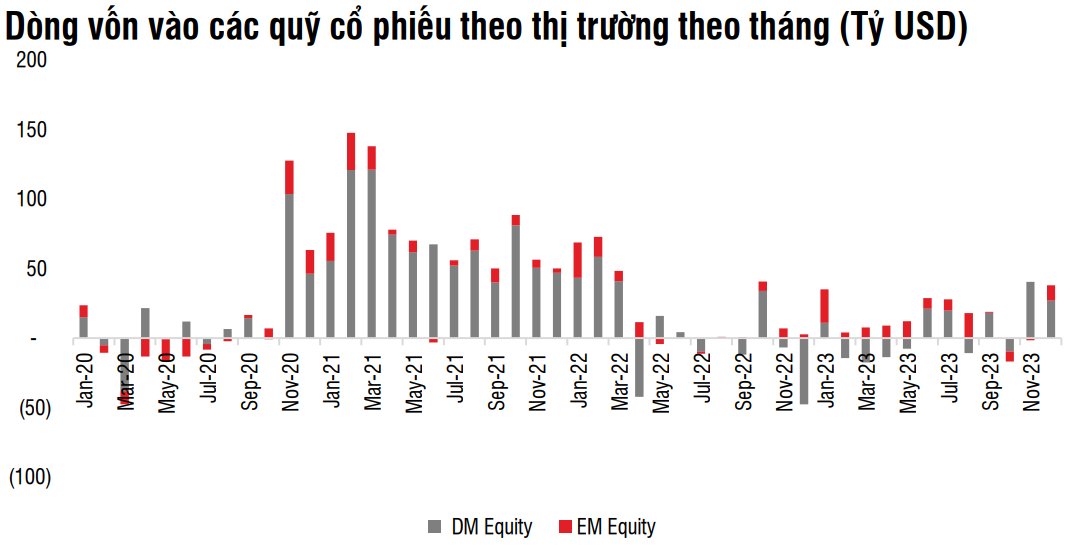

Báo cáo cập nhật diễn biến dòng vốn đầu tư toàn cầu tháng 12/2023 mới phát hành của SSI Research cho biết, dòng vốn vào quỹ cổ phiếu thị trường phát triển (DM) hạ nhiệt khi chỉ vào ròng gần 27 tỷ USD trong tháng. Sức hút từ thị trường Mỹ vẫn duy trì (+46,7 tỷ USD trong tháng 12, không có nhiều khác biệt so với tháng 11) trong khi rút ròng ghi nhận ở Nhật Bản và châu Âu.

Theo giới phân tích, kỳ vọng về xu hướng lãi suất sẽ dễ chịu hơn trong năm 2024 trong bối cảnh kinh tế Mỹ sẽ “hạ cánh mềm” giúp dòng tiền vẫn tương đối tích cực vào thị trường Mỹ.

Tính chung trong năm 2023, dòng vốn vào Quỹ cổ phiếu DM vào ròng 62 tỷ USD, giảm 18% so với cùng kỳ, trong đó Mỹ (+95 tỷ USD) và Nhật Bản (+7 tỷ USD) là 2 thị trường có nhiều sức hút nhất trong năm 2023.

Dòng vốn vào cổ phiếu thị trường mới nổi (EM) đảo chiều vào ròng 10,9 tỷ USD. Trong đó, thị trường Trung Quốc (+12,9 tỷ USD) ghi nhận mức vào ròng theo tháng cao nhất kể từ tháng 8/2023. Hầu hết các thị trường đang phát triển khác đều ghi nhận có dòng tiền giải ngân trong tháng 12/2023, trong đó đáng chú ý nhất bao gồm thị trường Ấn Độ (+3,1 tỷ USD) và thị trường Đài Loan, Trung Quốc (+1,2 tỷ USD).

Theo SSI Research, tâm lý vào các quỹ cổ phiếu vẫn còn khá thận trọng so với giai đoạn bùng nổ vào 2021 và do vậy quán tính dòng tiền nhiều khả năng vẫn duy trì vào thị trường Mỹ và các quốc gia có câu chuyện riêng hơn là các thị trường khác. Yếu tố rủi ro lớn nhất đối với dòng tiền vào các quỹ cổ phiếu là thực tế không đạt như kỳ vọng (áp lực lạm phát khiến FED duy trì mức lãi suất cao ở thời gian lâu hơn).

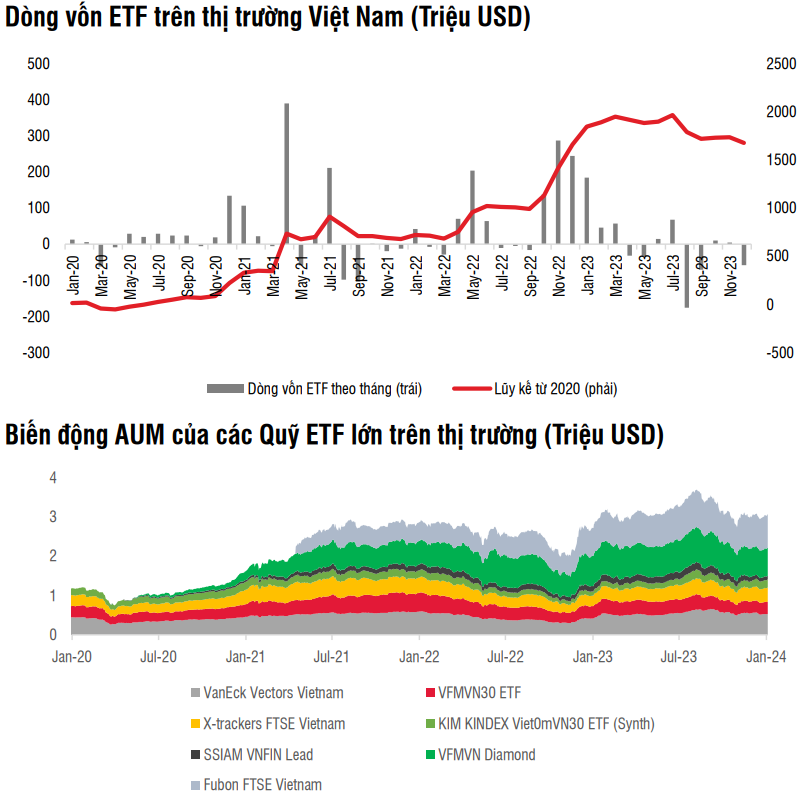

Tại thị trường chứng khoán Việt Nam, giao dịch của các quỹ ETF trong tháng 12/2023 chủ yếu nghiêng về bên bán (-2.100 tỷ đồng) và tập trung ở một số quỹ lớn với quy mô giao dịch đáng kể.

Một số quỹ duy trì xu hướng rút vốn từ tháng 11 như VanEck (-125 tỷ đồng), SSIAM VNFIN Lead (-557 tỷ đồng) và DCVFM VNDiamond (-1.159 tỷ đồng). Đáng chú ý, Quỹ iShares Frontier bất ngờ bị rút vốn mạnh trong tháng 12/2023, với giá trị lên tới -2.600 tỷ đồng (trong đó có 30% tỷ trọng phân bổ vào thị trường Việt Nam).

Ngược lại, điểm sáng hiếm hoi ghi nhận ở Quỹ Fubon, với giá trị vốn vào ròng +459 tỷ đồng.

Tính chung trong năm 2023, xu hướng vào ròng tích cực chỉ duy trì trong 3 tháng đầu năm, sau đó dòng tiền suy yếu dần khiến dòng vốn đảo chiều vào cuối năm, đưa tổng dòng vốn cả năm 2023 về mức âm 1.700 tỷ đồng, sau khi ghi nhận giá trị hút vốn kỷ lục 25.900 tỷ đồng trong năm 2022.

Đóng góp chủ yếu đến từ nhóm quỹ ngoại bao gồm Fubon (+1.700 tỷ đồng), VanEck (+1.700 tỷ đồng), Xtrackers FTSE Vietnam (+1.500 tỷ đồng), ngược lại các quỹ nội chịu áp lực rút vốn mạnh như DCVFM VNDiamond (-3.700 tỷ đồng), SSIAM VNFIN Lead (-1.900 tỷ đồng), DCVFM VN30 (-945 tỷ đồng) và quỹ iShares Frontier (-2.400 tỷ đồng).

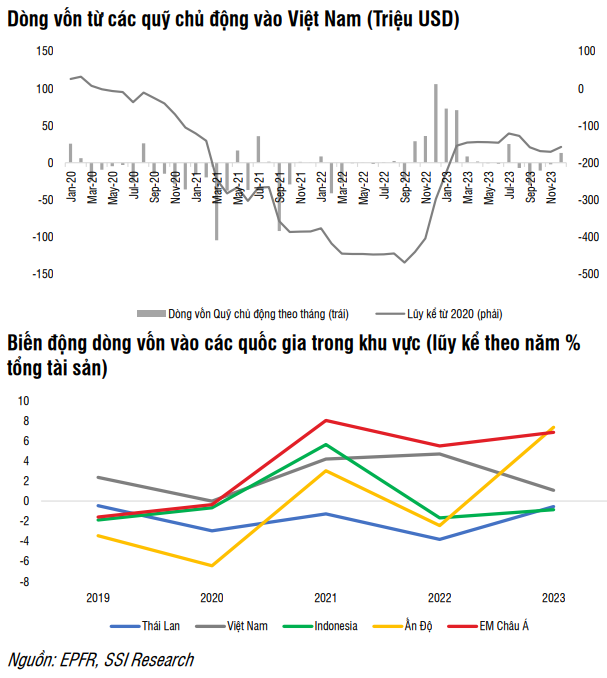

Trong khi đó, dòng vốn từ các quỹ chủ động đầu tư vào thị trường Việt Nam đảo chiều vào ròng nhẹ 320 tỷ đồng trong tháng 12, chủ yếu là sự xuất hiện của quỹ mở mới. Nhóm quỹ còn lại có giao dịch khá cân bằng.

Tính trong năm, dòng tiền từ các quỹ chủ động vào ròng khoảng 3.400 tỷ đồng – tập trung trong quý I/2023. Tổng tài sản của các Quỹ chủ động vẫn ghi nhận mức tăng 12% so với cuối năm 2022.

Ngược lại, khối ngoại bán ròng mạnh trong tháng 12/2023, lên tới 10.000 tỷ đồng và bán ròng gần 23.000 tỷ đồng kể từ đầu năm tới nay. Khối ngoại bán ròng từ đầu năm đến nay tập trung ở một số mã cổ phiếu nhất định.

Xu hướng đối lập kể trên phần nhiều đến từ xu hướng rút vốn ra khỏi thị trường ASEAN từ các quỹ đầu tư đa quốc gia (không được tính đến trong số liệu ở trên).

Theo nhận định của chuyên gia SSI Research, về trung hạn, dòng tiền đầu tư vào thị trường Việt Nam có thể được hưởng lợi từ dòng tiền chuyển dịch sang thị trường đang phát triển, tuy nhiên điều này thường sẽ chỉ xuất hiện sau khi Ngân hàng Dự trữ Liên bang Mỹ (FED) bắt đầu cắt giảm lãi suất.

Về ngắn hạn, sức hấp dẫn của cổ phiếu Việt Nam từ các nhà đầu tư Thái Lan và Hàn Quốc có thể bị ảnh hưởng từ những quy định/kế hoạch mới của Chính phủ các nước này giúp thúc đẩy thị trường chứng khoán nội địa.

Bài liên quan

Tổng thống Trump: Hoa Kỳ sẽ cắt giảm đáng kể thuế đối ứng cho nhiều hàng hóa xuất khẩu của Việt Nam

Ngân hàng thương mại đối với doanh nghiệp như xăng với xe

Áp dụng các công nghệ và giải pháp hiện đại: Yếu tố then chốt hỗ trợ doanh nghiệp quản lý thanh khoản và quản trị rủi ro

Thủ tướng: Đưa kim ngạch thương mại Việt Nam - Australia đạt 20 tỷ USD

Không chỉ 4-5 doanh nghiệp, Chính phủ muốn càng nhiều “đại gia” đăng ký làm đường sắt cao tốc Bắc-Nam càng tốt

Tổng Bí thư Tô Lâm và Tổng thống Hoa Kỳ Donald Trump điện đàm

Tổng Bí thư Tô Lâm tiếp xúc cử tri Hà Nội sau Kỳ họp thứ 9, Quốc hội khóa XV

Tạo chuyển biến thực chất, mạnh mẽ trong phát triển khoa học, công nghệ, đổi mới sáng tạo, chuyển đổi số

Ra mắt 3 nền tảng số phục vụ triển khai Nghị quyết số 57

Thúc đẩy thanh toán không tiền mặt dịch vụ công: Ngân hàng không thể “đơn thương độc mã”

Giá Pi Network hôm nay 30/6: Tích lũy, chờ lực đẩy sau Pi2Day

Giá heo hơi hôm nay 29/6: Càng về cuối tháng, càng thấy áp lực giảm giá

Dự báo giá tiêu ngày 29/6/2025: Liệu có chạm ngưỡng 130.000 đồng/kg?

Triển vọng LNG 2025–2026 hé lộ gì cho nhà đầu tư cổ phiếu năng lượng?

S&P 500 chạm đỉnh lịch sử, cổ phiếu năng lượng và crypto dẫn sóng

Hòa Phát có thể lập đỉnh lợi nhuận sau 3 năm, đang đi nước cờ "một mình một ngựa"

Giá heo hơi hôm nay 27/6: Toàn thị trường "án binh bất động", chờ sóng mới từ đầu tháng 7

- động vật đã chết

- 24/8/2023

- Legion Y9000P

- giá đô la úc chợ đen

- HNX

- giá cà phê

- Dự đoán xổ số Cà Mau

- DRH Holdings

- thị trường trái phiếu

- giá xe máy ADV