Dự phóng lợi nhuận tăng trưởng, định giá nào cho cổ phiếu ACB?

Năm 2022, Ngân hàng TMCP Á Châu (HOSE: ACB) ghi nhận lợi nhuận trước thuế đạt 17.021 tỷ đồng, tăng 50% so với năm 2021 và vượt kế hoạch cả năm (15.000 tỷ đồng).

Nhiều mảng kinh doanh của ACB có tăng trưởng khả quan trong năm 2022. Với danh mục cho vay tập trung vào bán lẻ (cá nhân, doanh nghiệp vừa và nhỏ), thu nhập lãi thuần của ACB tăng 24% trong năm qua, đạt 23.106 tỷ đồng. Lãi thuần từ hoạt động dịch vụ cũng tăng trưởng khả quan (tăng 31,7%), đạt 3.258 tỷ đồng. Lãi từ hoạt động kinh doanh ngoại hối tăng 20%, đạt 1.047 tỷ đồng. Hoạt động kinh doanh khác (chủ yếu từ thu hồi xử lý rủi ro) tăng tới 309%, đạt 864 tỷ đồng.

|

Hoạt động mua bán chứng khoán lại kém khả quan hơn. Trong đó, hoạt động mua bán chứng khoán kinh doanh bị lỗ 48 tỷ đồng. Hoạt động mua bán chứng khoán đầu tư có lãi 20 tỷ đồng, giảm 91,6% so với cùng kỳ.

Tổng thu nhập hoạt động của ACB năm 2022 đạt 28.357 tỷ đồng, tăng 25,7% so với năm 2021. Chi phí hoạt động cũng tăng 42,8% lên 11.262 tỷ đồng. Trong đó, chi phí cho nhân viên tăng 20% lên 5.821 tỷ, chi cho hoạt động quản lý công vụ tăng tới 91% lên 3.226 tỷ đồng. Như vậy, CIR (tỷ lệ chi phí/thu nhập hoạt động) tăng từ 35% lên 39,7%. Lãnh đạo ACB cho biết, chi phí tăng là do ngân hàng tiếp tục đầu tư mạnh về chuyển đổi số, công nghệ và con người.

Đáng chú ý, chi phí dự phòng rủi ro tín dụng của ACB trong năm 2022 chỉ ở mức 73 tỷ đồng, giảm mạnh so với con số 3.320 tỷ đồng của năm 2021. Đây cũng là nguyên nhân chính giúp ACB ghi nhận tăng trưởng lợi nhuận 50%.

Cuối năm 2022, tổng tài sản của ACB đạt 606.960 tỷ đồng, tăng 15,9% so với năm 2021. Dư nợ cho vay khách hàng tăng 15,2% lên 410.153 tỷ đồng, ngân hàng tiếp tục không nắm giữ trái phiếu doanh nghiệp. Tiền gửi khách hàng tăng 9,3% lên 415.754 tỷ đồng. Trong đó, tỷ lệ tiền gửi không kỳ hạn (CASA) đạt 22,2%.

Về chất lượng tài sản, tỷ lệ nợ xấu ACB ở mức thấp 0,74%, giảm so với 0,78% cuối năm 2021 và là năm thứ 7 liên tiếp ở mức dưới 1%. Tỷ lệ dự phòng bao nợ xấu đạt 155%.

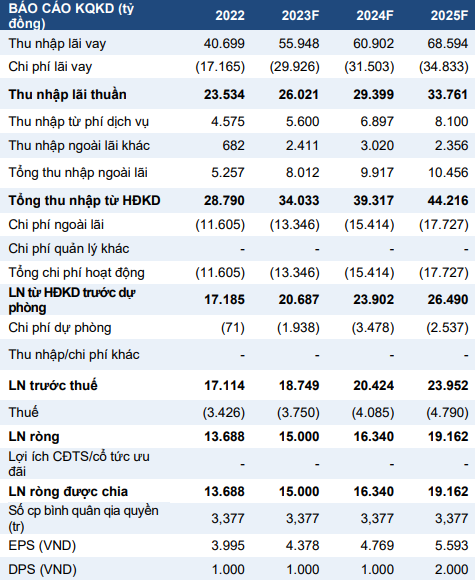

Trong báo cáo mới đây, Công ty chứng khoán Bản Việt – VCSC nâng dự phóng lợi nhuận sau thuế năm 2023 thêm 5,4% lên 15.000 tỷ đồng (+9,6% so với cùng kỳ) do dự báo thu nhập từ lãi (NII) tăng 4,5%, thu nhập ngoài lãi (NOII) tăng 40,8% trong năm 2023. Dự báo của VCSC dựa trên hoạt động tích cực của mảng bancassurance và dịch vụ thẻ. Bên cạnh đó, chi phí dự phòng giảm 3,6%, các điều chỉnh trên có ảnh hưởng lớn hơn so với mức tăng 23,8% dự báo chi phí HĐKD (OPEX) 2023.

ACB được nhận hạn mức tín dụng ban đầu là 9,8% cho năm 2023, đây là một trong những hạn mức tín dụng cao nhất trong danh mục theo dõi của VCSC. Một trong những tiêu chí để xét hạn mức tín dụng cho các ngân hàng là khả năng chào mức lãi suất cho vay thấp.

Thực tế, từ tháng 12/2022, ACB đã đưa ra gói hỗ trợ giảm lãi suất cho vay tới 1 điểm % cho khách hàng có tài khoản thanh toán chính tại ACB. Ngoài ra, ACB có lãi suất huy động thấp hơn so với các ngân hàng khác.

VCSC kỳ vọng phí từ bancassurance sẽ tăng 29,6% so với cùng kỳ trong năm 2023 mặc dù Chính phủ thắt chặt việc quản lý trong việc bán bảo hiểm qua ngân hàng. VCSC quan sát thấy một số động thái của Chính phủ nhằm thắt chặt thị trường bancassurance, bao gồm (1) thiết lập đường dây nóng ở cả Bộ Tài chính và Ngân hàng Nhà nước để tiếp nhận khiếu nại của người vay bị ép mua bảo hiểm và (2) điều tra việc bán sản phẩm bảo hiểm của công ty bảo hiểm thông qua ngân hàng.

Tuy nhiên, ACB cho biết hoạt động bancassurance của ngân hàng được thực hiện đúng quy trình với tỷ lệ tái ký hợp đồng ở năm thứ hai cao. ACB cũng đã chủ động ghi âm tất cả các cuộc trao đổi của nhân viên với khách hàng liên quan đến hoạt động mua bán bảo hiểm để tránh tiêu cực. Ngoài ra, 30 ngày sau khi ký hợp đồng, ACB sẽ gọi điện cho khách hàng để xác nhận các điều kiện và điều khoản của hợp đồng, khách hàng có thể hủy nếu muốn. Do đó, VCSC tin rằng việc giám sát chặt chẽ hơn theo quy định sẽ có tác động không đáng kể đến ACB.

VCSC giảm dự báo tỷ lệ nợ xấu năm 2023 từ 1,30% xuống còn 1,05%. VCSC cho rằng ngân hàng sẽ tiếp tục duy trì chính sách thận trọng trong hoạt động cho vay. Ngoài ra, lãi suất cho vay của ACB thấp hơn so với các ngân hàng khác cũng sẽ bớt gây áp lực lên việc trả lãi của khách hàng

Phương pháp tiếp cận cho vay với khẩu vị rủi ro thấp khiến tỷ lệ nợ xấu năm 2023 tương đối thấp cho ACB. VCSC lưu ý rằng 98% các khoản cho vay của ACB là các khoản cho vay có tài sản đảm bảo. ACB đã thuê bên thứ ba thẩm định tài sản đảm bảo và định giá giá trị tài sản thế chấp thấp hơn 20% so với giá trị thị trường được thẩm định. ACB cho biết tỷ lệ cho vay trên giá trị tài sản đảm bảo (LTV) của ngân hàng là khoảng 70%.

Theo đó, VCSC nâng giá mục tiêu cho cổ phiếu ACB thêm 1,2% lên 33.400 đồng/cổ phiếu và duy trì khuyến nghị mua cổ phiếu này.

Giá mục tiêu cao hơn chủ yếu là do kết quả định giá cao hơ theo phương pháp thu nhập thặng dư, cụ thể đến từ (1) mức tăng tổng cộng 4,5% trong dự báo lợi nhuận sau thuế giai đoạn 2023-2027, có ảnh hưởng lớn hơn so với (2) mức tăng 10 điểm cơ bản trong dự báo về chi phí vốn chủ sở hữu do cập nhật beta.

VCSC nêu rủi ro ACB có thể gặp trong năm 2023 như không duy trì được tỷ lệ CASA từ khách hàng cá nhân như kỳ vọng; hoạt động bancassurance thấp và nợ xấu cao hơn dự kiến.

|

| Triển vọng tươi sáng với cổ phiếu PVD trong năm 2023 Với kết quả kinh doanh năm 2023 dự phóng khả quan, PVD vẫn là cổ phiếu được VCBS ưa thích trong ngành dầu khí. Sử ... |

| Lợi nhuận các nhóm ngành được dự báo ra sao trong quý I/2023? Thị trường chứng khoán đã trải qua năm 2022 nhiều biến động với áp lực từ cả trong nước và quốc tế. Kết thúc năm ... |

| SSI Research nói gì về kế hoạch lợi nhuận của Hóa chất Đức Giang (DGC) trong năm 2023? SSI Research cho rằng lợi nhuận của DGC sẽ tiếp tục giảm trong các quý tới, khi giá phốt pho vàng dự kiến sẽ tiếp ... |

Đức Anh

Bài liên quan

Mất lực cản thuế quan, cổ phiếu thủy sản này lập tức tăng phi mã, chỉ 2 tháng sinh lời hơn 70%

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Không phải FPT, cổ phiếu công nghệ này mới đang có sóng, được Thủ tướng nhắc tên

Tín hiệu cổ phiếu hôm nay: Cổ phiếu bảo hiểm vào “vùng hấp dẫn”

Không phải F88, cổ phiếu tài chính này mới đang là tâm điểm khi tăng hơn 250% chỉ sau nửa năm

BSC dự báo ETF quý III: DGC thay BVH, FPT, MWG được gom<br>

Cổ phiếu tiêu điểm hôm nay 30/6: GAS, TV2, NLG

Nhiệt kế thị trường sáng 30/6: Sắc xanh thận trọng, công nghệ – viễn thông giữ nhịp

Tâm điểm dòng tiền phiên 30/6: Tìm đến cổ phiếu đầu ngành, nhóm đầu cơ hạ nhiệt

Vừa lãi 73 tỷ đồng, một công ty chứng khoán muốn gọi thêm số vốn gấp 34 lần

Kịch bản phiên sáng 30/6: VN-Index thử thách mốc 1.375 điểm

Quốc hội thông qua cơ chế, chính sách đặc biệt xây dựng dự án điện hạt nhân

Hãng hàng không quốc gia phản ứng ra sao trước sự xuất hiện của tân binh?

Thủ tướng thăm sàn chứng khoán lớn nhất châu Á, tìm hiểu kinh nghiệm phát triển trung tâm tài chính Thượng Hải

Ngành thép Việt "xanh hóa" để giữ vị thế tại EU

Kịch bản phiên chiều 24/6: VN-Index giằng co quanh mốc 1.370, chờ xác nhận từ dòng tiền lan tỏa

Tiến độ Sân bay Long Thành và 2 đại dự án tại Đồng Nai "căng như dây đàn" vì một mắt xích vẫn chưa khớp

Tâm điểm dòng tiền 24/6: Chọn lọc rõ nét sau phiên bứt phá

- Đắk Nông

- xsmn 28/11

- Trong nước

- Kỳ họp thứ 8

- Đoàn Văn Hậu cưới Doãn Hải My

- XSMB hôm nay Trực tiếp XSMB

- giá vàng DOJI

- VN-Index

- bảng giá xe Toyota bZ3

- thương mại cân bằng