Lô trái phiếu trị giá 2.280 tỷ đồng của Vinfast do TCBS tư vấn phát hành đã được tất toán

Lô trái phiếu này được phát hành vào năm 2019 bởi Công ty CP Sản xuất và Kinh doanh Vinfast và do TCBS tư vấn, có kỳ hạn 3 năm. Thời gian đáo hạn vào ngày 28/11 và 29/11.

Các trái phiếu trên được bảo lãnh thanh toán bởi Công ty mẹ là Tập đoàn Vingroup – CTCP, được phát hành riêng lẻ theo quy định tại Nghị định số 163/2018/NĐ-CP.

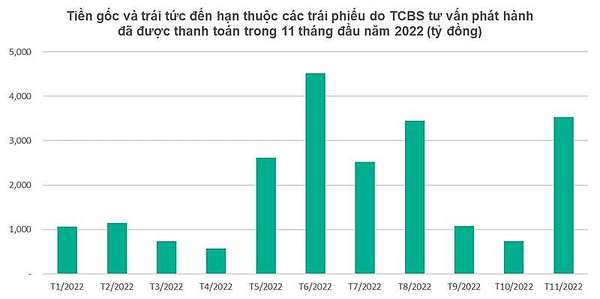

Tính từ đầu năm 2022 đến nay, khoảng 22.000 tỷ tiền trái tức và gốc đến hạn ứng với trên 400 mã trái phiếu do TCBS tư vấn phát hành đã được thanh toán đầy đủ và đúng hạn.

|

| Nguồn:TCBS |

Mới đây, TCBS cũng vừa thông báo lấy ý kiến cổ đông bằng văn bản về việc thay đổi kế hoạch triển khai phương án chào bán cổ phiếu riêng lẻ.

Cụ thể, TCBS sẽ thực hiện chào bán riêng lẻ 105 triệu cổ phiếu cho Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank) với giá chào bán dự kiến là 95.600 đồng/cp. Tổng số tiền thu được theo giá dự kiến là 10.038 tỷ đồng. Sau đợt chào bán, vốn điều lệ của TCBS sẽ tăng thêm 1.050 tỷ đồng lên hơn 2.176 tỷ đồng.

TCBS cho biết, mục đích chào bán là để duy trì vị thế của công ty chứng khoán này trong các mảng kinh doanh cốt lõi gồm cổ phiếu, trái phiếu, đầu tư và quản lý tài sản,... đáp ứng được kỳ vọng tiếp tục tăng trưởng thị phần và số lượng khách hàng và nhu cầu khách hàng trong mảng kinh doanh giao dịch cổ phiếu và vay ký quỹ trong thời gian tới.Đồng thời, công ty muốn đẩy mạnh hơn hoạt động tự doanh, đầu tư công nghệ và khoa học dữ liệu.

TCBS cho biết, số tiền thu được từ đợt chào bán cổ phiếu riêng lẻ sẽ được phân bổ linh hoạt giữa các hoạt động kinh doanh của công ty, căn cứ vào tình hình thị trường và nhu cầu vốn hoạt động thực tế.

Ngày 25/11, Techcombank sẽ chốt danh sách cổ đông để lấy ý kiến về việc mua cổ phiếu phát hành riêng lẻ của TCBS. Tính đến 30/9, Techcombank sở hữu 88,8% vốn điều lệ của TCBS. Nếu ngân hàng tham gia đợt chào bán trên, tỷ lệ này dự kiến tăng lên 94,2%.

Trước đó, 23/8, Hội đồng quản trị (HĐQT) TCBS đã thông qua phương án tăng vốn điều lệ từ 1.126 tỷ đồng lên 9.249,8 tỷ đồng thông qua việc chào bán riêng lẻ và phát hành cổ phiếu cho cổ đông hiện hữu.

Nếu thực hiện thành công theo phương án này, TCBS đang từ vị trí ngoài Top20 công ty chứng khoán có vốn điều lệ lớn nhất thị trường trở thành đơn vị đứng thứ ba về quy mô vốn điều lệ, xếp sau SSI và VNDirect.

Tuy nhiên sau quá trình xem xét, HĐQT đánh giá việc triển khai phương án chào bán chưa thực sự mang lại lợi ích cao nhất cho cổ đông và công ty. Trên cơ sở nhu cầu thực tiễn về vốn, công ty trình cổ đông về việc dừng triển khai phương án chào bán đã được thông qua này để thực hiện phương án mới nêu trên.

Về kết quả kinh doanh của TCBS, quý III/2022 vừa qua công ty chứng khoán này báo lãi sau thuế gần 580 tỷ đồng, giảm 28% so với cùng kỳ, chủ yếu so sự sụt giảm trong hoạt động tại mảng môi giới và bảo lãnh phát hành. Lũy kế 9 tháng đầu năm, TCBS đạt 2.193 tỷ đồng lợi nhuận sau thuế, giảm 4% so với cùng kỳ năm trước.

Thế Hưng

Bài liên quan

Cổ phiếu ngân hàng tỏa sáng, thị trường chứng khoán tiếp tục lập kỷ lục

Tín hiệu cổ phiếu hôm nay: VSC cho điểm mua vào hợp lý

Chỉ còn hơn 1 năm để giải "bài toán sạch nợ", Hoàng Anh Gia Lai gọi thêm nghìn tỷ đồng trái phiếu

Đảo chiều kết quả kinh doanh, một cổ phiếu ngành nhựa rời diện cảnh báo

Kịch bản chứng khoán phiên chiều 12/8: Áp lực chốt lời tăng dần, mốc 1.600 điểm còn cơ hội?

Chứng khoán phiên sáng 12/8 đi ngang, HPG là tâm điểm

Tín hiệu cổ phiếu hôm nay: Nhu cầu tiêu thụ điện kéo tiềm năng NT2

Top 10 cổ phiếu biến động mạnh nhất: Tìm điểm mua, bán và cắt lỗ phiên chiều 12/8

Thêm 2 bộ chỉ số mới để nhà đầu tư lựa chọn

Lịch trả cổ tức bằng tiền của 5 doanh nghiệp: SEB, DRI, BRR, FHS, HND

Giá cà phê hôm nay 12/8: Đồng loạt tăng sốc, áp sát mốc 104.000 đồng/kg

Cập nhật giá heo hơi hôm nay 11/8: Đồng loạt tăng đầu tuần

Giá cà phê hôm nay 11/8: Giữ giá cao kỷ lục, nguồn cung vẫn khan hiếm

Giá bạc hôm nay 10/8/2025: Tăng mạnh cuối tuần

Ủy ban Chứng khoán Nhà nước tiếp đoàn công tác Ủy ban Chứng khoán Campuchia

Doanh nghiệp niêm yết lớn nhất Hải Phòng phát hành 200 triệu cổ phiếu, thấp hơn thị giá 2,4 lần

Từ lỗ sang lãi lớn, nhiều doanh nghiệp 'trở mình' ngoạn mục trong quý vừa qua

- giá cà phê hôm nay

- Giá bạc hôm nay

- Nhận định chứng khoán ngày 14/4/2022: Tập trung vào nhóm cổ phiếu có yếu tố cơ bản

- Một số sự kiện ngân hàng nổi bật tuần qua

- Bến xe Giáp Bát

- Piaggio Medley giá bao nhiêu

- xe máy Alpha 2023 giá bao nhiêu

- giá xăng trong nước

- xe Yamaha Jupiter Finn bao tiền

- cổ phiếu TPBank