Ngân hàng dẫn dắt đà phục hồi trên thị trường trái phiếu doanh nghiệp

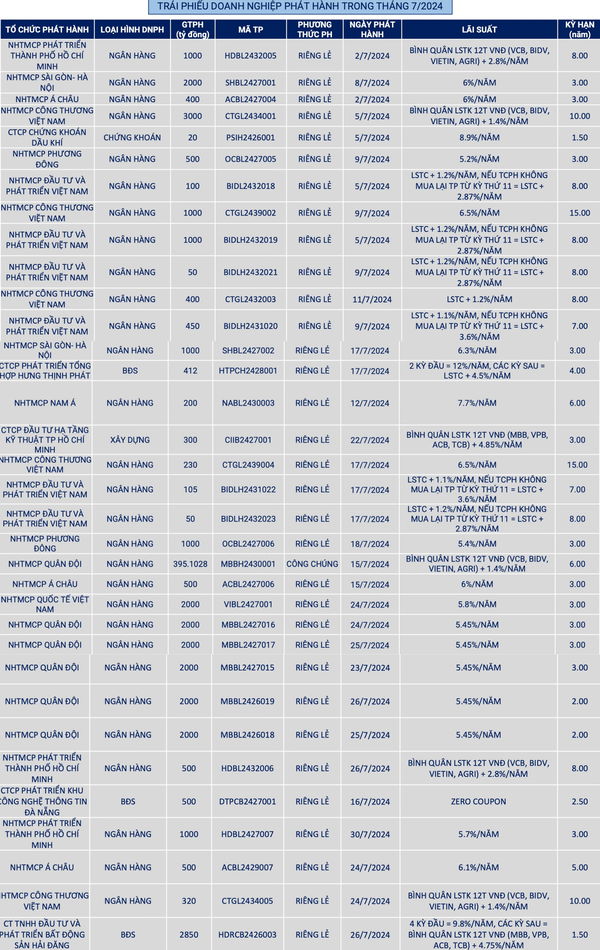

Trong tháng 7/2024, có 33 đợt phát hành riêng lẻ và 1 đợt phát hành ra công chúng được báo cáo với tổng giá trị đạt 31,78 nghìn tỷ đồng. So với tháng 6/2024, giá trị phát hành giảm 25% so với số liệu báo cáo và 58% so với số liệu được cập nhật (đã có 39 trái phiếu cùng tổng giá trị 33,17 nghìn tỷ đồng của tháng 6 được báo cáo bổ sung vào tháng 7). Tuy nhiên, so với các tháng đầu năm 2024, lượng phát hành trong tháng 7 vẫn tốt hơn đáng kể, ghi nhận đà phục hồi của thị trường trái phiếu doanh nghiệp.

Theo Dragon Capital, sự hồi phục trên thị trường trái phiếu doanh nghiệp được dẫn dắt bởi nhóm ngành Ngân hàng. Chỉ riêng trong 2 tháng 6 - 7/2024, có đến 72 trái phiếu ngân hàng được phát hành, với tổng giá trị đạt 87,83 nghìn tỷ đồng, tương ứng 82% tổng khối lượng phát hành mới trong cùng giai đoạn.

“Điều này đánh dấu sự trở lại mạnh mẽ của nhóm phát hành lớn nhất trong năm 2023 và đồng thời gia tăng nguồn cung trên thị trường sơ cấp”, Dragon Capital cho biết.

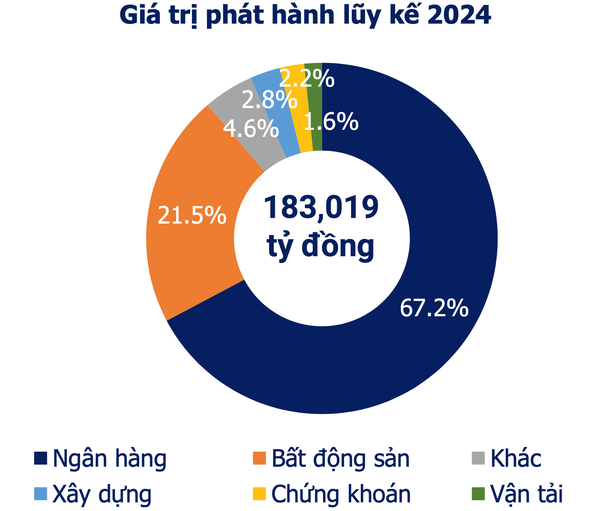

Thống kê cho thấy, luỹ kế từ đầu năm đến hết tháng 7, có 186 trái phiếu doanh nghiệp mới phát hành với tổng giá trị đạt 180,21 nghìn tỷ đồng, tương đương 58% tổng lượng phát hành trong năm 2023. Nhóm ngành Ngân hàng đã vượt lên vị trí dẫn đầu, đóng góp 67,2% giá trị phát hành mới. Kế đến là nhóm ngành bất động sản với 22,5% và nhóm ngành xây dựng với 2,8% tổng giá trị phát hành.

Các đợt phát hành đáng chú ý từ đầu năm đến nay bao gồm: VietinBank (3 nghìn tỷ đồng, kỳ hạn 120 tháng, lãi suất 6,1%/năm), SHB (2 nghìn tỷ đồng, kỳ hạn 36 tháng, lãi suất 6%/năm), HDBank (1 nghìn tỷ đồng, kỳ hạn 96 tháng, lãi suất 7,47%/năm)....

Theo thông tin công bố, dự kiến trong quý III và quý IV/2024, LPBank sẽ phát hành trái phiếu riêng lẻ với tổng giá trị tối đa 6 nghìn tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm, mệnh giá 1 tỷ đồng/trái phiếu, kỳ hạn từ 2 năm đến 7 năm.

Chuyên gia MBS Research cho biết, việc các ngân hàng đồng loạt đẩy mạnh phát hành trái phiếu là nhằm củng cố nguồn vốn trung và dài hạn để đáp ứng nhu cầu vay của doanh nghiệp trong bối cảnh tăng trưởng tín dụng đạt 6% trong 6 tháng đầu năm và dự báo sẽ tiếp tục tăng lên 14% trong những tháng cuối năm.

Phân tích kỹ hơn về vấn về này, VIS Ratings cho biết, một trong những yếu tố thúc đẩy ngân hàng phát hành trái phiếu đến từ việc có các quy định chặt chẽ hơn về tỷ lệ vốn ngắn hạn cho vay trung dài hạn, việc ngân hàng phát hành trái phiếu nhiều hơn nhằm bổ sung cơ cấu nguồn vốn dài hạn của mình.

VIS Rating ước tính trong 1-3 năm tới, các ngân hàng sẽ cần 283 nghìn tỷ đồng trái phiếu tăng vốn cấp 2 để hỗ trợ nguồn vốn nội bộ và duy trì tỷ lệ an toàn vốn.

Ngoài ra, cũng theo VIS Ratings, hằng năm, ngân hàng thường phát hành mới đủ để bù đắp lượng trái phiếu mua lại và đáo hạn trong năm. Trong môi trường lãi suất thấp, ngân hàng càng có động lực để mua lại và phát hành trái phiếu có lãi suất hấp dẫn hơn.

Trong khi đó, đánh giá về sức hấp dẫn của trái phiếu ngân hàng, CTCK Agirbank (Agriseco) cho biết, bên cạnh các cơ hội đầu tư cổ phiếu, đầu tư vào trái phiếu ngân hàng cũng là kênh đầu tư tiềm năng trong bối cảnh mặt bằng lãi suất tiền gửi đang thấp nhất trong nhiều năm.

"Trái phiếu các ngân hàng hầu hết có mức sinh lời tốt hơn so với lãi suất tiền gửi từ 2 - 4%, được đăng ký giao dịch tập trung và niêm yết trên Sở Giao dịch Chứng khoán Hà Nội (HNX) giúp nhà đầu tư dễ dàng giao dịch, chuyển nhượng", chuyên gia Agriseco cho biết.

Các trái phiếu được khuyến nghị là trái phiếu của các ngân hàng thương mại lớn, ưu tiên các ngân hàng thương mại vốn Nhà nước có mức xếp hạng tín nhiệm cao và được lưu ký, niêm yết trên sàn giao dịch chứng khoán.

Mặt khác, về góc độ phát triển thị trường, Dragon Capital đánh giá, các tổ chức xếp hạng tín nhiệm đã và đang rất năng động trong việc đưa ra các xếp hạng tín nhiệm đầu tiên đối với tổ chức phát hành và trái phiếu doanh nghiệp.

Điều này được kỳ vọng là một trong những yếu tố then chốt, giúp thay đổi chất lượng thị trường trái phiếu doanh nghiệp nói chung, trong đó có trái phiếu do ngân hàng phát hành.

Với sự khởi đầu khả quan trong quý II/2024 được dẫn dắt bởi các ngân hàng, thị trường trái phiếu doanh nghiệp được kỳ vọng sẽ ấm dần trong các tháng tiếp theo của năm.

Quỳnh Lê

Bài liên quan

Tổng Bí thư Tô Lâm và Phu nhân lên đường thăm cấp Nhà nước Đại Hàn Dân Quốc

Thủ tướng: Tạo đột phá phát triển kinh tế tư nhân như "khoán 10" trong nông nghiệp trước đây

Thủ tướng chỉ đạo gỡ vướng quy định pháp luật lĩnh vực khoáng sản, đất đai

'Dưới cờ vinh quang': Kết nối quá khứ, hiện tại, tương lai trong xúc cảm và tự hào

Thủ tướng kiểm tra tiến độ cầu Phong Châu, chỉ đạo triển khai tuyến cao tốc mới tại Phú Thọ

Tổng Bí thư Tô Lâm: Xây dựng lực lượng Cảnh sát hình sự làm chủ công nghệ

Hội nghị xúc tiến đầu tư 'Gặp gỡ Nhật Bản - Khu vực Đồng bằng sông Cửu Long'

Tổng Bí thư Tô Lâm dự Lễ Kỷ niệm 80 năm Ngày truyền thống ngành Tài chính và đón nhận Huân chương Độc lập hạng Nhất

Thủ tướng đề nghị ngân hàng hàng đầu Nhật Bản và thế giới tham gia Trung tâm tài chính quốc tế tại Việt Nam

Đưa quan hệ Việt Nam - Angola trở thành hình mẫu cho hợp tác Nam - Nam

Đưa quan hệ Việt Nam - Angola trở thành hình mẫu cho hợp tác Nam - Nam

Vinaconex hoàn thành 42% kế hoạch lợi nhuận năm, cổ phiếu VCG được đánh giá “không còn rẻ”

Giá cà phê hôm nay 7/8: Arabica sụt mạnh vì lo ngại thuế quan

Mentoring ngược: Khi lãnh đạo học hỏi từ Gen Z

Giá bạc hôm nay 5/8/2025: Phục hồi yếu, chịu áp lực từ nhu cầu công nghiệp

Vốn hóa tăng gấp 4 lần kể từ đầu năm, cổ phiếu khoáng sản này tiếp tục ghi dấu ấn

Trả lương nhân sự cao hơn nhiều ngân hàng, chủ ứng dụng Zalo có lãi trở lại sau nhiều quý thua lỗ

- MB

- giá cà phê Tây Nguyên

- thị trường

- chuyển nhượng cổ phần

- Giá bạc 10/4/2025

- Honda Genio

- Giá xe Vision hôm nay ngày 9/4/2024

- Nissan Kicks 2023

- sáp nhập

- XSKG