Nhận định chứng khoán ngày 26/8/2022: Xu hướng thị trường phái sinh

I. HỢP ĐỒNG TƯƠNG LAI CỦA CHỈ SỐ THỊ TRƯỜNG CHỨNG KHOÁN

I.1. Diễn biến thị trường

Các hợp đồng tương lai đồng loạt tăng điểm trong phiên giao dịch ngày 25/08/2022. VN30F2209 (F2209) tăng 1,38%, đạt 1.303 điểm; VN30F2210 (F2210) tăng 1,3%, đạt 1.299 điểm; hợp đồng VN30F2212 (F2212) tăng 1,4%, đạt 1.292,3 điểm; hợp đồng VN30F2303 (F2303) tăng 0,92%, đạt 1.283,5 điểm. Hiện tại, chỉ số cơ sở VN30-Index đang ở mức 1.311,55 điểm.

Trong phiên giao dịch ngày 25/08/2022, VN30F2209 hiện sắc xanh ngay từ khi mở cửa, tuy nhiên khối lượng giao dịch duy trì ở mức thấp khiến hợp đồng biến động trong biên độ hẹp trên tham chiếu trong suốt phiên sáng. Sang đến phiên chiều, lực mua tăng mạnh giúp F2209 liên tục mở rộng đà tăng và đóng cửa ở mức giá gần cao nhất trong ngày.

Đồ thị trong phiên của VN30F2209

|

| Nguồn: https://stockchart.vietstock.vn/ |

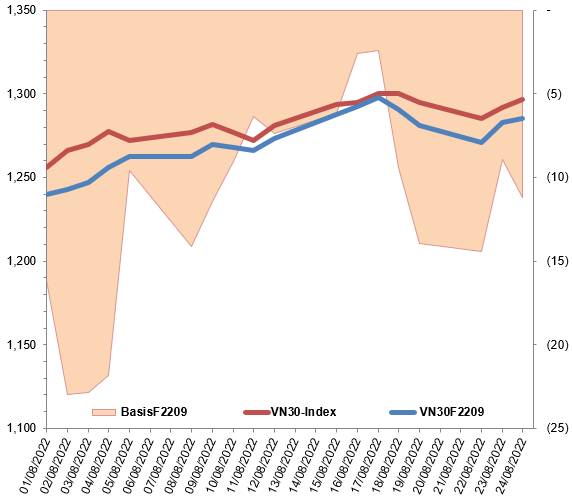

Kết phiên, basis hợp đồng VN30F2209 thu hẹp so với phiên trước đó và đạt giá trị -8,55 điểm. Điều này cho thấy nhà đầu tư đã bớt bi quan hơn về triển vọng của VN30-Index.

Biến động VN30F2209 và VN30-Index

|

| Nguồn: VietstockFinance |

Lưu ý: Basis được tính theo công thức sau: Basis = Giá hợp đồng tương lai - VN30-Index

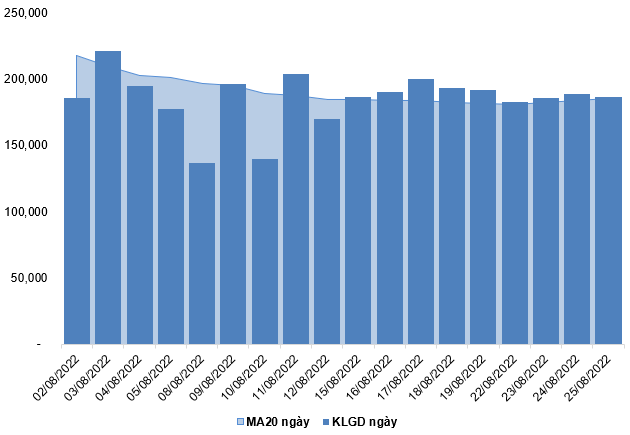

Khối lượng và giá trị giao dịch của thị trường phái sinh lần lượt giảm 1,25% và 1,04% so với phiên ngày 24/08/2022. Cụ thể, khối lượng giao dịch F2209 giảm 1,07% với 186.354 hợp đồng được khớp lệnh. Khối lượng giao dịch của F2210 còn 285 hợp đồng, giảm 47,32% so với phiên trước.

Khối ngoại tiếp tục mua ròng với tổng khối lượng mua ròng trong phiên giao dịch ngày 25/08/2022 đạt 1.638 hợp đồng.

Biến động khối lượng giao dịch ngày của thị trường phái sinh

|

| Nguồn: VietstockFinance |

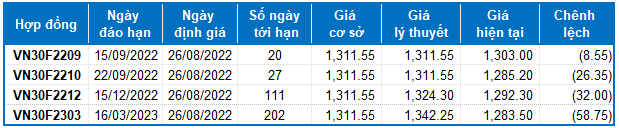

I.2. Định giá các hợp đồng tương lai

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 26/08/2022, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

|

| Nguồn: VietstockFinance |

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu Chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

I.3. Phân tích kỹ thuật VN30-Index

Trong phiên giao dịch ngày 25/08/2022, VN30-Index tiếp tục tăng điểm và hình thành mẫu hình nến White Marubozu và vượt lên trên đường SMA 100 ngày cho thấy triển vọng thị trường trong trung hạn khá lạc quan.

Chỉ báo Stochastic Oscillator đã cho tín hiệu mua trở lại nên rủi ro điều chỉnh tạm thời được giảm thiểu.

Nếu đà tăng được giữ vững thì chỉ số có thể vượt khỏi vùng 1,300-1,325 điểm (tương đương khoảng trống giá (gap down) đã hình thành trước đó). Khi đó xu hướng tăng dài hạn sẽ càng được củng cố thêm.

|

| Nguồn: VietstockUpdater |

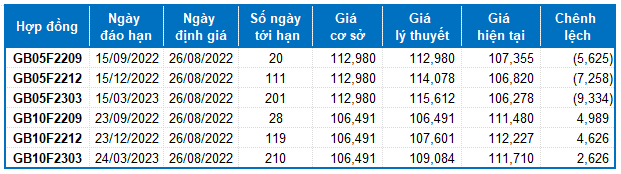

II. HỢP ĐỒNG TƯƠNG LAI CỦA THỊ TRƯỜNG TRÁI PHIẾU

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 26/08/2022, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

|

| Nguồn: VietstockFinance |

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu Chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

Theo định giá trên thì GB05F2209, GB05F2212 và GB05F2303 hiện đang có giá khá hấp dẫn. Nhà đầu tư có thể tập trung chú ý và mua vào hai hợp đồng này trong thời gian tới do các hợp đồng tương lai này đang có giá hời nhất trên thị trường.

Dự báo giao dịch chứng khoán phái sinh phiên 26/8:

Chứng khoán Yuanta Việt Nam - FSC

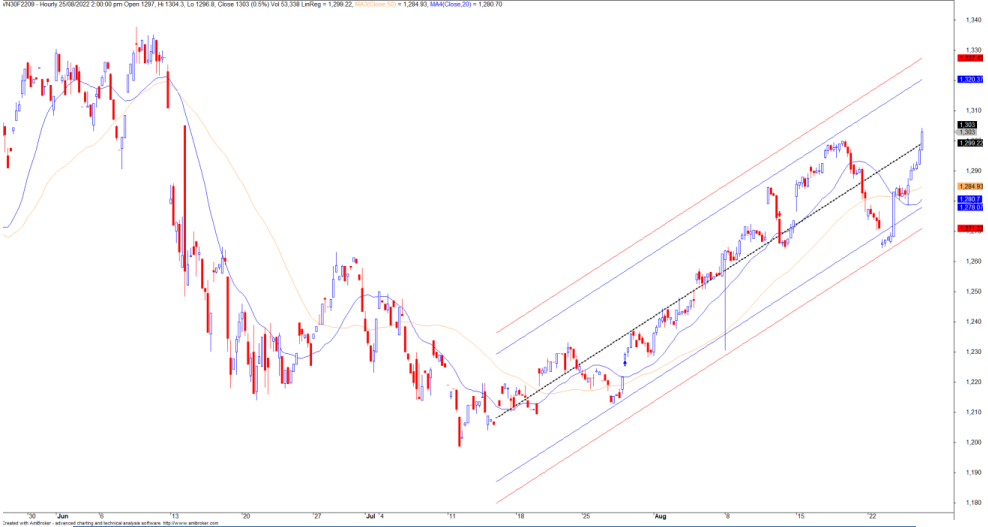

VN30F2209 tiếp tục mở rộng đà tăng trong phiên hôm này và đồ thị giá đang tịnh tiến dần lên vùng 1308-1310 điểm. Chỉ báo RSI vẫn đang ở trong vùng quá mua ở khung 1H cho thấy quán tính tăng vẫn còn nhưng các nhịp điều chỉnh kỹ thuật có thể hình thành khi VN30F2209 kiểm định lực cung vào phiên ngày mai.

Đồng thời, xu hướng tăng ngắn hạn vẫn duy trì khi VN30F2209 đang ở sóng 5 tăng giá. Trên khung Daily, xu hướng ngắn hạn duy trì ở mức tăng. Nhà đầu tư có thể xem xét chiến lược Mua (Long) VN30F2209 ở nhịp rung lắc về vùng 1.296 - 1.298 điểm, dừng lỗ 1.294 điểm và chốt lời vùng 1.306 - 1.310 điểm. Vị thế Bán (Short) lướt ngắn xem xét tại vùng 1.306 - 1.308 điểm, dừng lỗ 1.311 điểm.

|

| Diễn biến của HĐ VN30F2209. (Nguồn: Chứng khoán Yuanta Việt Nam). |

Chứng khoán KB Việt Nam - KBSV

F1 tăng điểm giằng co trong biên độ hẹp trước khi thiết lập các nhịp tăng gối đầu đến cuối phiên. Xung lực tăng điểm tích cực đã giúp cho chỉ số bật tăng mạnh mẽ về cuối phiên và chớm phá ngưỡng cản gần quanh 1.30x.

Mặc dù áp lực rung lắc sẽ càng trở nên rõ nét hơn trong quá trình đi lên, F1 đang có nhiều cơ hội mở rộng đà tăng tích cực và hướng lên vùng đích kỳ vọng kế tiếp tại quanh 1.320. Chiến lược giao dịch trong phiên là linh hoạt trading 2 chiều, Bán (Short) tại kháng cự, Mua (Long) tại hỗ trợ.

Chứng khoán BIDV - BSC

Các HĐTL đều tăng theo nhịp hồi phục của VN30. Các nhà đầu tư nên giao dịch ngắn hạn trong phiên tới.

Nhà đầu tư chỉ nên xem những nhận định của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

Ngoài ra, chúng tôi cũng giới thiệu tới độc giả các thông tin mà nhiều người quan tâm trong lĩnh vực Kinh tế - Chứng khoán được liên tục cập nhật như: #Nhận định chứng khoán #Bản tin chứng khoán #chứng khoán phái sinh #Cổ phiếu tâm điểm #đại hội cổ đông #chia cổ tức #phát hành cổ phiếu #bản tin bất động sản #Bản tin tài chính ngân hàng. Kính mời độc giả đón đọc.

| Tin tức chứng khoán 17h00' hôm nay 25/8/2022: AMV, TVC, SIP, AAT, PCT Tạp chí điện tử Kinh tế Chứng khoán Việt Nam cập nhật và gửi đến quý độc giả những tin tức chứng khoán nổi bật ... |

| Phiên giao dịch ngày 26/8/2022: Những cổ phiếu cần lưu ý Các công ty chứng khoán vừa đưa ra báo cáo phân tích đối với một số cổ phiếu cần lưu ý cho phiên giao ... |

| Nhận định chứng khoán ngày 26/8/2022: Cơ hội mở rộng đà tăng VN-Index tăng điểm giằng co trong biên độ hẹp trước khi thiết lập các nhịp tăng gối đầu đến cuối phiên. Thanh khoản cải thiện ... |

Hồng Quân (t/h)

Bài liên quan

Cổ phiếu tiêu điểm hôm nay 3/7: PNJ, DPR, KBC

Tiền chảy mạnh vào DIG sau thông tin bán dự án Lam Hạ

5.000 cổ đông vừa bỏ lỡ chuyến bay đặc biệt của Vietnam Airlines (HVN)

Nóng: Khối ngoại giao dịch tích cực chưa từng thấy trong năm nay

Một cổ phiếu cảng biển hút tiền, hé lộ thương vụ sở hữu 65% công ty mới thành lập hơn một tháng

Một diện mạo mới với cổ phiếu nhà "bầu" Huyền?

Tự tin thắng lớn, bầu Đức muốn đưa các chủ nợ về chung mái nhà Hoàng Anh Gia Lai

Kịch bản chứng khoán phiên sáng 3/7: Cơ hội vượt mốc 1.400 nằm trong tay nhóm chứng khoán?

Chứng khoán hướng tới mốc 1.400, cổ phiếu VIX vẫn là điểm nhấn

Kịch bản phiên chiều 3/7: Vượt 1.390 điểm, thị trường có giữ được đà tăng?

Giá heo hơi hôm nay 2/7: Miền Bắc giảm đồng loạt, miền Trung rơi sâu – thị trường phủ sắc đỏ

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Một nhân vật "đặc biệt" vừa tái xuất, cổ phiếu bất động sản này lập tức "đắt như tôm tươi"

Vừa báo tin vui, Hòa Phát vẫn chịu áp lực từ 'cú đấm kép' đang dần lộ diện

Giá xăng dầu hôm nay 30/6: Quay đầu giảm ngay đầu tuần

Giá vàng chiều nay 27/6: Lao dốc chóng mặt, SJC rớt về sát 117 triệu đồng

Lịch chốt quyền trả cổ tức cuối tháng 6, đầu tháng 7

Chân dung Tập đoàn Trung Quốc đánh bại loạt đối thủ mạnh tại siêu dự án đường sắt cao tốc tỷ đô

- đối thủ SH

- giá xe SH

- buôn lậu vàng

- chó dại cắn

- Chứng khoán

- xe máy tay ga Trung Quốc giá rẻ

- lãi suất ngân hàng

- Công nghệ mới chẩn đoán

- giá cà phê Kon Tum

- Techcombank