Những điều cần biết về nến Hammer, các loại nến Hammer nhà đầu tư cần biết

Định nghĩa nến Hammer

Nến Hammer (nến búa) là mẫu hình nến giống “cây búa” trong biểu đồ giá. Nến búa có phần bóng nến dài gấp 2-3 lần thân nến. Đây được xem là dấu hiệu đảo chiều có mức tin cậy lớn, mẫu hình này được nhiều nhà phân tích kỹ thuật áp dụng vào “bắt đáy”.

Nến búa xuất hiện ở cuối xu hướng giảm khi thị trường đã giảm trong một giai đoạn khá dài. Trong phiên, nến giá mở cửa nhưng tiếp tục giảm, kết phiên được “kéo lên” ở mức giá cao nhất trong ngày kèm theo khối lượng giao dịch lớn tạo nên mẫu hình nến búa và đảo chiều tăng.

Các loại nến nến Hammer

Bao gồm có 2 loại nến Hammer

Nến Bullish Hammer (nến Hammer tăng – màu xanh): có giá mở đầu < giá kết thúc

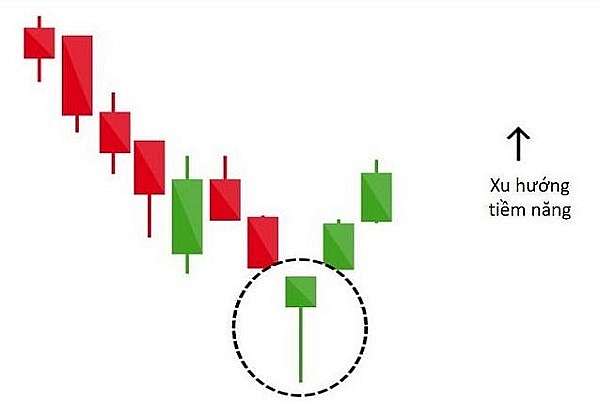

Chúng ta có thể thấy ở hình minh họa về nến xanh phía dưới, với sự xuất hiện của nến xanh tức là xu hướng đang có sự đảo chiều mạnh mẽ.

Lúc này, các nhà đầu tư nên mở lệnh mua (BUY) để nắm bắt cơ hội lợi nhuận trước mắt và đóng hết các lệnh bán hiện đang có.

|

Nến Bearish Hammer (nến Hammer giảm – màu đỏ): có giá mở đầu > giá kết thúc

Như hình minh họa phía dưới, chúng ta có thể thấy cây nến Hammer giảm màu đỏ, và tiếp theo sau nó cũng là nến đỏ thể hiện giá giảm, từ đó cho ta dấu hiệu sẽ có ít khả năng đảo chiều của xu hướng giảm này. Lúc này nhà đầu tư nên cân nhắc kỹ lưỡng để đưa ra quyết định đầu tư sao cho phù hợp và thông minh.

|

Đặc điểm của nến Hammer

Cấu trúc của nến Hammer có phần thân nến ngắn kết hợp với bóng nến dài và không có bóng nến trên. Nến búa hay bị nhầm lẫn với nến hanging man. Nến búa xuất hiện khi kết thúc xu hướng giảm và có bóng nến phía dưới thân nến; báo hiệu đảo chiều tăng. Còn hanging man xuất hiện đỉnh chu kỳ tăng giá, bóng nến ở trên thân nến; báo hiệu đảo chiều giảm.

Điều kiện để nến búa xuất hiện là phải trong xu hướng giảm. Cần một vài phiên giảm điểm mạnh để cổ phiếu giảm mức định giá cao. Đến phiên cuối cùng, lực cầu cảm thấy định giá rẻ và mua sau khi đã giảm mạnh so với mức giá mở cửa; tạo nên mẫu hình nến búa và sẽ tạo nên một trong hai loại hình ở trên là “Bullish Hammer” hoặc “Bearish Hammer” tùy vào mức giá đóng cửa.

Ý nghĩa và cách giao dịch với nến Hammer

Ý nghĩa nến Hammer

Dấu hiệu rõ ràng báo hiệu đảo chiều xu hướng sau thời gian dài giảm giá. Dấu hiệu này dựa trên mức cầu lớn khi người muốn mua đã quan sát và định giá rẻ so với trước đó.

Dựa vào nến Hammer, người mua có thể vào lệnh tạo vị thế tốt cho xu hướng sắp tới. Nhà đầu tư có thể đưa ra quyết định dựa trên mẫu hình là bullish hay bearish.

Diễn tả rõ nét tâm lý nhà đầu tư: Mẫu hình nến búa cho thấy nhà đầu tư hoảng loạn bán sau những phiên giảm điểm mạnh nhưng bên người mua đã sẵn sàng đợi ở mức giá thấp hơn.

Cách giao dịch nến với Hammer

Giai đoạn 1: Xác định xu hướng thị trường. Việc xác định xu hướng sắp tới sẽ thuận tiện cho việc vào lệnh. Với xu hướng uptrend nhà đầu tư sẽ giữ cổ phiếu lâu hơn và ngược lại downtrend sẽ bán khi có được lợi nhuận.

Giai đoạn 2: Kết hợp các chỉ báo. Nến búa cung cấp dấu hiệu đảo chiều, nhưng nếu kết hợp với các chỉ báo như RSI, MACD, MA sẽ đưa ra quyết định đúng đắn hơn.

Giai đoạn 3: Mua cổ phiếu khi đã xác định điểm hợp lý. Nhà đầu tư có thể đặt giá ATO là mức giá đóng cửa của phiên có nến búa. Thông thường, nến giá sẽ tiếp tục tăng, tuy nhiên khi cổ phiếu về, có thể đặt mức cắt lỗ 5-7%.

Lưu ý khi sử dụng nến búa Hammer

Nhà đầu tư nên kết hợp so sánh nhiều yếu tố khác nhau để đánh giá sự đảo chiều. Cụ thể là phân tích nến Hammer với các chỉ báo kỹ thuật khác vì xu hướng giá tăng hay giảm là khôn lường, không chỉ dựa vào nên Hammer mà dự đoán được sự đảo chiều sắp xảy ra. Các chỉ báo kỹ thuật khác chẳng hạn như đường chỉ báo RSI, ngưỡng hỗ trợ, Fibonacci, đường MA,…

Ngoài ra, các nhà đầu tư cũng cần chú ý đến khối lượng giao dịch, đây cũng là một trong những yếu tố quan trọng. Sở dĩ quan trọng vì khối lượng giao dịch thấp trước khi nến Hammer hình thành đồng nghĩa với lượng bán đang yếu dần đi, lúc này mô hình nến búa sẽ có tín hiệu đảo chiều tăng một cách mạnh mẽ và chính xác hơn.

Để việc dự đoán xu hướng thị trường một cách chính xác hơn, nhà đầu tư nên áp dụng nến Hammer một thời gian đủ dài (có thể áp dụng D1, H4 là tối thiểu).

Tuy không phải là điều kiện quyết định nhưng mô hình nến này phần nào giúp nhà đầu tư xác nhận và tăng thêm độ tin cậy cho tín hiệu đảo chiều của giá cổ phiếu trên thị trường.

Khi thị trường đang ở xu hướng sideway (đi ngang) nhà đầu tư cần cân nhắc kỹ lưỡng và hạn chế khi quyết định thực hiện giao dịch. Ở một số trường hợp nến Hammer vẫn có thể cho tín hiệu đảo chiều sai lệch, do đây không phải là nến dự báo xu hướng.

Bóng nến dưới càng dài thì mô hình nến Hammer càng đáng tin cậy.

Diệp Vấn (T/H)

Bài liên quan

Hòa Phát (HPG) có đủ cổ phiếu nếu chia cho... cả thế giới?

Công ty sở hữu cổ phiếu đắt top đầu ngành bia mạnh tay trả cổ tức tiền mặt tỷ lệ 110%

FPT dẫn dắt, nhóm vừa và nhỏ sôi động, VN-Index lấy lại sắc xanh sáng 4/7

Kịch bản phiên chiều 4/7: Tiếp tục giằng co quanh vùng 1.380 điểm

UPCoM sắp đón một cổ phiếu siêu rẻ, vốn hóa thấp kỷ lục kể từ khi lên sàn

Cổ phiếu doanh nghiệp có thế mạnh điện sạch được khuyến nghị chờ nhịp điều chỉnh để gom hàng

Dự kiến thắng lớn năm nay, Hoàng Anh Gia Lai vẫn chậm thực hiện nghĩa vụ với các trái chủ

Kịch bản phiên sáng 4/7: Lực bán đầu cơ gia tăng, VN-Index đối mặt áp lực rung lắc

Cổ phiếu tiêu điểm hôm nay 4/7: VCB, CTG, ACV

Tâm điểm dòng tiền 4/7: Thanh khoản lập đỉnh, thị trường xuất hiện tín hiệu phân phối?

Giá xăng dầu hôm nay 2/7: Đồng loạt tăng

Trong 5 ngày, một ông lớn viễn thông huy động 5.000 người để kích hoạt chiến dịch công nghệ cấp quốc gia

Tỷ phú Phạm Nhật Vượng trở thành người Việt Nam đầu tiên sở hữu khối tài sản lên đến 9 tỷ USD

Diễn biến mới nhất tại dự án đường sắt 200.000 tỷ đồng, là huyết mạch thời đại mới của miền Bắc

Giá vàng liên tiếp phá đáy, nhà đầu tư chuyển hướng, kịch bản giá giảm dần rõ nét

Giá bạc hôm nay 29/6/2025: Giữ ổn định sau chuỗi phiên biến động mạnh

Biến động toàn cầu khiến Nissan lỗ nặng, Toyota bất ngờ đề xuất một giải pháp “chưa từng có tiền lệ”

- The Park Avenue hiện trạng

- Bộ Ngoại giao

- Tổ công tác Việt – Nga về hợp tác ngân hàng

- lãi suất huy động

- KQXSDT t2

- giá cà phê

- Thế giới

- Tỷ giá Nhân dân tệ hôm nay

- LMH

- xe máy giá rẻ