Phát triển tín dụng xanh tại Việt Nam

Tóm tắt: Để có sự phát triển bền vững, Việt Nam đã và đang thực hiện chiến lược tăng trưởng xanh, trong đó ngân hàng đóng vai trò quan trọng trong chiến lược này với các chính sách tín dụng xanh. Ở Việt Nam, tín dụng xanh vẫn còn khá mới mẻ. Bằng phương pháp tổng hợp, phân tích, bài viết trình bày các khái niệm, phân tích thực trạng hoạt động tín dụng xanh tại Việt Nam. Từ đó, phân tích các ưu và hạn chế trong quá trình thực hiện tín dụng xanh, làm cơ sở đề xuất một số giải pháp nhằm phát triển hoạt động tín dụng xanh tại Việt Nam trong thời gian tới.

Từ khóa: tín dụng xanh, hệ thống ngân hàng, tăng trưởng xanh, tăng trưởng bền vững

Green credit development in Vietnam

Abstract: In order to achieve sustainable development, Vietnam has been implementing a green growth strategy, in which banks play an important role with green credit policies. In Vietnam, green credit is still quite new. By synthesis and analysis method, the article presents concepts and analyzes current status of green credit activities in Vietnam. Then, analysis of advantages and limitations in green credit activities has been made, as a basis for proposing some solutions to promote green credit activities in Vietnam in the coming time.

Keywords: green credit, banking system, green growth, sustainable growth

1. Đặt vấn đề

Ngân hàng với vai trò là trung gian tài chính, huy động nguồn vốn cho sự phát triển kinh tế, đóng vai trò quan trọng vào việc phát triển kinh tế bền vững của đất nước. Với chiến lược quốc gia về tăng trưởng xanh trong giai đoạn 2011 – 2020 và tầm nhìn đến 2050 do Thủ tướng Chính phủ phê duyệt, các chính sách tín dụng xanh của ngân hàng là giải pháp quan trọng hướng nền kinh tế tới mục tiêu góp phần ứng phó biến đổi khí hậu, tăng trưởng xanh và đảm bảo phát triển kinh tế bền vững. Khi hệ thống ngân hàng triển khai tín dụng xanh, góp phần định hướng dòng vốn của các doanh nghiệp đầu tư vào các dự án xanh, thân thiện với môi trường, từ đó mang lại lợi ích rất lớn không những cho doanh nghiệp, cho nền kinh tế mà còn cho cả môi trường, xã hội. Tuy nhiên, hiện nay tín dụng xanh ở Việt Nam còn khá mới mẻ, chưa được phát triển nhiều. Vì vậy, việc nghiên cứu để đưa ra các giải pháp nhằm phát triển tín dụng xanh, góp phần vào sự phát triển bền vững của hệ thống ngân hàng cũng như của nền kinh tế Việt Nam là rất cần thiết.

2. Lý thuyết về tín dụng xanh

Xu hướng xanh hóa tín dụng là một trong những hành động được ưu tiên hàng đầu trong bối cảnh biến đổi khí hậu diễn ra trên toàn cầu, được sự quan tâm ở nhiều ngân hàng thương mại (Beck và ctg. , 2006; Bolton và ctg. , 2020). Tuy nhiên, hiện chưa có sự thống nhất về khái niệm tín dụng xanh giữa các nghiên cứu và các tổ chức quốc tế. Theo (Zhao & Xu, 2012), tín dụng xanh là các khoản cho vay mà ngân hàng và các tổ chức tài chính khuyến khích các doanh nghiệp thực hiện các dự án thân thiện môi trường, giảm phát thải và tiết kiệm năng lượng bằng các chính sách tín dụng. Phạm Xuân Hòe (2015) định nghĩa tín dụng xanh là bất cứ khoản tín dụng nào dùng để tài trợ hoặc tái tài trợ một phần hoặc toàn bộ các dự án xanh và được thể hiện dưới hình thức tín dụng có kỳ hạn (term loan) hoặc các khoản tín dụng tuần hoàn (revolving credit facilities). Tín dụng xanh cung cấp nguồn vốn ưu đãi, lãi suất thấp cho các dự án liên quan đến bảo vệ môi trường, giảm khí thải nhà kính và những biến động bất thường của khí hậu, hướng tới một nền kinh tế tăng trưởng xanh và phát triển bền vững. Vì vậy, tín dụng xanh là một trong số những giải pháp mà ngành tài chính có thể áp dụng để đối phó với các thách thức môi trường và xã hội của thế giới thông qua các công cụ tài chính (Aizawa & Yang, 2010). Hơn nữa, tín dụng xanh là một biểu hiện của tài chính bền vững nhằm mục đích hướng đến sự phát triển bền vững (Longxing và ctg., 2011).

Về phía các tổ chức, Ngân hàng Phát triển châu Á (2013) định nghĩa tín dụng xanh là một loạt các chính sách, sắp xếp có hệ thống và thực hiện bởi các ngân hàng để cung cấp các khoản vay hoặc các công cụ tài chính khác thúc đẩy việc bảo tồn năng lượng và giảm phát thải. Hay theo quan điểm của Tổ chức Hợp tác và Phát triển kinh tế (OECD), tài chính xanh được hiểu là nguồn tài chính cung cấp vào các dự án để đạt được sự tăng trưởng kinh tế, đồng thời giảm ô nhiễm và phát thải khí nhà kính, giảm thiểu chất thải và nâng cao hiệu quả sử dụng tài nguyên thiên nhiên.

Ở một số nước cũng đưa ra khái niệm về tín dụng xanh, ví như: Trung Quốc định nghĩa về thuật ngữ tín dụng xanh như sau: Tín dụng xanh là chính sách tài chính xanh, đề cập đến một loạt các thỏa thuận về chính sách và thể chế nhằm thu hút đầu tư vốn tư nhân vào các ngành công nghiệp xanh như bảo vệ môi trường, tiết kiệm năng lượng, năng lượng sạch thông qua các dịch vụ tài chính gồm cho vay, trái phiếu, cổ phiếu, bảo hiểm...; Ở Việt Nam, tại Luật Bảo vệ môi trường năm 2020 được Quốc hội ban hành, khái niệm tín dụng xanh được quy định tại khoản 1 Điều 149. Theo đó, “Tín dụng xanh là tín dụng được cấp cho dự án đầu tư sau đây: sử dụng hiệu quả tài nguyên thiên nhiên; ứng phó với biến đổi khí hậu; quản lý chất thải; xử lý ô nhiễm, cải thiện chất lượng môi trường; phục hồi hệ sinh thái tự nhiên; bảo tồn thiên nhiên và đa dạng sinh học; tạo ra lợi ích khác về môi trường”.

Tổng quát lại, tín dụng xanh là các khoản tín dụng mà các tổ chức tín dụng (TCTD) cho vay đối với các nhu cầu tiêu dùng, đầu tư, sản xuất - kinh doanh mà không gây rủi ro đến môi trường, góp phần bảo vệ hệ sinh thái chung. Bên cạnh đó, tín dụng xanh còn có thể được hiểu ở các khía cạnh, bao gồm: (1) Thông qua các chính sách tín dụng và công cụ như điều kiện cho vay, thời hạn, lãi suất, số tiền cho vay để hỗ trợ các dự án đầu tư xanh thân thiện môi trường, giảm phát thải carbon; (2) Hạn chế, dừng cấp hoặc thậm chí thu hồi các khoản tín dụng đã cấp cho các dự án vi phạm các quy định về bảo vệ môi trường sinh thái; (3) Ngân hàng giám sát việc sử dụng tiền vay đối với các dự án có rủi ro về môi trường và giảm thiểu rủi ro đó thông qua các chính sách tín dụng.

3. Thực trạng tín dụng xanh tại Việt Nam

3.1. Văn bản pháp lý

Tại Việt Nam, thực hiện chính sách phát triển tín dụng xanh, Quốc hội, Thủ tướng Chính phủ và các ban, ngành đã ban hành nhiều chính sách, cụ thể:

- Chỉ thị số 03/CT-NHNN ngày 24/3/2015 của Thống đốc NHNN về thúc đẩy

tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng. Quy định nội dung: hoạt động cấp tín dụng của ngành Ngân hàng cần hướng đến mục tiêu bảo vệ môi trường, nâng cao hiệu quả sử dụng tài nguyên, năng lượng; cải thiện chất lượng môi trường và bảo vệ sức khỏe con người, đảm bảo phát triển bền vững. Để thực hiện được mục tiêu này, hệ thống các ngân hàng thương mại cần thực hiện rà soát, điều chỉnh và hoàn thiện thể chế tín dụng cho phù hợp với mục tiêu tăng trưởng xanh, tập trung nguồn lực để cấp tín dụng cho các dự án, phương án sản xuất kinh doanh thân thiện với môi trường và xã hội, góp phần hỗ trợ các doanh nghiệp thực hiện tăng trưởng xanh hướng đến mục tiêu phát triển kinh tế bền vững. Chỉ thị này còn đặt ra nhiệm vụ cụ thể cho các đơn vị của NHNN, NHNN chi nhánh tỉnh, thành phố trực thuộc trung ương, các tổ chức tín dụng.

- Quyết định số 1604/QĐ-NHNN ngày 7/8/2018 về việc phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam, quy định nội dung: Tăng cường nhận thức và trách nhiệm xã hội của hệ thống ngân hàng với việc bảo vệ môi trường, chống biến đổi khí hậu, từng bước xanh hóa hoạt động ngân hàng, hướng dòng vốn tín dụng vào việc tài trợ những dự án thân thiện với môi trường; thúc đẩy các ngành sản xuất, dịch vụ và tiêu dùng xanh, năng lượng sạch và năng lượng tái tạo; góp phần tích cực thúc đẩy tăng trưởng xanh và phát triển bền vững. Quyết định này đã đề ra mục tiêu chiến lược về phát triển tín dụng xanh đến năm 2025, cụ thể: 100% ngân hàng xây dựng được quy định nội bộ về quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng; 100% các ngân hàng thực hiện đánh giá rủi ro môi trường xã hội trong hoạt động cấp tín dụng, áp dụng các tiêu chuẩn về môi trường cho các dự án được ngân hàng cấp vốn vay và kết hợp đánh giá rủi ro môi trường như một phần trong đánh giá rủi ro tín dụng của ngân hàng; ít nhất 10 - 12 ngân hàng có đơn vị/bộ phận chuyên trách về quản lý rủi ro môi trường và xã hội; 60% ngân hàng tiếp cận được nguồn vốn xanh và triển khai cho vay các dự án tín dụng xanh.

- Quyết định số 986/QĐ-TTg ngày 8/8/2018 phê duyệt Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 đặt ra mục tiêu thúc đẩy, phát triển tín dụng xanh, ngân hàng xanh. Quy định nội dung, mục tiêu hướng đến việc tăng hiệu quả phân bổ nguồn vốn tín dụng phục vụ yêu cầu phát triển kinh tế - xã hội, thúc đẩy phát triển tín dụng xanh, ngân hàng xanh để góp phần chuyển đổi nền kinh tế sang hướng tăng trưởng xanh, phát thải carbon thấp, thích ứng với biến đổi khí hậu; tăng tỷ trọng vốn tín dụng ngân hàng đầu tư vào năng lượng tái tạo, năng lượng sạch, các ngành sản xuất và tiêu dùng ít carbon. Lồng ghép các nội dung về phát triển bền vững, biến đổi khí hậu và tăng trưởng xanh trong các chương trình, dự án vay vốn tín dụng. Để thực hiện được mục tiêu này, cần triển khai hoạt động ngân hàng xanh thông qua việc gia tăng nhận thức và trách nhiệm đối với môi trường và xã hội của ngành Ngân hàng trong kinh doanh; tăng cường năng lực các tổ chức tín dụng để phát triển sản phẩm huy động và cho vay vốn tín dụng vào các dự án xanh.

- Quyết định số 403/QĐ-TTg ngày 20/3/2014 của Thủ tướng Chính phủ giao cho Ngân hàng Nhà nước Việt Nam (NHNN) chủ trì thực hiện hành động số 37 “Hoàn thiện thể chế và tăng cường năng lực hoạt động tài chính - tín dụng của các ngân hàng thương mại phục vụ tăng trưởng xanh giai đoạn 2013 - 2020”. Nội dung trọng tâm là quy định 3 nhiệm vụ chủ yếu: (i) Rà soát, điều chỉnh và hoàn thiện thể chế về tài chính và tín dụng cho phù hợp với những mục tiêu tăng trưởng xanh; (ii) Tổ chức đào tạo, tập huấn nhằm tăng cường năng lực cho các NHTM và các tổ chức tài chính trong hoạt động tài chính – tín dụng xanh; (iii) Xây dựng và phát triển các dịch vụ tài chính - ngân hàng hỗ trợ các doanh nghiệp thực hiện tăng trưởng xanh.

Ngoài ra, NHNN Việt Nam cũng ban hành các văn bản liên quan đến hoạt động tín dụng xanh của hệ thống ngân hàng như: Quyết định số 1552/QĐ-NHNN ngày 6/8/2015 của Thống đốc NHNN ban hành Kế hoạch hành động của ngành Ngân hàng thực hiện Chiến lược quốc gia về tăng trưởng xanh đến năm 2020; Quyết định số 34/QĐ-NHNN ngày 7/1/2019 của Thống đốc NHNN về việc ban hành Chương trình hành động của ngành Ngân hàng thực hiện Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030; Thông tư số 27/2015/TT-NHNN ngày 15/12/2015 hướng dẫn thực hiện cho vay trồng rừng sản xuất, phát triển chăn nuôi theo quy định tại Nghị định số 75/2015/NĐ-CP ngày 9/9/2015 của Chính phủ về cơ chế, chính sách bảo vệ và phát triển rừng, gắn với chính sách giảm nghèo nhanh, bền vững và hỗ trợ đồng bào dân tộc thiểu số giai đoạn 2015 - 2020; Quyết định số 1050/QĐ NHNN ngày 28/5/2014 về Chương trình cho vay thí điểm phục vụ phát triển nông nghiệp theo Nghị quyết số 14/NQ-CP ngày 5/3/2014 của Chính phủ; Quyết định số 1731/QĐ-NHNN ngày 31/8/2018 của Thống đốc NHNN ban hành Kế hoạch hành động của ngành Ngân hàng thực hiện Chương trình Nghị sự 2030 vì sự phát triển bền vững; Ban hành sổ tay hướng dẫn đánh giá rủi ro môi trường – xã hội trong hoạt động cấp tín dụng cho 15 ngành kinh tế có rủi ro cao nhất đối với môi trường và xã hội.

3.2. Thực trạng phát triển tín dụng xanh

Với các kế hoạch, đề án mà NHNN đưa ra, các NHTM đã có những giải pháp cụ thể để thúc đẩy tăng trưởng tín dụng xanh như: tổ chức đào tạo, tập huấn nhằm tăng cường năng lực, hướng dẫn các tổ chức tín dụng xây dựng và triển khai hoạt động tín dụng xanh, quản lý rủi ro môi trường và xã hội. Kết quả đối tượng các gói tín dụng xanh hướng tới ngày một đa dạng, nhiều ngân hàng đã đưa ra các chương trình tín dụng ưu đãi cho khách hàng doanh nghiệp và khách hàng cá nhân vay vốn triển khai các dự án có yếu tố “xanh”. Một số tổ chức tín dụng cho vay trong lĩnh vực năng lượng tái tạo bao gồm: BIDV, Sacombank, TPBank, Vietcombank, HDBank, Nam A Bank và MBBank. Đối với lĩnh vực nông nghiệp xanh, các ngân hàng đi đầu trong cho vay bao gồm: Agribank, Vietcombank, Sacombank, ACB, VietinBank, HDBank và Bac A Bank.

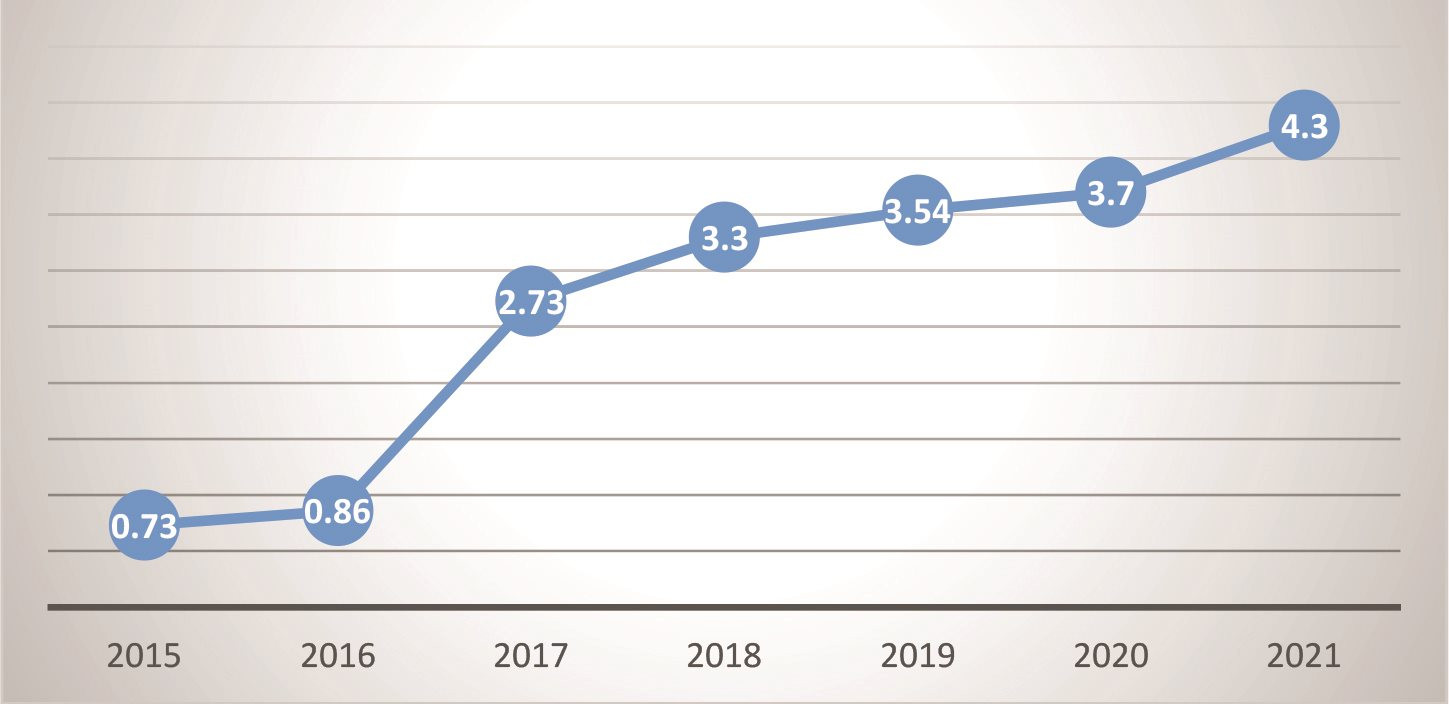

Thị trường tín dụng xanh tăng trưởng mạnh mẽ và trở thành kênh dẫn vốn chính cho các dự án đầu tư xanh trong giai đoạn vừa qua, tăng từ 71.020 tỷ đồng vào cuối năm 2015 (chiếm 0,73% tổng dư nợ trong toàn nền kinh tế) lên mức hơn 440.000 tỷ đồng vào cuối năm 2021 (chiếm gần 4,3% tổng dư nợ toàn nền kinh tế) vào cuối năm 2021. Tính đến ngày 31/3/2022, dư nợ cấp tín dụng đối với các dự án xanh đạt 451.548,82 tỷ đồng (chiếm 4,19% tổng dư nợ trong toàn nền kinh tế, chủ yếu tập trung vào lĩnh vực nông nghiệp xanh, năng lượng tái tạo và năng lượng sạch.

Hình 1. Tỷ trọng tín dụng xanh trong tổng tín dụng (%)

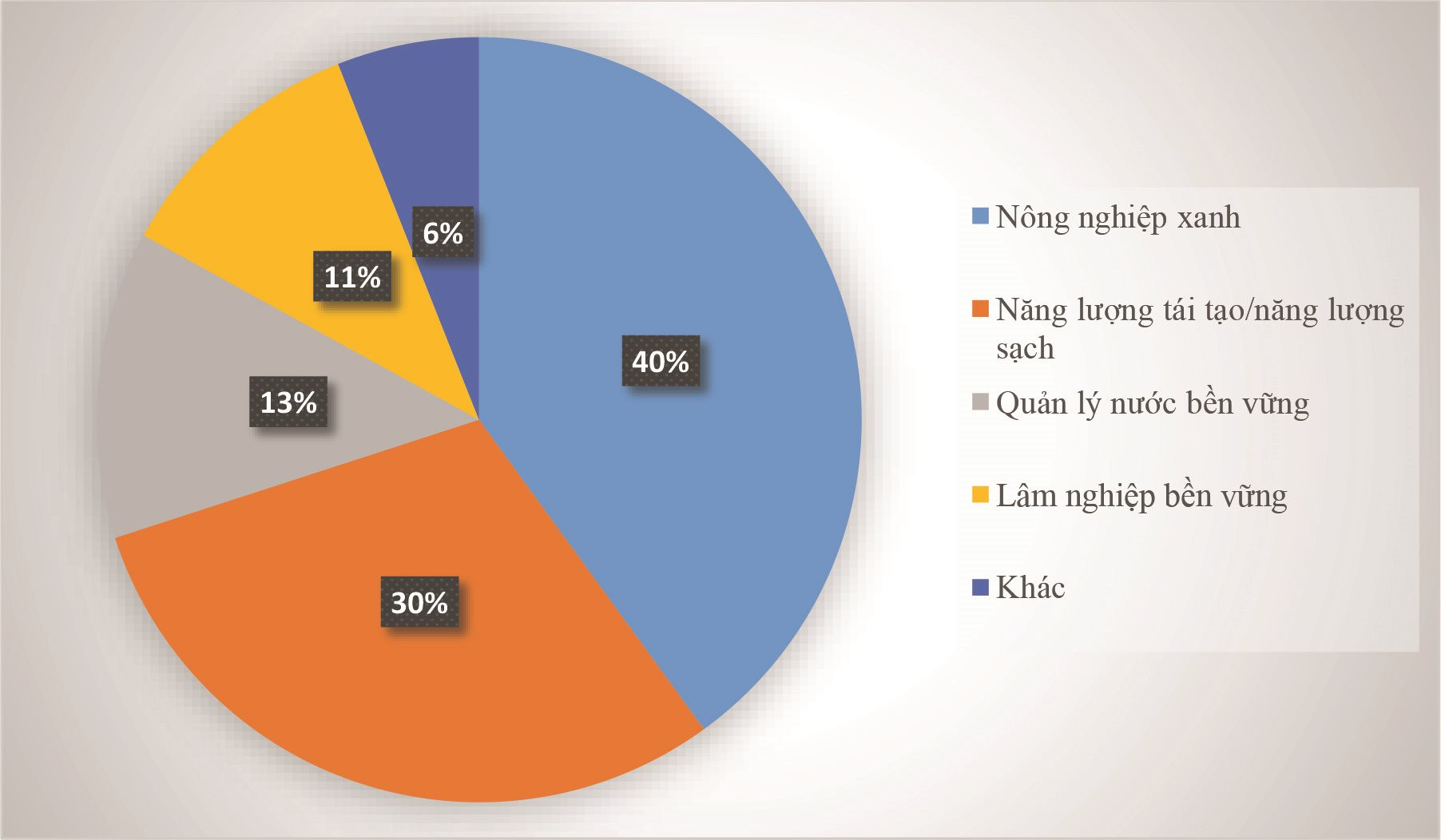

Trong cơ cấu dư nợ tín dụng xanh, lĩnh vực chiếm dư nợ nhiều nhất là “nông nghiệp xanh” với tỷ trọng 40%, tiếp đó là lĩnh vực năng lượng tái tạo/năng lượng sạch chiếm 30%, lĩnh vực quản lý nước bền vững tại khu vực đô thị chiếm 13%, lâm nghiệp bền vững chiếm 11% và các lĩnh vực nhỏ khác chiếm 6%. (hình 2). Xét theo thời hạn, cơ cấu dư nợ theo kỳ hạn trung và dài hạn chiếm 76% dư nợ tín dụng xanh. Lãi suất cho vay các lĩnh vực xanh ngắn hạn từ 5 – 8%/năm, trung và dài hạn từ 9-12%/năm.

Hình 2. Tỷ trọng tín dụng xanh của các lĩnh vực

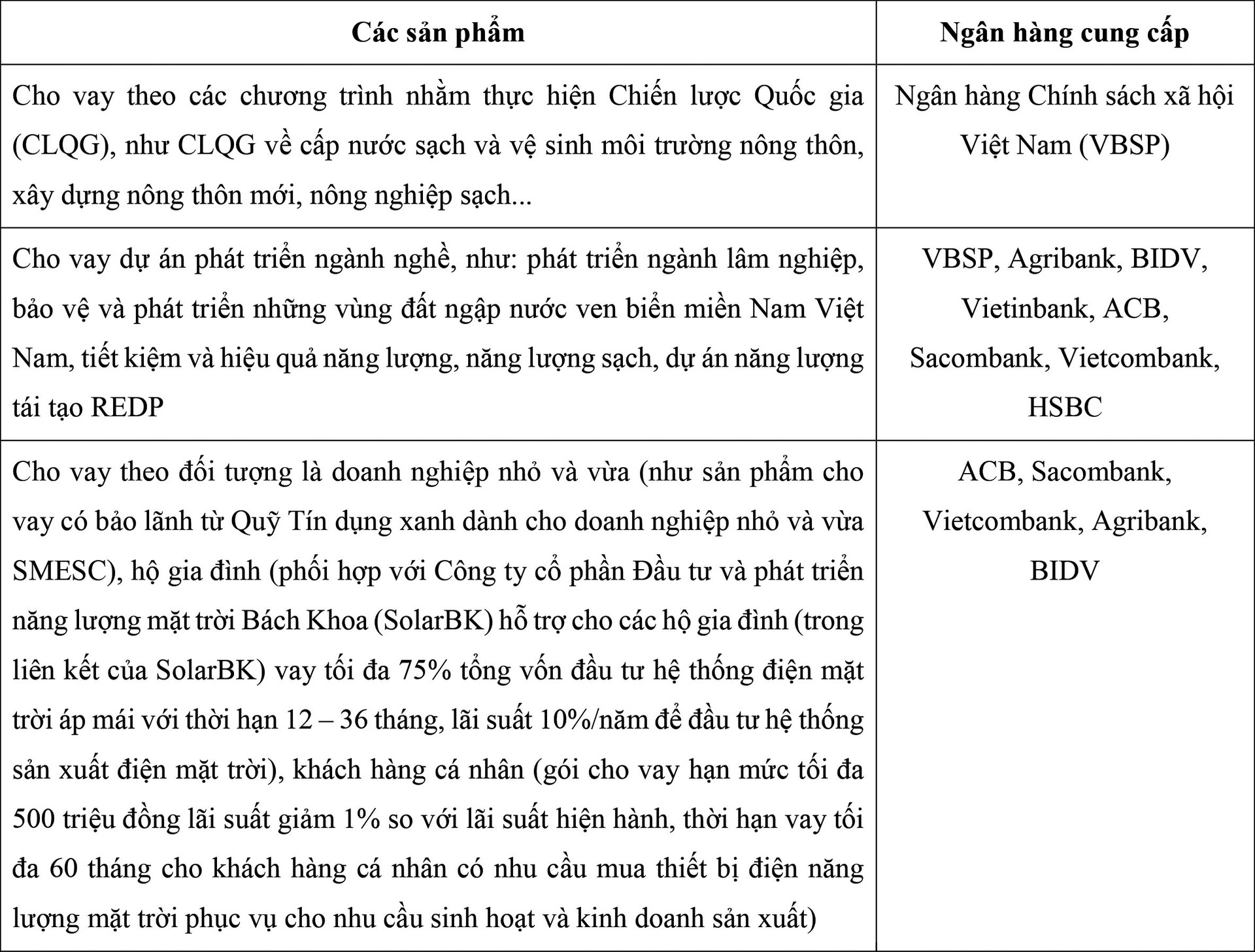

Mặt khác, các sản phẩm tín dụng xanh trên thị trường ngày càng đa dạng phong phú và được cung cấp bởi nhiều ngân hàng (Bảng 1), trong đó Agribank là ngân hàng có dư nợ tín dụng xanh cao trong hệ thống. Ngân hàng này đã tham gia vào nhiều dự án có liên quan đến vấn đề bảo vệ môi trường do Ngân hàng Thế giới và các tổ chức tài chính tài trợ như: Nâng cao chất lượng, an toàn sản phẩm nông nghiệp và phát triển chương trình khí sinh học; dự án nguồn lợi ven biển vì sự phát triển bền vững; quản lý rủi ro thiên tai; hỗ trợ nông nghiệp carbon thấp; cấp nước sạch và vệ sinh nông thôn vùng Đồng bằng sông Hồng; điện gió.

Bảng 1. Các sản phẩm tín dụng xanh được cung cấp ở một số ngân hàng

Bên cạnh việc đẩy mạnh tín dụng xanh, các NHTM Việt Nam cũng chú trọng thiết lập hệ thống quản lý rủi ro môi trường xã hội. Đến cuối năm 2021, gần 1/3 số NHTM đã xây dựng được quy định nội bộ riêng về quản lý rủi ro môi trường xã hội trong hoạt động cấp tín dụng. Các ngân hàng còn lại mặc dù chưa có quy định nội bộ riêng về vấn đề này nhưng đã lồng ghép nội dung này tại các văn bản/quy trình nội bộ chung về hoạt động cấp tín dụng. Nếu như vào năm 2017, chỉ có 5 TCTD đã hoặc đang xây dựng các chính sách nội bộ về quản lý rủi ro môi trường – xã hội, thì vào năm 2021, đã có 22 TCTD xây dựng chiến lược quản lý rủi ro môi trường, 17 TCTD đã có sổ tay đánh giá rủi ro môi trường xã hội cho 10 ngành nghề kinh tế như: Techcombank, VietinBank….

Đánh giá chung về quá trình thực hiện tín dụng xanh:

- Phù hợp với xu thế, Chính phủ, Thủ tướng và NHNN đã kịp thời ban hành kế hoạch hành động cùng các văn bản để hướng dẫn thực hiện cấp tín dụng xanh như: danh mục hoạt động được ưu tiên, các quy định trong lĩnh vực thanh toán, các hướng dẫn thực hiện đánh giá rủi ro môi trường và xã hội. Đây được coi là khuôn khổ pháp lý ban đầu để định hướng cho hoạt động cấp tín dụng của hệ thống ngân hàng theo hướng xanh và bền vững.

- Nhờ định hướng và chỉ đạo từ phía NHNN và sự nỗ lực từ các TCTD, tín dụng xanh đang có những chuyển biến tích cực, ngày càng nhận được nhiều sự quan tâm và hạn mức đầu tư. Tín dụng xanh đã nhận được sự quan tâm của nhiều NHTM, các ngân hàng đã bắt đầu đưa ra những chương trình tín dụng ưu đãi cho khách hàng doanh nghiệp và khách hàng cá nhân vay vốn triển khai các dự án có yếu tố “xanh”. Những TCTD gắn nhiều với tín dụng xanh trong thời gian qua phải kể đến như: BIDV, VietinBank, Vietcombank, HDBank, Techcombank, Sacombank… Tuy tỷ trọng dư nợ tín dụng xanh trong tổng dư nợ cho nền kinh tế còn khá khiêm tốn, nhưng xu hướng ngày càng tăng nhanh, phát huy hiệu quả rõ rệt.

Bên cạnh những thành công đạt được, việc thúc đẩy tín dụng xanh vẫn tồn tại một số điểm cần có giải pháp khắc phục như:

Một là, hệ thống khuôn khổ pháp lý còn chưa hoàn thiện cụ thể: chưa có các quy định về khái niệm, về tiêu chuẩn các ngành, lĩnh vực xanh được ngân hàng cho vay. Các quy định hiện nay chỉ mang tính chất định hướng, chưa phải là bắt buộc cho các ngân hàng, dẫn đến việc thực thi chưa được đồng bộ giữa các ngân hàng.

Hai là, thiếu cơ chế tạo động lực cho các ngân hàng phát triển tín dụng xanh. Nhiều chính sách hỗ trợ nhằm thúc đẩy các NHTM phát triển tín dụng đã được áp dụng, nhưng phần nào vẫn không thể đáp ứng vốn cho các NHTM. Bởi lẽ, đầu tư vào các ngành/lĩnh vực xanh, nhất là lĩnh vực năng lượng tái tạo, đòi hỏi chi phí đầu tư lớn, thời gian hoàn vốn dài và rủi ro thị trường cao. Trong khi đó, việc huy động tạo nguồn vốn tín dụng xanh còn hạn chế, việc tiếp cận nguồn vốn ưu đãi dành cho tín dụng xanh từ các tổ chức tài chính quốc tế gặp nhiều khó khăn.

Ba là, số lượng các ngân hàng quan tâm và ban hành quy trình nội bộ về ngân hàng xanh, tín dụng xanh, quy trình thẩm định đối với các dự án xanh chưa nhiều. Đội ngũ nhân viên ngân hàng chưa được đào tạo chuyên sâu, bài bản để thực hiện thẩm định, đánh giá và quản lý rủi ro môi trường trong hoạt động cấp tín dụng, trong khi các dự án đầu tư xanh luôn tiềm ẩn rủi ro và khó đánh giá hiệu quả về mặt tài chính và cả về mặt xã hội.

Bốn là, các ngân hàng cũng bắt đầu triển khai các sản phẩm tín dụng xanh, tuy nhiên số sản phẩm vẫn còn hạn chế, chưa đa dạng phong phú.

Năm là, có một số ngân hàng lớn trong hệ thống như: Techcombank, VietinBank, Sacombank đã có chính sách và quy trình chính thức để quản lý các rủi ro về môi trường – xã hội của khách hàng. Việc áp dụng và triển khai những chính sách và quy trình quản lý các rủi ro về môi trường - xã hội chưa thực sự được áp dụng chính thức và rộng rãi ở các NHTM cổ phần khác.

Sáu là, vấn đề nhận thức của người dân, doanh nghiệp đối với hoạt động xanh còn chưa rõ ràng. Trong giai đoạn đầu triển khai chương trình tín dụng xanh, nhiều doanh nghiệp còn thiếu thông tin về các sản phẩm tín dụng xanh của ngân hàng và gặp nhiều khó khăn với yêu cầu để được cấp tín dụng xanh, thời gian xin cấp tín dụng xanh dài, các thủ tục vay vốn phức tạp và thiếu tài sản bảo đảm do hầu hết các doanh nghiệp tiếp cận tín dụng xanh đều là các doanh nghiệp nhỏ và vừa. Số lượng doanh nghiệp tiếp cận được nguồn vốn tín dụng xanh vẫn còn hạn chế. Nhiều doanh nghiệp lớn cũng còn rất mơ hồ về nguồn vốn trên.

4. Kết luận và một số giải pháp

Tuy đã có những tín hiệu tích cực trong tăng trưởng tín dụng xanh, song thị trường tín dụng xanh ở Việt Nam vẫn còn nhiều bất cập. Do đó, trong tương lai để đẩy mạnh hoạt động tín dụng xanh, Chính phủ cũng như NHNN, các doanh nghiệp cần có các giải pháp, cụ thể:

Thứ nhất, trong thời gian tới NHNN cần tiếp tục xây dựng và hoàn thiện các khung pháp lý cụ thể về tín dụng xanh, thống nhất các ngành/lĩnh vực xanh trên cơ sở danh mục được cơ quan quản lý Nhà nước công bố. Danh mục này trước hết phải tuân thủ danh mục cấm đầu tư theo quy định của Luật Bảo vệ môi trường và Công ước quốc tế. Đồng thời phải tham khảo các cam kết của Việt Nam với các quốc gia, tổ chức quốc tế để được nhận tài trợ, phù hợp với đặc điểm của các ngành nghề.

Thứ hai, cần có chính sách hỗ trợ vốn cho các TCTD tiếp cận các nguồn vốn dài hạn, ưu đãi để có thể mở rộng tín dụng xanh. NHNN cần phối hợp với các cơ quan chức năng cân nhắc đưa ra chính sách ưu đãi đối với các NHTM thực hiện tín dụng xanh như: giảm tỷ lệ dự trữ bắt buộc; tăng “room” tín dụng; tiếp cận các nguồn vốn vay ưu đãi; không tính nguồn vốn cho các dự án đầu tư xanh vào tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn; tái cấp vốn, tái chiết khấu với các ưu đãi về thời hạn, lãi suất; giảm thuế thu nhập doanh nghiệp đối với các ngân hàng có hoạt động tín dụng xanh. Tuy nhiên, việc sử dụng các công cụ này cần được NHNN cân nhắc thận trọng, linh hoạt theo hướng vừa đảm bảo được nguồn vốn cho tín dụng xanh, vừa đảm bảo ổn định các mục tiêu trong điều hành chính sách tiền tệ. Phát triển đồng bộ các thị trường tài chính xanh; nghiên cứu để có chính sách hỗ trợ quyết liệt hơn, tạo động lực khuyến khích các TCTD phát triển tín dụng xanh như các cơ chế ưu đãi về vốn, ưu đãi về thuế...

Thứ ba, tăng cường nguồn nhân lực phục vụ tăng trưởng tín dụng xanh. Chất lượng chuyên môn của cán bộ chuyên trách hoạt động cấp tín dụng xanh là một trong những nhân tố quan trọng để thúc đẩy sự phát triển của dòng tín dụng này. Trước hết, cần tổ chức, đào tạo, tăng cường năng lực cho các TCTD, các cá nhân tham gia xây dựng và triển khai cơ chế chính sách cho sản phẩm tín dụng xanh nhằm nâng cao năng lực của hệ thống ngân hàng trong việc thực hiện tín dụng xanh. Các cán bộ tín dụng cần phải được nâng cao trình độ nghiệp vụ và tuyển chọn kỹ lưỡng ở mọi phương diện, từ đạo đức nghề nghiệp đến kinh nghiệm và trình độ chuyên môn. Để đảm bảo an toàn tín dụng và phòng ngừa đến mức thấp nhất rủi ro, các cán bộ phụ trách tín dụng xanh cần có trình độ nghiệp vụ cao, có đạo đức tốt, am hiểu thị trường, am hiểu về pháp luật, các quy định liên quan về quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng.

Thứ tư, TCTD tổ chức nghiên cứu phát triển các sản phẩm tín dụng xanh đa dạng, phù hợp với nhu cầu thị trường. Việc cung cấp nhiều sản phẩm, dịch vụ thỏa mãn nhu cầu của khách hàng với chi phí thấp sẽ tăng cường mối quan hệ giữa khách hàng và ngân hàng. Do đó, việc xác định đối tượng khách hàng và nhu cầu của khách hàng, từ đó tìm ra những thị trường chưa khai phá là điều quan trọng đảm bảo tính dẫn đường cho ngân hàng trong việc tạo lập các sản phẩm tín dụng mới. Trong lĩnh vực tín dụng xanh, các TCTD nên chủ động lựa chọn các sản phẩm dịch vụ mà các quốc gia đi trước đã thực hiện thành công, tiến hành điều chỉnh phù hợp thực tiễn của Việt Nam và tổ chức để xây dựng thành danh mục sản phẩm dịch vụ cho riêng mình. Các TCTD nên liên kết hợp tác với công ty nghiên cứu thị trường có uy tín, thực hiện công tác khảo sát thị trường để có thể đánh giá chính xác nhu cầu và xu hướng sử dụng sản phẩm dịch vụ tín dụng xanh của khách hàng ở hiện tại và trong tương lai.

Thứ năm, chủ động nghiên cứu, xây dựng hệ thống quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng xanh. Việc lồng ghép quản lý rủi ro môi trường và xã hội vào quy trình quản lý rủi ro là một yêu cầu cần thiết trong hoạt động tín dụng của các NHTM hướng tới kinh tế xanh và phát triển bền vững. Các ngân hàng cần chủ động xây dựng bộ phận chuyên trách trong việc xây dựng, tư vấn về hệ thống quản lý môi trường và xã hội; ban hành và áp dụng hệ thống quản trị rủi ro môi trường và xã hội trong hoạt động cấp tín dụng xanh theo chuẩn mực và thông lệ quốc tế.

Thứ sáu, triển khai công tác thông tin, truyền thông về quản lý rủi ro môi trường – xã hội và chính sách tín dụng xanh. Việc triển khai hoạt động tín dụng xanh ở các TCTD vẫn còn ở những bước đầu, các giải pháp về tài chính, ngân hàng xanh, sản phẩm tín dụng xanh còn hạn chế, chưa được phổ biến rộng rãi; nhận thức, nhìn nhận của các doanh nghiệp đối với hoạt động này còn chưa rõ ràng. Bởi vậy, công tác thông tin, truyền thông về quản lý rủi ro môi trường và xã hội và chính sách tín dụng xanh của TCTD cần được triển khai thực hiện để tạo sự đồng thuận, ủng hộ của dư luận, doanh nghiệp đối với mục tiêu tăng trưởng tín dụng xanh của ngành Ngân hàng nói chung và các TCTD nói riêng.

Tài liệu tham khảo:

- Quyết định số 1393/QĐ-TTg ngày 25/9/2012 của Thủ tướng Chính phủ phê duyệt Chiến lược quốc gia về tăng trưởng xanh.

- Quyết định số 403/QĐ-TTg ngày 20/3/2014 của Thủ tướng Chính phủ phê duyệt Kế hoạch hành động quốc gia về tăng trưởng xanh giai đoạn 2014 - 2020.

- Quyết định số 2053/QĐ-TTg ngày 28/10/2016 của Thủ tướng Chính phủ về việc ban hành Kế hoạch thực hiện Thỏa thuận Paris về biến đổi khí hậu.

- Chỉ thị số 03/CT-NHNN ngày 24/3/2015 của Thống đốc NHNN về thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng.

- Quyết định số 1552/QĐ-NHNN ngày 06/8/2015 của Thống đốc NHNN ban hành Kế hoạch hành động của ngành Ngân hàng thực hiện Chiến lược quốc gia về tăng trưởng xanh đến năm 2020.

- Quyết định số 1604/QĐ-NHNN ngày 07/8/2018 của Thống đốc NHNN về việc phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam.

- Quyết định số 1658/QĐ-TTg ngày 01/10/2021 của Thủ tướng Chính phủ phê duyệt Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030, tầm nhìn 2050.

- Asian Development Bank (2013). Investing in Asia and the Pacific’s Future. Asian Development Bank, Philippines.

- Aizawa, M., & Yang, C. (2010). Green credit, green stimulus, green revolution? China’s mobilization of banks for environmental cleanup. The Journal of Environment & Development, 19(2), 119-144.

- Beck, T., Demirgüç-Kunt, A., Laeven, L., & Maksimovic, V. (2006). The determinants of financing obstacles. Journal of international money and finance, 25(6), 932-952.

- Bolton, P., Musca, X., & Samama, F. (2020). Global Public-Private Investment Partnerships: A Financing Innovation with Positive Social Impact. Journal of Applied Corporate Finance, 32(2), 31-41.

- Longxing, J., Meizhen, L., Xiuqing, L., & Zhen, Z. (2011). Energy consumption per GDP in various regions of China and its mode. Energy Procedia, 5, 2335-2339.

- Phạm Xuân Hòe (2015). Hoàn thiện khung chính sách khuyến khích phát triển tín dụng xanh. Kỷ yếu Hội nghị môi trường toàn quốc lần thứ IV, Bộ Tài nguyên và Môi trường, Hà Nội.

- Zhao, N., & Xu, X.-j. (2012). Analysis on green credit in China. Advances in Applied Economics and Finance (AAEF), 3(21), 501-506.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 1+2 năm 2023

ThS. Nguyễn Đặng Hải Yến - ThS. Lê Văn Sơn

Bài liên quan

Họp báo Chính phủ: Kinh tế 6 tháng tốt hơn trên hầu hết các lĩnh vực

Tăng cường hợp tác chứng khoán Việt – Lào: VASB chia sẻ kinh nghiệm nghề nghiệp và đào tạo

Tổng thống Trump: Hoa Kỳ sẽ cắt giảm đáng kể thuế đối ứng cho nhiều hàng hóa xuất khẩu của Việt Nam

Ngân hàng thương mại đối với doanh nghiệp như xăng với xe

Áp dụng các công nghệ và giải pháp hiện đại: Yếu tố then chốt hỗ trợ doanh nghiệp quản lý thanh khoản và quản trị rủi ro

Thủ tướng: Đưa kim ngạch thương mại Việt Nam - Australia đạt 20 tỷ USD

Không chỉ 4-5 doanh nghiệp, Chính phủ muốn càng nhiều “đại gia” đăng ký làm đường sắt cao tốc Bắc-Nam càng tốt

Tổng Bí thư Tô Lâm và Tổng thống Hoa Kỳ Donald Trump điện đàm

Tổng Bí thư Tô Lâm tiếp xúc cử tri Hà Nội sau Kỳ họp thứ 9, Quốc hội khóa XV

Tạo chuyển biến thực chất, mạnh mẽ trong phát triển khoa học, công nghệ, đổi mới sáng tạo, chuyển đổi số

Giá xăng dầu hôm nay 2/7: Đồng loạt tăng

Trong 5 ngày, một ông lớn viễn thông huy động 5.000 người để kích hoạt chiến dịch công nghệ cấp quốc gia

Tỷ phú Phạm Nhật Vượng trở thành người Việt Nam đầu tiên sở hữu khối tài sản lên đến 9 tỷ USD

Diễn biến mới nhất tại dự án đường sắt 200.000 tỷ đồng, là huyết mạch thời đại mới của miền Bắc

Giá vàng liên tiếp phá đáy, nhà đầu tư chuyển hướng, kịch bản giá giảm dần rõ nét

Giá bạc hôm nay 29/6/2025: Giữ ổn định sau chuỗi phiên biến động mạnh

Biến động toàn cầu khiến Nissan lỗ nặng, Toyota bất ngờ đề xuất một giải pháp “chưa từng có tiền lệ”

- The Park Avenue hiện trạng

- Bộ Ngoại giao

- Tổ công tác Việt – Nga về hợp tác ngân hàng

- lãi suất huy động

- KQXSDT t2

- giá cà phê

- Thế giới

- Tỷ giá Nhân dân tệ hôm nay

- LMH

- xe máy giá rẻ