Sau áp dụng thuế tối thiểu toàn cầu 15%, Việt Nam vẫn sẽ là điểm đến hấp dẫn của dòng vốn FDI

Ngày 29/11, Quốc hội đã thông qua Nghị quyết áp dụng thuế thu nhập doanh nghiệp bổ sung theo quy định chống xói mòn cơ sở thuế toàn cầu (thuế tối thiểu toàn cầu).

Thuế tối thiểu toàn cầu là thỏa thuận của các nước G7 đạt được vào tháng 6/2021 để chống lại việc các tập đoàn đa quốc gia chuyển lợi nhuận sang nước có thuế suất thấp để tránh thuế, có hiệu lực từ ngày 1/1/2024 với sự tham gia của 141 nước.

Nghị quyết này có hiệu lực thi hành từ ngày 1/1/2024, áp dụng từ năm tài chính 2024.

Theo nghị quyết, thuế suất sẽ áp dụng là 15% với các doanh nghiệp đa quốc gia có tổng doanh thu hợp nhất từ 750 triệu euro (khoảng 800 triệu USD) trở lên trong hai năm của 4 năm liền kề nhất.

Theo đánh giá của CTCK KB Việt Nam (KBSV), mức thuế suất tối thiểu 15% sẽ tác động tới Việt Nam khi hiện tại, nước ta đang thực hiện nhiều chính sách ưu đãi về thuế với các nhà đầu tư nước ngoài, khiến số thuế thực nộp của nhóm đối tượng này dưới 15%.

Qua rà soát của Tổng cục Thuế, có khoảng 122 tập đoàn nước ngoài đầu tư vào Việt Nam, chịu ảnh hưởng của thuế tối thiểu toàn cầu.

Tuy nhiên, nếu Việt Nam không áp dụng, những quốc gia nơi đặt trụ sở chính của các tập đoàn nước ngoài có quyền thu phần thuế chênh lệch.

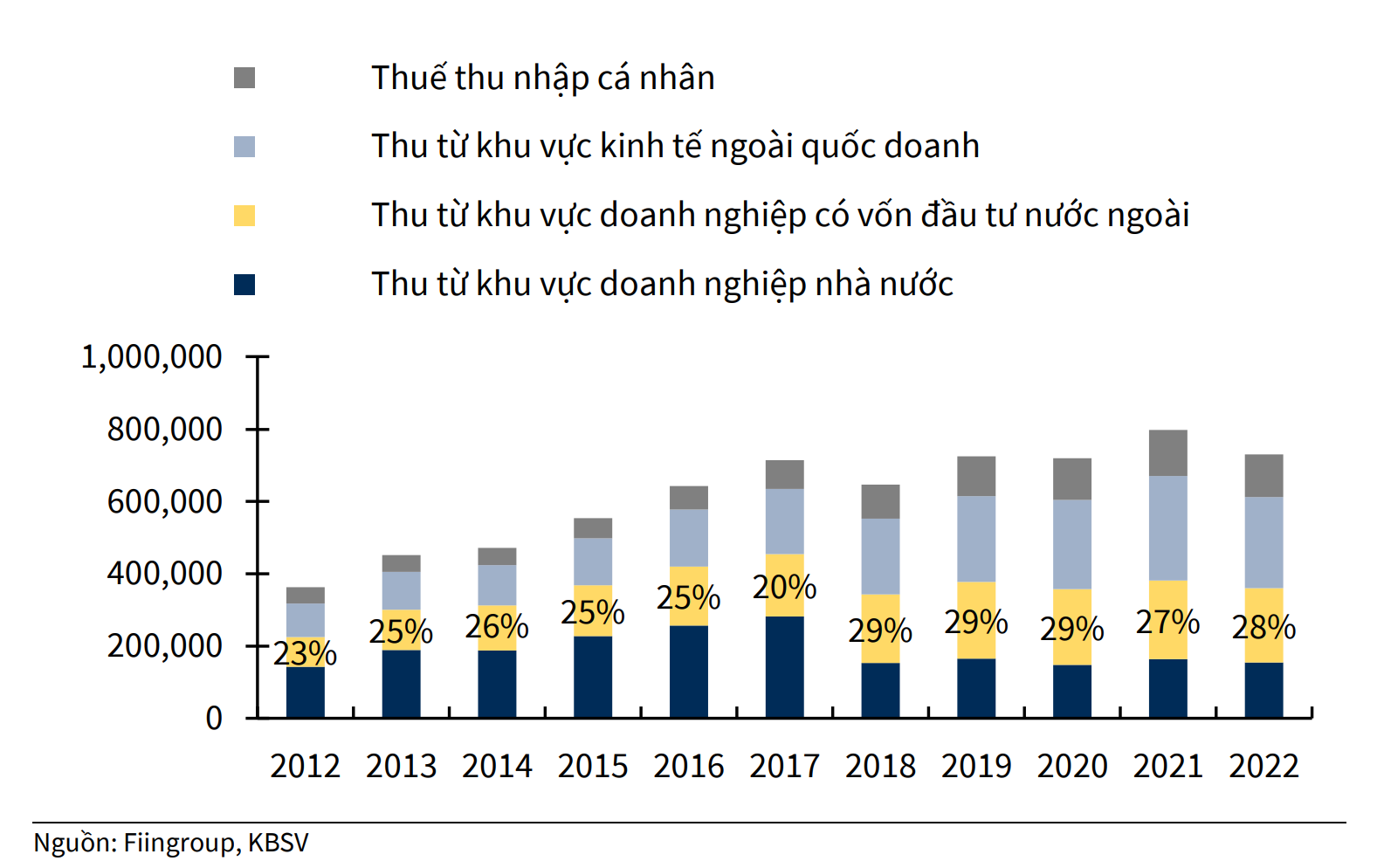

Theo đại biểu Nguyễn Quang Huân trong kỳ họp Quốc hội chiều 20/11, việc thực hiện nâng thuế suất sẽ giúp Ngân sách Nhà nước tăng thêm 14.600 tỷ đồng mỗi năm (thu thuế từ khu vực FDI đạt 205,930 nghìn tỷ năm 2022) .

Ông Lưu Đức Huy, Vụ trưởng Vụ Chính sách (Tổng cục Thuế) cho biết, các nước có vốn đầu tư ra nước ngoài, về cơ bản sẽ áp dụng thuế tối thiểu toàn cầu từ năm 2024 để thu thêm phần chênh lệch từ mức thuế thực tế so với thuế tối thiểu toàn cầu (15%), trong đó có các nước có số vốn đầu tư lớn vào Việt Nam như Hàn Quốc, Nhật Bản, Singapore…

Các nước thuộc Liên minh châu Âu, các nước châu Âu không phải thành viên của EU như Thụy Sĩ, Vương Quốc Anh, Na Uy và các nước, khu vực tại châu Á như Hàn Quốc, Nhật Bản, Hồng Kông (Trung Quốc), Úc sẽ áp dụng thuế tối thiểu toàn cầu từ năm 2024.

Riêng Mỹ đã nâng mức thuế suất tối thiểu của Cơ chế thuế tối thiểu hiện hành từ 10,5% lên 21% và sửa đổi các quy tắc liên quan để phù hợp với các quy định về Thuế tối thiểu toàn cầu.

Nhóm chuyên gia của KBSV cho rằng, việc áp dụng mức thuế tối thiểu toàn cầu là cần thiết và phù hợp với bối cảnh chung, mặc dù vậy Việt Nam sẽ cần phải “bù lại” bằng cách thông qua các cơ chế, chính sách ưu đãi khác bên cạnh việc nâng cao môi trường kinh doanh (lao động, cơ sở hạ tầng, thủ tục hành chính ...). Cho đến hiện tại, Quốc hội vẫn tiếp tục họp bàn về các chính sách phù hợp và nhiều khả năng sẽ sớm có những chính sách mới trong tương lai gần.

Đánh giá về ảnh hưởng của mức thuế suất mới tới dòng vốn FDI, chuyên gia của KBSV cho biết, khoản thuế suất mới làm dấy lên lo ngại về việc giảm sức hấp dẫn của Việt Nam đối với các công ty nước ngoài vì cơ chế miễn giảm thuế là một trong những điểm hấp dẫn trong công cuộc thu hút dòng vốn ngoại.

Tuy nhiên, chuyên gia của KBSV nhận định, Việt Nam vẫn sẽ là điểm đến hấp dẫn của dòng vốn FDI do các lợi thế về nguồn nhân lực giá rẻ, vị trí địa lý thuận lợi, các hiệp định FTA trong môi trường kinh tế tăng trưởng nhanh và hệ thống chính trị, pháp luật ổn định, ôn hòa. Theo đó vốn đầu tư FDI kỳ vọng vẫn là yếu tố hỗ trợ tốt cho tăng trưởng kinh tế trong các năm tới, và là động lực tăng trưởng cho nhóm bất động sản khu công nghiệp.

Uyên Tô

Bài liên quan

Họp báo Chính phủ: Kinh tế 6 tháng tốt hơn trên hầu hết các lĩnh vực

Tăng cường hợp tác chứng khoán Việt – Lào: VASB chia sẻ kinh nghiệm nghề nghiệp và đào tạo

Tổng thống Trump: Hoa Kỳ sẽ cắt giảm đáng kể thuế đối ứng cho nhiều hàng hóa xuất khẩu của Việt Nam

Ngân hàng thương mại đối với doanh nghiệp như xăng với xe

Áp dụng các công nghệ và giải pháp hiện đại: Yếu tố then chốt hỗ trợ doanh nghiệp quản lý thanh khoản và quản trị rủi ro

Thủ tướng: Đưa kim ngạch thương mại Việt Nam - Australia đạt 20 tỷ USD

Không chỉ 4-5 doanh nghiệp, Chính phủ muốn càng nhiều “đại gia” đăng ký làm đường sắt cao tốc Bắc-Nam càng tốt

Tổng Bí thư Tô Lâm và Tổng thống Hoa Kỳ Donald Trump điện đàm

Tổng Bí thư Tô Lâm tiếp xúc cử tri Hà Nội sau Kỳ họp thứ 9, Quốc hội khóa XV

Tạo chuyển biến thực chất, mạnh mẽ trong phát triển khoa học, công nghệ, đổi mới sáng tạo, chuyển đổi số

Kịch bản chứng khoán phiên sáng 2/7: Chỉ số hướng về vùng cản mạnh?

Giá tiêu hôm nay 2/7: Đồng loạt tăng mạnh, giá tiêu đang bước vào chu kỳ “leo đỉnh”?

Cổ phiếu tiêu điểm hôm nay 1/7: ACV, LCG, FRT

Thủ tướng: Hải Phòng (mới) gương mẫu, đi đầu xây dựng thành phố XHCN trong kỷ nguyên mới

Quốc hội thông qua Luật Bảo vệ dữ liệu cá nhân

Chốt thời điểm khởi công dự án mở rộng cao tốc TP.HCM - Long Thành, hàng chục nghìn tỷ sắp được giải ngân gấp

Khó khăn bủa vây, một doanh nghiệp mía đường vẫn "khỏe", trả cổ tức đều đặn cao hơn ngân hàng

- xe Suzuki giá bao nhiêu

- giá lăn bánh xe Skoda Kodiaq

- giá hồ tiêu thế giới

- Giá cà phê Sở giao dịch Việt Nam

- Bộ Tài chính

- chỉ thị 30 về công nghiệp văn hóa

- bank

- Giá Euro chợ đen 24h

- quyết định cưỡng chế thuế

- bệnh truyền nhiễm từ động vật