Sự thay đổi lớn trong danh mục đầu tư của ngành Bảo hiểm: “Trong cái khó ló cái khôn”

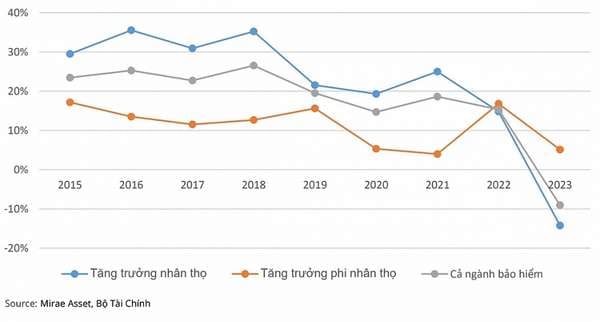

Bảo hiểm từng là ngành rất tiềm năng và luôn duy trì mức tăng trưởng quanh 20%/năm. Đến năm 2022, khi thị trường tài chính xuất hiện biến cố lớn, doanh thu ngành Bảo hiểm đã lần đầu tiên trong hơn 10 năm ghi nhận mức tăng trưởng âm trong năm 2023.

Khó khăn chung của ngành đến từ lĩnh vực bảo hiểm nhân thọ (BHNT) khi chịu ảnh hưởng kép: (1) Số hợp đồng khai thác mới giảm 43,8% tương ứng với doanh thu giảm 44,5% và (2) Lượng hợp đồng hiệu lực giảm 10,6% (năm 2022 tăng 5,9%).

Trong khi đó, lĩnh vực phi nhân thọ (BHPNT) vẫn duy trì tốc độ tăng trưởng dương với mức tăng 5,1% trong năm 2023.

|

| Tăng trưởng doanh thu nhân thọ và phi nhân thọ |

2023 là năm đặc biệt khó khăn với các doanh nghiệp BHNT, điều này được phản ánh ở kết quả kinh doanh mảng bảo hiểm của Tập đoàn Bảo Việt (HOSE: BVH) đã ghi nhận lỗ lớn 2.539 tỷ đồng. Khoản lỗ này chủ yếu do chi phí gia tăng từ việc khách hàng kết thúc hợp đồng bảo hiểm trước hạn. Tuy nhiên, tính chung kết quả cả năm, BVH vẫn ghi nhận lợi nhuận sau thuế (LNST) tăng trưởng 15,1% so với cùng kỳ nhờ tăng trưởng từ mảng đầu tư tài chính.

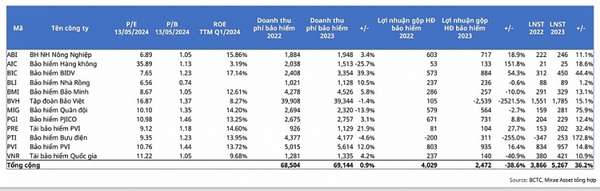

Đối với lĩnh vực BHPNT, hầu hết các doanh nghiệp đều có kết quả khả quan khi lợi nhuận thuần từ hoạt động bảo hiểm của nhóm này đều ghi nhận tăng trưởng, chỉ số ít các doanh nghiệp Tổng Công ty CP Bảo hiểm Bảo Long (UPCoM: BLI), Tổng Công ty CP Bảo Minh (HOSE: BMI), Tổng Công ty CP Bảo hiểm Quân Đội (HOSE: MIG) ghi nhận giảm nhẹ lợi nhuận từ hoạt động này.

Nhờ hoạt động tài chính cải thiện, toàn bộ các doanh nghiệp bảo hiểm niêm yết đã ghi nhận LNST tăng trưởng trong năm 2023, tổng cộng LNST của các doanh nghiệp bảo hiểm niêm yết đã tăng trưởng 36,2% so với 2022.

|

| Kết quả kinh doanh và chỉ số tài chính DNBH niêm yết |

Đầu tư tài chính là mảng sinh lợi chính cho công ty Bảo hiểm

Theo số liệu từ Cục giám sát Bảo hiểm thuộc Bộ Tài Chính, tổng giá trị đầu tư toàn ngành Bảo hiểm cuối năm 2022 đạt hơn 680 nghìn tỷ đồng (27,2 tỷ USD) tăng 4,25 lần so với cuối năm 2015 (160.461 tỷ đồng).

Sự gia tăng về tổng giá trị các khoản đầu tư cũng đã giúp cho ngành Bảo hiểm thu lợi lớn từ hoạt động đầu tư tài chính. Theo số liệu từ các doanh nghiệp bảo hiểm Niêm yết và đăng ký giao dịch tại 3 sàn, tổng lợi nhuận từ hoạt động đầu tư tài chính năm 2023 là hơn 14.200 tỷ đồng, tăng gần 4 lần so với mức ghi nhận vào năm 2015. Hoạt động tài chính đã trở thành trụ cột, đóng góp chính đến lợi nhuận các doanh nghiệp Bảo hiểm.

Danh mục đầu tư của ngành Bảo hiểm đã có những sự thay đổi lớn về cơ cấu tài sản. Các công ty Bảo hiểm đã giảm mạnh tỷ trọng đầu tư vào Trái phiếu Chính phủ, từ mức 57% trong năm 2015 xuống mức 36% vào cuối năm 2022.

Giảm tỷ trọng đầu tư vào TPCP, các doanh nghiệp Bảo hiểm đã hướng đến các tài sản đầu tư có suất sinh lợi cao hơn, trong đó lớn nhất là tỷ trọng phân bổ vào các hợp đồng tiền gửi tại TCTD. Tỷ trọng đầu tư vào tiền gửi đã tăng từ 30% của năm 2015 lên mức 44% vào năm 2022 và trở thành tài sản có tỷ trọng cao nhất trong danh mục đầu tư của ngành Bảo hiểm.

Một điểm đáng chú ý khác khi các doanh nghiệp Bảo hiểm cũng bắt đầu tăng nhanh tỷ trọng đầu tư vào Trái phiếu doanh nghiệp (TPDN) (bao gồm có bảo lãnh và không bảo lãnh) và đầu tư cổ phiếu. Tỷ trọng đầu tư vào các tài sản này đã tăng từ 6% trong năm 2015 lên 16% vào năm 2022.

Dựa trên kết quả kinh doanh, tiềm năng và câu chuyện riêng từ doanh nghiệp, Chứng khoán Mirae Asset đã có báo cáo phân tích nhanh về một vài doanh nghiệp điển hình trong ngành Bảo hiểm:

Công ty CP PVI (HNX: PVI)

PVI hoạt động theo mô hình Công ty Mẹ và Công ty con với các hoạt động kinh doanh lõi bao gồm: Bảo hiểm phi nhân thọ, Tái bảo hiểm và Quản lý tài sản. Các công ty con của PVI gồm: Tổng Công ty Bảo hiểm PVI (PVI Insurance), Tổng Công ty CP Tái bảo hiểm Hà Nội (Hanoi Re) và Công ty Quản lý quỹ PVI (PVI AM). Hiện là doanh nghiệp có thị phần lớn nhất trong lĩnh vực phi nhân thọ với khoảng 14 – 15% thị phần.

Trong quý 1/2024, PVI đã công bố báo cáo tài chính ấn tượng khi tăng trưởng trên tất cả các lĩnh vực kinh doanh. Kết quả trong 3 tháng đầu năm, Công ty ghi nhận 361 tỷ đồng LNST của cổ đông cty mẹ (lãi ròng), tăng trưởng 41,5% so với cùng kỳ và đây cũng là mức lãi ròng cao nhất một quý trong lịch sử của PVI.

Trong kỳ, PVI ghi nhận doanh thu tài chính 313 tỷ đồng, tăng 4% so với cùng kỳ. Các hoạt động đóng góp chính đến doanh thu tài chính là lãi tiền gửi 186 tỷ đồng và lãi đầu tư trái phiếu 87 tỷ đồng. Danh mục đầu tư của PVI cuối kỳ tổng cộng 13.600 tỷ đồng, trong đó hơn 9.300 tỷ đồng tiền gửi ngắn và dài hạn, chiếm 68,38% tổng danh mục, Trái phiếu doanh nghiệp và TCTD hơn 3.150 tỷ đồng, chiếm 23,1% tổng danh mục, chứng khoán kinh doanh đạt 1.134 tỷ đồng, còn lại là các tài sản đầu tư khác.

Năm 2023, PVI dự kiến chi gần 750 tỷ đồng chia cổ tức 32% bằng tiền mặt, tỷ suất cổ tức trên thị giá 6,55%, là mức sinh lời hấp dẫn so với lãi tiền gửi hiện nay. PVI thích hợp cho quan điểm đầu tư hưởng cổ tức.

Đối với kế hoạch năm 2024. Đại hội đồng cổ đông đã thông qua kế hoạch với các chỉ tiêu chính sau: (1) LNTT đạt 1.080, như vậy công ty đã hoàn thành hơn 41% kế hoạch lợi nhuận chỉ sau 1 quý; (2) Mức chi trả cổ tức tối thiểu 28,5% vốn điều lệ, tương ứng lợi suất 5,84%.

Sau quý 1 khả quan, kỳ vọng PVI sẽ có kết quả kinh doanh tối thiểu ngang với năm 2023, cụ thể 1.246 tỷ đồng LNTT vượt 15,4% kế hoạch, lãi ròng tương ứng đạt 957 tỷ đồng, EPS đạt 4.086 đ/cp. Kỳ vọng mức P/E mục tiêu đạt 14,1 lần (trung bình 5 năm), giá mục tiêu của PVI tương ứng đạt 58.000 đ/cp.

Với những luận điểm nêu trên, Mirae Asset đưa ra khuyến nghị: Cổ phiếu PVI phù hợp với nhà đầu tư theo quan điểm mua và nắm giữ hưởng cổ tức.

Tổng Công ty CP Bảo hiểm BIDV (HOSE: BIC)

Tổng Công ty CP Bảo hiểm Ngân hàng Đầu tư và Phát triển Việt Nam (Tổng Công ty Bảo hiểm BIDV; HOSE: BIC) là công ty con của BIDV. Năm 2015, BIC và FairFax, nhà bảo hiểm và tái bảo hiểm hàng đầu thế giới đến từ Canada, đã hoàn tất giao dịch mua cổ phần chiến lược. Trong đó FairFax mua 35% cổ phần mới phát hành của BIC và trở thành nhà đầu tư chiến lược. BIC hiện có 2 cổ đông lớn là BIDV sở hữu nắm trên 51% và FairFax. BIC hiện đang chỉ hoạt động trong lĩnh vực Bảo hiểm Phi nhân thọ và xếp thứ 6 về thị phần mảng này (tính đến cuối 2023).

BIC khởi động năm 2024 với kết quả ấn tượng, công ty ghi nhận hơn 107 tỷ đồng LNST, tăng trưởng hơn 34% so với cùng kỳ. Hoạt động kinh doanh bảo hiểm tiếp tục tăng trưởng cao, ghi nhận 1.143 tỷ đồng doanh thu phí bảo hiểm, tăng trưởng 19,8% so với cùng kỳ. Chiếm tỷ trọng doanh thu lớn nhất trong mảng bảo hiểm của BIC là mảng bảo hiểm sức khỏe chiếm 51,2%, tiếp đến là bảo hiểm cháy nổ đóng góp 18% và thứ 3 là bảo hiểm xe cơ giới chiếm 17,1%.

Hoạt động đầu tư tài chính thúc đẩy LNST tăng trưởng hơn 34%. Trong kỳ hoạt động tài chính mang lại cho công ty 127,7 tỷ đồng lợi nhuận tăng trưởng 49,4% svck, đóng góp quan trọng giúp công ty ghi nhận 106 tỷ đồng LNST (+34,5% svck). Doanh thu tài chính trong kì đóng góp chính từ 3 mảng: (1) Lãi tiền gửi 67,1 tỷ đồng (-7% svck); (2) Lãi đầu tư trái phiếu, kỳ phiếu và tín phiếu 13,79 tỷ đồng (+18,1%) và (3) Kinh doanh chứng khoán 44,98 tỷ đồng, tăng mạnh so với 112 triệu của Q1/2023. Trong kỳ BIC đã hiện thực hóa 1 phần danh mục đầu tư chứng khoán, giá trị danh mục đã giảm từ 432 tỷ vào 31/12/2023 về 393 tỷ cuối kỳ.

Giá trị danh mục của BIC cuối Q1/2024 đạt hơn 5.700 tỷ đồng (ngắn hạn 5.180 tỷ đồng và dài hạn 545 tỷ đồng). Các khoản đầu tư nắm giữ đến ngày đáo hạn (tiền gửi và chứng khoán nợ) đạt 5.232 chiếm 93,3% tổng danh mục. Danh mục chứng khoán kinh doanh trị giá 393 tỷ đồng không được công ty thuyết minh tại quý 1/2024, tuy nhiên căn cứ danh mục cuối 2023 chúng tôi nhận thấy BIC cũng tập trung và các doanh nghiệp đầu ngành có yếu tố kinh doanh tốt như FPT, VCB, ACV chiếm trên 50% danh mục (31/12/2023).

Cho cả năm 2024, BIC đặt mục tiêu tổng doanh thu 5.570 tỷ đồng, tăng trưởng hơn 16% so với năm trước, chỉ tiêu lợi nhuận hợp nhất đạt 600 tỷ đồng, tăng 4,5% so với cùng kỳ năm trước.

Với kết quả kinh doanh và tiềm năng sẵn có, Mirae Asset đưa ra mức P/E và P/B mục tiêu lần lượt là 9,3 lần và 1,4 lần, theo đó giá mục tiêu của BIC ở mức 37.500 đồng/cp, tăng 7,14% so với giá mục tiêu trước đó và cao hơn 22,5% thị giá hiện tại trên sàn.

| Khủng hoảng niềm tin vào bảo hiểm nhân thọ, doanh thu phí bảo hiểm quý 3/2023 giảm 10,4% Quý 3/2023, doanh thu phí bảo hiểm đã giảm 10,4% so với cùng kỳ do ảnh hưởng từ các lùm xùm trong hoạt động bán ... |

| Năm 2023 đáng buồn của ngành bảo hiểm nhân thọ Kết thúc 9 tháng đầu năm 2023, doanh thu khai thác mới toàn ngành bảo hiểm nhân thọ giảm mạnh so với cùng kỳ năm ... |

| Chiến lược phát triển ngành Bảo hiểm xã hội Việt Nam đến năm 2030 Phó Thủ tướng Chính phủ Lê Minh Khái đã ký Quyết định số 38/QĐ-TTg phê duyệt Chiến lược phát triển ngành Bảo hiểm xã hội ... |

Nguyễn Thanh

Bài liên quan

Mất lực cản thuế quan, cổ phiếu thủy sản này lập tức tăng phi mã, chỉ 2 tháng sinh lời hơn 70%

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Không phải FPT, cổ phiếu công nghệ này mới đang có sóng, được Thủ tướng nhắc tên

Tín hiệu cổ phiếu hôm nay: Cổ phiếu bảo hiểm vào “vùng hấp dẫn”

Không phải F88, cổ phiếu tài chính này mới đang là tâm điểm khi tăng hơn 250% chỉ sau nửa năm

BSC dự báo ETF quý III: DGC thay BVH, FPT, MWG được gom<br>

Cổ phiếu tiêu điểm hôm nay 30/6: GAS, TV2, NLG

Nhiệt kế thị trường sáng 30/6: Sắc xanh thận trọng, công nghệ – viễn thông giữ nhịp

Tâm điểm dòng tiền phiên 30/6: Tìm đến cổ phiếu đầu ngành, nhóm đầu cơ hạ nhiệt

Vừa lãi 73 tỷ đồng, một công ty chứng khoán muốn gọi thêm số vốn gấp 34 lần

Kịch bản phiên sáng 30/6: VN-Index thử thách mốc 1.375 điểm

Chia cổ tức khủng, “viên kim cương gia bảo” giúp Masan thu gần 2 nghìn tỷ đồng, ông chủ tái xuất Forbes

Diễn biến mới nhất đại án Vạn Thịnh Phát - Trương Mỹ Lan: Gần 2.600 bị hại phải làm ngay điều này

Kịch bản phiên sáng 26/6: Kiểm định vùng 1.370 điểm

Cổ phiếu một doanh nghiệp ngành quảng cáo dư mua giá trần hàng trăm nghìn đơn vị nhưng không có lệnh bán, đây là nguyên nhân

KBSV nâng cấp trải nghiệm giao dịch với lệnh MCO trên nền tảng KB Buddy

Kiến tạo hệ sinh thái sản phẩm số thông minh, doanh nhân Hoàng Mai Chung được vinh danh tại I4.0 Awards

Thị trường kim loại quý hôm nay 23/6/2025: Giá vàng có một tuần giảm mạnh, bạc chưa có biến động

- tình hình Ukraine

- thuốc lá thế hệ mới

- Kết quả xổ số Đồng Nai hôm nay

- Nokia giá rẻ

- giá xăng

- trái phiếu

- dự đoán giá hồ tiêu ngày mai

- PBC

- Hợp đông tương lai

- Nasdaq Composite tăng mạnh