Tâm điểm tháng 6 gọi tên những cổ phiếu nào?

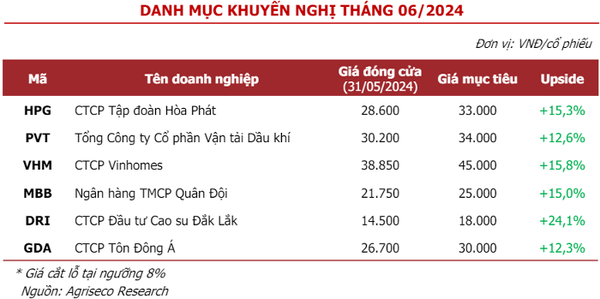

Tháng 6 này, Agriseco khuyến nghị nhà đầu tư ưu tiên lựa chọn thuộc nhóm ngành hưởng lợi là các doanh nghiệp có câu chuyện tăng trưởng trong quý II, cơ cấu tài chính lành mạnh và đang có mức định giá phù hợp. Danh sách khuyến nghị gồm 6 mã HPG, PVT, VHM, DRI, MBB và GDA.

|

HPG - Công ty CP Tập đoàn Hòa Phát

Sản lượng bán hàng của Tập đoàn Hoà Phát tiếp tục tăng trưởng trong 4 tháng đầu năm. Kỳ vọng năm 2024 sản lượng tiêu thụ của HPG được cải thiện nhờ: thị trường bất động sản trong nước hồi phục sẽ giúp gia tăng sản lượng tiêu thụ thép; việc đẩy mạnh xây dựng công trình giao thông trọng điểm năm 2024 cũng là động lực giúp doanh thu của ngành thép tăng trưởng; kỳ vọng kênh xuất khẩu sẽ là động lực thúc đẩy sản lượng bán hàng của HPG trong thời gian tới nhờ các thị trường xuất khẩu như Mỹ, châu Âu đẩy mạnh xây dựng hạ tầng.

Hòa Phát có triển vọng tăng trưởng lợi nhuận dài hạn đến từ dự án khu Liên Hợp Dung Quất 2. Theo thông tin từ cuộc họp ĐHĐCĐ mới đây, dự án hiện đã đạt trên 50% các hạng mục chính và dự kiến hoàn thành toàn bộ vào tháng 9/2026. Sau khi hoàn thành, năng lực sản xuất thép thô của Hòa Phát sẽ đạt 14 triệu tấn/năm và dự kiến sẽ đóng góp khoảng 80.000 - 100.000 tỷ đồng doanh thu, tăng tương ứng 50-60% so với hiện tại và là động lực tăng trưởng của doanh nghiệp trong giai đoạn hồi phục của ngành thép.

PVT - Công ty CP Vận tải Dầu khí

Luận điểm để nhóm phân tích khuyến nghị cổ phiếu PVT, đầu tiên đến từ triển vọng thị trường vận tải dầu khí tích cực. Agriseco đánh giá xung đột cuộc khủng hoảng Nga-Ukraine, cũng như các căng thẳng chính trị tại Biển Đỏ sẽ làm thay đổi đáng kể đến hải trình của các tuyến đường từ đó khiến giá cước vận tải dầu khí duy trì ở mức cao thời gian tới.

Trong khi hải trình các tuyến vận tải dầu đang ngày càng xa hơn thì nguồn cung đội tàu toàn cầu đang chững lại do đầu tư tàu mới giảm mạnh trong vài năm qua. PVTrans có thể hưởng lợi nhờ việc tăng giá cước và giá cho thuê tàu hạn định tương lai, từ đó đóng góp trực tiếp vào doanh thu mảng vận tải dầu sản phẩm/hóa chất.

PVTrans đã liên tục trẻ hóa và mở rộng đội tàu kể từ năm 2021 để nâng đội tàu từ 31 lên 51 tàu. Qua đó, PVT đã nâng được công suất thêm khoảng 1,4 triệu DWT (tương ứng tăng 70% tổng công suất). Với kỳ vọng giá cước vận tải dầu và giá cho thuê định hạn tiếp tục duy trì ở mức cao và đồng thời công ty đã gia tăng công suất để đón đầu xu thế trên.

Các chuyên gia kỳ vọng với tiềm năng tăng trưởng doanh thu và lợi nhuận nhờ nguồn cung vận tải dầu khan hiếm, PVTrans sẽ hoàn thành vượt kế hoạch kinh doanh trong năm 2024.

VHM - Công ty CP Vinhomes

Đối với Vinhomes, quý I, doanh thu ghi nhận 8.211 tỷ đồng và lợi nhuận sau thuế 904 tỷ đồng, giảm lần lượt 72% và 92% so với cùng kỳ năm trước. Điều này do lượng bàn giao các dự án thấp hơn cùng kỳ; các dự án bất động sản đã bán ở Vinhomes Ocean Park 2, Sky Park, Golden Avenue đang trong xây dựng chưa đến kỳ ghi nhận và dự kiến sẽ được bàn giao và ghi nhận các quý tới của năm 2024.

Doanh số chưa ghi nhận đạt 112.000 tỷ đồng cuối quý I, cao hơn 12% so với quý IV/2023 chủ yếu từ dự án Vinhomes Vũ Yên, Vinhomes Ocean Park 2,3. Doanh số bán hàng tốt sẽ là động lực giúp kết quả kinh doanh hồi phục tích cực trong các quý tới. Ngoài ra, các dự án mới mở bán tỷ lệ hấp thụ tốt giúp cải thiện kết quả kinh doanh.

Hiện nay (kết thúc tháng 5), theo Agriseco, cổ phiếu VHM đang được định giá ở vùng hấp dẫn khi P/B là 1,04x lần, thấp nhất so với bình quân 5 năm trong quá khứ và so với bình quân ngành (1,3x lần). Đây là mức định giá hấp dẫn khi VHM đang duy trì vị thế đầu ngành trong nhiều tiêu chí như quỹ đất, năng lực triển khai dự án, quy mô tổng tài sản, nguồn vốn cùng tình hình tài chính an toàn.

MBB - Ngân hàng TMCP Quân Đội

MB duy trì vị thế dẫn đầu trong cuộc chạy đua CASA. Với lợi thế CASA thuộc top đầu ngành, nhóm phân tích kỳ vọng MBB sẽ có nhiều dư địa mở rộng biên lãi ròng (NIM) trong năm 2024, phục hồi về mức trên 5% nhờ tận dụng nguồn vốn chi phí thấp.

Hiện tại, MB được Ngân hàng Nhà nước cấp room tín dụng 16% năm 2024 và kỳ vọng MB có thể duy trì tốc độ tăng trưởng tín dụng cao trong 2024 nhờ nhu cầu tín dụng tăng tốc vào nửa cuối năm 2024, đặc biệt trong phân khúc khách hàng doanh nghiệp và đồng thời tỷ lệ CAR duy trì ở mức an toàn.

Ngoài ra, Agriseco kỳ vọng room tín dụng của MBB có thể tiếp tục được mở rộng trong trường hợp nhận chuyển giao bắt buộc một ngân hàng yếu kém trong thời gian tới.

Hiện nay, cổ phiếu MBB đang giao dịch tại mức định giá P/B là 1,1x lần, thấp hơn so với trung bình của cổ phiếu trong 5 năm trở lại đây và thấp hơn so với trung bình ngành, trong khi ngân hàng duy trì hiệu suất sinh lời cao với tỷ lệ ROE năm 2023 là 25% - thuộc top cao đầu ngành.

DRI - Công ty CP Đầu tư Cao su Đắk Lắk

DRI có kết quả kinh doanh quý I tăng trưởng tích cực, tình hình tài chính lành mạnh. Công ty vẫn đang duy trì chính sách trả cổ tức bằng tiền mặt đều đặn hàng năm.

Theo nhóm phân tích, Đầu tư Cao su Đắk Lắk hưởng lợi từ giá cao su thiên nhiên tăng cao. Ngành cao su thiên nhiên toàn cầu đang đối mặt với sự thiếu hụt nguồn cung do thay đổi thời tiết, khiến cho giá cao su liên tục tăng cao, giá cao su thiên nhiên thế giới bình quân quý I cao hơn khoảng 10-15% so với cùng kỳ. Xu hướng tăng của giá cao su có thể còn tiếp diễn trong năm 2024 bởi sự thiếu hụt nguồn cung.

|

| Theo nhóm phân tích, Đầu tư Cao su Đắk Lắk hưởng lợi từ giá cao su thiên nhiên tăng cao |

Các thị trường xuất khẩu đang có tín hiệu phục hồi với nhu cầu tiêu thụ dự kiến tăng 5% mỗi năm trong giai đoạn 3-5 năm tới nhờ vào sự phục hồi của ngành sản xuất ô tô và lốp xe toàn cầu.

Hiện nay tín chỉ Carbon - chứng nhận quyền phát thải 1 tấn khí nhà kính/tín chỉ - đang trở thành một trong những phương án kinh tế nổi bật nhất. Với tài nguyên sẵn có là rừng cao su cung cấp khả năng hấp thụ khí CO2, đây sẽ là cơ sở để công ty nhận được tín chỉ Carbon trong tương lai.

Đầu tư Cao su Đắk Lắk hiện đang là một trong những doanh nghiệp tiên phong cải tạo rừng, xin cấp chứng nhận FCS, hướng tới đánh giá EUDR để nhận được tín chỉ Carbon.

GDA - Công ty CP Tôn Đông Á

Tôn Đông Á ghi nhận kết quả kinh doanh quý I tiếp tục duy trì đà tăng trưởng. Doanh thu đạt 4.099 tỷ đồng (+4% so với cùng kỳ năm trước), lợi nhuận sau thuế đạt 95,4 tỷ đồng (tăng 17% so với cùng kỳ năm trước nhờ). Kết quả này nhờ: sản lượng bán hàng tăng 12%, đạt hơn 203.000 tấn tôn mạ; biên lợi nhuận gộp được cải thiện lên 8,4% và chi phí tài chính giảm 39%.

Trong tháng 4, sản lượng bán hàng của Tôn Đông Á duy trì đà tích cực, đạt 82.500 tấn, tăng 24,4% so với cùng kỳ năm trước, trong đó tiêu thụ nội địa đạt 36.700 tấn, tăng 53,5% nhờ nhu cầu từ thị trường bất động sản và các dự án trọng điểm phía Nam được đẩy mạnh. Hiện nay, doanh nghiệp này đang đứng thứ ba trong ngành tôn mạ với khoảng 16% thị phần.

Agriseco kỳ vọng sản lượng tiêu thụ của Tôn Đông Á tăng tích cực trong các quý tới. Trong cơ cấu doanh thu, xuất khẩu chiếm tỷ trọng lớn với khoảng 70% sản lượng và 30% sản lượng tiêu thụ nội địa (chủ yếu tại miền Nam). Dự kiến kết quả kinh doanh giai đoạn tới tăng trưởng tốt nhờ nhu cầu tăng cao từ các thị trường xuất khẩu và các dự án đầu tư trọng điểm tại phía Nam (do năm 2024 là năm cao điểm giải ngân trong giai đoạn này).

Hiện GDA đang giao dịch tại mức P/B là 0,8x (thấp hơn so với trung bình ngành 1,4x lần) với giá trị sổ sách của 1 cổ phiếu là 31.500 đồng. Nhóm phân tích đánh giá đây là mức giá hấp dẫn khi doanh nghiệp duy trì vị thế là một trong ba doanh nghiệp đầu ngành tôn mạ và phù hợp để nắm giữ dài hạn.

| Kỳ vọng giá "vàng trắng" tiếp tục nâng đỡ cổ phiếu GVR Với việc nhu cầu về lốp xe ô tô tăng cao do phân khúc ô tô cho khách hàng thu nhập thấp đang mở rộng ... |

| Bàn về cổ phiếu HSG: Sen nở nhưng chưa hẳn được mùa Chứng khoán DSC vừa có báo cáo phân tích về triển vọng Tập đoàn Hoa Sen cùng mức định giá hợp lý của cổ phiếu ... |

| Cổ phiếu TPB được khuyến nghị mua với tiềm năng tăng giá 24%, rủi ro nợ xấu từ nhóm bất động sản và xây dựng Trong báo cáo triển vọng vừa công bố, VCBS đã đưa ra khuyến nghị Mua cho cổ phiếu TPB với giá mục tiêu 21.873 đồng/cp, ... |

Linh Đan

Bài liên quan

Khối ngoại bất ngờ quay xe cực mạnh phiên 22/7, tập trung VJC và SSI

VN-Index chính thức vượt mốc 1.500, cổ phiếu họ Vingroup góp công lớn

Áp lực hàng về sau T+, 16% cổ phần một công ty chất giá sàn

Tín hiệu cổ phiếu hôm nay: VIX bước vào sóng tăng mới?

Cổ phiếu chứng khoán được khuyến nghị chờ mua nhờ hưởng lợi từ khách hàng tổ chức và room ngoại

Kịch bản phiên chiều 22/7: Vượt 1.495 hay tiếp tục giằng co?

Thị trường lấy lại sắc xanh, cặp đôi cổ phiếu chứng khoán là điểm nhấn

Lý giải độ "hot" của cổ phiếu Chứng khoán VIX thời gian gần đây

CTS tăng trần, xác lập đỉnh mới sau 5 năm: Còn tiềm năng để mua vào?

Thêm 6 doanh nghiệp chốt lịch trả cổ tức tiền mặt, cao nhất lên tới 22%

Tài chính 700 triệu nên mua xe xăng hay xe điện?

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Tăng 35% từ đáy, định giá cổ phiếu ngân hàng này vẫn đang thấp đáng kể

Doanh nghiệp hạ tầng khu công nghiệp báo lãi tăng gấp đôi, cổ phiếu tăng trần hai phiên liên tiếp

Cổ phiếu MSB tăng gần 30% từ đáy, hai cổ đông tổ chức muốn “dứt áo ra đi”

Chiếc xe máy điện dành riêng cho shipper: Chỉ vài phút đầy pin, giá rẻ hơn cả xe máy xăng

Thị trường IPO Đông Nam Á dần phục hồi, mở ra kỳ vọng mới cho Việt Nam

Hà Nội chuẩn bị cấm xe xăng, một doanh nghiệp tung ngay mẫu ô tô điện 150 triệu đồng kèm 30.000 trạm sạc

- KQXSQB

- vivo

- Galaxy A04 giá bao nhiêu

- sáp nhập tỉnh thành

- bảng giá cà phê hôm nay

- cập nhật chứng khoán

- giá cà phê tăng hay giảm

- Vụ Thị trường châu Âu - châu Mỹ

- tỷ giá Yên Nhật Hà Trung

- sản phẩm du lịch