Tiền kỹ thuật số của NHTW: Kinh nghiệm toàn cầu

Thái độ của các NHTW trên thế giới đối với tiền kỹ thuật số đã đi từ việc bác bỏ ý tưởng chuyển sang các dự án thí điểm về tiền kỹ thuật số quốc gia (tiền kỹ thuật số của NHTW, CBDC) chỉ trong vài năm qua.

Cứ ba NHTW được hỏi trong khảo sát của Ngân hàng Thanh toán Quốc tế (BIS) năm 2017 cho thấy, có hai NHTW thể hiện sự quan tâm đến việc nghiên cứu tiềm năng của tiền kỹ thuật số ở mức độ này hay mức độ khác. Đến đầu năm 2020, các nghiên cứu về CBDC (từ nghiên cứu ban đầu đến triển khai thí điểm) đã có sự tham gia 4/5 số NHTW.

Đến giữa năm 2020, ít nhất 6 quốc gia đang thử nghiệm tiền kỹ thuật số quốc gia. Trung Quốc, Hàn Quốc, Thụy Điển là những quốc gia đầu tiên bắt đầu công việc này. Vào đầu tháng 10/2020, NHTW châu Âu đã thông báo về khả năng phát hành một loại tiền quốc gia kỹ thuật số và bắt đầu thử nghiệm với đồng Euro kỹ thuật số. Khả năng phát hành một loại tiền kỹ thuật số được thảo luận bởi NHTW Anh. Trước đó, ngân hàng này đã xuất bản một báo cáo thảo luận về các nghiên cứu CBDC của mình. Bên cạnh đó, Ngân hàng Dự trữ Liên bang Mỹ (FED) đang nghiên cứu các công nghệ cho phép phát hành tiền mặt kỹ thuật số. Ngày 13/10/2020, NHTW Nga đã công bố một báo cáo về các khả năng và triển vọng phát hành đồng Rúp kỹ thuật số để tham khảo ý kiến của các chuyên gia và công chúng.

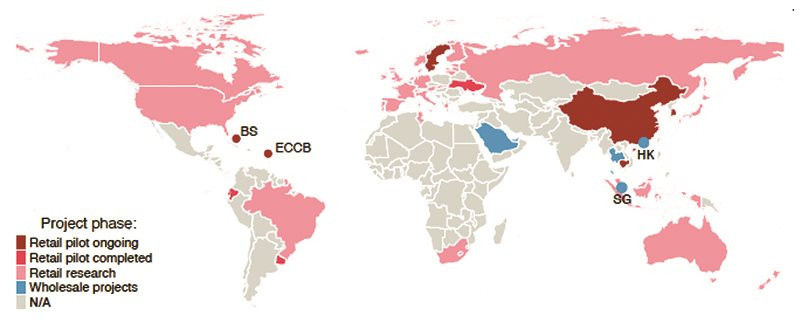

Hầu hết các trường hợp, mối quan tâm chính của các NHTW là CBDC bán lẻ (retail CBDC), như một dạng tiền mặt kỹ thuật số. Trong số 46 NHTW tham gia cuộc khảo sát do Central Banking Institute tiến hành vào tháng 2/2020, 70% cho biết họ nghiên cứu các CBDC bán lẻ - mặc dù các nghiên cứu trước đó về tiền tệ kỹ thuật số tập trung chủ yếu vào cơ sở hạ tầng cho các khoản thanh toán liên ngân hàng. Đến giữa tháng 7/2020, có ít nhất 36 NHTW đã công bố các dự án CBDC bán buôn hoặc bán lẻ (Hình 1). Có ít nhất ba nước (Ecuador, Ukraine và Uruguay) đã kết thúc giai đoạn thí điểm CBDC bán lẻ. Sáu dự án CBDC bán lẻ đang thực hiện: ở Bahamas, Combodia (Bomakara (2019), Trung Quốc, Liên minh tiền tệ Đông Ca-ri-bê, Hàn Quốc (Bank of Korea (2020). Trong khi đó, 18 NHTW đã công bố các nghiên cứu về CBDC bán lẻ (Burgos & Batavia (2018); Kisevev (2019); Bank of Japan (2020)) và 13 NHTW khác đã công bố nghiên cứu hoặc phát triển CBDC bán buôn.

Hình 1: Tình trạng các dự án CBDC

|

|

Chú thích: BS – Quần đảo Bahamas; ECCB – NHTW Đông Ca-ri-bê; HK – Hồng Kông; SG – Singapore Nguồn: Raphael Auer, Giulio Cornelli & Jon Frost (2020), Rise of the central bank digital currencies: drivers, approach and technologies, BIS working papers |

Tiền NHTW

Các NHTW phát hành hai loại tiền: tiền mặt (dành cho tất cả mọi người) và “tiền cho ngân hàng” - dự trữ của các ngân hàng thương mại tại NHTW (chỉ dành cho các ngân hàng). Các khoản tiền này là nợ phải trả của NHTW. Phần tiền còn lại trong nền kinh tế do khu vực ngân hàng tạo ra thông qua tín dụng và tiền gửi các cá nhân và doanh nghiệp trong tài khoản ngân hàng là nợ của các ngân hàng thương mại (trừ số tiền được bảo đảm bởi các hệ thống bảo hiểm tiền gửi của nhà nước). Tiền kỹ thuật số của NHTW cũng có thể có hai loại: bán lẻ (retail) - một dạng tương tự tiền mặt kỹ thuật số, dành cho nhiều đối tượng người dùng, bao gồm cả công dân và pháp nhân; và bán buôn (wholesale) - một dạng tương tự “tiền cho ngân hàng” kỹ thuật số, mà chỉ các tổ chức tài chính mới có quyền tiếp cận. CBDC bán buôn có thể gọi là “dự trữ dành cho tất cả”, Dirk Niepelt, Giám đốc Trung tâm Đào tạo Gerzensee tại Ngân hàng Quốc gia Thụy Sĩ, giải thích: điểm mới quan trọng của chúng là mở rộng khả năng tiếp cận các khoản nợ phải trả của NHTW [8].

Thách thức số hóa

“Các chính phủ và NHTW có sự lựa chọn: dừng lại trước con tàu (cuộc cách mạng kỹ thuật số) đang tăng tốc hoặc lên tàu và tận dụng các lợi thế của nó”, Hugh van Steinis, cựu cố vấn cấp cao của Chủ tịch NHTW Anh, viết vài tháng sau khi Facebook công bố việc phát hành đồng stablecoin Libra vào giữa năm 2019. Việc chợt nhận ra rằng, một công ty tư nhân có thể trở thành NHTW toàn cầu phát hành tiền kỹ thuật số toàn cầu - và cứ bốn người trên hành tinh thì có một người là người dùng mạng xã hội Facebook - khiến các chính phủ và NHTW sửng sốt, trước đây, vẫn có thái độ tương đối bình tĩnh đối với các dự án tiền điện tử tư nhân do phạm vi bao phủ của chúng không đáng kể - trong khi đồng stablecoin toàn cầu đe dọa chủ quyền tiền tệ của các quốc gia và sự ổn định của toàn bộ hệ thống tài chính thế giới.

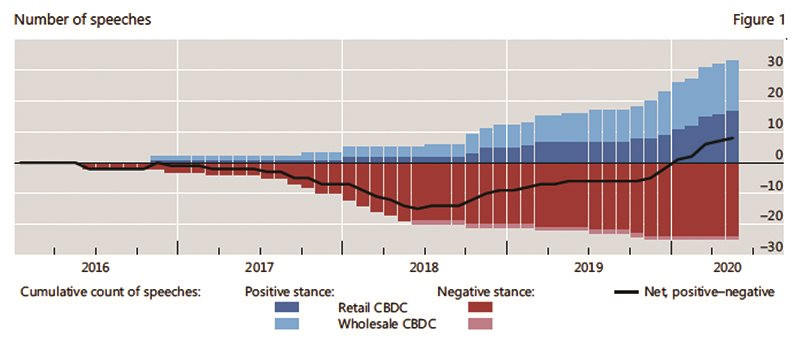

Cũng trong thời gian này, theo các nhà kinh tế của BIS, cán cân trong các tuyên bố về tiền kỹ thuật số của người đứng đầu các NHTW và các thành viên hội đồng thống đốc đã thay đổi từ tiêu cực sang tích cực, tức là, những phát biểu với nhận xét tích cực đã nhiều hơn các phát biểu với nhận xét tiêu cực. Vào năm 2017 và 2018, nhiều lãnh đạo NHTW có quan điểm tiêu cực hay thờ ơ, nhất là, đối với CBDC bán lẻ. Từ cuối năm 2018, các tuyên bố tích cực về CBDC bán lẻ và bán buôn đã tăng dần (Hình 2).

Hình 2: Quan điểm về CBDC trong các phát biểu của đại diện lãnh đạo các NHTW

|

|

Nguồn: Raphael Auer, Giulio Cornelli & Jon Frost (2020), Rise of the central bank digital currencies: drivers, approach and technologies, BIS working papers |

Hơn một nửa trong số 23 đại diện NHTW được khảo sát bởi Diễn đàn các định chế tài chính và tiền tệ chính thức (OMFIF, một tổ chức tư vấn độc lập nghiên cứu chính sách kinh tế và NHTW) và IBM vào tháng 7 đến tháng 9/2019 cho biết họ rất lo ngại về khả năng của các dự án tư nhân như như Libra, tạo ra sự cạnh tranh cho các NHTW và phá hoại chủ quyền tiền tệ của các quốc gia; hơn 2/3 cho rằng việc tạo ra các lựa chọn thay thế tiền mặt và các phương tiện thanh toán khác là lý do chính cho sự phát triển của CBDC.

Theo Stefan Ingves, Thống đốc NHTW Thụy Điển, Libra đã trở thành chất xúc tác toàn cầu cho cải cách: điều đó cho thấy các NHTW không còn có thể bỏ qua thực tế kỹ thuật số.

Đối với một số NHTW, ảnh hưởng ngày càng tăng của các nền tảng thanh toán phi ngân hàng là lý do để đẩy mạnh việc triển khai phát hành tiền kỹ thuật số quốc gia - ví dụ, Alipay và WeChat Pay đã chiếm một phần đáng kể thanh toán bằng tiền mặt, điều này đã trở thành một vấn đề đối với Ngân hàng Nhân dân Trung Quốc. Đối với các cơ quan quản lý khác, việc đẩy mạnh nghiên cứu tiền kỹ thuật số được kích hoạt bởi kế hoạch phát hành CBDC của NHTW các nước láng giềng, điều này có thể củng cố vị thế của họ trên thị trường khu vực và toàn cầu. Ví dụ, ngay sau khi Trung Quốc công bố một dự án thử nghiệm về đồng nhân dân tệ kỹ thuật số và công bố ý định phát hành cho Thế vận hội mùa đông 2022, NHTW Nhật Bản bất ngờ thông báo về việc thử nghiệm kỹ thuật đồng Yên kỹ thuật số - chính phủ yêu cầu NHTW Nhật Bản đẩy nhanh nghiên cứu việc triển khai đồng tiền kỹ thuật số, cho rằng những nỗ lực của Trung Quốc theo hướng này gây ra mối đe dọa an ninh.

Dù thế nào thì lý do chính khiến các NHTW toàn cầu quan tâm đến vấn đề phát hành tiền kỹ thuật số là do quá trình số hóa thế giới và nguy cơ “chậm tàu” vì những thay đổi trong thói quen và nhu cầu của xã hội đối với các công cụ thanh toán. Stefan Ingves, người đứng đầu NHTW Thụy Điển (Riksbank), đã hóm hỉnh so sánh tình hình hiện tại với việc nếu NHTW bây giờ bắt đầu phát hành tiền xu 20 kg như cách đây 300 năm [10]. Bản thân Riksbank đã công bố một dự án thí điểm phát hành đồng Krona kỹ thuật số vào năm 2017, với lý do là vấn đề “thoát ly tiền mặt” (trong 10 năm qua, khối lượng tiền mặt lưu thông ở Thụy Điển đã giảm hơn một nửa) khi không có một giải pháp thay thế và nhu cầu đáp ứng các yêu cầu của thế giới kỹ thuật số luôn thay đổi.

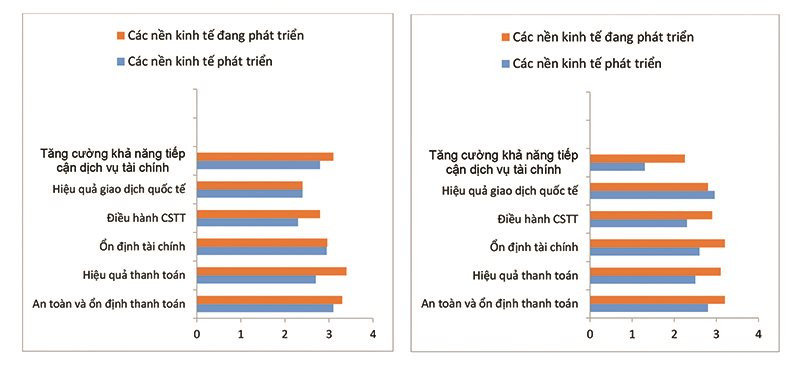

Theo kết quả khảo sát các NHTW do BIS thực hiện năm 2020, động lực phát hành CBDC được tóm tắt trong hình 3.

Hình 3: Động lực phát hành CBDC bán lẻ (hình trái) và CBDC bán buôn (hình phải)

|

|

Chú thích: Các thang đo: 1 = không quan trọng; 2 = có phần quan trọng; 3 = quan trọng; 4 = rất quan trọng Nguồn: Codruta B., Henry H., Amber W. (2020), Impending Arrival – a sequel to the survey on central bank digital currency, BIS paper |

Tác động của đại dịch

Đại dịch COVID-19 đã gia tăng đáng kể mức độ phổ biến của thanh toán trực tuyến và thanh toán không tiếp xúc cũng như nhu cầu ngày càng tăng của người tiêu dùng đối với các giao dịch tiền nhanh, chi phí thấp và đáng tin cậy, đã thúc đẩy hơn nữa sự phát triển của CBDC như một phương thức để giảm rủi ro hoạt động của hệ thống thanh toán.

Loretta Mester, Thống đốc Fed Cleveland, tại Hội nghị chuyên đề về thanh toán Chicago vào tháng 9/2020, cho rằng quyết định của người tiêu dùng sử dụng một hình thức thanh toán thay thế trong thời kỳ đại dịch có thể là do hoàn cảnh thúc đẩy, nhưng giờ đây, khi người tiêu dùng đã có được trải nghiệm mới, phương thức thanh toán này có thể trở thành một lựa chọn có ý thức đối với họ. Đại dịch đã có tác động rộng rãi đến hành vi của các hộ gia đình và công ty liên quan đến các khoản thanh toán, Thống đốc Fed Cleveland nhận định: theo thời gian, phần lớn hoạt động thanh toán sẽ trở lại trạng thái bình thường trước đại dịch, nhưng tác động của một số thay đổi sẽ mang tính lâu dài hơn và sẽ dẫn đến những thay đổi trong cơ cấu thanh toán và loại hình giao dịch.

Người đứng đầu ECB Christine Lagarde đã có quan điểm tương tự tại Hội thảo của NHTW Đức (Bundesbank) về hoạt động ngân hàng và thanh toán trong thế giới số tháng 9/2020. Đại dịch đã đẩy nhanh quá trình chuyển đổi sang hình thái kỹ thuật số mới và xu hướng đó khó có thể bị đảo ngược, bà nói: Hầu hết người tiêu dùng được khảo sát tại 17 quốc gia châu Âu mong muốn sử dụng thanh toán kỹ thuật số thường xuyên như hiện tại hoặc thường xuyên hơn. Bà Lagarde cho rằng, thay đổi sở thích của người tiêu dùng và cạnh tranh để thống trị thanh toán trên toàn cầu là hai xu hướng chính, định hình bối cảnh thanh toán toàn cầu.

Thanh toán chịu hiệu ứng mạng mạnh mẽ: càng có nhiều người dùng, hệ thống thanh toán càng trở nên hấp dẫn đối với người dùng mới. Vấn đề quy mô có vai trò quan trọng không kém: nó giới hạn lĩnh vực hoạt động cho những người chơi khác và chắc chắn dẫn đến việc một số công ty thống trị thị trường. Các công ty công nghệ lớn đang từng bước tham gia và chuyển đổi thị trường thanh toán; tuy nhiên, điều này không những nâng cao khả năng tiếp cận các dịch vụ tài chính, mà còn tạo ra rủi ro hệ thống.

Bà Lagarde nói: “Nếu phần lớn các khoản thanh toán được thực hiện bằng ví kỹ thuật số thay vì tài khoản ngân hàng và được tính bằng tiền kỹ thuật số tư nhân, chủ quyền tiền tệ có thể bị suy yếu”. Nhiệm vụ của các NHTW là phải đóng vai trò tích cực trong việc cân bằng rủi ro và lợi ích của việc đổi mới trong thanh toán.

Các mô hình CBDC bán lẻ

Trả lời câu hỏi, tiền kỹ thuật số của NHTW là gì, cho đến nay, vẫn không dễ. Vitas Vasiliauskas, Thống đốc Ngân hàng Litva, thừa nhận vào tháng 4/2019. CBDC, mặc dù ở dạng kỹ thuật số, về cơ bản, khác với các loại tiền điện tử tư nhân, thường không có một tổ chức phát hành duy nhất và một tổ chức duy nhất đảm bảo tính ổn định của chúng.

Có một số mô hình CBDC khác nhau và trong khi các cơ quan quản lý đang nghiên cứu tất cả các phương án có thể, không có phương án nào được cho là ưu tiên. Để phân loại, BIS đã sử dụng “kim tự tháp CBDC”, cho thấy mối quan hệ giữa các đặc điểm của CBDC bán lẻ và nhu cầu của người tiêu dùng.

Đặc điểm cơ bản và đầu tiên của CBDC bán lẻ là cấu trúc phải cung cấp sự thuận tiện và tốc độ thanh toán, theo đó, cần cân bằng vai trò của NHTW và các trung gian giữa NHTW và người sử dụng CBDC. Các nhà kinh tế của BIS lập luận rằng các trung gian có thể gặp phải trục trặc kỹ thuật hoặc các vấn đề về khả năng thanh toán mà CBDC cần được bảo vệ, đồng thời, chúng có thể thực hiện thanh toán dễ dàng và hiệu quả hơn.

Tùy thuộc vào cấu trúc CBDC đã chọn, hệ thống thanh toán có thể là:

Thứ nhất, “trực tiếp”, dưới sự kiểm soát của NHTW, nơi phân phối tiền kỹ thuật số mà không có trung gian, cung cấp dịch vụ thanh toán bán lẻ và cũng như duy trì sổ cái (ledger, sổ đăng ký tất cả các giao dịch). Trong phiên bản này, NHTW đảm nhận các chức năng bổ sung, không phải vốn có của nó và trên thực tế, trở thành gần như một ngân hàng thương mại.

Thứ hai, “kết hợp” hoặc “trung gian”, trong đó, các khoản thanh toán bán lẻ được xử lý bởi các ngân hàng trung gian, nhưng NHTW duy trì sổ cái, cũng như quản lý cơ sở hạ tầng kỹ thuật dự phòng, cho phép khởi động lại hệ thống thanh toán trong trường hợp các tổ chức trung gian gặp trục trặc. Trong tùy chọn này, việc phân phối CBDC có thể được thực hiện bởi cả NHTW (trực tiếp đến ví của người dùng mở tại NHTW) và các ngân hàng trung gian (trong trường hợp này, chỉ có các ngân hàng mở ví tại NHTW).

Thứ ba, “gián tiếp”, hoàn toàn do các tổ chức trung gian quản lý. Các nhà nghiên cứu của BIS nhấn mạnh vào thời điểm hiện tại, không có NHTW nào đang xem xét một lựa chọn như vậy.

Đặc điểm thứ hai là cơ sở hạ tầng phải cung cấp các khoản thanh toán linh hoạt, đáng tin cậy và có thể dựa trên cơ sở dữ liệu tập trung thông thường hoặc trên công nghệ sổ cái phân tán (DLT) với quyền truy cập hạn chế. Không có NHTW nào đang thử nghiệm một DLT mở (không yêu cầu quyền truy cập vào cơ sở hạ tầng), được sử dụng cho Bitcoin và nhiều loại tiền điện tử tư nhân khác, báo cáo của BIS lưu ý.

Đặc điểm thứ ba là tính khả dụng của CBDC đối với người sử dụng: dựa trên tài khoản người dùng (account – based) hoặc sử dụng token kỹ thuật số (token - based). Sự khác biệt cơ bản giữa tài khoản và token kỹ thuật số là ở các yêu cầu nhận dạng: trong hệ thống dựa trên tài khoản, khách hàng được xác minh, trong hệ thống dựa trên token kỹ thuật số, chính token được xác minh - điều này gần với thuộc tính của tiền mặt hơn, mặc dù trong trường hợp các loại tiền kỹ thuật số, ẩn danh hoàn toàn sẽ bị loại trừ.

Đặc điểm thứ tư là khả năng sử dụng CBDC không chỉ ở thị trường nội địa, mà còn trong thanh toán xuyên biên giới. Hầu hết các NHTW đang nghiêng về việc chỉ sử dụng CBDC trong phạm vi nội bộ, các NHTW của hệ thống ECB, NHTW Đông Caribe - cho phép sử dụng xuyên biên giới các loại tiền kỹ thuật số của họ.

Hầu hết các NHTW vẫn chưa quyết định về các đặc điểm của thiết kế CBDC. Như các NHTW của Đan Mạch, Na Uy, Iceland, Bahamas đang xem xét mô hình hệ thống thanh toán “trực tiếp”; các NHTW của Trung Quốc, Canada, Thụy Điển, Brazil, Vương quốc Anh, cũng như ECB – mô hình “hỗn hợp” hoặc “trung gian”. Về cơ sở hạ tầng, chẳng hạn, ECB, các NHTW của Thụy Điển và Brazil đang nghiên cứu việc sử dụng DLT, trong khi Trung Quốc và Canada đang xem xét các trường hợp sử dụng cho cả DLT và cơ sở dữ liệu tập trung. Tuy nhiên, các phương án cơ sở hạ tầng này đang được xem xét trong các dự án thí điểm và vẫn chưa rõ sẽ chọn phương án nào cho các dự án quy mô lớn sau này.

Sand Box cho CBDC

Vào đầu tháng 9/2020, Mastercard ra mắt một nền tảng ảo, nơi các NHTW có thể kiểm định các phương án sử dụng các loại tiền kỹ thuật số của họ và mời các cơ quan quản lý, ngân hàng thương mại, công ty công nghệ cộng tác và kiểm tra cách thức các CBDC có thể tương tác với các hệ thống thanh toán hiện có.

Cho đến nay, chỉ có hai quốc gia, Ecuador và Venezuela, đã thử nghiệm phát hành tiền tệ kỹ thuật số, hay đúng hơn là “tiền bán kỹ thuật số” và cả hai đều thất bại. Vào năm 2014, Ecuador đã công bố rằng họ trở thành quốc gia đầu tiên trên thế giới giới thiệu một loại tiền kỹ thuật số: công dân được yêu cầu mở ví trực tiếp tại NHTW. Ba năm sau, dự án bị đóng cửa vì nó không được người dùng quan tâm: với tình trạng đô la hóa chính thức trong nền kinh tế, NHTW của Ecuador đã thực sự phát hành nợ bằng đồng đô la Mỹ và công chúng nước này từng trải qua một vụ vỡ nợ quốc gia đã chọn tránh xa và tin rằng giữ đô la tại các ngân hàng thương mại an toàn hơn NHTW. Đồng El petro do chính phủ Venezuela phát hành vào năm 2018 được đảm bảo bằng tài sản vật chất không có giá trị ổn định - dầu mỏ, tỷ giá tiền kỹ thuật số do tổng thống quy định, việc quy đổi sang tiền truyền thống được thực hiện theo mức tỷ giá thấp, do đó, ngành bán lẻ từ chối chấp nhận đồng tiền mới, và một số chuyên gia đã mô tả nó là “tiền từ không khí”.

Mặc dù trong cả hai trường hợp này, các loại tiền được phát hành hầu như không liên quan đến những gì đằng sau khái niệm CBDC, chính vì vậy, chúng có thể cho thấy một sự thật rằng, các dự án CBDC cần nhiều thời gian, đòi hỏi nghiên cứu nhiều mô hình khác nhau, các vòng tham vấn cộng đồng, trao đổi kinh nghiệm quốc tế và nhiều giai đoạn thực nghiệm. Sự xuất hiện nhanh chóng các loại tiền kỹ thuật số quốc gia là khó xẩy ra: trong một cuộc khảo sát của BIS vào tháng 1/2020, chỉ 10% NHTW không loại trừ khả năng phát hành tiền kỹ thuật số trong vòng ba năm, 70% cho rằng điều đó khó xảy ra trong vòng sáu năm tới.

Tài liệu tham khảo:

- Bank of England (2020), Central Bank Digital Currency: opportunites, challenges and design, March.

- Bank of Japan (2020), Technical isues for a central bank digital currency to have a cash-equivalent function, Settlement System Report Series, July

- Bank of Korea (2020), Central Bank Digital Currency (CBDC) pilot test, April.

- Bank of Russia (2020), Цифровой рубль, Доклад для общественных консультаций

- Bomakara, H. (2019), “Workshop and Stakeholders Consultation on Enhancing MSMEs

Financing in Cambodia with Comparative Perspectives from Nepal and Republic of

Korea”, January.

- Burgos, A and B Batavia (2018): “Currency in the digital era”, Central Bank of Brazil Working Papers, July.

- Codruta B., Henry H., Amber W. (2020), Impending Arrival – a sequel to the survey on central bank digital currency, BIS paper

- Dirk Niepelt (2020), Digital money and central bank digital currency: An executive summary for policymakers, https://voxeu.org/article/digital-money-and-central-bank-digital-currency-executive-summary

- European Central Bank (2020), ECB intensifies its work on a digital Euro, https://www.ecb.europa.eu/press/pr/date/2020/html/ecb.pr201002~f90bfc94a8.en.html

- Facebook’s libra coin: a catalyst for reform (2019), https://www.cnbc.com/2019/10/15/facebook-libra-cryptocurrency-a-catalyst-for-reform-swedens-riksbank.html

- Hugh van Steinis (2019), The Digital Money Revolution, https://www.project-syndicate.org/commentary/digital-money-payments-revolution-by-huw-van-steenis-2019-11?barrier=accesspaylog

- Kiselev (2019), “Есть ли будущее у цифровых валют центральных банков?” (“Is there a future for central bank digital currencies?”), April.

- Lael Brainard (2020), An Update on Digital Currencies, Federal Reserve Board and Federal Reserve Bank of San Francisco’s Innovation Office Hours

- Loretta Mester (2020), Payments and the Pademic, 20th Anniversay Chicago Payments Symposium – Fed of Chicago

- “Payments in a digital world”, Speech by Christine Lagarde, President of the ECB, at the Deutsche Bundesbank online conference on banking and payments in the digital world, 10/9/2020.

- Raphael Auer, Giulio Cornelli & Jon Frost (2020), Rise of the central bank digital currencies: drivers, approach and technologies, BIS working papers

- Raphael Auer, Rainer Bohme (2020), The technology of retail central bank digital currency, BIS Quaterly Review, March 2020

- Retail CBDCs: The next payments frontier, http://www.omfif.org.ibm19

- Risksbank (2020), E – Krona, https://www.riksbank.se/en-gb/payments--cash/e-krona/

- Vitas Vasiliauskas (2019), Central Bank Digital Currency, http://www.bis.org/review/r190527b.htm

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 15 năm 2021

Bài liên quan

Đồng Euro rời vị trí thứ hai trong danh mục tài sản dự trữ của các ngân hàng trung ương

Các quan chức Mỹ - Trung đạt thỏa thuận về kế hoạch giảm căng thẳng thương mại

Giá tiêu dùng tháng 5 của Trung Quốc giảm tháng thứ tư liên tiếp trong bối cảnh cầu yếu, căng thẳng thương mại

Những diễn biến kinh tế, thị trường toàn cầu mới nhất trong tuần qua: Nhiều ngân hàng trung ương hạ lãi suất, một số khác giữ nguyên

Tổng thống Donald Trump kêu gọi FED cắt giảm 1 điểm phần trăm lãi suất sau thông tin báo cáo việc làm tháng 5

Ngân hàng Trung ương châu Âu giảm lãi suất xuống 2% trong nỗ lực thúc đẩy tăng trưởng đang chậm lại của khu vực đồng Euro

Nền tảng BRICS Pay: Nhân tố mới trong hệ thống thanh toán toàn cầu

Một châu Âu thống nhất có thể định hình kinh tế toàn cầu?

Biến động của đồng Yên đóng vai trò ngày càng lớn hơn trong việc định hình nền kinh tế Nhật Bản?

Chỉ 18% doanh nghiệp tận dụng CPTPP xuất khẩu sang Canada

Doanh thu ngành bán lẻ tăng tốc, cổ phiếu nào đang đón sóng?

Nghị quyết 68 "mở lối" cho doanh nhân sửa sai và đóng góp cho xã hội

Lần đầu tiên sếp lớn FPT chia sẻ về đường sắt cao tốc Bắc-Nam, dự báo sốc về lượng khách khi vận hành

Ý tưởng khởi nghiệp bắt nguồn từ trái bóng tròn, nữ doanh nhân biến hoạt động thường nhật thành nguồn điện năng

Chủ doanh nghiệp tha thiết với đường sắt cao tốc Bắc-Nam muốn làm một sự kiện quy mô gấp 10 lần VPBank mời G-Dragon

Phá đỉnh lịch sử khi tăng gần gấp rưỡi, cổ phiếu doanh nghiệp cảng biển này có gì hot?

Novaland và khả năng “kích hoạt” các tài sản “đóng băng” trong đề án tái cơ cấu SCB

- HDC

- lãi suất điều hành

- Ngân hàng Shinhan

- xổ số miền Bắc12/6/2024

- giá iPhone 15 Plus tháng 2

- tham gia “Show của Đen”

- Bộ Công an

- giá khí đốt

- dự đoán xổ số miền nam

- giá sầu riêng Ri6