Tìm hiểu về FED, những ảnh hưởng từ FED đến tài chính toàn cầu

FED là gì?

Vào năm 1910, lo ngại khủng hoảng tài chính và kinh tế, nên giới chức Mỹ bao gồm các thành viên Đảng Cộng hòa và Dân chủ thống nhất với nhau rằng hệ thống tiền tệ hiện tại của Mỹ đang thiếu linh hoạt và không đủ đáp ứng nhu cầu phát triển của nền kinh tế quốc gia. Và FED ra đời như một lẽ tất yếu để cân bằng mọi nhu cầu khi đó.

FED (Federal Reserve System) hay còn gọi là Cục dự trữ Liên bang, là Ngân hàng Trung ương Mỹ, được thành lập từ ngày 23/12/1913. FED được ký bởi tổng thống Woodrow Wilson theo đạo luật mang tên “Federal Reserve Act” nhằm duy trì chính sách tiền tệ linh hoạt, ổn định và an toàn cho nước Mỹ.

FED hoàn toàn độc lập và không bị phụ thuộc hay tác động bởi chính phủ Hoa Kỳ. Đây là tổ chức duy nhất trên thế giới được phép in tiền USD (đô la Mỹ). Chính vì vậy FED là cơ quan có vai trò quan trọng trong việc hoạch định cũng như điều chỉnh chính sách tiền tệ. Việc FED thay đổi về lãi suất, lượng cung tiền sẽ tác động trực tiếp đến thị trường và nhà đầu tư.

|

Vai trò và nhiệm vụ của FED

Thực thi chính sách tiền tệ quốc gia bằng cách tác động các điều kiện tiền tệ và tín dụng với mục đích tối đa việc làm, ổn định giá cả và điều hòa lãi suất dài hạn

Giám sát và quy định các tổ chức ngân hàng đảm bảo hệ thống tài chính và ngân hàng quốc gia an toàn, vững vàng và bảo đảm quyền tín dụng của người tiêu dùng

Duy trì sự ổn định của nền kinh tế và kiềm chế các rủi ro hệ thống có thể phát sinh trên thị trường tài chính

Cung cấp các dịch vụ tài chính cho các tổ chức quản lý tài sản có giá trị, các tổ chức chính thức nước ngoài, và chính phủ Hoa Kỳ, đóng vai trò chủ chốt trong vận hành hệ thống chi trả quốc gia.

Cách thức hoạt động của FED

Mua và bán trái phiếu chính phủ: Khi Cục dự trữ liên bang (Fed) mua trái phiếu chính phủ, tiền được đưa thêm vào lưu thông. Bởi có thêm tiền trong lưu thông, lãi suất sẽ giảm xuống và chi tiêu, vay ngân hàng sẽ gia tăng. Khi Fed bán ra trái phiếu chính phủ, tác động sẽ diễn ra ngược lại, tiền rút bớt khỏi lưu thông, khan hiếm tiền sẽ làm tăng lãi suất dẫn đến vay nợ từ ngân hàng khó khăn hơn.

Quy định lượng tiền mặt dự trữ: Ngân hàng thành viên cho vay phần lớn lượng tiền mà nó quản lý. Nếu Fed yâu cầu các ngân hàng này phải dự trữ một phần lượng tiền này, khi đó phần cho vay sẽ giảm đi, vay mượn khó hơn và lãi suất tăng lên.

hay đổi lãi suất của khoản vay từ Fed: Các ngân hàng thành viên của Fed vay tiền từ Fed để trang trải các nhu cầu ngắn hạn. Lãi suất mà Fed ấn định cho các khoản vay này gọi là lãi suất chiết khấu. Hoạt động này có ảnh hưởng, tuy nhỏ hơn, về số lượng tiền các thành viên sẽ được vay.

Những ảnh hưởng từ FED đến tài chính toàn cầu

Cục dự trữ Liên bang tăng lãi suất sẽ làm tăng gánh nặng nợ công. Đa phần các quốc gia đều sử dụng USD (Đô la Mỹ) để thanh toán quốc tế (như nợ công), việc tăng lãi suất sẽ làm tỷ giá USD so với đồng nội địa tăng lên; từ đó, quốc gia có khoản nợ phải chịu nợ nhiều hơn.

Bởi việc tăng lãi suất của Fed đã gây ảnh hưởng tỷ giá các quốc gia khác. Khi đó lợi suất của đồng USD sẽ hấp dẫn nhà đầu tư hơn; việc bán các đồng nội tệ để mua USD diễn ra mạnh mẽ sẽ dẫn đến tỷ giá leo thang. Điều này gây khó khăn cho quá trình nhập khẩu nguyên vật liệu của các quốc gia sản xuất hàng hóa.

Fed tăng lãi suất cũng khiến các quốc gia khác “rục rịch” tăng lãi suất theo. Một phần vì lo sợ đồng tiền quốc nội sẽ mất giá trị so với USD; đồng thời lo sợ “nhập khẩu” lạm phát.

Khi Cục dự trữ Liên bang tăng lãi suất kéo theo NHTW của các quốc gia khác tăng lãi suất; khi đó các NHTM của các quốc gia cũng sẽ tăng lãi suất cho vay. Việc này ảnh hưởng nghiêm trọng đến doanh nghiệp và cá nhân có nhu cầu sử dụng vốn.

Có thể thấy từ việc phải ổn định tình hình lạm phát ở Hoa Kỳ, FED có thể làm ảnh hưởng đến toàn bộ nền kinh tế. Cụ thể, nhiều doanh nghiệp phải cắt giảm nhân lực dẫn đến thất nghiệp; chi tiêu trở nên khó khăn và nền kinh tế lâm vào suy thoái.

Các công cụ tiền tệ của FED

Mua và bán trái phiếu chính phủ

Khi Cục dự trữ Liên bang thực hiện việc mua vào trái phiếu chính phủ từ các NHTM, lượng tiền của các ngân hàng này sẽ được tăng lên; khi lượng cung tiền dồi dào, lãi suất sẽ giảm và việc cho vay trở nên dễ dàng. Biện pháp này được thực hiện nhằm kích thích nền kinh tế phát triển.

Ngược lại, khi FED bán các trái phiếu chính phủ cho ngân hàng thành viên, lượng tiền sẽ được rút một phần khỏi nền kinh tế; việc lượng tiền khan hiếm sẽ làm lãi suất tăng và người dân sẽ thắt chặt chi tiêu. Biện pháp này được thực hiện để kìm hãm nền kinh tế lạm phát ở mức cao.

Quy định tỷ lệ dự trữ bắt buộc

Cục dự trữ Liên bang sẽ quy định mức dự trữ an toàn của các ngân hàng thành viên. Qua đó FED có thể kiểm soát lượng tiền cung ứng ra thị trường. Khi FED quy định mức dự trữ cao, đồng nghĩa là FED đang muốn thắt chặt cung tiền ra nền kinh tế, các ngân hàng thành viên phải tăng lãi suất để đảm bảo kế hoạch lợi nhuận.

Ngược lại khi FED yêu cầu mức dự trữ thấp, tổ chức này đang muốn lượng tiền lưu thông được tăng lên, lúc này lãi suất sẽ giảm để kích thích nhu cầu vay.

Điều chỉnh lãi suất chiết khấu

Khi các NHTM có nhu cầu vay ngắn hạn, họ sẽ thực hiện vay lãi suất liên ngân hàng hoặc vay từ FED (thường là thấp hơn lãi suất liên ngân hàng). Khi FED tăng lãi suất chiết khấu thì các ngân hàng thành viên sẽ “e dè” việc đi vay; bên cạnh đó họ cũng hạn chế cho vay bên ngoài. Đây là biện pháp áp dụng khi FED muốn thắt chặt cung ứng tiền tệ.

Ngược lại khi Cục dự trữ Liên bang giảm lãi suất chiết khấu, kích thích nhu cầu vay của ngân hàng thành viên. Các ngân hàng lúc này sẽ tích cực cho vay bên ngoài nền kinh tế hoặc đầu tư; bởi nếu có nhu cầu vay ngắn hạn, họ có thể vay từ FED. Đây là biện pháp áp dụng khi Cục dự trữ Liên bang muốn tăng cung ứng tiền ra thị trường.

| Tìm hiểu về khối ngoại, tác động của khối ngoại đến thị trường chứng khoán Việt Nam Hoạt động giao dịch của khối ngoại luôn có những ảnh hưởng nhất định đến xu hướng trên thị trường chứng khoán, đặc biệt khi ... |

| Tìm hiểu về phát hành chứng khoán, lợi ích khi phát hành chứng khoán đối với doanh nghiệp Phát hành chứng khoán là việc tổ chức chào bán cho các nhà đầu tư những giấy tờ có giá để trang trải cho nhu ... |

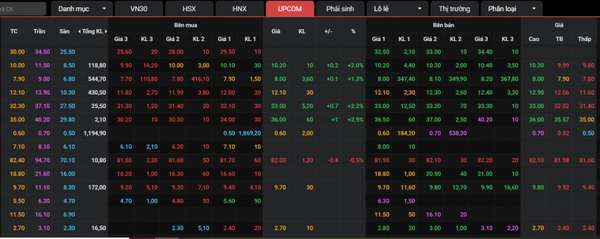

| Tìm hiểu về sàn UPCoM, điều kiện đăng ký giao dịch trên sàn UPCoM Sàn UPCoM ra đời vào ngày 01/01/2009, lúc mới đầu chỉ có khoảng 10 doanh nghiệp tham gia. Hiện nay đã có hàng trăm công ... |

Diệp Oanh (t/h)

Bài liên quan

Tiền chảy mạnh vào DIG sau thông tin bán dự án Lam Hạ

5.000 cổ đông vừa bỏ lỡ chuyến bay đặc biệt của Vietnam Airlines (HVN)

Nóng: Khối ngoại giao dịch tích cực chưa từng thấy trong năm nay

Một cổ phiếu cảng biển hút tiền, hé lộ thương vụ sở hữu 65% công ty mới thành lập hơn một tháng

Một diện mạo mới với cổ phiếu nhà "bầu" Huyền?

Tự tin thắng lớn, bầu Đức muốn đưa các chủ nợ về chung mái nhà Hoàng Anh Gia Lai

Kịch bản chứng khoán phiên sáng 3/7: Cơ hội vượt mốc 1.400 nằm trong tay nhóm chứng khoán?

Chứng khoán hướng tới mốc 1.400, cổ phiếu VIX vẫn là điểm nhấn

Kịch bản phiên chiều 3/7: Vượt 1.390 điểm, thị trường có giữ được đà tăng?

<h1 class="sc-longform-header-title block-sc-title arx-block-state">S&P 500 lập đỉnh mới sau thoả thuận thương mại Mỹ-Việt, nhóm bảo hiểm y tế lao dốc vì Centene

Thông tin mới nhất vụ C.P. Việt Nam bị tố bán heo bệnh, đã có kết luận của cơ quan điều tra

Giá sầu riêng hôm nay 2/7: Sầu riêng Tây Nguyên rớt thảm, miền Tây “gồng mình” giữ giá

5 doanh nghiệp công bố lịch trả cổ tức, MWG, MCH góp mặt với tỷ lệ cao ngất bất ngờ

Đối tác Trung Quốc cùng Vingroup (VIC) xây cầu Tứ Liên lên kế hoạch rút ngắn một nửa thời gian làm cao tốc

Dự án “con đường tơ lụa” lớn nhất Đông Nam Bộ chính thức được thông qua, ai lĩnh trọng trách?

Xem xét có cơ chế đặc thù cho việc chuẩn bị, tổ chức Triển lãm thành tựu kinh tế - xã hội nhân 80 năm ngày quốc khánh

Nóng: “Đầu cầu” Hà Nội hé lộ thời điểm triển khai khâu quan trọng của dự án Đường sắt cao tốc Bắc-Nam

- Venezuela

- VGI

- Volkswagen T-Cross

- Sở Giao dịch chứng khoán Hà Nội

- Hòa Minzy đang hẹn hò

- Mariupol

- Tiêu chuẩn nhà ở xã hội

- ô tô Honda

- Kho bạc Nhà nước

- Giá vàng trong nước