Tín hiệu tích cực đối với điều hành chính sách tiền tệ tại Việt Nam

|

|

Hình minh họa - Nguồn: Internet |

Áp lực lên điều hành chính sách tiền tệ đang giảm dần

Sáng ngày 2/2 theo giờ Việt Nam, Ngân hàng Dự trữ Liên bang Mỹ (FED) thông báo báo nâng lãi suất cơ sở thêm 25 điểm cơ bản, đưa lãi suất từ mức 4,25 - 4,50% lên 4,50 - 4,75% nhằm đạt được toàn dụng việc làm và lạm phát ở mức 2,0% trong dài hạn.

Đối với kế hoạch trong thời gian tới, FED cho biết, mặc dù lạm phát đã có những dấu hiệu hạ nhiệt rõ rệt nhưng vẫn ở mức cao, do đó, cơ quan này vẫn nhận thấy khả năng tiếp tục nâng lãi suất trong các cuộc họp chính sách tiền tệ tiếp theo và cảnh báo có thể sẽ không cắt giảm lãi suất trong năm 2023, bất chấp các kỳ vọng có trên thị trường hiện tại.

Dù vậy, mức tăng 25 điểm cơ bản vẫn thấp hơn so với các đợt tăng 50 điểm cơ bản và 75 điểm cơ bản trong năm 2022 và là tín hiệu cho thấy FED đang giảm tốc trong việc thắt chặt chính sách tiền tệ.

Chiều ngày 2/2, Ngân hàng Trung ương Anh (BoE) cũng điều chỉnh tăng lãi suất cơ sở lên 50 điểm cơ bản, đưa lãi suất từ 3,5% lên 4,0%, đánh dấu lần tăng lãi suất cơ sở mạnh thứ 5 liên tiếp kể từ tháng 8/2022.

Ngay sau BOE, Ngân hàng Trung ương châu Âu (ECB) cũng tăng lãi suất cơ sở thêm 50 điểm cơ bản. Theo đó, lãi suất tái cấp vốn tăng từ 2,5% lên 3,0%; lãi suất cho vay cận biên từ 2,75% lên 3,25%; và lãi suất tiền gửi từ 2,0% lên 2,5%; quyết định tăng lãi suất có hiệu lực từ ngày 8/2.

Với quyết định tăng lãi suất này, cả BoE và ECB đều hướng tới mục tiêu đưa lạm phát về lại mức mục tiêu 2,0% trong trung hạn. BoE dự báo lãi suất cơ sở sẽ tăng lên 4,5% vào giữa năm 2023, hạ dần xuống còn 3,5% trong vòng 3 năm. Trong khi đó, ECB thậm chí dự định tăng lãi suất cơ sở thêm 50 điểm cơ bản ngay trong cuộc họp vào tháng 3/2023 tới, sau đó sẽ đánh giá về lộ trình tiếp theo.

Ở các báo cáo mới nhất, CPI tại Mỹ và Anh trong tháng 12/2022 lần lượt tăng 6,5% và 10,5% so với cùng kỳ năm 2021; CPI tại Eurozone trong tháng 1/2023 tăng 8,5% so với cùng kỳ năm 2022. Như vậy, có thể thấy các NHTW lớn vẫn còn quan ngại về lạm phát cao, dai dẳng, thêm vào đó là những bất ổn tới từ cuộc chiến tranh Nga – Ukraine. Xu hướng tăng lãi suất cơ sở của các NHTW trên đã kéo dài hơn một năm, có thể đang đi tới giai đoạn cuối khi lạm phát đã tạo đỉnh. Tuy nhiên, điều này không có nghĩa lãi suất cơ sở sẽ sớm giảm trở lại, ít nhất trong nửa đầu năm nay.

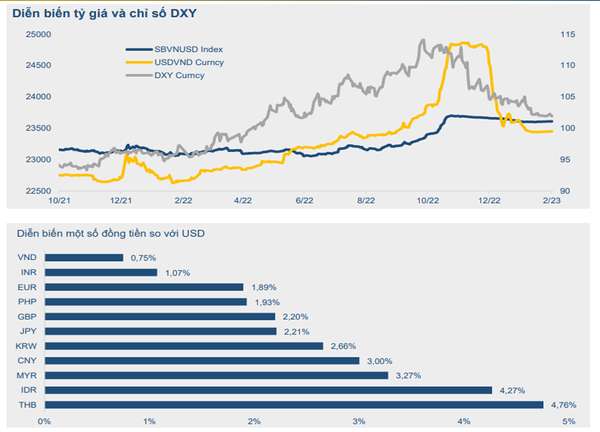

Nhận định về việc FED giảm tốc độ tăng lãi suất, giới chuyên môn cho rằng, đây là tín hiệu tích cực đối với điều hành chính sách tiền tệ tại Việt Nam. CTCK BVSC đánh giá, việc FED giảm tốc độ tăng lãi suất như đã dự kiến và việc chỉ số DXY liên tục hạ nhiệt trong thời gian vừa qua sẽ giúp giảm áp lực lên tỷ giá và lãi suất. Riêng trong tháng 1/2023, đồng VND đã có diễn biến tăng trở lại so với cuối năm trước. Khi áp lực hỗ trợ tỷ giá giảm bớt, BVSC cho rằng, chính sách tiền tệ của Việt Nam có thể sớm thay đổi theo hướng hỗ trợ cho nền kinh tế, với việc giảm lãi suất và tăng room tín dụng.

Với áp lực tỷ giá không còn quá lớn, TS. Lê Duy Bình, Giám đốc Economica Việt Nam cho rằng, việc FED giảm tốc độ tăng lãi suất lần này chưa thể cho thấy hết lộ trình tiếp theo sẽ như thế nào nhưng rõ ràng cũng đưa ra những tín hiệu tích cực, giảm bớt một chút gánh nặng trong điều hành chính sách tiền tệ trong năm nay của NHNN, đặc biệt là giảm áp lực phải tăng lãi suất hay phải sử dụng tới dự trữ ngoại hối.

Năm 2023: Tỷ giá sẽ duy trì ổn định hơn

Trong một báo cáo vĩ mô vừa công bố, CTCK KB Việt Nam (KBSV) đánh giá lạm phát và rủi ro suy thoái kinh tế toàn cầu là yếu tố khó lường kìm hãm đà tăng trưởng của Việt Nam. Trong bối cảnh đó, kịch bản cơ sở được KBSV đưa ra là: kinh tế Mỹ rơi vào suy thoái nhẹ sẽ diễn trong năm 2023, FED được dự báo sẽ có 2 đợt tăng lãi suất 25 điểm cơ bản vào tháng 2, 3/2023, trước khi duy trì nền lãi suất cao và có thể bắt đầu giảm vào cuối năm 2023.

Với dự báo trên, KBSV kỳ vọng tỷ giá USD/VND sẽ ổn định hơn trong năm 2023 và nếu có chỉ biến động trong biện độ hẹp 2%, nhờ nguồn cung ngoại tệ được dự báo tương đương mức đạt được trong năm 2022, khi hoạt động xuất khẩu bắt đầu chịu nhiều áp lực hơn và kỳ vọng dòng vốn FDI và kiều hối vẫn chảy đều về Việt Nam.

|

|

Nguồn: KBSV |

Riêng quý I/2023, KBSV đánh giá tỷ giá trong nước sẽ biến động nhẹ quanh 23.500 VND/USD, với 4 yếu tố sau:

Thứ nhất, DXY Index được dự báo biến động quanh 102 điểm và có thể hồi phục nhẹ lên 108 điểm trước khi đảo chiều nhờ việc FED sẽ kết thúc lộ trình tăng lãi suất vào cuối quý I/2023 (theo kịch bản cơ sở trên);

Thứ hai, nguồn cung ngoại tệ dồi dào trở lại là yếu tố giúp cho NHNN sớm quay trở lại nghiệp vụ mua USD, gia tăng dự trữ ngoại hối;

Thứ ba, FDI đăng ký mới bắt đầu hồi phục từ cuối tháng 11/2022 là tín hiệu tích cực tác động tới dòng tiền FDI thực hiện trong tương lai;

Thứ tư, NHNN chi nhánh TP Hồ Chí Minh cho biết kiều hối sẽ gia tăng khoảng 10 - 20% so với cùng kỳ trước dịp Tết, giúp cung ngoại tệ ổn định.

Dự báo cho cả năm 2023, KBSV kỳ vọng NHNN sẽ có thể mua 10 - 12 tỷ USD, tương ứng mức trung bình trong 10 năm từ 2012 - 2021, giúp gia tăng dự trữ ngoại hối, nhờ: Nguồn cung ngoại tệ tốt đến từ kiều hối và giải ngân FDI ổn định, xuất siêu ở mức khiêm tốn nhờ việc xuất khẩu tiếp tục được hưởng lợi nhờ lộ trình tham gia các hiệp định FTAs nhưng cũng chịu phần nào áp lực trước rủi ro suy thoái kinh tế toàn cầu và vay nợ ròng nước ngoài; tâm lý găm giữ đồng USD giảm đáng kể khi lãi suất VND cao hơn so với đồng USD, thu hút người gửi tiền chuyển tiết kiệm sang tiền VND; DXY index đang trong đà suy yếu.

Còn theo BVSC, việc FED giảm tốc độ tăng lãi suất, với kế hoạch dừng tăng lãi suất trong năm 2023 trong bối cảnh kinh tế Mỹ có triển vọng kém tích cực đã khiến cho chỉ số DXY tiếp tục có diễn biến hạ nhiệt sau khi đạt đỉnh 20 năm từ hồi tháng 10/2022. Diễn biến này cũng sẽ giúp giảm áp lực mất giá đối với đồng VND trong năm nay, giúp cho đồng VND sẽ có diễn biến ổn định hơn so với năm 2022.

“Việc VND vẫn có diễn biến lên giá trong bối cảnh NHNN có động thái mua USD trở lại (theo một số nguồn tin) cho thấy áp lực tỷ giá từ ngoại cảnh đang giảm bớt. Kết hợp cùng việc kiểm soát được chỉ số CPI trong những tháng tới về dưới ngưỡng mục tiêu 4,5%, đây sẽ là cơ sở để hạ tiếp mặt bằng lãi suất và dần nới lỏng hơn về chính sách tiền tệ nhằm hỗ trợ tăng trưởng”, BVSC nhấn mạnh.

Ngô Hải -

Bài liên quan

Tổng Bí thư Tô Lâm tiếp xúc cử tri Hà Nội sau Kỳ họp thứ 9, Quốc hội khóa XV

Tạo chuyển biến thực chất, mạnh mẽ trong phát triển khoa học, công nghệ, đổi mới sáng tạo, chuyển đổi số

Ra mắt 3 nền tảng số phục vụ triển khai Nghị quyết số 57

Thúc đẩy thanh toán không tiền mặt dịch vụ công: Ngân hàng không thể “đơn thương độc mã”

Phó Thủ tướng Hồ Đức Phớc: Khơi thông các nguồn lực tài chính, thúc đẩy các động lực tăng trưởng mới

Tổng Bí thư Tô Lâm: Phải chuyển từ tư duy hành chính sang tư duy phục vụ

Thủ tướng: Quốc tế hóa bản sắc văn hóa dân tộc và dân tộc hóa tinh hoa văn hóa thế giới

Toàn văn phát biểu của Tổng Bí thư Tô Lâm với nhân dân TP.HCM và thông điệp gửi nhân dân cả nước

IMF: Cần ưu tiên củng cố giám sát ngân hàng, xây dựng đệm vốn và thanh khoản

Chủ tịch Quốc hội Trần Thanh Mẫn kiểm tra các đơn vị hành chính ở thành phố Cần Thơ

Vừa lãi 73 tỷ đồng, một công ty chứng khoán muốn gọi thêm số vốn gấp 34 lần

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Sau năm thua lỗ, Danh Khôi (NRC) muốn chuyển mình với loạt kế hoạch đầu tư mới mẻ

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Chính phủ ra chỉ đạo nóng về các tuyến cao tốc Bắc-Nam phía Đông, nêu rõ những điểm "chưa được"

Xem xét có cơ chế đặc thù cho việc chuẩn bị, tổ chức Triển lãm thành tựu kinh tế - xã hội nhân 80 năm ngày quốc khánh

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Chứng khoán HSC thay đổi kế hoạch chào bán hàng trăm triệu cổ phiếu

Cổ phiếu HPG phát tín hiệu gì trước ngày chia cổ tức?

Bỏ công việc quản lý ổn định, cô gái trẻ tạo "hệ thống kiếm tiền" ngay cả khi đang ngủ, thu nhập mỗi tháng gần 400 triệu đồng

- UPCOM-Index

- Giá cau tươi Quảng Ngãi

- dự báo giá vàng

- thị trường đồ dùng học tập

- xuất khẩu cà phê

- Xiaomi 13 có nên mua

- Đại lễ Vesak

- Giá bạc

- Giá Won chợ đen

- giá tiêu hôm nay