Trái phiếu doanh nghiệp: Minh bạch thông tin là chìa khóa của mọi giải pháp

Lợi ích cho doanh nghiệp

Minh bạch thông tin là vấn đề nhạy cảm và khiến nhiều doanh nghiệp e ngại. Nhiều doanh nghiệp cho rằng khi các thông tin còn đang “mập mờ”, họ có thể dành lợi thế trong việc thỏa thuận lãi suất và các điều khoản đi kèm khi vay vốn hoặc phát hành trái phiếu. Tuy nhiên tình hình nay đã khác trước.

Khảo sát của FiinRatings qua các nền tảng giao dịch trái phiếu cũng cho thấy, trái phiếu của doanh nghiệp niêm yết, có chất lượng tín dụng tốt có giao dịch khá sôi động, đặc biệt là khi lợi tức trái phiếu tăng cao sau khi nhiều nhà đầu tư “cắt lỗ” trái phiếu do tâm lý có phần hoảng loạn trước những sự kiện tiêu cực.

Nhìn rộng ra trên kênh vốn nợ quốc tế, số liệu của FiinRatings cũng cho thấy có ít nhất 10 đợt huy động vốn thành công với tổng giá trị 1,9 tỷ USD chỉ riêng trong tháng 10 năm 2022, tuy vậy mặt bằng lãi suất huy động đã tăng cao hơn so với giai đoạn trước kia, phản ánh môi trường lãi suất gia tăng trên thị trường cũng như để bù đắp cho rủi ro mới trong bối cảnh hiện tại.

|

Ông Nguyễn Quang Thuân, Chủ tịch FiinRatings cho rằng, phần lớn các giao dịch huy động thành công này đều có chung một đặc điểm là minh bạch thông tin. Trong số 10 doanh nghiệp phát hành vốn nợ thành công, hầu hết là các doanh nghiệp niêm yết, trong đó có 2 doanh nghiệp hiện đang thực hiện xếp hạng tín nhiệm với FiinRatings, bao gồm: F88 (BBB-, triển vọng Ổn định) và Công ty Chứng khoán Bản Việt (A-, triển vọng Ổn định).

Cũng theo ông Nguyễn Quang Thuân, minh bạch cũng rất cần thiết với cả các tổ chức phát hành chưa niêm yết. Ngay cả trong tình huống doanh nghiệp có nguy cơ vi phạm nghĩa vụ nợ với trái chủ và phải chuẩn bị trước cho tình huống tái cấu trúc, hoãn hoặc giãn nợ với các điều khoản mới. Minh bạch thông tin giúp các doanh nghiệp và nhà đầu tư có thời gian chuẩn bị cả về tài chính lẫn tâm lý, để tránh đổ vỡ dây chuyền khi thông tin mập mờ và không đầy đủ.

Do đó, ông Nguyễn Quang Thuân khuyến nghị các doanh nghiệp nên chủ động minh bạch thông tin với nhà đầu tư. Việc chủ động gặp gỡ, cung cấp thông tin và đàm phán thông qua các tổ chức đại diện người sở hữu trái phiếu và thậm chí cả ngân hàng nếu có dư nợ vay tín dụng sẽ là yếu tố quan trọng để doanh nghiệp tránh rơi vào tình huống bị động.

“Vi phạm nghĩa vụ nợ có thể ảnh hưởng đến uy tín, hồ sơ tín dụng trên thị trường vốn và thậm chí phải qua các thủ tục tòa án, đây là một vấn đề phức tạp và sẽ ảnh hưởng tiêu cực đến các hoạt động huy động vốn của doanh nghiệp trong tương lai khi thị trường khơi thông trở lại”, ông Nguyễn Quang Thuân nhấn mạnh.

Gỡ “nút thắt” cho thị trường trái phiếu trái phiếu

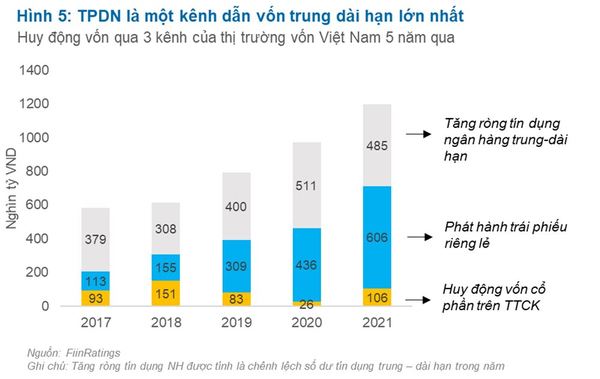

Trong 3 năm từ năm 2019 - 2021, trái phiếu doanh nghiệp là kênh dẫn vốn tín dụng trung và dài hạn lớn nhất, vượt qua nguồn vốn tín dụng ngân hàng và huy động từ thị trường cổ phiếu. Riêng năm 2021, tổng giá trị huy động trái phiếu doanh nghiệp riêng lẻ trên thị trường sơ cấp đã đạt hơn 600 nghìn tỷ đồng, trong khi huy động vốn qua kênh thị trường cổ phiếu chỉ đạt hơn 100 nghìn tỷ đồng.

|

Hiện huy động mới trên thị trường sơ cấp ảm đạm chỉ với một đợt phát hành trái phiếu riêng lẻ kể từ đầu quý IV/2022, trong khi hoạt động mua lại trái phiếu diễn ra sôi động đã tạo khó khăn rất lớn về dòng tiền cho doanh nghiệp khi phải thực hiện các nghĩa vụ trả nợ trước hạn theo yêu cầu từ phía nhà đầu tư. Đây là hiệu ứng “kép” tác động đến việc thực hiện nghĩa vụ nợ của doanh nghiệp, bởi trước đó phần lớn trái phiếu doanh nghiệp được huy động nhằm phục vụ các dự án và công trình đầu tư trung và dài hạn.

“Kênh trái phiếu doanh nghiệp cần được khôi phục để đáp ứng nhu cầu vốn của doanh nghiệp, từ đó hỗ trợ mục tiêu tăng trưởng kinh tế cao trong năm 2023 và những năm tới”, ông Nguyễn Quang Thuân nhận định.

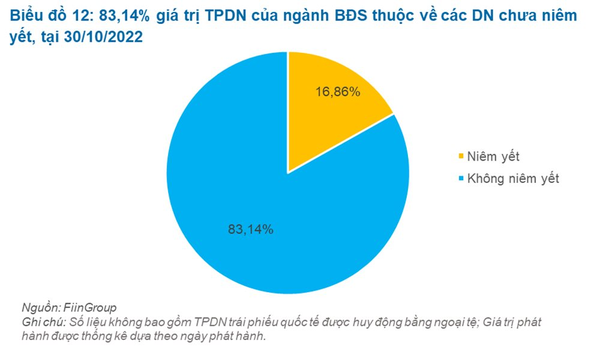

Hiện có tới 83% giá trị trái phiếu của các doanh nghiệp bất động sản đang lưu hành vào cuối tháng 10/2022 thuộc về các doanh nghiệp chưa niêm yết trong khi các thông tin về tổ chức phát hành gần như “vắng bóng”. Thông tin về phương án phát hành có trước đó vài năm cũng đã cũ và nội dung các bản chào hoặc phương án phát hành còn thiếu nhiều thông tin.

Ông Nguyễn Quang Thuân cho rằng, các thông tin kê khai hiện nay chủ yếu nhằm mục đích tuân thủ theo các hạng mục chuẩn của quy định hiện nay, trong khi đó lại thiếu các thông tin đánh giá về năng lực trả nợ của tổ chức phát hành. Thực tế, khác với cổ phiếu, nhà đầu tư sở hữu trái phiếu cần có được những thông tin về khả năng trả gốc và lãi, không chỉ dựa vào dữ liệu quá khứ mà quan trọng nhất là phải có dự báo dòng tiền, thay vì các chỉ số từ báo cáo tài chính.

“Việc minh bạch thông tin không chỉ ở giai đoạn phát hành mà cả trong hoạt động phân phối và lưu hành trái phiếu sau đó. Mặc dù thị trường giao dịch thứ cấp tập trung cho trái phiếu doanh nghiệp dự kiến đi vào hoạt động trong năm 2023 theo yêu cầu của Nghị định 65, việc minh bạch thông tin về khả năng thực hiện nghĩa vụ nợ và những đánh giá độc lập vẫn sẽ là cơ sở quan trọng để khôi phục niềm tin và nguyên tắc tự chịu trách nhiệm của nhà đầu tư khi họ quyết định mua trái phiếu”, ông Nguyễn Quang Thuân nhấn mạnh.

Ngô Hải

Bài liên quan

Tổng Bí thư Tô Lâm: Phải chuyển từ tư duy hành chính sang tư duy phục vụ

Thủ tướng: Quốc tế hóa bản sắc văn hóa dân tộc và dân tộc hóa tinh hoa văn hóa thế giới

Toàn văn phát biểu của Tổng Bí thư Tô Lâm với nhân dân TP.HCM và thông điệp gửi nhân dân cả nước

IMF: Cần ưu tiên củng cố giám sát ngân hàng, xây dựng đệm vốn và thanh khoản

Chủ tịch Quốc hội Trần Thanh Mẫn kiểm tra các đơn vị hành chính ở thành phố Cần Thơ

Đẩy nhanh lộ trình nâng hạng thị trường chứng khoán Việt Nam

Mặt bằng lãi suất thấp kích thích nhu cầu vốn phục hồi mạnh mẽ

Chủ tịch nước Lương Cường: Mở ra không gian phát triển mới để Hà Nội phát huy tốt hơn nữa vai trò đầu tàu

Tổng Bí thư Tô Lâm khảo sát thực tế mô hình tổ chức chính quyền địa phương 2 cấp tại TP Hồ Chí Minh

Thủ tướng: Hải Phòng (mới) gương mẫu, đi đầu xây dựng thành phố XHCN trong kỷ nguyên mới

Từ loại quả thơm mùi quen thuộc, cô gái miền Tây gây bất ngờ với ý tưởng khởi nghiệp độc đáo

Bàn kế hoạch di dời 32 điểm giao cắt điện cao thế với tuyến đường sắt tỷ đô

Chuyện cổ tức ngân hàng: Giữ tiền để lớn hay chia sẻ với cổ đông?

Chính thức thông qua loạt ưu đãi “chưa từng có” cho doanh nghiệp tư nhân làm đường sắt

igus® ra mắt robot hình người Iggy Rob: Giải pháp tự động hóa chi phí thấp cho sản xuất công nghiệp

Chi tiết danh sách Chủ tịch UBND 23 tỉnh, thành mới sau sáp nhập

Giá heo hơi hôm nay 25/6: Cả nước “án binh bất động”, thị trường chờ sóng mới?

- Honda Sh 350i

- Ngày Truyền thống Báo Công Thương

- Trong nước

- ứng dụng khoa học công nghệ vào sản xuất

- Đào Phúc Trí

- giá tiêu việt nam

- link xem trực tiếp Công an Hà Nội và Hà Nội FC

- giá xe máy

- Vụ Thị trường trong nước