Vai trò của Fintech đối với hiểu biết tài chính và thúc đẩy tiếp cận tài chính ở Việt Nam

Tóm tắt: Thúc đẩy tiếp cận tài chính là mục tiêu quan trọng trong “Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030” (Quyết định số 149/QĐ-TTg năm 2020 của Thủ tướng Chính phủ). Ứng dụng công nghệ số và nâng cao hiểu biết tài chính là hai trong số sáu mục tiêu cụ thể của chiến lược. Hiện nay, Việt Nam có mức độ tiếp cận tài chính thấp với tỷ lệ chỉ gần 31% dân số được tiếp cận với hệ thống ngân hàng chính thức và hiệu quả tiếp cận hạn chế. Việc ứng dụng công nghệ tài chính (Fintech) giúp nâng cao hiểu biết tài chính sẽ là động lực quan trọng thúc đẩy tiếp cận tài chính hiệu quả, bền vững.

Role of Fintech in financial literacy and financial access promotion in Vietnam

Abstract: Financial access promotion is an important goal in the "National Financial Inclusion Strategy to 2025, with orientation to 2030" (Decision No. 149/QD-TTg 2020 of the Prime Minister). Digital technology application and financial literacy improvement are two of the six specific goals of the strategy. At present, Vietnam has a relatively low level of financial access with nearly 31% banked population. The application of financial technology (Fintech) helps to improve financial literacy and it will be an important driver in promoting financial access in an effective and sustainable manner.

1. Vai trò của Fintech với hiểu biết tài chính và tiếp cận tài chính

1.1. Hiểu biết tài chính và Tiếp cận tài chính

Tiếp cận tài chính

Theo WB (2017), tiếp cận tài chính có nghĩa là các cá nhân, doanh nghiệp được tiếp cận các sản phẩm dịch vụ hữu ích và giá cả phải chăng, đáp ứng nhu cầu tiết kiệm, tín dụng, bảo hiểm, thanh toán… một cách có trách nhiệm và bền vững, đồng nghĩa với việc người sử dụng dịch vụ tài chính có thể bắt đầu công việc kinh doanh, quản lý rủi ro và tránh được những thiệt hại do các cú sốc có thể xảy ra.

Theo CGAP, tiếp cận tài chính là những nỗ lực nhằm đảm bảo tất cả mọi người bất kể mức thu nhập nào đều có thể tiếp cận và sử dụng có hiệu quả các dịch vụ tài chính phù hợp. Phần lớn người nghèo, thường sử dụng các dịch vụ tài chính phi chính thức như từ bạn bè, cầm đồ… có chi phí cao, ẩn chứa những rủi ro không lường trước được, được tiếp cận tài chính chính thức giúp họ quản lý dòng tiền tốt hơn, giảm những chấn động từ các rủi ro và cú sốc bên ngoài.

Hiểu biết tài chính

Khúc Thế Anh & Đặng Anh Vũ (2019) chỉ ra rằng, hiểu biết tài chính về căn bản được thể hiện ở 3 khía cạnh gồm kiến thức tài chính, thái độ tài chính và hành vi tài chính. Kiến thức tài chính bao gồm sự hiểu biết về các dịch vụ tài chính cơ bản (tài khoản, thanh toán…), nắm bắt được những chỉ số tài chính cơ bản như lạm phát, lãi suất... Hành vi tài chính bao gồm các thao tác tài chính cơ bản, thể hiện qua việc chi tiêu, tiết kiệm hàng ngày, các kỹ năng lập kế hoạch tài chính hay lựa chọn các sản phẩm phù hợp… Thái độ tài chính thể hiện ở quan niệm, sự độc lập, tự tin đối với tài chính cá nhân như thái độ tiết kiệm, phòng ngừa rủi ro, hoặc sự vững vàng đối với các kế hoạch tài chính tương lai, xu hướng đầu tư, tiết kiệm, cho vay…

Starček và Trunk (2013) cho rằng, hiểu biết tài chính bao gồm các kỹ năng tài chính cần thiết (là sự kết hợp của nhận thức, kiến thức và hành vi tài chính) cho tất cả các đối tượng trong xã hội. Điều này đồng nghĩa với việc người dân được hiểu rõ về các khái niệm tài chính và sản phẩm dịch vụ tài chính, được tiếp cận đầy đủ thông tin, phát triển các kỹ năng và sự tự tin nắm bắt các cơ hội hoặc nhận thức về rủi ro tài chính, đưa ra những quyết định tài chính sáng suốt nhằm cải thiện phúc lợi và đảm bảo an toàn tài chính của bản thân họ.

Theo Opletalová (2015), hiểu biết tài chính có vai trò quan trọng trong việc giảm thiểu các hậu quả tiêu cực như gánh nặng nợ nần, phá sản... do các quyết định không lành mạnh về tài chính gây ra. Nâng cao hiểu biết tài chính sẽ gia tăng nhận thức đối với các trải nghiệm về tiền bạc, trách nhiệm tài chính của cá nhân, ngăn chặn các hành vi và hậu quả tài chính thiếu lành mạnh, giúp các cá nhân sử dụng nguồn tài chính và tạo dự trữ hiệu quả.

1.2. Ứng dụng Fintech giúp nâng cao hiểu biết tài chính và thúc đẩy tiếp cận tài chính

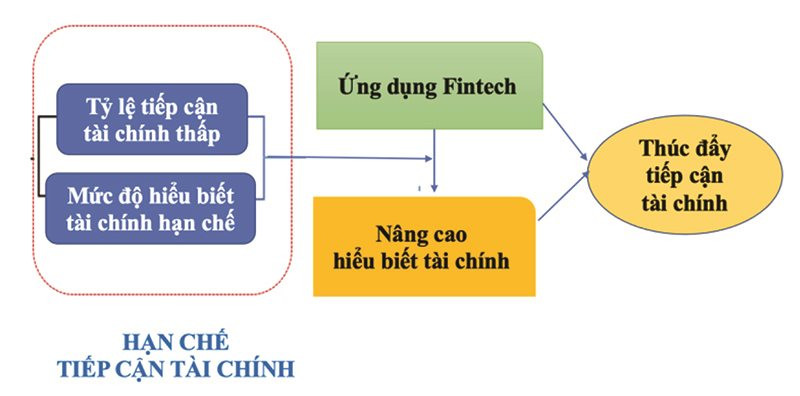

Hình 1: Fintech giúp nâng cao hiểu biết tài chính và thúc đẩy tiếp cận tài chính

|

|

Nguồn: Tác giả tổng hợp |

Fintech giúp việc tiếp cận tài chính trở nên thuận lợi với chi phí thấp hơn. Elsinger và cộng sự (2018) cho rằng, các ứng dụng Fintech cung cấp các công cụ và phương thức giúp khách hàng tiếp cận sản phẩm tài chính và kiến thức tài chính trở nên dễ dàng hơn. Điều quan trọng là khách hàng cần có những kỹ năng, khả năng hiểu biết cũng như sử dụng các công cụ tài chính kỹ thuật số. Tabith và Stella (2019) cũng chỉ ra rằng, Fintech có tác động tích cực đến tiếp cận tài chính và tính bền vững tài chính cá nhân. Các dịch vụ tài chính số giúp người dân tiếp cận tài chính dễ dàng với chi phí thấp hơn; đặc biệt đối với hoạt động tín dụng, Fintech giúp việc tiếp cận trở nên thuận lợi hơn.

Nguyễn Kim Anh và cộng sự (2018) cho rằng, Fintech có tiềm năng lớn cho việc thay đổi tiếp cận tài chính ở ba khía cạnh: (i) Giảm chi phí giao dịch tài chính, (ii) Tăng cường phạm vi tiếp cận, đặc biệt khi ứng dụng vào lĩnh vực tài chính vi mô sẽ giúp cung ứng dịch vụ đến vùng sâu vùng xa dễ dàng hơn, (iii) Tạo ra những đổi mới, sáng tạo trong việc thiết kế sản phẩm dịch vụ phù hợp hơn với nhu cầu khách hàng với mức chi phí hợp lý, mang lại hiệu quả cao hơn trong tiếp cận tài chính. Tuy nhiên, ứng dụng Fintech còn gặp thách thức trên nhiều khía cạnh: hành lang pháp lý, vốn đầu tư, con người, cơ sở hạ tầng kỹ thuật, đặc biệt trong bối cảnh dân trí tài chính ở Việt Nam còn tương đối thấp, ứng dụng Fintech sẽ gặp một số hạn chế nhất định.

Thorsten (2020) đã chỉ ra rằng, một số quốc gia châu Phi áp dụng Fintech đã cho thấy tác động tích cực đến hiểu biết tài chính với sự gia tăng nhận thức và hành vi sử dụng dịch vụ tiết kiệm và các khoản thanh toán trong nông nghiệp và giúp tỷ lệ nghèo giảm 2%. Việc ứng dụng công nghệ cho phép các tổ chức cung ứng dịch vụ tài chính đa dạng và giảm chi phí giao dịch đáng kể. Tuy nhiên, ứng dụng Fintech cũng đặt ra những thách thức đối với việc quản lý tài khoản, hay các quy định pháp lý về điều kiện thế chấp, chi phí bảo hiểm khoản vay..., từ đó đặt ra yêu cầu phải xây dựng khuôn khổ pháp lý phù hợp với bối cảnh phát triển của Fintech.

Để giải quyết thực trạng hạn chế tiếp cận tài chính đang tồn tại, cùng với những nỗ lực chính sách khác, các chương trình và ứng dụng Fintech có thể giúp nâng cao hiểu biết tài chính góp phần tăng khả năng tiếp cận tài chính hiệu quả và bền vững hơn.

2. Tác động của Fintech đến hiểu biết tài chính và thúc đẩy tiếp cận tài chính ở Việt Nam

2.1. Thực trạng tiếp cận tài chính của Việt Nam

Việt Nam là quốc gia có mức độ tiếp cận tài chính trung bình so với các quốc gia khác trong khu vực và trên thế giới. Chỉ số tiếp cận tài chính (Index of Financial Inclusion-IFI) của Việt Nam đã được cải thiện qua từng năm nhưng còn ở mức thấp, cụ thể như sau:

Bảng 1: Chỉ số tiếp cận tài chính toàn diện

|

Quốc gia |

2012 |

2013 |

2014 |

2015 |

2016 |

|

Brunei |

0,809 |

0,83 |

0,737 |

0,743 |

0,757 |

|

Campuchia |

0,216 |

0,226 |

0,272 |

0,302 |

- |

|

Indonesia |

0,35 |

0,404 |

0,423 |

0,434 |

0,481 |

|

Lào |

- |

0,263 |

0,297 |

0,334 |

0,373 |

|

Malaysia |

0,829 |

0,85 |

0,848 |

0,824 |

0,824 |

|

Myanmar |

0,075 |

0,1 |

0,118 |

0,133 |

0,169 |

|

Philippines |

0,253 |

0,278 |

0,287 |

0,303 |

0,335 |

|

Singapore |

0,803 |

0,803 |

0,806 |

0,809 |

0,808 |

|

Thái Lan |

0,676 |

0,696 |

0,712 |

0,721 |

0,733 |

|

Việt Nam |

0,466 |

0,491 |

0,52 |

0,55 |

0,596 |

Nguồn: CEFR, 2018

Báo cáo của Trung tâm nghiên cứu Kinh tế tài chính (CEFR, 2018) chia mức độ tiếp cận tài chính theo IFI thành 3 nhóm: Nhóm các nước có mức độ tiếp cận cao với IFI trong khoảng từ 0,6-1 bao gồm Singapore, Brunei, Malaysia, Thái Lan; nhóm các nước có mức độ tiếp cận trung bình với IFI nằm trong mức từ 0,3-0,6 bao gồm Việt Nam, Indonesia. Ngoài ra, Lào, Philippines và Campuchia dịch chuyển từ nhóm có mức độ tiếp cận tài chính thấp sang nhóm trung bình từ năm 2015; Myanmar là quốc gia trong khu vực có IFI ở mức thấp nhất.

Tuy Việt Nam thuộc nhóm nước có chỉ số tiếp cận tài chính IFI xếp ở mức trung bình, nhưng một số chỉ tiêu của Việt Nam thấp hơn rất nhiều so với các nước thuộc nhóm có IFI cao, cụ thể số lượng tài khoản trên 1000 dân của Malaysia là 2.317 tài khoản, Việt Nam là 974 tài khoản; số lượng máy ATM trên 100 nghìn dân của Thái Lan là 114 máy, của Việt Nam đạt 24,8 máy… Báo cáo của CEFR chỉ ra rằng, những rào cản tiếp cận tài chính cá nhân bao gồm mức thu nhập, chi phí tài chính cao, thiếu thông tin cá nhân, khoảng cách địa lý. Các khuyến nghị đáng chú ý là cần nâng cao hiểu biết tài chính, hỗ trợ cho các dự án ngân hàng trên nền tảng điện thoại di động, tài chính số để cải thiện tiếp cận tài chính.

Cơ sở dữ liệu của WB (2018) về chỉ số phát triển tài chính toàn cầu cho thấy, số lượng tài khoản tại hệ thống ngân hàng chính thức của những người trưởng thành (tuổi trên 15) Việt Nam năm 2014 chiếm khoảng 21,37%, tăng lên 30,86% năm 2017, Việt Nam vẫn thuộc nhóm các nước có tỷ lệ tiếp cận tài chính thấp trong khu vực.

Bảng 2: Tỷ lệ dân số trưởng thành có tài khoản tại các ngân hàng chính thức (%)

|

Quốc gia |

2014 |

2017 |

|

Brunei |

- |

- |

|

Cambodia |

12,56 |

21,67 |

|

Indonesia |

35,95 |

48,86 |

|

Lao PDR |

- |

29,06 |

|

Malaysia |

80,67 |

85,34 |

|

Myanmar |

22,62 |

25,99 |

|

Philippines |

28,07 |

34,50 |

|

Singapore |

96,35 |

97,93 |

|

Thailand |

78,14 |

81,59 |

|

Vietnam |

21,37 |

30,86 |

Tỷ lệ người trưởng thành có tài khoản ngân hàng chính thức của Việt Nam chỉ cao hơn Campuchia, Myanmar và Lào không đáng kể, nhưng lại rất nhỏ so với Singapore có 97,93% hay Malaysia và Thái Lan lần lượt là 85,34% và 81,59%.

Tương tự đối với tỷ lệ dân số có tài khoản ngân hàng di động của Việt Nam cũng khá thấp chỉ tương đương 1/3 so với các quốc gia có mức độ tiếp cận cao trong khu vực, cụ thể như sau:

Bảng 3: Tỷ lệ dân số có tài khoản ngân hàng di động (%) (mobile account)

|

Quốc gia |

2014 |

2017 |

|

Indonesia |

2,35 |

1,99 |

|

Singapores |

6,15 |

9,55 |

|

Malaysia |

2,83 |

10,88 |

|

Philippines |

4,23 |

4,52 |

|

Thailan |

1,30 |

8,26 |

|

Mianma |

0,16 |

0,69 |

|

Lào |

|

|

|

Việt Nam |

0,50 |

3,50 |

Nguồn: WB, Global Findex, 2018

Tỷ lệ tài khoản ngân hàng di động cao nhất là Malaysia với 10,88% dân số, Singapore chiếm 9,55% dân số, trong khi tỷ lệ này của Việt Nam chỉ đạt 3,5%.

2.2. Mức độ hiểu biết tài chính

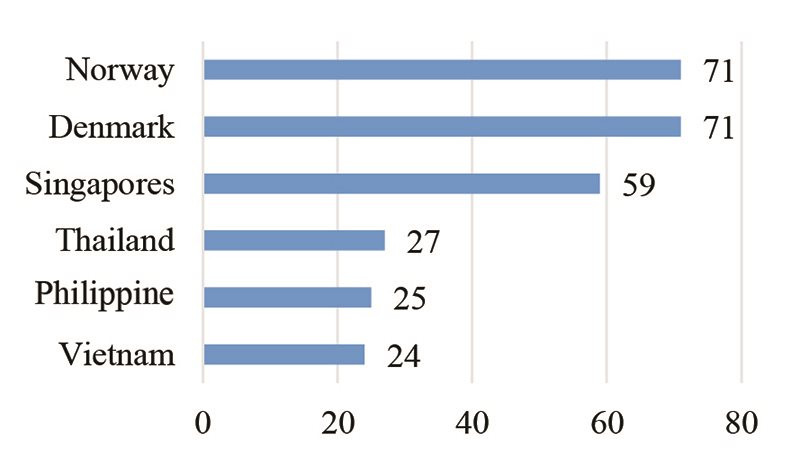

Theo đánh giá xếp hạng mức độ hiểu biết tài chính của OECD (2017), Việt Nam thuộc những nước có mức độ hiểu biết tài chính thấp trên thế giới, xếp thứ 118/144 quốc gia. Tỷ lệ dân số hiểu biết tài chính ở Việt Nam chỉ chiếm 24% dân số trưởng thành, bằng khoảng 1/3 so với những quốc gia có tỷ lệ hiểu biết tài chính cao như Na Uy hay Đan Mạch (71%).

Biểu đồ 1: Tỷ lệ dân số trưởng thành hiểu biết tài chính (%)

|

|

Nguồn: OECD, 2017 |

Trong khu vực Đông Nam Á, Singapore là quốc gia có tỷ lệ dân số có mức độ hiểu biết tài chính cao, chiếm 59%; Thái Lan và Philippines ở mức gần tương đương so với Việt Nam, tuy nhiên vẫn xếp trên Việt Nam với tỷ lệ dân số hiểu biết tài chính lần lượt là 27% và 25%.

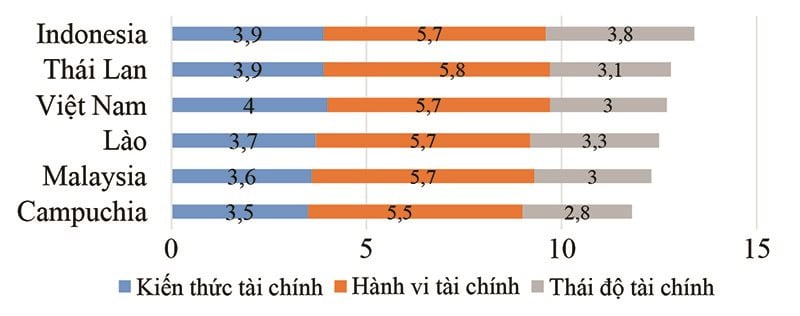

Biểu đồ 2: Mức độ hiểu biết tài chính

|

|

Nguồn: OECD, 2021 |

Báo cáo của OECD về tiếp cận tài chính các nước khu vực tiểu vùng sông Mekong năm 2021 cho thấy, hiện tại Việt Nam có mức độ hiểu biết tài chính trung bình với tổng số điểm của 3 yếu tố kiến thức tài chính, thái độ tài chính và hành vi tài chính là 12,7 điểm, thấp hơn so với Thái Lan và Indonesia, cao hơn so với Malaysia, Lào và Campuchia.

Người Việt Nam có điểm số về hành vi tài chính và kiến thức tài chính tương đối cao so với các quốc gia khác, tuy nhiên điểm số về thái độ tài chính khá thấp, gần như thấp nhất trong khu vực.

2.3. Ứng dụng Fintech và những tác động đến hiểu biết tài chính và tiếp cận tài chính

Nền tảng công nghệ và chính sách cho ứng dụng Fintech

Về mặt công nghệ, Việt Nam có tỷ lệ dân số sử dụng internet và ứng dụng di động cao nhất khu vực ASEAN và thuộc top 10 nước có tỷ lệ tăng trưởng cao nhất trên thế giới. Theo báo cáo của Cục Thương mại điện tử và kinh tế số - Bộ Công Thương, tỷ lệ người dân sử dụng internet và ứng dụng di động chiếm khoảng 2/3 tổng dân số, trong đó có hơn 148 triệu thuê bao di động, khoảng hơn 66% dân số sử dụng điện thoại thông minh. Tuy nhiên, báo cáo đánh giá tại hội nghị của OECD 2021 về tiếp cận tài chính khu vực tiểu vùng sông Mekong cho thấy, mức độ sử dụng dịch vụ tài chính ngân hàng điện tử hiện nay còn khá thấp, chưa đến 20% dân số, cho thấy dư địa thị trường lớn trong việc cung ứng dịch vụ tài chính số.

Về mặt chính sách, nước ta đang đẩy mạnh chuyển đổi số trên mọi lĩnh vực, tài chính ngân hàng không phải là ngoại lệ. Nghị định số 87/2019/NĐ-CP của Thủ tướng Chính phủ, Thông tư 16/2020/TT-NHNN của Ngân hàng Nhà nước cho phép ứng dụng công nghệ trong cung ứng dịch vụ tài chính, triển khai một số giao dịch mà không cần phải gặp mặt trực tiếp giữa ngân hàng và khách hàng, đây là cơ sở cho triển khai định danh khách hàng trực tuyến (eKYC) và phát triển các dịch vụ Fintech. Tháng 7/2021, Bộ Công an đã hoàn thành việc cấp căn cước mới cho hơn 50 triệu dân, đây là nền tảng xây dựng cơ sở dữ liệu dân cư quốc gia, tạo ra những nền tảng cơ bản, cho phép việc triển khai các dịch vụ tài chính số của các ngân hàng và công ty Fintech.

Fintech giúp gia tăng tỷ lệ tiếp cận tài chính

Báo cáo của Ngân hàng Thế giới về chỉ số tiếp cận tài chính toàn cầu cho thấy, dù có sự hạn chế trong việc mở tài khoản ngân hàng hoặc ngân hàng di động tại hệ thống ngân hàng chính thức, tuy nhiên người dân có cơ hội tiếp cận tài chính cao hơn khi sử dụng dịch vụ thông qua các công ty Fintech. Tỷ lệ sử dụng các dịch vụ tài chính qua ứng dụng di động và internet của người dân Việt Nam từ 2014 đến 2017 có sự tăng trưởng nhất định, cụ thể như sau:

Bảng 4: Một số tiêu chí tiếp cận tài chính (%)

|

Tiêu chí |

2014 |

2017 |

|

Có tài khoản ngân hàng |

21,37 |

30,80 |

|

Thực hiện thanh toán qua ứng dụng công nghệ số |

10,59 |

16,10 |

|

Có giao dịch qua ứng dụng công nghệ số |

18,07 |

22,74 |

|

Sử dụng internet để thanh toán hoá đơn online |

- |

6,53 |

|

Sử dụng internet trong giao dịch tài chính online |

9,10 |

20,54 |

Nguồn: WB, Global Findex, 2018

Từ năm 2014-2017, tỷ lệ dân số có tài khoản chính thức tại ngân hàng tăng từ 21,37% lên 30,80% (bảng 2), tỷ lệ người dân có tài khoản ngân hàng di động tăng từ 0,5% lên 3,5% (bảng 3), cho thấy việc tiếp cận dịch vụ tài chính chính thức còn khá hạn chế. Tuy nhiên, tỷ lệ sử dụng các dịch vụ thanh toán có ứng dụng công nghệ số đều có xu hướng tăng lên, đặc biệt các ứng dụng tài chính công nghệ số tăng từ 10,59% lên 16,1%, và các ứng dụng internet trong giao dịch tài chính online tăng hơn hai lần từ 9,1% lên 20,54% (bảng 4). Điều này cho thấy, Fintech đang có tác động đáng kể đến tiếp cận tài chính của người dân.

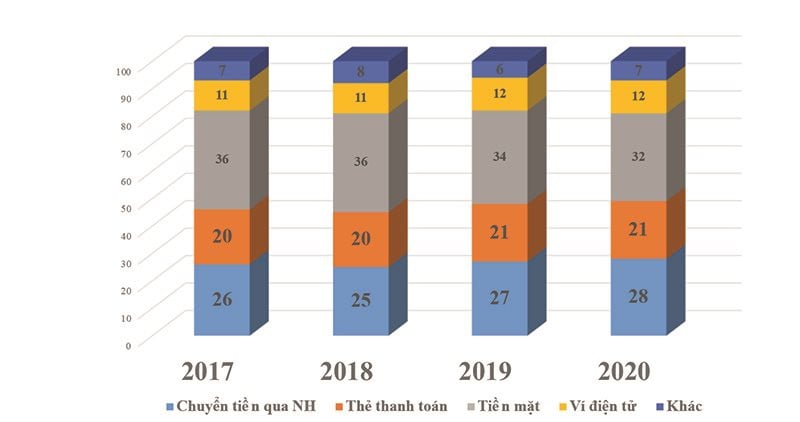

Xu hướng sử dụng Fintech trong giao dịch

Fintech được phát triển và ứng dụng nhanh chóng trong các hoạt động giao dịch tài chính đang dần dần thay đổi hành vi tài chính của khách hàng. Từ năm 2017 đến 2020, phương thức thanh toán tiền mặt đang giảm dần qua các năm, từ 36% năm 2017 giảm xuống còn 32% năm 2020; phương thức chuyển tiền qua ngân hàng dần tăng lên, tiếp theo là các phương thức thanh toán qua thẻ, sử dụng ví điện tử và các phương thức khác.

Biểu đồ 3: Thay đổi trong hành vi giao dịch tài chính của khách hàng

|

|

Nguồn: statista.com |

Theo khảo sát của Q&Me (2020), tỷ lệ khách hàng sử dụng ví điện tử giao dịch hàng ngày chiếm 23%, tỷ lệ giao dịch 3-4 lần/tuần chiếm tỷ lệ 29%. Với mức độ sử dụng khá thường xuyên cho thấy nhận thức của khách hàng về sự tiện lợi cũng như các đặc tính hữu ích khác của ví điện tử của khách hàng, đây là động lực giúp thúc đẩy việc sử dụng ví điện tử và các dịch vụ tài chính kỹ thuật số khác.

Tác động của Fintech đến hiểu biết tài chính

Fintech không chỉ đang dần thay đổi thói quen giao dịch của người dân mà còn góp phần thúc đẩy nâng cao mức độ hiểu biết tài chính. Các đối tượng sử dụng dịch vụ tài chính công nghệ có mức độ hiểu biết tài chính cao hơn so với đối tượng không sử dụng dịch vụ này.

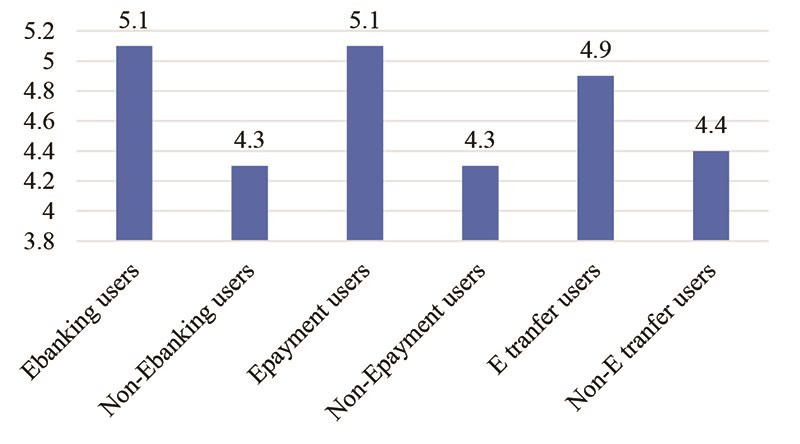

Biểu đồ 4: Sử dụng dịch vụ tài chính công nghệ và Hiểu biết tài chính

|

|

Nguồn: Morgan và Long, Q.T (2021) |

Những người sử dụng dịch vụ ngân hàng điện tử và dịch vụ thanh toán điện tử có mức độ hiểu biết tài chính khá cao, đạt 5,1 điểm, trong khi đó, đối tượng sử dụng dịch vụ chuyển tiền điện tử có điểm số là 4,9. Những đối tượng không sử dụng các ứng dụng công nghệ trong hoạt động tài chính có mức độ hiểu biết thấp hơn đáng kể ở mức 4,3 và 4,4 điểm.

Mức độ hiểu biết tài chính có sự khác biệt nếu các đối tượng khách hàng sử dụng các loại hình dịch vụ khác nhau, đa phần các dịch vụ phổ biến như vay mượn và thanh toán chuyển tiền được nhận biết ở mức độ cao hơn so với các dịch vụ bảo hiểm và tư vấn. Còn tồn tại khoảng cách trong hiểu biết dịch vụ tài chính giữa nam giới và nữ giới. Cụ thể, nam giới có mức độ hiểu biết về các loại hình dịch vụ từ 23,2 - 48,5%, trong khi mức độ nhận thức của nữ giới về dịch vụ tài chính chỉ từ 15,7 - 44%.

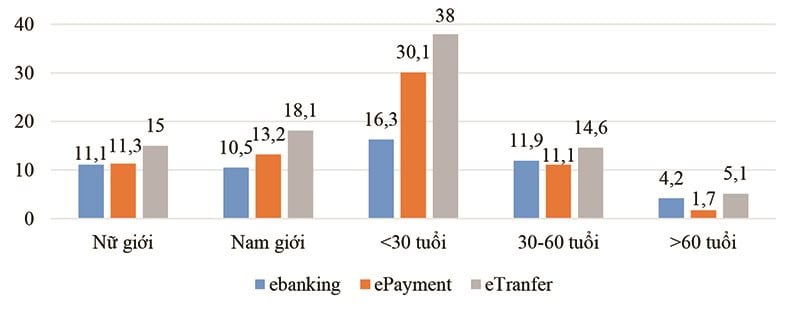

Ngoài ra, các khoảng cách về độ tuổi và thu nhập cũng biểu hiện khá rõ. Về độ tuổi, mức độ tiếp cận dịch vụ tài chính công nghệ ở lứa tuổi dưới 30 tuổi vượt trội chiếm hơn 30% ở hai dịch vụ thanh toán và chuyển tiền, trong khi độ tuổi 30-60 tuổi chỉ chiếm hơn 10%, những người trên 60 tuổi chiếm tỷ lệ rất nhỏ, chỉ dưới 5% ở cả 3 loại sản phẩm dịch vụ.

Biểu đồ 5: Mức độ sử dụng các dịch vụ ngân hàng điện tử theo giới và độ tuổi

|

|

Nguồn: Morgan và Long, Q.T (2021) |

2.4. Đánh giá mức độ hiểu biết và tiếp cận tài chính tại Việt Nam, vai trò của công nghệ

Thứ nhất, so với các quốc gia trong khu vực và trên thế giới, mức độ tiếp cận tài chính của Việt Nam ở mức trung bình. Trong khu vực, tỷ lệ tiếp cận tài chính của Việt Nam (cả về số lượng tài khoản truyền thống lẫn tài khoản di động) chỉ cao hơn so với Lào và Campuchia, mặc dù cùng nhóm với các quốc gia Thái Lan, Indonesia, Malaysia về chỉ số tiếp cận tài chính, nhưng so sánh về một số chỉ tiêu cụ thể, các chỉ số của Việt Nam lại thấp hơn nhiều. Bên cạnh các chỉ số cụ thể đã đề cập ở trên, số lượng người trưởng thành có tài khoản ngân hàng chính thức trên 100 người dân ở Việt Nam chỉ khoảng 31 người, trong khi đó Indonesia là 49 người, Thái Lan là 82 người; số lượng chi nhánh ngân hàng trên 100 nghìn dân ở Việt Nam chỉ đạt 3,9 chi nhánh thấp hơn nhiều so với Brunei là 19 chi nhánh.

Thứ hai, ứng dụng công nghệ tài chính có thể giúp gia tăng mức độ tiếp cận và hiểu biết tài chính, các dịch vụ tài chính công nghệ của hệ thống ngân hàng có tác động nhỏ đến tiếp cận tài chính. Tỷ lệ dân số có tài khoản ngân hàng di động chỉ chiếm 3,5% dân số, tuy nhiên tỷ lệ người dân có giao dịch tài chính thông qua dịch vụ Fintech khác chiếm đến hơn 20% dân số. Mặt khác, Biểu đồ 4 cho thấy, những đối tượng sử dụng các dịch vụ tài chính công nghệ có điểm số về hiểu biết tài chính cao hơn so với nhóm không sử dụng. Điều này cho thấy vai trò của các công ty/ngân hàng/tổ chức cung ứng dịch vụ Fintech trong việc gia tăng tiếp cận tài chính cho người dân.

Thứ ba, hiểu biết tài chính của Việt Nam ở mức trung bình và tồn tại bất bình đẳng trong hiểu biết tài chính. Vị trí trên bảng xếp hạng về mức độ hiểu biết tài chính toàn cầu của OECD năm 2017 của Việt Nam ở tốp cuối (118/144 quốc gia). Gần đây điểm số về hiểu biết tài chính đã có sự cải thiện nhất định. Tuy nhiên, còn những tồn tại dưới 2 khía cạnh, (i) sự bất bình đẳng trong hiểu biết tài chính, nam giới có mức độ hiểu biết tài chính cao hơn nữ giới, người có thu nhập cao có mức độ hiểu biết cao hơn người có thu nhập thấp, người trẻ tuổi có mức độ hiểu biết cao hơn so với người lớn tuổi. (ii) Sự thiếu đồng đều trong phát triển các yếu tố thuộc hiểu biết tài chính. Yếu tố hành vi tài chính chiếm mức điểm khá cao, tuy nhiên điểm số về kiến thức tài chính và thái độ tài chính đạt mức thấp hơn nhiều so với điểm số hành vi tài chính và so với các nước trong khu vực.

Thứ tư, việc ứng dụng Fintech đang diễn ra mạnh mẽ có nhiều thuận lợi, song còn một số khó khăn nhất định. Với nền tảng về tỷ lệ người dân sử dụng internet và ứng dụng di động chiếm khoảng 2/3 tổng dân số trong khi mức độ sử dụng dịch vụ tài chính ngân hàng điện tử chưa đến 20% dân số, cho thấy dư địa thị trường lớn cho việc cung ứng dịch vụ tài chính số. Bên cạnh đó, phát triển cơ sở dữ liệu dân cư quốc gia, hay các văn bản cho phép triển khai eKYC là cơ sở để các ngân hàng thương mại và công ty Fintech tiếp tục phát triển và mở rộng cung ứng dịch vụ tài chính công nghệ. Tuy nhiên, hoạt động Fintech còn gặp một số hạn chế nhất định về hành lang pháp luật và những khó khăn từ phía ngân hàng và cả công ty/tổ chức cung ứng dịch vụ Fintech: (i) chưa có quy định quản lý rủi ro, bảo mật thông tin đối với loại hình dịch vụ được cung cấp qua ứng dụng công nghệ hay trách nhiệm của các tổ chức khi cung ứng dịch vụ tài chính số (ii) chưa có khung pháp lý quy định rõ trách nhiệm của các bên tham gia thu thập, quản lý, cung ứng và sử dụng các thông tin sinh trắc học, thông tin cá nhân, tài chính… của cá nhân khách hàng, dẫn đến tâm lý e ngại của khách hàng, tiềm ẩn rủi ro trong triển khai; (iii) việc ứng dụng Fintech yêu cầu chi phí đầu tư cho cơ sở vật chất, công nghệ khá tốn kém, hơn nữa lực lượng nhân sự công nghệ cao còn hạn chế.

3. Một số đề xuất, khuyến nghị

3.1. Đối với các ngân hàng thương mại và công ty Fintech

Tỷ lệ sử dụng điện thoại thông minh, internet và các ứng dụng di động ở nước ta chiếm khoảng hơn 70% dân số, thuộc tốp đầu trên thế giới, tuy nhiên tỷ lệ sử dụng các dịch vụ tài chính công nghệ chiếm tỷ lệ khoảng hơn 20%. Điều này cho thấy cần có những chương trình và chính sách để thu hút người dân sử dụng dịch vụ ở cả phía ngân hàng và công ty Fintech.

Ứng dụng Fintech vào cung ứng dịch vụ tài chính

Thực hiện liên kết ứng dụng Fintech với các dịch vụ sinh hoạt của người dân như thanh toán hoá đơn, điện, internet, các loại thuế, phí, học phí, các giao dịch với cửa hàng thiết yếu (lương thực thực phẩm, xăng dầu…). Các công ty Fintech, ngân hàng có thể thực hiện liên kết với các đơn vị cung cấp dịch vụ sinh hoạt này, để giúp người dân thuận tiện trong việc thanh toán hoá đơn.

Xây dựng và thiết kế các ứng dụng Fintech với ngôn ngữ phù hợp trình độ và mức độ hiểu biết tài chính; thiết kế giao diện thân thiện, dễ sử dụng với phù hợp với kỹ năng sử dụng các phương tiện công nghệ (điện thoại thông minh, các thiết bị kết nối internet không dây….) ở mức đơn giản của người dân.

Thủ tục mở tài khoản giao dịch cần được đơn giản và dễ dàng, đồng thời đảm bảo tính an toàn bảo mật cho khách hàng. Hiện tại, Thông tư số 16/2020/TT-NHNN của Ngân hàng Nhà nước đã cho phép triển khai ứng dụng công nghệ trong định danh khách hàng trực tuyến, đây là cơ sở cho các ngân hàng thương mại và công ty Fintech mở rộng tiếp cận tài chính đến người dân thông qua các ứng dụng tài chính (ví dụ mở tài khoản trực tuyến). Vì thế, mà các đơn vị cung ứng dịch vụ cần áp dụng các công nghệ tiên tiến, xác định chính xác các thông tin sinh trắc học của khách hàng, đồng thời đảm bảo tính bảo mật trong quản lý dữ liệu cá nhân, tạo sự yên tâm cho khách hàng trong quá trình giao dịch.

Đầu tư cơ sở hạ tầng cho ứng dụng Fintech

Trước những rủi ro và lo ngại về tính bảo mật, các tổ chức cung ứng dịch vụ cần đẩy mạnh đầu tư về công nghệ theo hai hướng. (i) Đầu tư trang thiết bị hiện đại nhằm quản lý tốt hơn các giao dịch tài chính số, đảm bảo tính bảo mật, an toàn của thông tin cá nhân và giao dịch của khách hàng. (ii) Lựa chọn đối tác công nghệ với các đơn vị có uy tín, trình độ chuyên môn công nghệ cao, đảm bảo tính bảo mật và an toàn, vừa tiết kiệm thời gian, chi phí đầu tư, đồng thời tận dụng kinh nghiệm và sức mạnh công nghệ của đối tác trong cung ứng dịch vụ.

Xây dựng nguồn nhân lực có năng lực chuyên môn về công nghệ tài chính. Việc triển khai ứng dụng vào cung ứng dịch vụ tài chính luôn ẩn chứa những rủi ro. Các tổ chức cung ứng dịch vụ cần tuyển dụng và đào tạo đội ngũ nhân viên có chuyên môn về công nghệ, sẽ giúp việc xử lý các giao dịch và tình huống phát sinh trong giao dịch hiệu quả hơn.

3.2. Đối với cơ quan quản lý nhà nước

Thứ nhất, nâng cao hiểu biết tài chính thông qua chiến lược giáo dục tài chính đồng bộ. Triển khai chiến lược qua hệ thống giáo dục phổ thông và các ứng dụng Fintech để người dân ở nhiều lứa tuổi, thành phần có thể tiếp cận dễ dàng. Cụ thể: (i) Về nội dung, cần phổ biến các kiến thức tài chính cơ bản như tiền tệ, giá trị của tiền tệ, các thông số tài chính phổ biến như lãi suất, tỷ giá…; các kỹ năng quản lý tài chính như lập kế hoạch ngân sách, chi tiêu, tiết kiệm hiệu quả. (ii) Về phạm vi, nên triển khai các chương trình giáo dục tài chính ngay từ cấp tiểu học, để giúp học sinh có nhận thức sớm về tài chính, tạo dựng tương lai tài chính vững chắc cho cá nhân và quốc gia. Bên cạnh đó, có thể triển khai các chương trình giáo dục cộng đồng cho người dân thông qua các tổ chức chính trị, xã hội, đoàn thể.... Đặc biệt chú ý tới các hoạt động, chương trình dành cho phụ nữ, người có thu nhập thấp và các đối tượng nhỏ tuổi nhằm thu hẹp khoảng trống bất bình đẳng về giới, thu nhập và độ tuổi trong hiểu biết và tiếp cận tài chính. (iii) Về cách thức, đối với việc giáo dục trong các trường học, có thể lồng ghép như những hoạt động ngoại khoá thường xuyên theo tuần, như kế hoạch tiết kiệm tuần/tháng, kế hoạch ngân sách tuần/tháng; ngoài ra có thể sử dụng công nghệ, cung cấp các chương trình giáo dục tài chính qua các ứng dụng di động với hướng dẫn chi tiết để học sinh, người dân có thể trải nghiệm hoạt động chi tiêu, quản lý tài chính hiệu quả.

Thứ hai, thiết lập hành lang pháp lý cho hoạt động phát triển Fintech trên các khía cạnh sau: (i) Ban hành khung pháp lý quản lý dịch vụ Fintech, quy định trách nhiệm đảm bảo tính an toàn, bảo mật của các bên cung ứng dịch vụ. (ii) Xây dựng cách thức và quy trình quản lý, sử dụng các thông tin cá nhân của khách hàng. Đặc biệt đối với việc sử dụng dữ liệu cá nhân từ cơ sở dữ liệu dân cư quốc gia, Chính phủ cần quy định rõ trách nhiệm của các bên tham gia quản lý và sử dụng dữ liệu. Có thể tham khảo mô hình ứng dụng cơ sở dữ liệu eKYC của Thái Lan, theo đó cho phép các ngân hàng thương mại được dùng chung cơ sở dữ liệu định danh khách hàng, từ đó giúp tiết giảm chi phí, tránh lãng phí nguồn lực. Tuy nhiên, cần quy định rất rõ ràng về trách nhiệm, tính bảo mật, và có chế tài nghiêm ngặt đối với những rủi ro từ việc sử dụng dữ liệu gây ra.

Tài liệu tham khảo:

- Nguyễn Kim Anh và cộng sự (2018), Ứng dụng công nghệ tài chính (Fintech) trong hoạt động tài chính vi mô hướng tới phổ cập tài chính tại Việt Nam, Hà Nội, 2018.

- Khúc Thế Anh & Đặng Anh Vũ (2019), Dân trí tài chính khu vực nông thôn Việt Nam, www.sbv.gov.vn, cập nhật ngày 19/4/2021.

- Chính Phủ, quyết định số 149/QĐ-TTg

- Cục TMĐT và Kinh tế số (2020), Sách trắng Thương mại điện tử năm 2020.

- Thái Hưng (2014), Thực trạng, khó khăn và giải pháp nâng cao chất lượng hiệu quả công tác xử lý vi phạm, tội phạm liên quan đến “Tín dụng đen”, cổng thông tin điện tử Viện kiểm sát nhân dân tối cao.

- Ngân hàng nhà nước, Thông tư số 16/2020-NHNN

- Trung tâm Kinh tế nghiên cứu Kinh tế tài chính (2018), Tiếp cận tài chính cá nhân, ĐHQG TP Hồ Chí Minh, 2018.

- Website: www.statista.com

- Morgan, J.P & Long, Q.T (2021), Financial Literacy, Financial Education and Fintech: Evidence from Cambodia, Lao PDR and Viet Nam, OECD Opening Remarks Tuesday, 23 February 2021.

- Opletalová, A (2015), Financial Education and Financial Literacy in the Czech Education System, Procedia - Social and Behavioral Sciences, January 2015.

- OECD (2021), Financial education, financial consumer protection and financial inclusion policies and strategies in Cambodia, Laos, Myanmar & Vietnam, Opening Remarks Tuesday, 23 February 2021 Tabith T và Stella G (2019), Digital finance and its impact on financial inclusion, Madras Christan College, Jan 2019.

- Thorsten Beck (2020), Fintech and financial inclusion: opportunities and pitfalls, ADBI Working Paper Series, No. 1165 July 2020

- Trunk, A (2014), Financial Education and Financial Literacy, International School for Social and Business Studies

- WB, Global Findex data, https://datacatalog.worldbank.org, cập nhật tháng 4/2021

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 21 năm 2021

ThS. Nguyễn Thị Ngà

Bài liên quan

Chủ tịch Quốc hội Trần Thanh Mẫn kiểm tra các đơn vị hành chính ở thành phố Cần Thơ

Đẩy nhanh lộ trình nâng hạng thị trường chứng khoán Việt Nam

Mặt bằng lãi suất thấp kích thích nhu cầu vốn phục hồi mạnh mẽ

Chủ tịch nước Lương Cường: Mở ra không gian phát triển mới để Hà Nội phát huy tốt hơn nữa vai trò đầu tàu

Tổng Bí thư Tô Lâm khảo sát thực tế mô hình tổ chức chính quyền địa phương 2 cấp tại TP Hồ Chí Minh

Thủ tướng: Hải Phòng (mới) gương mẫu, đi đầu xây dựng thành phố XHCN trong kỷ nguyên mới

Tổng Bí thư Tô Lâm: Hành động quyết liệt, sáng tạo, đưa Thành phố Hồ Chí Minh vươn lên những tầm cao mới

Chuyên gia nói gì về diễn biến tỷ giá lập kỷ lục?

Bài viết của Tổng Bí thư Tô Lâm: Sức mạnh của đoàn kết

Thủ tướng kêu gọi các doanh nghiệp Anh thực hiện 6 đột phá cùng Việt Nam

S&P 500 chạm đỉnh lịch sử, cổ phiếu năng lượng và crypto dẫn sóng

Dự báo giá heo hơi ngày 27/6/2025: Ổn định hay tiếp tục "phá đáy"?

Giá sầu riêng hôm nay 26/6: Thái Lan tăng tốc xuất khẩu, Tây Nguyên chật vật vì thời tiết xấu

Nóng dự án đường sắt cao tốc Bắc-Nam, một ông lớn làng thầu "làm không hết việc", cổ phiếu có thể sinh lời tới 30%

Từ bây giờ, nhà đầu tư nước ngoài có thể nắm giữ 100% ông lớn ngành bán lẻ này

Giá Pi Network hôm nay 24/6: Tăng vọt giữa "bão lửa" tiền số

Không phải xung đột vũ trang, đây mới là "ngòi nổ" có thể khiến giá vàng vụt tăng lên 126 triệu

- PVCB Capital

- giá vàng

- dòng tiền 12/12

- giá vàng PNJ

- chứng khoán sáng nay

- tỷ giá Yên Nhật hôm nay

- Giá vàng miếng

- dự đoán xổ số miền nam

- XSMN 29/3

- Chuyên gia Chứng khoán