VCBS: Khoảng 250.000 tỷ đồng trái phiếu doanh nghiệp sẽ đáo hạn trong năm 2023

Báo cáo chuyên đề trái phiếu doanh nghiệp (TPDN) của Chứng khoán Vietcombank – VCBS nhận định, trái với sự phát triển mạnh mẽ trong các năm gần đây, năm 2022 đánh dấu sự chững lại của thị trường TPDN. Trong 2022, có 454 đợt phát hành TPDN trong nước với tổng giá trị phát hành đạt 255.163 tỷ đồng (-57,21% yoy). Kỳ hạn phát hành trung bình đạt 3,71 năm.

|

| VCBS dự báo quy mô thị trường TPDN năm 2023 tiếp tục thu hẹp. Hình minh họa |

Trong đó, theo ghi nhận trên cổng thông tin TPDN (CBIS Portal), tổng giá trị phát hành trái phiếu và đã lưu ký đạt 240.086 tỷ đồng. Ngoài ra, có 2 đợt phát hành trái phiếu ra thị trường quốc tế giá trị 625 triệu USD.

Theo dữ liệu chuyên trang thông tin TPDN, năm 2022, khối lượng trái phiếu mua trước hạn đạt 218.084 tỷ đồng. Lượng mua lại trái phiếu có xu hướng tăng cao kể từ tháng 6 và đạt đỉnh điểm váo tháng 12. Nhìn chung, lãi suất TPDN thả nổi có xu hướng tăng theo xu hướng tăng lãi suất huy động. Tuy nhiên, tính tổng hợp lãi suất trung bình năm 2022 sẽ chưa phản ánh đầy đủ được mức tăng của mặt bằng lãi suất TPDN phát hành mới do khối lượng phát hành thành công không đáng kể trong quý IV.

Quy mô dư nợ thị trường TPDN hiện chưa tới 15% GDP. Trong đó, riêng TPDN riêng lẻ khoảng 12,5% GDP (khoảng 1,19 triệu tỷ đồng), còn khá khiêm tốn so với các nước trong khu vực và cũng cách xa mục tiêu đề ra vào năm 2025. Tuy vậy, với diễn biến trong năm 2022, VCBS không đánh giá cao kịch bản nhà đầu tư trái phiếu chuyên nghiệp sẽ sớm quay trở lại thị trường trong năm nay.

VCBS dự báo quy mô thị trường TPDN năm 2023 tiếp tục thu hẹp do một số nguyên nhân: (1) lượng trái phiếu đáo hạn lớn trong khi khả năng phát hành mới, phát hành tái cơ cấu bị hạn chế đáng kể với Nghị định 65. Đồng thời chi phí phát hành mới duy trì ở ngưỡng cao. (2) lượng trái phiếu mua lại trước hạn cũng sẽ tiếp tục làm giảm quy mô chung của thị trường.

|

| Nguồn: CBIS Portal, VBMA, VCBS tổng hợp |

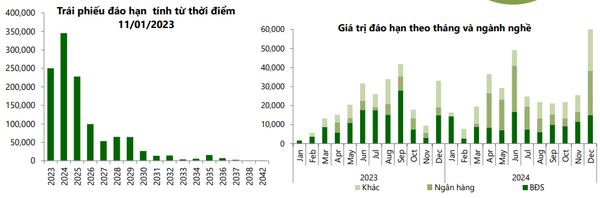

Bên cạnh đó, áp lực đáo hạn trung hạn với thị trường do khối lượng đáo hạn lớn, khả năng phát hành mới thấp và xu hướng tăng lãi suất vẫn hiện hữu. Theo ước tính của VCBS, khối lượng TPDN đáo hạn trong năm 2023 ước tính 250.000 tỷ đồng, suy giảm đáng kể so với thời điểm quý III/2022 do việc chủ động mua lại trước hạn. Trong đó, đáng chú ý, giá trị mua lại ngành Ngân hàng và Bất động sản trong quý IV lần lượt đạt 35.000 tỷ và 24.000 tỷ đồng.

Như vậy, xu hướng chủ động mua lại trước hạn phần nào giúp doanh nghiệp, nhà phát hành chủ động hơn đối với nhu cầu chi trả vốn TPDN. Động thái này cũng cho thấy những nỗ lực đáng kể nhằm thu xếp vốn, giải tỏa bớt áp lực đáo hạn trong tương lai gần. Bên cạnh đó, mặt bằng lãi suất cao đi cùng với việc nhà đầu tư cần thêm thời gian để lấy lại niềm tin đối với TPDN sẽ khiến thị trường này trở nên kém hấp dẫn với nhà đầu tư khi xét tới tương quan rủi ro-lợi nhuận.

Đối với nhà đầu tư tổ chức, nhu cầu đầu tư các khoản TPDN được dự báo có xu hướng giảm khi mức độ rủi ro được đánh giá tăng thêm. Cùng với đó, lựa chọn kênh đầu tư TPCP đã trở lại mức định giá hấp dẫn so với nhiều năm trước cũng là yếu tố khiến giảm tính cạnh tranh của kênh TPDN.

Cũng cần lưu ý thêm, năm 2023 hoạt động thanh tra giám sát phát hành trái phiếu số lượng lớn, không có tài sản đảm bảo, sử dụng vốn sai mục đích... làm ảnh hưởng đến hoạt động chào bán, phát hành, niêm yết, giao dịch, kinh doanh, đầu tư chứng khoán và thị trường chứng khoán vẫn sẽ được đẩy mạnh. Năm 2023 cũng là thời điểm đẩy mạnh các hoạt động tái cấu trúc trái phiếu sắp tới hạn. Các thảo luận về Nghị định 65 sửa đổi dù có hiệu lực sẽ mất nhiều thời gian để lấy ý kiến thị trường.

Tổng hợp lại, VCBS cho rằng thị trường trái phiếu doanh nghiệp sẽ tiếp tục giai đoạn trầm lắng với thanh khoản thấp. Điểm đáng chờ đợi sẽ là thời điểm hệ thống giao dịch trái phiếu doanh nghiệp thứ cấp tập trung đi vào vận hành và đem lại tính thanh khoản tốt hơn đối với sản phẩm này.

Những giải pháp tổng thể từ phía cơ quan quản lý vẫn là chìa khóa nhằm dần tháo gỡ khó khăn với thị trường, ổn định tâm lý nhà đầu tư nhằm mục tiêu hướng đến sự phát triển của thị trường vốn trong dài hạn

Trong dài hạn, một số định hướng phát triển thị trường bao gồm cả phát hành ra công chúng và phát hành riêng lẻ gắn với tăng cường công bố thông tin; tổ chức hoạt động và cung cấp dịch vụ giao dịch trái phiếu doanh nghiệp qua Sở giao dịch chứng khoán đáp ứng nhu cầu của các tổ chức, cá nhân tham gia thị trường. Thúc đẩy hoạt động của dịch vụ xếp hạng tín nhiệm, khuyến khích các tổ chức xếp hạng tín nhiệm quốc tế tham gia cung cấp dịch vụ tại thị trường Việt Nam.

Bên cạnh định hướng phát triển quy mô, chất lượng là yếu tố được định hướng rõ ràng với tiêu chí hàng đầu là minh bạch thông tin và thúc đẩy hoạt động xếp hạng tín nhiệm.

|

| Danh sách trái phiếu đáo hạn theo năm, ngành nghề. Nguồn: CBIS Portal, VCBS Research, * số liệu cập nhật tính tới ngày 11.01.2023 |

Đức Anh

Bài liên quan

Tâm điểm dòng tiền 4/7: Thanh khoản lập đỉnh, thị trường xuất hiện tín hiệu phân phối?

2 yếu tố làm nên sức hấp dẫn của cổ phiếu Chứng khoán VIX

S&P 500 lập đỉnh lần thứ ba trong tuần, cổ phiếu năng lượng mặt trời dẫn sóng<br>

Nhiều nhóm ngành được hưởng lợi gián tiếp từ thỏa thuận thuế bước đầu với Mỹ

Cổ phiếu tiêu điểm hôm nay 3/7: PNJ, DPR, KBC

Tiền chảy mạnh vào DIG sau thông tin bán dự án Lam Hạ

5.000 cổ đông vừa bỏ lỡ chuyến bay đặc biệt của Vietnam Airlines (HVN)

Nóng: Khối ngoại giao dịch tích cực chưa từng thấy trong năm nay

Một cổ phiếu cảng biển hút tiền, hé lộ thương vụ sở hữu 65% công ty mới thành lập hơn một tháng

Một diện mạo mới với cổ phiếu nhà "bầu" Huyền?

Khi thị trường thép đang “nóng lạnh thất thường”, quý 2 của Hòa Phát sẽ ra sao?

Mặt bằng lãi suất thấp kích thích nhu cầu vốn phục hồi mạnh mẽ

MASTERISE HOMES ghi dấu ấn tại Branded RESIDENCES FORUM ASIA 2025

Giá xăng dầu hôm nay 30/6: Quay đầu giảm ngay đầu tuần

Một mặt hàng nông sản đang chịu tác động toàn cầu, Việt Nam sử dụng “con bài tẩy” để giữ vững là một trong ba cường quốc thế giới

Sau Hòa Phát, đến lượt 3 doanh nghiệp này trả quyền lợi cho cổ đông

Nóng: “Đầu cầu” Hà Nội hé lộ thời điểm triển khai khâu quan trọng của dự án Đường sắt cao tốc Bắc-Nam

- Link xem Southampton và Liverpool

- giá xe máy

- Rebel 1100 2023

- chế biến chè

- Toyota Việt Nam

- bảng giá vàng

- xổ số miền Nam ngày 11 tháng 10

- điện thoại

- Hải Phòng và Quảng Nam

- Khánh Hòa