VDSC: “Trợ lực nhóm cổ phiếu VIC giải tỏa tâm lý tiêu cực trên thị trường”

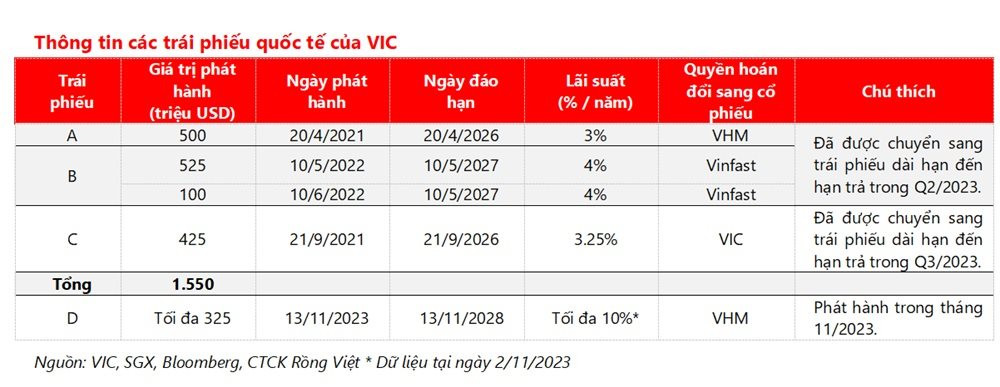

Trong báo cáo chiến lược đầu tư mới công bố, CTCK Rồng Việt (VDSC) cho rằng, sự kiện cá thể của VIC, liên quan tới các khoản trái phiếu quốc tế hoán đổi cổ phiếu VHM bị yêu cầu mua lại trước hạn, gây ra lo ngại về rủi ro hệ thống, nhưng định giá thấp lịch sử đang là điểm tựa cho nhóm cổ phiếu này.

Sự kiện bán tháo VHM đã trở thành tâm điểm của thị trường trong tuần cuối tháng 10, bắt nguồn cho sự lao dốc của thị trường sau đó. VDSC cho rằng, việc nhà đầu tư bán tháo VHM có thể liên quan tới lô trái phiếu quốc tế 500 triệu USD của VIC phát hành trong năm 2021 (Trái phiếu A). Trái chủ của trái phiếu này được quyền hoán đổi sang cổ phiếu VHM và có khả năng là quyền này đã được thực hiện một phần, sau ngày trả lãi 20/10, và sau đó bán trên thị trường trong ngày 24/10. Phần tiền gốc còn lại mà chưa được chuyển đổi sang VHM của Trái phiếu A nhiều khả năng sẽ được mua lại tối đa 300 triệu bằng lượng tiền thu được từ việc trái phiếu USD mà VIC sẽ phát hành trong tháng 11 này (trái phiếu D).

VDSC lưu ý rằng, trái phiếu A cùng với trái phiếu B và C hiện đang được các trái chủ yêu cầu mua lại trước hạn tính đến quý III/2023. Như vậy, khả năng cấu trúc các lô trái phiếu quốc tế này của VIC (tổng giá trị hơn 1,5 tỷ USD) sẽ phụ thuộc rất lớn vào việc các đợt phát hành trái phiếu quốc tế sắp tới có tỷ lệ thành công thế nào.

Theo VDSC đánh giá, trước mắt VIC sẽ cùng với các tổ chức tư vấn phát hành trái phiếu D vào ngày 13/11 để cơ cấu lại trái phiếu A, trong khi xa hơn VHM cũng có kế hoạch phát hành lô trái phiếu quốc tế có giá trị tối đa 500 triệu USD (không chậm hơn tháng 4/2024 – trùng với thời điểm trước thời gian mua lại trái phiếu B). VDSC kỳ vọng điều khoản lãi suất mới (với phần bù rủi ro cao) của trái phiếu D có thể giúp tăng tỷ lệ thành công của lần phát hành này – sự kiện quan trọng trong tháng 11.

“Xét về mặt định giá, định giá các cổ phiếu nhóm VIC đã về mức thấp nhất 5 năm. VHM thậm chí đang được giao dịch tại giá trị sổ sách, còn P/B hiện tại của VIC và VRE lần lượt là 1,3x và 1,4x. Chúng tôi kỳ vọng mức định giá thấp này sẽ giảm áp lực bán tại các cổ phiếu này, trong khi việc trái chủ hoàn tất việc bán cổ phiếu VHM đã hoán đổi và khả năng VIC phát hành thành công trái phiếu mới trong tháng 11 sẽ là trợ lực của nhóm cổ phiếu này, qua đó giải tỏa được tâm lý đầu tư tiêu cực trên thị trường”, VDSC nhận định.

Áp lực bán của khối ngoại ở nhóm cổ phiếu vốn hóa lớn vẫn là rủi ro tới thị trường

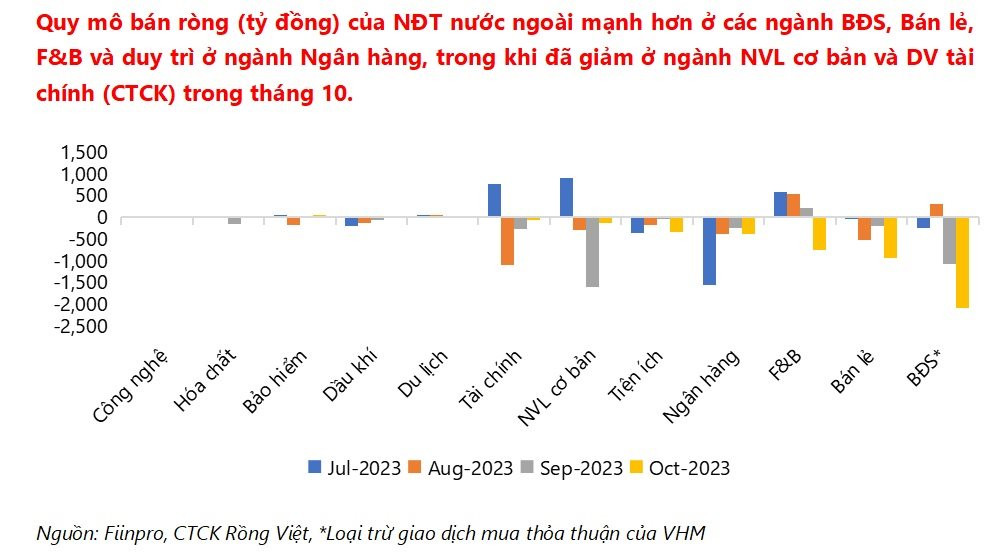

Trong diễn biến thanh khoản thấp hơn, hàm ý sự tham gia của nhà đầu tư cá nhân sụt giảm, hoạt động giao dịch của nhà đầu tư nước ngoài (NĐTNN) có ảnh hưởng rõ rệt hơn lên thị trường trong hai tháng trở lại đây. Trong khoảng thời gian này, nhóm NĐTNN đã bán ròng khoảng 8.200 tỷ đồng (~330 triệu USD) trong bối cảnh tỷ giá USD/VND đã tăng khoảng 3% và vẫn chưa có dấu hiệu hạ nhiệt khi chênh lệch lãi suất USD và VND vẫn ở mức cao mặc dù quy mô hút ròng tín phiếu đã tới giới hạn.

Hoạt động bán ròng của khối ngoại tập trung ở các ngành bất động sản, bán lẻ (MWG), F&B (MSN, SAB), ngân hàng. Đây cũng là các ngành có diễn biến kết quả kinh doanh quý 3 kém hơn so với kỳ vọng của thị trường hoặc có bảng cân đối yếu hơn trước. Chất lượng lợi nhuận của các doanh nghiệp niêm yết trong các quý tới sẽ mang tính quyết định hơn tới hành động của NĐTNN, cũng như phản ánh vào xu hướng thị trường thực chất hơn so với giai đoạn hiệu ứng chính sách trong quý 2.

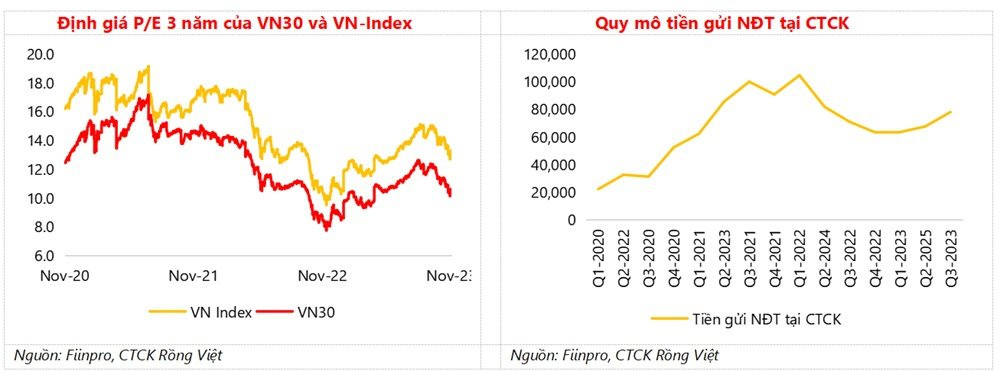

VDSC cho rằng rủi ro giảm sâu của thị trường sẽ được hạn chế bởi lợi suất hấp dẫn thị trường chứng khoán (TTCK) và xu hướng tăng của dòng tiền nhà đầu tư cá nhân vào TTCK.

“P/E của VN-Index hiện đạt 13,3x trong khi của VN30 chỉ là 10,6x, hàm ý lợi suất 1 năm đối với VN-Index và VN30 lần lượt là 7,5% và 9,4%. Trong bối cảnh lãi suất tiền gửi tiết kiệm kỳ hạn 12 tháng dao động từ 5,1%-5,5%, chúng tôi tin rằng kênh đầu tư chứng khoán vẫn giữ được tính hấp dẫn tương đối của mình và tiếp tục thu hút một phần dòng tiền gửi tiết kiệm hưởng lãi suất cao cuối năm 2022”, VDSC nêu.

Tính tới cuối quý III/2023, quy mô tiền gửi nhà đầu tư tại CTCK vẫn giữ được xu hướng tăng kể từ cuối năm ngoái, hiện đạt khoảng 78.000 tỷ đồng, phù hợp với kỳ vọng trước đó của VDSC.

Tăng trưởng lợi nhuận trong quý 4 sẽ tích cực hơn

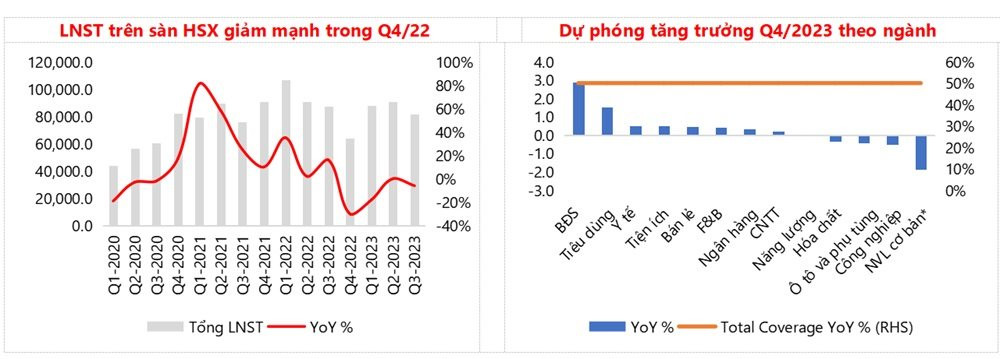

Dữ liệu của VDSC cho thấy, trong quý IV/2022, lợi nhuận sau thuế trên HSX đạt khoảng 64.000 tỷ đồng, bị sụt giảm mạnh so với các quý trước do sự suy yếu của các ngành lớn như: Bất động sản, ngân hàng, hàng tiêu dùng (F&B và Xuất khẩu thủy sản), NVL cơ bản (hóa chất và thép), dịch vụ tiêu dùng (du lịch và bán lẻ).

Trong danh mục theo dõi của VDSC, lợi nhuận quý IV/2023 dự phóng của các cổ phiếu đại diện thuộc ngành bất động sản, ngân hàng, hàng tiêu dùng có mức tăng trưởng trên 30% trong khi ngành NVL cơ bản có lãi trở lại so với lỗ trong quý IV/2022. Tổng lợi nhuận sau thuế (LNST) quý IV/2023 dự phóng toàn danh mục theo dõi tăng khoảng 50% so với cùng kỳ. Mặc dù không đại diện tuyệt đối cho thị trường, nhưng VDSC tin rằng xu hướng của danh mục này phản ánh được đáng kể xu hướng lợi nhuận sau thuế sàn HSX trong quý 4, với tổng vốn hóa của danh mục VDSC chiếm khoảng 55% vốn hóa HSX.

KQKD quý 3 kém khả quan cùng những quan ngại về rủi ro mất khả năng thanh toán của các doanh nghiệp lớn đã khiến mọi thành quả tăng điểm trong giai đoạn đầu năm bị lấy đi hoàn toàn. Không chỉ trong xu hướng giảm điểm của TTCK thế giới, TTCK Việt Nam trở thành thị trường giảm mạnh nhất.

“Có một sự đồng thuận trong quan điểm của các chuyên viên phân tích của chúng tôi rằng, kết quả kinh doanh của doanh nghiệp sẽ phục hồi khả quan hơn trong quý IV/2023. Và như vậy, nhịp giảm điểm trong tháng 10 đã đưa P/E dự phóng cả năm 2023 chỉ còn 10,8 lần. Đây là mức P/E mà nếu nhà đầu tư mua và nắm giữ cho khung thời gian hai năm, hiệu suất đầu tư sẽ rất cao”, VDSC nêu quan điểm.

VDSC cho rằng, thị trường sẽ giao dịch thuận lợi hơn trong 2 tháng cuối năm. Đánh giá cho triển vọng 12 tháng sắp tới, VDSC nhận thấy bức tranh vĩ mô và chính sách tiền tệ của thế giới và Việt Nam còn ẩn chứa nhiều gam màu xám cần thận trọng. Tuy nhiên, trong ngắn hạn, những quan ngại này đã được phản ánh. Do vậy, sau tháng 10 giảm rất mạnh, VDSC kỳ vọng thị trường sẽ có nhịp phục hồi trong tháng 11.

Huyền Châm

Bài liên quan

Thủ tướng: Quyết liệt triển khai các dự án đường sắt chiến lược, bảo đảm 6 rõ trong chỉ đạo, thực hiện

Tổng Bí thư: Ngành Kiểm sát nhân dân góp phần kiến tạo xã hội kỷ cương, công bằng, dân chủ, văn minh

Thủ tướng kiểm tra công trường, chỉ đạo thông tuyến 2 dự án cao tốc tại ĐBSCL vào 19/12/2025

Bộ thủ tục hành chính mới về cơ chế thử nghiệm: Hành động cụ thể thiết thực triển khai và đưa Nghị định 94 của Chính phủ đi vào thực tiễn cuộc sống

Rà soát chính xác, công khai diện tích tự nhiên các xã mới trước ngày 30/9/2025

Thủ tướng: Đãi ngộ đặc biệt để thu hút tổng công trình sư, nhân tài khoa học công nghệ

Xây dựng niềm tin: Bước chuyển chiến lược của doanh nghiệp Việt

Phát biểu của Tổng Bí thư Tô Lâm tại phiên bế mạc Hội nghị Trung ương 12, khóa XIII

Thủ tướng Chính phủ chỉ đạo các giải pháp phát triển hiệu quả vận tải đường thủy

Toàn văn bài phát biểu của Tổng Bí thư Tô Lâm tại phiên khai mạc Hội nghị Trung ương 12 - Khóa XIII

Chứng khoán BIDV (BSC) báo lãi hơn 227 tỷ nửa đầu năm, cổ phiếu duy trì sức hấp dẫn

Dự báo giá cà phê ngày 19/7: Liệu có "hồi sinh" sau chuỗi ngày giảm sâu?

Khẩn trương tập trung triển khai tổ chức Triển lãm thành tựu Đất nước nhân dịp kỷ niệm 80 năm Ngày Quốc khánh

Giá heo hơi hôm nay 18/7: Cả ba miền chuyển đỏ, miền Trung – Tây Nguyên lập đáy

Dự báo giá cà phê ngày 17/7: Liệu có vững đà tăng?

Giá lúa gạo hôm nay 17/7: CL 555 tăng nhẹ, giá cám giảm, thị trường xuất khẩu Thái Lan gặp khó

TP. Hồ Chí Minh sau sáp nhập, khu vực nào sẽ hút dòng vốn đầu tư?

- Giá vàng

- USD

- Xổ số Thừa Thiên Huế hôm nay

- giá won hôm nay

- dự đoán xsmn

- cổ phiếu

- Ngày 3/10/2023

- nợ vay ngân hàng

- thu hút đầu tư

- tiền đạo Tuấn Hải