VNDIRECT: Chi phí dự phòng tiếp tục bào mòn lợi nhuận các ngân hàng trong những quý tới

Thống đốc NHNN: Gói 120.000 tỷ mới giải ngân được hơn 100 tỷ do thiếu nguồn cung nhà ở | |

Thống đốc Ngân hàng Nhà nước lý giải về việc chưa thể bỏ “room” tín dụng | |

ABS Research: Tín dụng tăng trưởng thấp, lãi suất huy động đang ở vùng đáy |

Khối Phân tích - Công ty CP Chứng khoán VNDIRECT vừa có báo cáo ngành đánh giá về tình hình tăng trưởng tín dụng của các ngân hàng thông qua kết quả báo cáo tài chính quý III/2023.

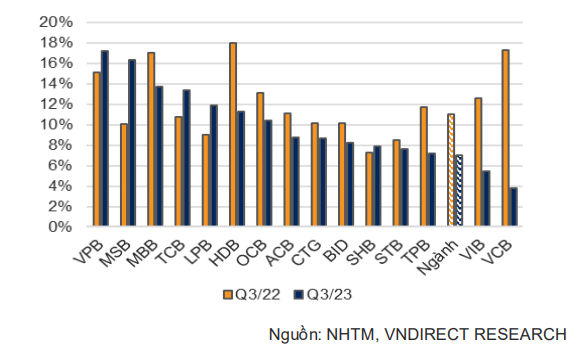

Các chuyên gia của VNDIRECT nhận định, cho vay khách hàng doanh nghiệp vẫn là xu hướng tăng trưởng tín dụng của các ngân hàng. Vào cuối quý III/2023, tăng trưởng tín dụng toàn hệ thống tăng 7,0% so với đầu năm - thấp hơn nhiều so với mức tăng trưởng tín dụng hệ thống 11,0% so với đầu năm vào cuối quý III/2022, nhưng đã tăng đáng kể từ mức 4,48% vào cuối tháng 8/2023.

Cũng trong quý III, VNDIRECT nhận thấy xu hướng tăng trưởng khác nhau giữa các Ngân hàng Quốc doanh (NHQD) và Ngân hàng Thương mại Cổ phần (NHTMCP). Đặc biệt, nhóm NHQD (VCB, BID) có mức tăng trưởng tín dụng khiêm tốn lần lượt là 1,0%/1,4% so với quý trước, thấp hơn đáng kể so với mức tăng trưởng tín dụng trung bình 2,4% so với quý trước (top 25 ngân hàng niêm yết lớn nhất).

|

| Tăng trưởng tín dụng theo từng NHTM so với ngành trong quý III/2023 (tăng trưởng so với đầu năm) |

Theo đó, tăng trưởng tín dụng yếu là kết quả của nhu cầu tín dụng yếu do nền kinh tế vẫn chưa thực sự hồi phục và khẩu vị rủi ro cho vay của các ngân hàng này thấp. Trong khi đó, một số NHTMCP lại chứng kiến mức tăng trưởng tín dụng mạnh với trọng tâm là cho vay khách hàng doanh nghiệp (VPB: 6,4% so với quý trước, VIB: 4,6% so với quý trước, LPB: 4,0% so với quý trước).

VNDIRECT đưa ra dự báo, trong quý IV/2023 các ngân hàng có tỷ trọng cho vay khách hàng doanh nghiệp lớn và hạn mức tăng trưởng tín dụng lớn (VPB, MBB, HDB) sẽ duy trì vị thế dẫn đầu về tăng trưởng tín dụng trong ngành.

Đồng thời, Khối Phân tích của VNDIRECT giữ nguyên dự báo tăng trưởng tín dụng 10% so với cùng kỳ cho năm 2023, tăng từ mức 7,0% vào cuối quý III/2023, nhưng vẫn thấp hơn mức mục tiêu 14% mà Ngân hàng Nhà nước (NHNN) đặt ra.

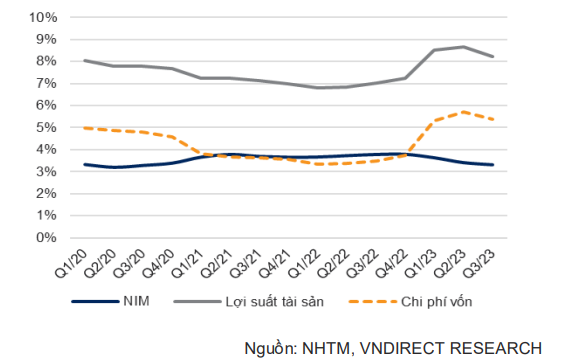

VNDIRECT cho rằng, NIM thu hẹp nhưng nguồn huy động chi phí thấp đang dần cho thấy hiệu quả. Tổng NIM của 25 ngân hàng niêm yết đã giảm 47 điểm cơ bản xuống 3,32% so với cùng kỳ trong quý III/2023 với 22/25 ngân hàng có NIM giảm so với cùng kỳ do tốc độ tăng lãi suất cho vay thấp hơn tốc độ tăng của chi phí huy động để hỗ trợ khách hàng của các ngân hàng này, điều này phù hợp với khuyến nghị của NHNN.

|

| Tổng NIM của 25 ngân hàng niêm yết giảm 47 điểm cơ bản so với cùng kỳ nhưng chi phí huy động có quý đầu tiên giảm trong quý III/2023 |

Trong số các NHTMCP vốn hóa vừa và lớn, chỉ có STB, VIB và CTG là có khả năng duy trì NIM ổn định hoặc cao hơn so với cùng kỳ. Đặc biệt, VIB và CTG đã tận dụng việc cho vay liên ngân hàng với tỷ trọng cao so với cùng kỳ (các ngân hàng đã có tỷ lệ này thấp nhất kể từ 2022) trong cơ cấu nguồn vốn để giảm chi phí vốn (COF). Với STB, không còn áp lực từ lãi dự thu đã thúc đẩy NIM tăng trưởng mạnh mẽ trong năm 2023.

Trong khi đó, NIM của các ngân hàng có tỷ trọng sở hữu trái phiếu doanh nghiệp cao như VPB, TCB tiếp tục giảm nhiều nhất. Tuy nhiên, có một tín hiệu tích cực khi COF của cả ngành giảm 33 điểm cơ bản sv quý trước trong quý III/2023, quý giảm so với quý trước đầu tiên kể từ quý I/2022. Điều này chủ yếu nhờ vào nguồn huy động chi phí thấp bắt đầu có hiệu quả và tỷ lệ tiền gửi không kỳ hạn CASA tăng cao hơn (từ 18,1% cuối quý II/2022 lên 18,9% cuối quý III/2023).

|

| Phần lớn các NH có tỷ lệ CASA cải thiện so với quý trước |

"Trong quý IV/2023, chúng tôi kỳ vọng COF sẽ giảm hơn nữa nhờ tiền gửi chi phí thấp sẽ chiếm tỷ trọng cao hơn trong cơ cấu nguồn vốn của các ngân hàng (lãi suất tiền gửi đã giảm đáng kể 40-100 điểm cơ bản ở tất cả các kỳ hạn trong quý III/2023). Tuy nhiên, NIM có thể sẽ không cải thiện ngay lập tức trong bối cảnh nhu cầu tín dụng còn yếu như hiện tại. Chúng tôi tin rằng một số ngân hàng sở hữu tỷ trọng cho vay cá nhân cao và tỷ lệ huy động bằng đồng USD thấp sẽ có cơ hội cải thiện", theo VNDIRECT dự báo.

Trong năm 2024, Chứng khoán VNDIRECT tin rằng NIM sẽ có khả năng phục hồi nhờ nhu cầu tín dụng quay trở lại cùng với sự tăng trưởng kinh tế.

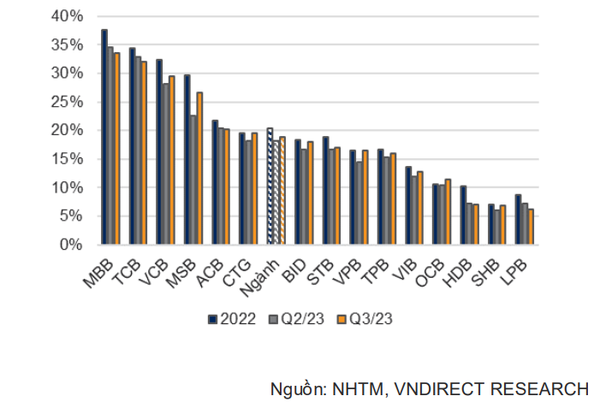

Đáng chú ý, các chuyên gia của VNDIRECT đánh giá, chất lượng tài sản của các ngân hàng tiếp tục suy giảm, với tỷ lệ nợ xấu (NPL) toàn ngành duy trì xu hướng tăng lên mức 2,24% từ 2,11% vào cuối quý II/2023. Tỷ lệ NPL của top 25 ngân hàng niêm yết lớn nhất tiếp tục duy trì xu hướng tăng lên 2,24% tại cuối quý III/2023 - mức cao nhất kể từ năm 2017.

Tuy nhiên, tỷ lệ nợ xấu Dự phòng rủi ro tín dụng (LLR) chỉ giảm nhẹ xuống còn 94% vào cuối quý III/2023 so với 98% vào cuối quý II/2023 – bằng với mức cuối năm 2020, điều này cho thấy bộ đệm dự phòng tốt hơn của ngành trong những năm qua. Ngoài ra, chúng tôi nhận thấy có một tín hiệu tích cực khi tổng % nợ nhóm 2 đã giảm xuống còn 2,3% vào cuối quý III/2023 so với 2,5% vào cuối qúy II/2023, cho thấy sự hình thành nợ xấu đang chậm lại.

Trong bối cảnh hoạt động kinh tế còn đang khó khăn, chi phí dự phòng sẽ tiếp tục bào mòn lợi nhuận của các ngân hàng trong những quý tới. Do đó, chúng tôi ưa thích các ngân hàng có bộ đệm dự phòng cao (VCB: 270%, CTG: 172%, BID: 158%) vì những ngân hàng này sẽ chịu ít áp lực hơn về trích lập dự phòng so với các ngân hàng khác.

| Tín dụng rót vào bất động sản đạt gần 1 triệu tỷ đồng Dư nợ tín dụng đối với hoạt động kinh doanh bất động sản liên tục tăng từ đầu năm đến nay. Theo số liệu của ... |

| Nguyên nhân gói tín dụng 120.000 tỷ hỗ trợ phát triển nhà ở xã hội chậm giải ngân Dù cả 4 ngân hàng có vốn nhà nước cùng cam kết mỗi nhà băng sẽ cho vay 30.000 tỷ đồng với lãi suất ưu ... |

| Thị trường tín dụng tiêu dùng đang gặp khủng hoảng, sụt giảm mạnh do nợ xấu tăng cao Liên tiếp đối mặt nhiều khó khăn do dịch Covid-19, suy thoái kinh tế toàn cầu, lạm phát khiến lãi suất tăng, thị trường tín ... |

Y Vân

Bài liên quan

Uỷ ban Rủi ro trực thuộc Hội đồng Hiệp hội Ngân hàng Việt Nam tổ chức họp lần thứ nhất

Xếp hạng tín nhiệm và con đường hướng tới tài chính bền vững của ngân hàng

TS. Nguyễn Quốc Hùng: Xếp hạng tín nhiệm ngày càng quan trọng trong bối cảnh mới

Top 10 ngân hàng có tỷ lệ bao phủ nợ xấu, trích lập dự phòng rủi ro cao nhất

Hiệp hội Ngân hàng Việt Nam làm việc với Tổng Lãnh sự quán Vương quốc Anh

Câu lạc bộ Tài chính Tiêu dùng tổ chức thành công Hội nghị nhiệm kỳ II

Hiệp hội Ngân hàng Việt Nam làm việc với Hiệp hội Quỹ Tín dụng Nhân dân

Hiệp hội Ngân hàng Việt Nam thăm và làm việc với ICBC Chi nhánh Hà Nội

Hiệp hội Ngân hàng Việt Nam làm việc với IMF về lĩnh vực ngân hàng số và tài sản mã hóa

Thường trực Hội đồng Hiệp hội Ngân hàng Việt Nam họp triển khai nhiệm vụ 7 tháng cuối năm 2025

Nóng: “Đầu cầu” Hà Nội hé lộ thời điểm triển khai khâu quan trọng của dự án Đường sắt cao tốc Bắc-Nam

Lịch chốt quyền trả cổ tức cuối tháng 6, đầu tháng 7

Giá heo hơi hôm nay 27/6: Toàn thị trường "án binh bất động", chờ sóng mới từ đầu tháng 7

Doanh nghiệp của một Shark quen mặt rót tiền làm khu công nghiệp ở Đà Nẵng, ước thu về hơn 3.000 tỷ mỗi năm

Giá heo hơi hôm nay 24/6: Giảm giá loạt tỉnh phía Nam, tín hiệu đầu tiên của chu kỳ đi xuống?

Tín hiệu cổ phiếu hôm nay: LPB cho điểm mua với tiềm năng dài hạn

Sắp bị hủy niêm yết, đại gia xăng dầu miền Tây vẫn đặt mục tiêu lợi nhuận trăm tỷ và doanh thu cao kỷ lục

- Người phát ngôn Bộ Ngoại giao

- Kết quả xổ số miền Bắc hôm nay

- Ford Ranger

- tuyên truyền công tác quản lý biên giới

- Tp. Hà Nội

- tình hình Covid-19 mới nhất

- ông Lê Hồng Phương

- họp báo chính phủ thường kỳ

- Lịch thi đấu V-League 2023/2024

- giá ô tô