“Vua gạo” một thời Angimex (AGM) “bán tháo” tài sản để thu hồi vốn

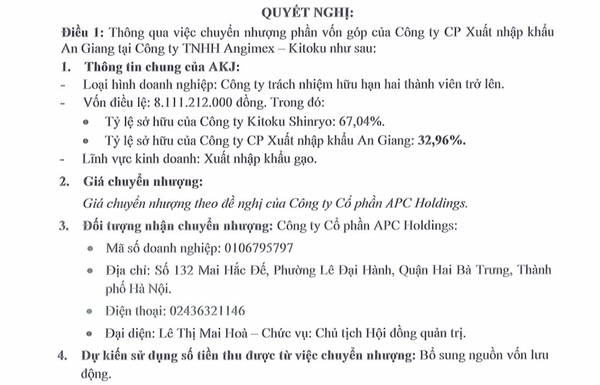

Mới đây, Công ty CP Xuất nhập khẩu An Giang (Angimex, HOSE: AGM) đã công bố nghị quyết HĐQT chuyển nhượng phần vốn góp tại Công ty TNHH Angimex – Kitoku (AKJ) để bổ sung nguồn vốn lưu động.

|

| Nghị quyết chuyển nhượng phần vốn góp tại AKJ của Angimex |

Theo đó, doanh nghiệp sẽ chuyển nhượng toàn bộ 32,96% cổ phần nắm giữ tại AKJ cho Công ty CP APC Holdings. Đáng chú ý, giá trị thương vụ sẽ do bên nhận chuyển nhượng là APC Holdings đề nghị.

Được biết, AKJ là doanh nghiệp hoạt động trong lĩnh vực xuất nhập khẩu gạo, có vốn điều lệ 8 tỷ đồng, được góp bởi hai cổ đông là Công ty Kitoku Shinryo và Angimex. Trong đó, doanh nghiệp Nhật Bản nắm giữ 67,04% vốn điều lệ.

Liên tục bán công ty con, công ty liên doanh, liên kết để thu hồi vốn

Đáng nói, từ cuối năm 2023 đến nay, Angimex liên tục thông qua các nghị quyết chuyển nhượng vốn công ty con, công ty liên doanh, liên kết.

|

| Angimex liên tục thông qua các nghị quyết chuyển nhượng vốn công ty con, công ty liên doanh, liên kết |

Gần đây nhất, ngày 1/3/2024, “vua gạo” một thời đã thông qua chủ trương chuyển nhượng tối đa 3,25 triệu cổ phiếu, tương đương 32,5% vốn Công ty CP Golden Paddy cho Công ty CP The Golden Group. Giao dịch dự kiến được thực hiện trong năm 2023 với giá trị 32,5 tỷ đồng.

Trước đó, ngày 6/2/2024, Angimex đã thông qua chủ trương “sang tay" toàn bộ 25% vốn của Công ty TNHH Thương mại Sài Gòn - An Giang (Sagico) - một doanh nghiệp hoạt động trong lĩnh vực kinh doanh siêu thi. Bên nhận chuyển nhượng là Liên hiệp Hợp tác xã Thương mại TPHCM và Công ty CP Xuất nhập khẩu Nông sản Thực phẩm An Giang (UPCoM: AFX), cũng chính là các nhà đầu tư đã cùng Angimex góp vốn vào Sagico.

Trước đó nữa, ngày 19/12/2023, Angimex đã thông qua chủ trương chuyển nhượng Giai đoạn 1 một phần vốn góp (21% vốn điều lệ) tại Công ty TNHH Angimex Furious cho Công ty CP The Golden Group. Nếu thương vụ chuyển nhượng vốn được hoàn tất, tỷ lệ sở hữu của Angimex tại doanh nghiệp kinh doanh mô tô, xe máy này sẽ giảm từ mức 70% xuống còn 49%.

Giá trị chuyển nhượng của hai thương vụ nói trên chưa được công bố, nhưng sẽ dựa trên đề xuất của các bên nhận chuyển nhượng.

Những động thái gần đây của Angimex là sự hiện thực hoá kế hoạch chuyển nhượng các dự án đầu tư để giải quyết nhu cầu về vốn, vực dậy tình hình tài chính và thúc đẩy hoạt động kinh doanh đã được thông qua tại cuộc họp ĐHĐCĐ bất thường diễn ra vào hồi đầu tháng 11/2023. Nguyên nhân là do cơ cấu nguồn vốn của “vua gạo” một thời đã rơi vào tình trạng mất cân đối khi đầu tư mua nhà máy – tài sản dài hạn bằng vốn phát hành trái phiếu ngắn hạn – thời hạn 1 đến 2 năm. Điều này khiến Angimex thiếu hụt dòng tiền trả nợ ngân hàng, nhà đầu tư và không có nguồn vốn hoạt động kinh doanh.

|

| AKJ hoạt động trong lĩnh vực xuất nhập khẩu gạo, có vốn điều lệ 8 tỷ đồng, được Agimex góp vốn cùng doanh nghiệp Nhật Bản Kitoku Shinryo |

Cần biết, ngoài AKJ, Golden Paddy, Sagico và Angimex Furious, danh sách công ty con, liên doanh, liên kết mà Angimex sẽ chuyển nhượng còn có: Công ty TNHH Lương thực Angimex, Công ty TNHH MTV Chế biến lương thực Angimex, Công ty TNHH MTV Dịch vụ nông nghiệp cao Angimex, Công ty TNHH Thương mại Louis Angimex. Tổng giá gốc đầu tư 719 tỷ đồng, dự phòng 133,5 tỷ đồng. Bên cạnh đó, Angimex cũng dự kiến chuyển nhượng một phần hoặc toàn bộ tài sản là các nhà máy mà doanh nghiệp này đang sở hữu. Được biết, 4 nhà máy Bình Thành, Đa Phước, Đồng Tháp 3, Định Thành có tổng giá gốc đầu tư 330 tỷ đồng, đã khấu hao 123 tỷ đồng.

Nỗ lực bù lỗ luỹ kế, xử lý nợ

Bên cạnh việc bán tài sản, ĐHĐCĐ bất thường năm 2023 của Angimex cũng đã thông qua hai phương án khắc phục nguy cơ lỗ luỹ kế vượt vốn điều lệ thực góp.

Cụ thể, đối với phương án thứ nhất, Angimex muốn phát hành hơn 12,5 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu (cổ phiếu thưởng), với tỷ lệ thực hiện 100:68,9478. Số cổ phiếu này sẽ không bị hạn chế chuyển nhượng, thời gian triển khai dự kiến trong năm 2023 hoặc năm 2024. Nếu thành công, Angimex sẽ nâng vốn điều lệ từ gần 182 tỷ đồng lên 307 tỷ đồng. Được biết, phương án này sau đó đã được thông qua vào ngày 8/12/2023.

Đối với phương án thứ hai, Angimex sẽ sử dụng Quỹ đầu tư phát triển (hơn 120 tỷ đồng) và Quỹ khác thuộc vốn chủ sở hữu (hơn 5 tỷ đồng) để bù đắp lỗ luỹ kế.

Ngoài ra, để bổ sung vốn lưu động, ĐHĐCĐ của Angimex cũng thông qua hai phương án.

Trong đó, phương án thứ nhất là thực hiện huy động vốn từ các tổ chức tín dụng; các tổ chức, cá nhân có năng lực cho vay và có uy tín với mức lãi suất đi vay phù hợp trong định mức pháp luật cho phép để giải quyết các nhu cầu cấp thiết về vốn lưu động hiện tại.

Phương án thứ hai là chào bán 15 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp với giá bán không thấp hơn 10.000 đồng/cp. Thời gian dự kiến phát hành trong năm 2023 hoặc năm 2024, sau khi UBCKNN chấp thuận.

Cuối cùng, nhằm tái cơ cấu khoản nợ gói trái phiếu AGMH2123001 và AGMH2223001, đồng thời cải thiện tình hình tài chính của công ty, ĐHĐCĐ Angimex đã thông qua ba phương án xử lý 2 gói nợ trái phiếu.

Cụ thể, phương án thứ nhất là phát hành cổ phiếu riêng lẻ để hoán đổi nợ, phương án thứ hai là phát hành cổ phiếu ưu đãi cổ tức kèm chứng quyền riêng lẻ để hoán đổi nợ, phương án 3 là chào bán riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp.

Angimex cho biết, nhằm dự trù cho rủi ro đợt chào bán riêng lẻ không thực hiện được, không được cơ quan nhà nước chấp thuận, kéo dài thời gian triển khai, số tiền thu được từ đợt chào bán không đủ để chi trả nợ gốc và lãi vay cho 2 gói trái phiếu, cổ đông cũng thông qua phương án 4 là phát hành trái phiếu để cơ cấu lại nợ của doanh nghiệp.

Trước kia, Angimex vốn được biết đến là một trong những doanh nghiệp dẫn đầu ngành lúa gạo tại Việt Nam. Năm 2021, với việc nhà đầu tư mới Louis Holdings vào thế chỗ Công ty CP Đầu tư và Phát triển Nguyễn Kim, doanh nghiệp kỳ vọng sẽ được “thổi một làn gió mới”. Tuy nhiên, năm 2022, khi người đứng đầu nhóm Louis Holdings là ông Đỗ Thành Nhân bị truy tố tội thao túng thị trường chứng khoán, “làn gió” đã biến thành “cơn bão” khiến kết quả kinh doanh của Angimex lao dốc không phanh.

Năm 2022, Angimex lỗ ròng hơn 234 tỷ đồng và tiếp tục lỗ 207 tỷ đồng trong năm 2023, qua đó đẩy lỗ lũy kế lên hơn 153 tỷ đồng - vượt vốn điều lệ, dẫn đến nguy cơ hủy niêm yết bắt buộc. Cuối năm 2023, cơ cấu vốn công ty rất mất cân xứng khi vốn chủ sở hữu chỉ còn 29 tỷ đồng, nhưng nợ phải trả 1.230 tỷ đồng, mà chủ yếu chủ yếu nợ ngắn hạn.

Trên thị trường chứng khoán, cổ phiếu AGM đang nằm trong diện bị cảnh báo, bị kiểm soát và bị đình chỉ giao dịch.

| Trong động thái đầu tiên nhằm vực dậy tình hình tài chính và thúc đẩy hoạt động kinh doanh, Angimex đã quyết định chuyển nhượng ... |

| Angimex nỗ lực "giải vây" cho cổ phiếu AGM sau nhiều phiên liên tiếp "nằm sàn" Công ty CP Xuất Nhập Khẩu An Giang (Angimex, HOSE: AGM) vừa có văn bản giải trình và báo cáo khắc phục tình trạng chứng ... |

| Chưa hết năm 2023, Angimex đã lên kế hoạch doanh thu năm 2024 cao gấp 3 lần năm trước Tại ĐHĐCĐ bất thường năm 2023, Angimex đã thông qua kế hoạch kinh doanh năm 2024 với doanh thu dự kiến đạt 2.854 tỷ đồng, ... |

Hà Lê

Bài liên quan

Chốt thời điểm về đích, sân bay Long Thành chuẩn bị vận hành thử toàn hệ thống

Siêu dự án nhiệt điện LNG quy mô lớn nhất miền Trung tiếp tục gia hạn thầu, nhà đầu tư vẫn chưa xuất hiện

Doanh nghiệp tôm có tiếng tại miền Tây bội thu nửa đầu năm, vẫn hồi hộp chờ tin thuế quan từ Mỹ

Lên sóng đài quốc gia, ông lớn làng thầu xây dựng cam kết gánh việc nặng tại dự án đường sắt cao tốc Bắc-Nam

Doanh nghiệp được giao nhiệm vụ đặc biệt tại dự án đường sắt cao tốc Bắc-Nam vừa được nhắc tên đầy vinh dự

Muốn mua lại trái phiếu nghìn tỷ nhưng lại bí tiền trả lãi, cổ phiếu doanh nghiệp 35 năm tuổi khiến thị trường bất ngờ

Chờ kết quả đàm phán thuế quan Mỹ, "đại gia nuôi heo" đã kịp cán mốc lợi nhuận cả năm chỉ trong 6 tháng

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Bị loại ở Bình Phước, Tập đoàn Sơn Hải trúng gói thầu lớn ở Tây Bắc

Novaland sẽ đối diện nhiều thay đổi sau hơn 3 tháng nữa

Lợi nhuận tăng vọt, cổ đông Đèo Cả sắp “nhận quà” hàng trăm tỷ

Doanh nghiệp cao su chi hàng chục tỷ trả cổ tức, ‘của để dành’ ngàn ha đất vàng chờ khai phá

Dự án nghìn tỷ vừa sáp nhập về Ninh Bình, DIC Corp lập tức có động thái mới

Phát biểu của bầu Đức từ 2 năm trước đang có nguy cơ vận vào Hoàng Anh Gia Lai?

“Kỳ lân xanh” ngành xi măng khai sai thuế, bị xử phạt và truy thu hàng tỷ đồng

Theo đuổi số hóa ngành môi giới bất động sản, Meey Group được vinh danh tại VARS Awards 2025

Tổng Bí thư Tô Lâm: Hành động quyết liệt, sáng tạo, đưa Thành phố Hồ Chí Minh vươn lên những tầm cao mới

MSN tăng gần 7%, FPT và VHM góp sức kéo thị trường chứng khoán đi lên<br>

- giá hồ tiêu hôm nay

- máy tính bảng khỏe

- Xổ số miền Nam ngày 28 tháng 5

- Tỷ giá USD

- Huawei MatePad 13.2 giá bao nhiêu

- giá cà phê

- Bộ trưởng Nguyễn Hồng Diên

- iPhone 13 Pro Max

- nhật bản

- lãi suất ngân hàng