Ngày 22/11/2024, Hội đồng Quản trị (HĐQT) Công ty CP Chứng khoán KAFI đã ra Nghị quyết triển khai phương án tăng vốn điều lệ thông qua chào bán cổ phiếu cho cổ đông hiện hữu. Động thái này được thực hiện ngay sau khi lấy ý kiến cổ đông bằng văn bản vào ngày 21/11, thay thế phương án tăng vốn đã được Đại hội đồng cổ đông (ĐHĐCĐ) thông qua trước đó.

|

| Chứng khoán KAFI tiền thân là Công ty Chứng khoán Hoàng Gia, thành lập với vốn điều lệ 20 tỷ đồng |

Theo kế hoạch, Chứng khoán KAFI dự kiến chào bán 250 triệu cổ phiếu với tỷ lệ thực hiện quyền 1:1, qua đó tăng vốn điều lệ từ 2.500 tỷ đồng lên 5.000 tỷ đồng, gấp đôi hiện tại. Mỗi cổ phiếu được chào bán với giá 10.000 đồng, ước tính sẽ giúp Công ty huy động 2.500 tỷ đồng. Quá trình chào bán dự kiến hoàn thành trước ngày 30/06/2025.

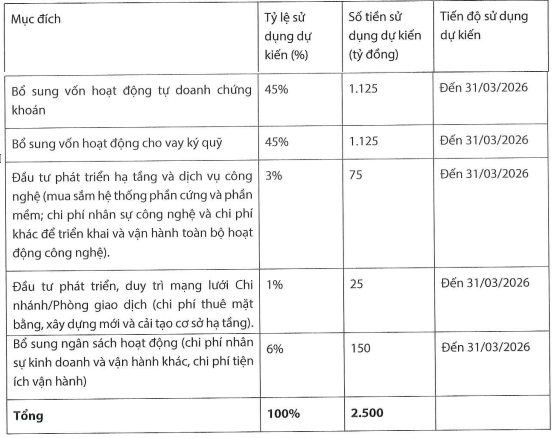

Từ nguồn vốn dự kiến thu được, Chứng khoán KAFI sẽ dành phần lớn (90%) để phát triển các mảng kinh doanh chính. Cụ thể, 1.125 tỷ đồng sẽ được bổ sung cho hoạt động tự doanh chứng khoán, và 1.125 tỷ đồng khác dành cho hoạt động cho vay ký quỹ (margin).

Phần còn lại được phân bổ như sau: 150 tỷ đồng (6%) bổ sung ngân sách hoạt động, 75 tỷ đồng (3%) đầu tư hạ tầng và dịch vụ công nghệ, và 25 tỷ đồng (1%) để mở rộng, duy trì mạng lưới chi nhánh hoặc phòng giao dịch. Toàn bộ số vốn huy động sẽ được giải ngân trước ngày 31/03/2026.

|

| Nguồn: KAFI |

Chứng khoán KAFI tiền thân là Công ty Chứng khoán Hoàng Gia, thành lập với vốn điều lệ 20 tỷ đồng. Trải qua nhiều lần đổi tên, Công ty chính thức lấy tên Chứng khoán KAFI vào năm 2022, với vốn điều lệ đạt 1.000 tỷ đồng. Đến quý 3/2024, vốn điều lệ của KAFI đã tăng lên 2.500 tỷ đồng.

Cơ cấu cổ đông hiện tại của KAFI bao gồm hai cổ đông lớn: Công ty CP Uniben và Gentle Sun Investments, lần lượt sở hữu 10,065% và 20% vốn. Trong đó, Uniben – doanh nghiệp nổi tiếng với các sản phẩm như Mì 3 miền và trà mật ong Boncha – cũng có mối liên hệ chặt chẽ với Ngân hàng VIB, hiện nắm giữ hơn 3,9% vốn tại ngân hàng này.

Trở lại với Chứng khoán KAFI, luỹ kế 9 tháng đầu năm 2024, Chứng khoán KAFI ghi nhận tổng doanh thu đạt 616 tỷ đồng, tăng 95% so với cùng kỳ năm trước. Sự tăng trưởng vượt bậc này đến từ các mảng kinh doanh chính của Công ty. Doanh thu từ môi giới chứng khoán tăng 222%, hoạt động cho vay ký quỹ tăng 254%, và doanh thu tự doanh tăng hơn 56%.

Đặc biệt, dư nợ cho vay ký quỹ của KAFI đạt 4.680 tỷ đồng vào cuối tháng 9/2024, tăng gấp 3,2 lần so với đầu năm. Tổng giá trị giao dịch cổ phiếu của nhà đầu tư thông qua KAFI đạt 59.200 tỷ đồng, cao gấp 4,6 lần so với cùng kỳ năm 2023.

| Chứng khoán SmartInvest (AAS) dừng kế hoạch phát hành cổ phiếu chia cổ tức Chứng khoán SmartInvest vừa ra Nghị quyết tạm dừng kế hoạch phát hành 9,2 triệu cổ phiếu trả cổ tức cho cổ đông hiện hữu ... |

| Chứng khoán SSI công bố kế hoạch xử lý hơn 5 triệu cổ phiếu chào bán không hết Chứng khoán SSI chào bán thành công hơn 151,1 triệu cổ phiếu cho cổ đông, huy động gần 2.184 tỷ đồng. Gần 5,3 triệu cổ ... |

| Chứng khoán DNSE được VSDC vinh danh thành viên tiêu biểu về giao dịch chứng khoán phái sinh Tại Hội nghị thành viên 2024 của Tổng Công ty Lưu ký và Bù trừ Chứng khoán Việt Nam (VSDC) diễn ra tại Đà Lạt ... |

Nguyên Nam