Chứng khoán KAFI triển khai kế hoạch tăng vốn lên 2.500 tỷ đồng

Công ty CP Chứng khoán KAFI (KAFI) vừa công bố tài liệu ĐHĐCĐ thường niên 2024 với nhiều nội dung quan trọng. Theo đó, KAFI sẽ trình ĐHĐCĐ mục tiêu lãi trước thuế 2024 đạt 300 tỷ đồng, tăng 88% so với thực hiện năm trước. Tổng tài sản ở mức 10.000 tỷ đồng, tăng 53%. Lợi nhuận trên vốn chủ sở hữu bình quân (ROE) là 10% và chỉ tiêu tỷ lệ vốn khả dụng hơn 180%.

Theo tài liệu họp ĐHĐCĐ, KAFI cũng dự kiến trình phương án phân phối lợi nhuận năm 2023, bao gồm 4,2 tỷ đồng hoàn trả phần cổ tức tiền mặt năm 2022 đã phê duyệt từ nguồn lợi nhuận chưa thực hiện và 60 tỷ đồng chia cổ tức tiền mặt năm 2023.

Về phương án tăng vốn điều lệ, ngày 13/3, Ủy ban Chứng khoán Nhà nước cho biết đã nhận được hồ sơ đăng ký chào bán cổ phiếu cho cổ đông hiện hữu của Công ty. Theo đó, KAFI dự kiến chào bán 100 triệu cổ phiếu cho cổ đông hiện hữu theo phương thức thực hiện quyền mua. Tỷ lệ thực hiện quyền là 3:2, cổ đông sở hữu 1 cổ phiếu được hưởng 1 quyền mua, 3 quyền mua được mua thêm 2 cổ phiếu mới. Giá chào bán là 10.000 đồng/cổ phiếu, kế hoạch hoàn thành trước ngày 30/04/2024.

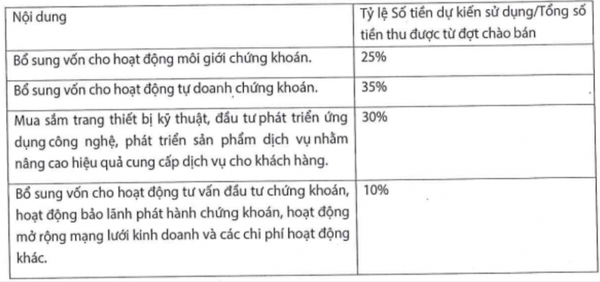

Toàn bộ số tiền thu được, dự kiến 1.000 tỷ đồng, sẽ được phân bổ cho 4 mục đích, gồm: Bổ sung vốn cho hoạt động môi giới chứng khoán, tỷ lệ phân bổ 25%; bổ sung vốn cho hoạt động tự doanh với tỷ lệ 35%; mua sắm trang thiết bị kỹ thuật, đầu tư phát triển ứng dụng công nghệ, phát triển sản phẩm dịch vụ, tỷ lệ 30%; và bổ sung vốn cho hoạt động bảo lãnh phát hành chứng khoán, hoạt động mở rộng mạng lưới kinh doanh và các chi phí hoạt động khác 10%. Nếu thành công, vốn điều lệ Công ty sẽ tăng từ 1.500 tỷ đồng lên 2.500 tỷ đồng.

|

| Toàn bộ số tiền thu được, dự kiến 1.000 tỷ đồng, sẽ được phân bổ cho 4 mục đích |

Trước đó, Chứng khoán KAFI đã 2 lần thực hiện kế hoạch tăng vốn, cụ thể: Tháng 7/2022, Chứng khoán KAFI đã thực hiện chào bán 134,5 triệu cổ phiếu cho cổ đông hiện hữu, dự kiến huy động 1.345 tỷ đồng. Kết quả, có 84,5 triệu cổ phiếu được phân phối, tương ứng 62,83% tổng số cổ phiếu chào bán. Tổng số tiền thu được từ đợt chào bán là 845 tỷ đồng.

Sau đợt chào bán, công ty nâng vốn từ 155 tỷ đồng lên 1.000 tỷ đồng. Trong đó, cổ đông lớn của KAFI là Công ty Uniben (Uniben) tiếp tục mua vào hơn 19 triệu cổ phiếu, tương đương 190 tỷ đồng để duy trì tỷ lệ nắm giữ 22,5%. Đợt phát hành cũng ghi nhận sự xuất hiện của cổ đông mới là nhà đầu tư ngoại Gentle Sun Investments Limited với tỷ lệ nắm giữ tại ngày 31/12/2022 là 16,5 triệu cổ phần, tương ứng 16,5%.

Tiếp đến tháng 7/2023, công ty tiếp tục tăng vốn lên 1.500 tỷ đồng, cổ đông ngoại Gentle Sun Investments Limited nắm giữ 24,75 triệu cổ phần, tương ứng 16,5% vốn. Chi tiết khác chưa được công bố.

Theo tìm hiểu, Công ty CP Chứng khoán KAFI (tên gọi cũ là Globalmind Capital) có tiền thân là Chứng khoán Hoàng Gia, thành lập từ năm 2006 với vốn điều lệ ban đầu là 20 tỷ đồng. Đến tháng 8/2022, công ty hoàn tất việc đổi tên từ Globalmind Capital sang Công ty CP Chứng khoán Kafi, thay đổi toàn bộ nhận diện thương hiệu và phương hướng hoạt động.

Theo báo cáo quản trị công ty năm 2023, Chứng khoán Kafi có một cổ đông lớn Công ty CP Uniben với lượng nắm giữ 33,75 triệu cổ phiếu, chiếm tỷ lệ 22,5%. Uniben là tổ chức có liên quan đến ông Trần Tuấn Minh - Thành viên HĐQT đồng thời của Uniben và Kafi. Cá nhân ông Minh cũng đang nắm giữ 1,125 triệu cổ phần, chiếm 0,75% vốn.

Một số lãnh đạo khác của Kafi nắm giữ lượng cổ phiếu đáng chú ý là ông Trịnh Thanh Cần (Tổng Giám đốc) sở hữu 1,69 triệu cổ phiếu, tỷ lệ 1,12%; và ông Hà Hoàng Dũng (Thành viên HĐQT) sở hữu 750.000 cổ phiếu, tỷ lệ 0,5%.

Cần biết, Công ty CP Uniben tiền thân là Công ty TNHH Công nghiệp thực phẩm Việt Hưng, thành lập năm 1992 và nổi danh với thương hiệu Mì 3 Miền. Đến tháng 9/2014, công ty chính thức đổi tên thành Uniben như hiện tại.

Nhìn lại kinh doanh, năm 2023 doanh thu hoạt động của công ty đạt 484,6 tỷ đồng, tăng gấp 4 cùng kỳ. Lãi trước thuế và sau thuế ở mức 160,4 tỷ đồng và 128 tỷ đồng, tăng gấp 6,4 so với cùng kỳ. So với kế hoạch đem về 252 tỷ đồng doanh thu và 160 tỷ đồng lợi nhuận, Chứng khoán KAFI đã vượt 92% mục tiêu doanh thu và hoàn thành chỉ tiêu lợi nhuận đề ra trước đó.

Tính đến ngày 31/12/2023, tổng tài sản của Chứng khoán KAFI ở mức 6.528 tỷ đồng, tăng tới 4.570 tỷ đồng so với hồi đầu năm. Trong đó, tài sản FVTPL tăng gần 3 lần lên 4.565 tỷ đồng, chủ yếu là chứng chỉ tiền gửi, tiền gửi có kỳ hạn 3.686 tỷ đồng.

Ngoài ra, danh mục tài sản FVTPL của công ty cũng gồm 58,5 tỷ đồng cổ phiếu niêm yết; hơn 2 tỷ đồng trái phiếu niêm yết của tổ chức tín tụng và 836 tỷ đồng trái phiếu chưa niêm yết của tổ chức tín dụng.

Các khoản cho vay và phải thu tăng gấp 5,2 lần so với đầu năm lên 1.095,6 tỷ đồng. Chủ yếu à 1.087 tỷ đồng từ hợp đồng giao dịch ký quỹ và hơn 8 tỷ đồng ứng trước tiền bán chứng khoán.

Về cơ cấu nguồn vốn, nợ phải trả của doanh nghiệp tăng từ 944,6 tỷ đồng hồi đầu năm lên 4.894 tỷ đồng ở thời điểm 31/12/2023. Hiện công ty vay ngắn hạn ngân hàng 2.732 tỷ đồng với lãi suất 3,3 – 8,8%; công ty cũng vay các đối tượng khác 2.088 tỷ đồng với lãi suất 2,55 - 8,5%. Mục đích các khoản vay đều để bổ sung vốn hoạt động kinh doanh.

Vốn chủ sở hữu công ty ở mức 1.633 tỷ đồng, tăng 40% so với đầu năm. Biến động đến từ đợt tăng vốn điều lệ từ 1.000 tỷ đồng lên 1.500 tỷ đồng vào hồi quý III/2023.

| Chứng khoán Kafi ra mắt gói margin chỉ 8,5%/năm Đại diện phòng Phân tích thị trường Công ty CP Chứng khoán Kafi cho rằng, với xu hướng lãi suất huy động giảm thấp, nhà ... |

| Bức tranh lợi nhuận quý III dưới góc nhìn của Chứng Khoán KAFI Nhìn một cách tích cực, Chứng Khoán KAFI cho rằng, kết quả kinh doanh của các doanh nghiệp, cả tài chính lẫn phi tài chính ... |

| Nóng cuộc đua tăng vốn ngành chứng khoán trước thềm vận hành hệ thống mới Sát thềm vận hành hệ thống giao dịch mới, hàng loạt công ty chứng khoán tiếp tục công bố kế hoạch tăng vốn điều lệ ... |

Tiểu Vy

Bài liên quan

Lên sóng đài quốc gia, ông lớn làng thầu xây dựng cam kết gánh việc nặng tại dự án đường sắt cao tốc Bắc-Nam

Doanh nghiệp được giao nhiệm vụ đặc biệt tại dự án đường sắt cao tốc Bắc-Nam vừa được nhắc tên đầy vinh dự

Muốn mua lại trái phiếu nghìn tỷ nhưng lại bí tiền trả lãi, cổ phiếu doanh nghiệp 35 năm tuổi khiến thị trường bất ngờ

Chờ kết quả đàm phán thuế quan Mỹ, "đại gia nuôi heo" đã kịp cán mốc lợi nhuận cả năm chỉ trong 6 tháng

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Bị loại ở Bình Phước, Tập đoàn Sơn Hải trúng gói thầu lớn ở Tây Bắc

Novaland sẽ đối diện nhiều thay đổi sau hơn 3 tháng nữa

Lợi nhuận tăng vọt, cổ đông Đèo Cả sắp “nhận quà” hàng trăm tỷ

Bầu Đức sắp hái trái ngọt sau gần hai thập kỷ bền gan vượt sóng gió, tung ra 2 quân bài với hiệu quả siêu cao

Thời cơ vàng đang đến với "cánh tay nối dài" của MWG

Vietnam Airlines, Vietjet, Sun Air... sắp lướt đi trên đường bay đặc biệt

Hãng bay do con trai bầu Hiển làm chủ tịch vừa có bước ngoặt lớn, đang hiện thực hóa kế hoạch đầy tham vọng

Khó khăn bủa vây, một doanh nghiệp mía đường vẫn "khỏe", trả cổ tức đều đặn cao hơn ngân hàng

Dự án “con đường tơ lụa” lớn nhất Đông Nam Bộ chính thức được thông qua, ai lĩnh trọng trách?

Giá vàng chiều nay 27/6: Lao dốc chóng mặt, SJC rớt về sát 117 triệu đồng

Trước thềm sáp nhập Đà Nẵng, Quảng Nam làm gì để “cứu” doanh nghiệp?

Chân dung đại gia Ninh Bình rót gần trăm nghìn tỷ để phá vỡ thế song mã của Hòa Phát và Formosa

Tin vui cho người mua nhà tại các dự án của Khang Điền, Hà Đô, IDICO…

- đối thủ SH

- giá xe SH

- buôn lậu vàng

- chó dại cắn

- Chứng khoán

- xe máy tay ga Trung Quốc giá rẻ

- lãi suất ngân hàng

- Công nghệ mới chẩn đoán

- giá cà phê Kon Tum

- Techcombank