Đất Xanh (DXG) muốn rót thêm vốn vào chủ dự án Gem Sky World

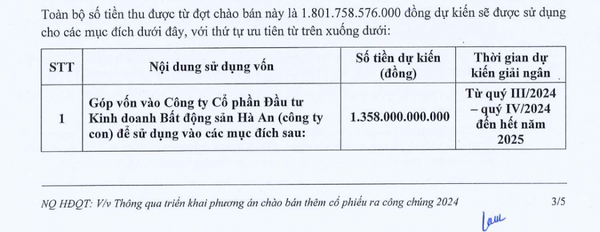

Công ty CP Tập đoàn Đất Xanh (HoSE: DXG) vừa công bố thông tin về phương án chào bán 150,1 triệu cổ phiếu với giá 12.000 đồng/cổ phần cho cổ đông hiện hữu, tỷ lệ 20,8% (cổ đông sở hữu 1.000 cổ phiếu được quyền mua 208 cổ phiếu mới). Dự kiến, số tiền huy động được là 1.801,6 tỷ đồng. DXG sẽ dùng 1.358 tỷ đồng trong số này để góp vốn vào Công ty CP Đầu tư Kinh doanh Bất động sản Hà An, một công ty con mà Đất Xanh sở hữu 99,99% vốn điều lệ. Thời gian thực hiện dự kiến từ quý 3 - 4/2024 đến năm 2025.

|

| Đất Xanh dự kiến góp 1.358 tỷ đồng cho Bất động sản Hà An |

Bất động sản Hà An được DXG mua lại vào tháng 8/2018. Đơn vị này đã trúng giá khu đất công hơn 92 ha ở huyện Long Thành, tỉnh Đồng Nai với giá gần 3.060 tỷ đồng vào cuối tháng 8/2019. Hiện tại, khu đất này đang triển khai dự án Gem Sky World. Ngoài dự án này, Hà An còn là chủ đầu tư của nhiều dự án quan trọng khác của DXG như Opal Skyline, Opal Boulevard, Opal Luxury và Datxanhhomes Riverside (trước đây là dự án Gem Riverside).

Đất Xanh đã nhiều lần tăng vốn cho Bất động sản Hà An. Đầu năm nay, công ty chào bán thành công hơn 101 triệu cổ phiếu cho cổ đông hiện hữu với giá 12.000 đồng/cp, qua đó huy động hơn 1.220 tỷ đồng, trong đó dự kiến sử dụng 1.118,5 tỷ đồng để góp vốn vào Hà An.

Năm 2021, Đất Xanh chuyển nhượng toàn bộ gần 250 triệu cổ phiếu (99,99%) nắm giữ tại Hội An Invest cho Hà An với giá 10.000 đồng/cp, tương đương 2.500 tỷ đồng. Đầu năm 2023, Đất Xanh tiếp tục chuyển nhượng hơn 16,6 triệu cổ phiếu của Sài Gòn Riverview (tương đương 99,99% vốn) cho Hội An Invest, gián tiếp tăng giá trị tài sản cho Hà An. Trước đó, vào tháng 6/2019, Đất Xanh cũng đã chuyển nhượng ba công ty con gồm Công ty CP Đầu tư Đất Viễn Đông, Công ty CP In Nông nghiệp và Công ty CP Đầu tư Sài Gòn Riverside cho Hà An với tổng giá trị theo mệnh giá hơn 962 tỷ đồng.

Tính đến ngày 31/12/2023, Hà An có vốn chủ sở hữu 9.954 tỷ đồng và nợ phải trả khoảng 12.940 tỷ đồng, trong đó nợ trái phiếu khoảng 1.194 tỷ đồng. Năm 2023, công ty đạt lợi nhuận sau thuế 378 tỷ đồng, gấp 5,5 lần năm 2022.

Ngoài việc chào bán hơn 150 triệu cổ phiếu cho cổ đông hiện hữu, Đại hội đồng cổ đông thường niên năm 2024 của Đất Xanh còn thông qua phương án chào bán 93,4 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp với giá tối thiểu 18.600 đồng/cp. Nếu hoàn tất cả hai phương án với gần 244 triệu cổ phiếu, vốn điều lệ của Đất Xanh sẽ tăng từ hơn 7.200 tỷ đồng lên hơn 9.600 tỷ đồng.

Vừa qua, Công ty Xếp hạng tín nhiệm Đầu tư Việt Nam (VIS Rating) đã công bố xếp hạng tín nhiệm tổ chức phát hành dài hạn ở mức BBB cho Công ty CP Đầu tư Kinh doanh Bất động sản Hà An (Bất động sản Hà An). Mức xếp hạng BBB phản ánh năng lực độc lập của Hà An ở mức trung bình, với quy mô và hồ sơ kinh doanh được đánh giá trung bình, khả năng sinh lời và hiệu quả hoạt động ở mức rất mạnh, cùng với đòn bẩy và tỷ lệ bao phủ nợ ở mức dưới trung bình. VIS Rating kỳ vọng tỷ lệ này sẽ cải thiện một phần trong 12-18 tháng tới.

| Đất Xanh (DXG) thay đổi phương án sử dụng vốn từ chào bán cổ phiếu Đất Xanh sẽ dùng hơn 1.220 tỷ đồng huy động được từ đợt chào bán để thanh toán các nghĩa vụ nợ, thuế... |

| Phát triển Đô thị Kinh Bắc (KBC): Sau quý 1 thua lỗ, quỹ ngoại liên tục "lướt sóng" cổ phiếu Chỉ trong vòng 60 ngày, Dragon Capital liên tục có động thái rót tiền cũng như bán bớt cổ phiêu KBC của Tổng Công ty ... |

| "Vắng bóng" cổ đông, Đầu tư LDG năm thứ 4 liên tiếp tổ chức ĐHĐCĐ bất thành Trong hai năm 2021 và 2022, Công ty CP Đầu tư LDG đã không tổ chức thành công Đại hội đồng cổ đông (ĐHĐCĐ) do ... |

Tuấn Khải

Bài liên quan

Sau FPT, đến lượt doanh nghiệp này ghi dấu ấn tại “thủ phủ công nghiệp” với siêu dự án tòa tháp đôi 39 tầng

Kinh Bắc (KBC) không chia cổ tức, lãnh đạo nói gì và cam kết ra sao?

Bỏ phố về quê, người phụ nữ khởi nghiệp từ loại nấm đặc biệt, gây dựng quy mô nhiều người mơ ước

Chốt kế hoạch động thổ siêu dự án đường sắt cao tốc Bắc-Nam, hàng loạt nhiệm vụ “nóng tay” cần xử lý

Diễn biến mới nhất tại dự án đường sắt 200.000 tỷ đồng, là huyết mạch thời đại mới của miền Bắc

Thêm một mắt xích quan trọng vừa được kích hoạt nhằm khơi thông dự án cao tốc Biên Hòa-Vũng Tàu

Ngân hàng quy mô lớn gấp 4 lần Vingroup muốn làm đường sắt cao tốc Bắc-Nam, bài toán vốn khổng lồ đã có lời giải?

Trước quan điểm về việc tham gia đường sắt cao tốc Bắc-Nam, Chủ tịch Hoà Phát cũng đã từng nói điều này

Chủ tịch Kinh Bắc (KBC) bất ngờ vắng mặt tại đại hội cổ đông, hàng loạt thông tin quan trọng được tiết lộ

Chỉ có tiền là chưa đủ, muốn đầu tư trạm sạc xe điện phải có “3 đúng”

Dự báo giá heo hơi ngày 25/6/2025: Liên tiếp trượt dốc, liệu đâu là đáy thị trường?

Một hãng hàng không vừa nhận hàng chục nghìn đơn đăng ký bay

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Tỷ phú Phạm Nhật Vượng thay “tay hòm chìa khóa” trong ngày VHM, VIC khởi nghĩa

Đây là những cái tên đang dẫn sóng lợi nhuận ngành ngân hàng

Thị trường kim loại quý hôm nay 23/6/2025: Giá vàng có một tuần giảm mạnh, bạc chưa có biến động

Một doanh nghiệp phân bón huy động lô trái phiếu trăm tỷ lãi suất 10%

Doanh nghiệp vận hành 6 nhà máy thủy điện lọt tầm ngắm của tổ chức lớn

- Người phát ngôn Bộ Ngoại giao

- Kết quả xổ số miền Bắc hôm nay

- Ford Ranger

- tuyên truyền công tác quản lý biên giới

- Tp. Hà Nội

- tình hình Covid-19 mới nhất

- ông Lê Hồng Phương

- họp báo chính phủ thường kỳ

- Lịch thi đấu V-League 2023/2024

- giá ô tô