Điểm tên 3 cổ phiếu ngân hàng có tiềm năng tăng giá mạnh nửa cuối năm

Chứng khoán VnDirect mới đây đã đưa ra dự báo tăng trưởng lợi nhuận ròng của toàn ngành ngân hàng trong năm 2024 sẽ đạt khoảng 23,8% so với cùng kỳ (Q1/24: 18,1%). Theo VnDirect, sau một thời gian tăng giá do chính sách tiền tệ nới lỏng và môi trường lãi suất thấp, cổ phiếu ngân hàng sẽ tiếp tục phân hóa và điều chỉnh dựa trên hiệu suất kinh doanh.

Do đó, VnDirect cho rằng đây là thời điểm tốt để tiếp tục tích lũy các cổ phiếu ngân hàng một cách có chọn lọc dựa trên triển vọng tăng trưởng. Lý do VnDirect đưa ra bao gồm: Sự phục hồi rõ rệt của nền kinh tế thực vào Q2/24 làm giảm bớt những lo ngại liên quan đến chất lượng tài sản của hệ thống ngân hàng.

VnDirect cũng cho rằng, áp lực tỷ giá giảm khi lãi suất Mỹ giảm, và môi trường kinh tế tổng thể ổn định hơn sẽ giảm bớt áp lực thanh khoản cho hệ thống. Ngành ngân hàng sẽ là ngành đầu tiên hưởng lợi từ sự phục hồi kinh tế. Tỷ lệ P/B của ngành ngân hàng thấp hơn so với trung bình 5 năm. Áp lực bán từ các nhà đầu tư nước ngoài đang dần giảm do điểm thứ hai nêu ở trên.

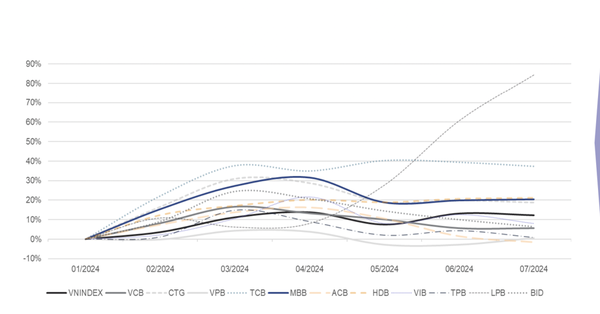

Tính từ đầu năm tới nay, TCB và LPB là hai cổ phiếu có mức tăng giá lớn nhất, đồng thời cũng là hai ngân hàng có mức tăng trưởng tín dụng cao nhất ngành. Điều này chứng tỏ rằng luận điểm đầu tư nên tập trung vào tiềm năng tăng trưởng tín dụng trong tương lai.

|

| Diễn biến cổ phiếu ngành ngân hàng |

VnDirect khuyến nghị cổ phiếu MBB tiềm năng tăng giá 25%.

VnDirect dự phóng tăng trưởng tín dụng của MBB sẽ đạt 16% nhờ nhận được hạn ngạch tín dụng lớn hơn từ chuyển nhượng Ocean Bank; kỳ vọng ngành bán lẻ phục hồi mạnh hơn vào cuối năm sẽ có lợi cho MBB khi cho vay bán lẻ chiếm 43% tổng dư nợ tín dụng; và Danh mục khách hàng doanh nghiệp của MBB chiếm 49% dư nợ tín dụng sẽ hỗ trợ tăng trưởng tín dụng vì doanh nghiệp có khả năng tái cấp vốn tốt hơn cá nhân.

NIM sẽ tăng do lợi suất tài sản được cải thiện trong khi chi phí vốn vẫn được giữ nguyên. Chi phí vốn không thay đổi nhờ tỷ lệ CASA cao.

Tận dụng các mối quan hệ công ty để thúc đẩy doanh thu từ phí, MBB sẽ duy trì quy mô TOI trong năm 2024 nhờ sự gia tăng của thu nhập ngoài lãi dựa trên tệp khách hàng doanh nghiệp lớn và mối quan hệ tốt với các doanh nghiệp quân đội, điều này sẽ giúp MBB tăng doanh thu từ việc bán chéo và thúc đẩy thu nhập từ phí.

Áp lực nợ xấu sẽ giảm bớt vào cuối năm. Chúng tôi dự phóng chi phí dự phòng của MBB sẽ giảm dần về cuối năm, đạt 8.631 tăng 25% so với cùng kỳ do khả năng trả nợ của người đi vay tăng, từ đó giảm hình thành nợ xấu; và 2) nợ xấu tăng nhanh trong Q1/24 do nợ CIC liên đới, với kỳ vọng sự phục hồi kinh tế sẽ làm giảm bớt sự tăng vọt của nợ xấu và hỗ trợ điều chỉnh nhóm nợ CIC về lại nợ tiêu chuẩn, giúp MBB giảm áp lực trích lập dự phòng.

VPB được khuyến nghị tiềm năng tăng giá 23%

VnDirect cho rằng, sự phục hồi nhu cầu tiêu dùng sẽ thúc đẩy tăng trưởng tín dụng mạnh mẽ của VPB từ Q3/24. bằng chứng là chỉ số RSI tăng 9,5% trong tháng 5. Đây sẽ là động lực giúp tăng trưởng tín dụng đạt 21%, vượt xa mức tăng trưởng dự phóng 15% của ngành, giúp TOI tăng 14% trong năm 2024.

|

FE Credit tái cấu trúc thành công sẽ thúc đẩy ROE cải thiện trong dài hạn. Dự phóng ROE sẽ tăng từ 9,9% vào năm 2023 lên 17% vào năm 2026, nhờ lợi nhuận của FE Credit phục hồi. Quá trình tái cơ cấu FEC đã có những tín hiệu tích cực khi công ty chuyển hướng sang khách hàng có lịch sử tín dụng tốt.

VnDirect kỳ vọng nợ xấu của FE Credit sẽ đạt đỉnh vào cuối Q2/24, sau khi các vấn đề tín dụng nghiêm trọng nhất đã kết thúc. FEC sẽ ghi nhận khoản lỗ trong năm nay do khoản lỗ trong Q1/24 nhưng kỳ vọng nhu cầu tiêu dùng cải thiện sẽ thúc đẩy lợi nhuận vào năm 2025.

VCB được khuyến nghị với tiềm năng tăng giá 27%

VnDirect kỳ vọng tăng trưởng tín dụng trong nửa cuối 2024 sẽ được cải thiện, chủ yếu nhờ tăng cho vay khách hàng FDI và các dự án lớn. Nhờ mối quan hệ với các doanh nghiệp nhà nước, VCB đã cho vay các dự án như Sân bay Long Thành (1 tỷ USD) và Lô B-Ô Môn (tổng mức đầu tư 12 tỷ USD).

VCB chiếm 43% thị phần cho vay doanh nghiệp nước ngoài năm 2022, cao nhất trong số các ngân hàng niêm yết nhờ lợi thế thương hiệu, vị thế dẫn đầu trong thương mại quốc tế và chi phí vốn thấp.

NIM tăng so với quý trước nhờ tỷ lệ CASA được cải thiện. Ước tính NIM 2024 sẽ đi ngang do VCB tiếp tục giảm lãi suất cho vay theo chủ trương của NHNN. Tuy nhiên, NIM sẽ được hỗ trợ một phần nhờ duy trì lãi suất huy động thấp và cải thiện tỷ lệ CASA. Cho vay DN lớn sẽ góp phần cải thiện tỷ lệ CASA thông qua các dịch vụ thanh toán, trả lương, ngoại hối.

Chất lượng tài sản hàng đầu với bộ đệm dự phòng cao nhất trong ngành ngân hàng. VCB vẫn còn dư địa để trích lập dự phòng xử lý nợ do tỷ lệ bao phủ nợ xấu (LLR) là 200%, cao nhất ngành và do ngân hàng đã không xử lý bất kỳ khoản nợ xấu nào trong Q1/24. Kỳ vọng tỷ lệ nợ xấu sẽ đạt đỉnh vào Q2/24 trong khi tỷ lệ xử lý nợ xấu có thể tăng lên 0,5% trong 2024.

| Hai nhân sự tại Tổng công ty Lưu ký và Bù trừ Chứng khoán (VSDC) từ chức Hội đồng thành viên của VSDC chỉ còn 1 người là ông Nguyễn Sơn, Phụ trách Hội đồng thành viên. |

| Hậu biến cố thao túng cổ phiếu, Chứng khoán APEC mạnh tay thay máu danh mục tự doanh Công ty CP Chứng khoán Châu Á Thái Bình Dương (Chứng khoán APEC, HNX: APS) vừa công bố báo cáo tài chính quý 2/2024 với ... |

| Nhận định chứng khoán phiên 29/7: Khởi đầu tuần mới thuận lợi? BSC cho rằng, trong những phiên giao dịch tới, thị trường chứng khoán có thể tiếp tục quán tính tăng điểm về vùng 1.250 - ... |

Linh Đan

Bài liên quan

Động thái đáng chú ý từ công ty chứng khoán chủ Fanpage Bò & Gấu nổi tiếng khắp mạng xã hội

Chứng khoán Mỹ hồi phục mạnh mẽ, Dow Jones vượt mức 42.000 điểm

Bất ngờ với nhóm ngành dẫn đầu sóng lợi nhuận quý 1

Cổ đông lớn “xuống tàu” sau 7 năm gắn bó, doanh nghiệp vận tải biển này cũng chính thức “bẻ lái” hành trình

Khối ngoại “quay xe” bán ròng gần nghìn tỷ đồng, VCB cùng FPT bị xả mạnh

Cổ phiếu ngân hàng và công nghệ đồng loạt điều chỉnh, VN-Index mất mốc 1.310 điểm

Nhóm chứng khoán tăng tốc, VN-Index duy trì sắc xanh phiên sáng 16/5

Chứng khoán châu Á trái chiều: Nhật Bản giảm tốc, Trung Quốc tung gói hỗ trợ

Hé lộ chiến lược huy động hơn 4.000 tỷ của DIC Corp (DIG)

Kinh tế Nhật Bản tăng trưởng âm, cảnh báo tác động từ chính sách thương mại Mỹ

Giá tiêu hôm nay 16/5/2025, trong nước tăng giảm đan xen

Giá tiêu hôm nay 15/5/2025, trong nước duy trì bình ổn

Giá heo hơi hôm nay 15/5: Ổn định trên toàn quốc, miền Nam vẫn giữ mốc cao

10 điều nhà đầu tư trưởng thành hiểu rõ, còn người mới thì không

Thủ tướng chỉ đạo tạo môi trường kinh doanh thuận lợi cho doanh nghiệp

Indonesia lên kế hoạch ngừng nhập khẩu gạo: Không đáng ngại

Giao dịch khối ngoại tuần qua (5-9/5): Duy trì mua ròng, DXG là tâm điểm

- dự án quan trọng quốc gia chậm

- vàng hôm nay

- Ngân hàng Nhà nước

- Honda SH 160i

- chống buôn lậu và gian lận thương mại

- tỉnh Phú Thọ

- Thanh tra TP. Hồ Chí Minh

- điện thoại iPhone 12 ra mắt

- honda việt nam

- KQXSKH Chủ nhật