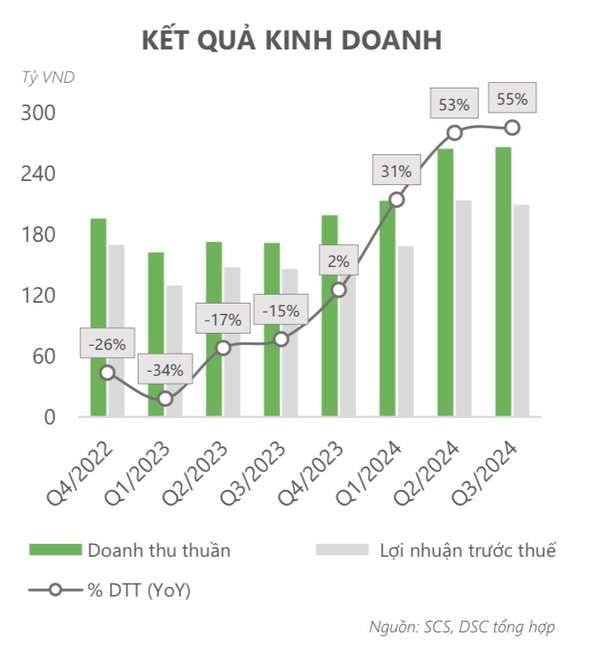

Quý III/2024, Công ty CP Dịch vụ Hàng hóa Sài Gòn (HOSE) tiếp tục duy trì đà tăng trưởng mạnh mẽ từ mức nền thấp năm 2023. Doanh thu thuần của SCS đạt 266 tỷ đồng, tăng 1,5 lần so với cùng kỳ, trong khi lợi nhuận trước thuế đạt 210 tỷ đồng, tăng 44%.

Kết quả tích cực này chủ yếu đến từ sự tăng trưởng mạnh trong thông lượng hàng hóa. Trong quý III, SCS đã xử lý 65.568 tấn hàng, tăng 42% so với cùng kỳ, nâng tổng lượng hàng hóa thông qua trong năm lên mức 194.298 tấn, tương ứng với mức tăng 51%. Đáng chú ý, hàng hóa quốc tế - đóng góp 79% tổng lượng hàng thông qua SCS - tăng trưởng mạnh 51%, đạt 51.871 tấn, trong khi hàng hóa quốc nội tăng 16%, đạt 13.697 tấn.

Lũy kế 9 tháng đầu năm, SCS ghi nhận doanh thu thuần 743 tỷ đồng và lãi ròng 523 tỷ đồng, tăng tương ứng 47% và 41% so với cùng kỳ. Với mục tiêu lợi nhuận trước thuế cả năm 2024 là 680 tỷ đồng, SCS đã thực hiện được 87% kế hoạch chỉ sau 9 tháng.

|

| Nguồn: DSC |

Theo Chứng khoán DSC, trong quý cuối năm 2024, SCS sẽ tiếp tục duy trì đà tăng trưởng nhờ hai yếu tố chính: Thương mại toàn cầu tiếp tục phục hồi và SCS hưởng lợi từ khủng hoảng tại biển Đỏ, góp phần gia tăng lưu lượng hàng hóa quốc tế thông qua doanh nghiệp.

DSC đưa ra khuyến nghị mua cổ phiếu SCS với giá mục tiêu 95.200 đồng/cổ phiếu, cao hơn 27% so với giá đóng cửa phiên giao dịch ngày 25/10/2024. Vùng giá giải ngân an toàn được khuyến nghị là quanh mức 77.000 đồng/cổ phiếu, tạo cơ hội cho nhà đầu tư tích lũy cổ phiếu SCS trong bối cảnh triển vọng kinh doanh vẫn rất tích cực.

Mặc dù kết quả kinh doanh của SCS hiện tại rất khả quan, doanh nghiệp vẫn đối mặt với một số thách thức trong dài hạn. Việc đấu thầu gói thầu số 7.8 - thi công và lắp đặt thiết bị công trình nhà ga hàng hóa số 1 tại sân bay Tân Sơn Nhất - đang diễn ra chậm hơn dự kiến. Điều này có thể ảnh hưởng đến khả năng tăng trưởng của SCS khi Long Thành International Airport (LTIA) được đưa vào khai thác vào cuối năm 2027.

Chứng khoán SSI nhận định việc vận hành sân bay quốc tế Long Thành mới có thể ảnh hưởng đến hoạt động của SCS tại sân bay Tân Sơn Nhất khi các hãng hàng không quốc tế di chuyển đến sân bay mới. Tuy nhiên, tốc độ ảnh hưởng này sẽ phụ thuộc vào hạ tầng giao thông kết nối giữa Long Thành và các vùng kinh tế trọng điểm phía Nam. Trong trường hợp SCS được tham gia liên doanh hoặc vận hành nhà ga hàng hóa tại Long Thành, đây sẽ là cơ hội lớn cho doanh nghiệp để mở rộng và nâng cao vị thế trong ngành logistics hàng không.

Theo SSI, doanh thu và lợi nhuận sau thuế của SCS năm 2024 dự kiến sẽ tăng 33%, đạt lần lượt 949 tỷ đồng và 684 tỷ đồng. Sang năm 2025, doanh thu và lợi nhuận ròng của SCS dự kiến sẽ đạt 1.041 tỷ đồng và 708 tỷ đồng, tương ứng với mức tăng 9,1% và 3,5%. SSI đánh giá tiềm năng tăng trưởng của SCS là tích cực và khuyến nghị giá mục tiêu trong 1 năm tới là 91.900 đồng/cổ phiếu, tiềm năng tăng giá là 23%.

|

| Diễn biến giá cổ phiếu SCS từ đầu năm 2024 đến nay |

| Nhận định chứng khoán phiên 21/10: Đầu tuần giằng co, khó chinh phục mốc 1.300 điểm Tuần qua, thị trường chứng khoán lình xình dưới ngưỡng kháng cự 1.300 điểm với thanh khoản thấp. Các công ty chứng khoán dự báo ... |

| BSC dự báo những cổ phiếu hút mạnh tiền trong thời gian tới, toàn các "ông lớn" góp mặt Chứng khoán BSC dự báo lợi nhuận doanh nghiệp sẽ phục hồi mạnh trong quý IV/2024, tăng 16-20% nhờ nền thấp năm trước, doanh thu ... |

| Cổ phiếu dầu khí PVS được khuyến nghị tích luỹ nhờ câu chuyện điện gió ngoài khơi Chứng khoán Rồng Việt khuyến nghị tích lũy cổ phiếu PVS với giá mục tiêu 42.300 đồng/cổ phiếu, kỳ vọng tăng 11% nhờ tiềm năng ... |

Linh Đan