Giới hạn room tín dụng - Kinh nghiệm điều hành từ Trung Quốc và bài học cho Việt Nam

Tóm tắt: Xuất phát từ việc gia tăng cung tiền liên tục ở mức cao trong nhiều năm, giải pháp room tín dụng đã được Ngân hàng Nhà nước (NHNN) chính thức triển khai vào năm 2011 trong bối cảnh nền kinh tế Việt Nam đang trải qua giai đoạn lạm phát lớn. Room tín dụng quy định tăng trưởng tín dụng tối đa của ngành ngân hàng, do NHNN công bố vào đầu mỗi năm. Dựa trên mức tăng trưởng tín dụng chung của toàn nền kinh tế và “sức khỏe” tài chính của các ngân hàng như chất lượng tín dụng và hiệu quả quản lý tín dụng mà NHNN sẽ phân phối tỷ lệ room tín dụng cho các ngân hàng thương mại (NHTM) trong nước. Tuy việc sử dụng room tín dụng giai đoạn vừa qua đã có hiệu quả nhất định, nhưng thực tế cũng chỉ ra những mặt hạn chế trong quản lý điều hành. Ngay tại một đất nước lớn như Trung Quốc với nền kinh tế thuộc Top đầu thế giới cũng đã và đang gặp nhiều vướng mắc trong việc sử dụng công cụ điều hành này. Chính vì vậy, nghiên cứu được thực hiện nhằm làm rõ những bài học từ việc điều hành room tín dụng của Trung Quốc trong thời gian qua để từ đó rút ra kinh nghiệm cho Việt Nam.

Từ khóa: room tín dụng, hạn mức tín dụng, tăng trưởng tín dụng

Limits for credit room - Operating experience from China and lessons for Vietnam

Abstract: “The credit room” was officially launched by the State Bank of Vietnam in 2011 in the context Vietnam’s economy had undergone a period of high inflation due to high quantity of money supply for many years. The State Bank of Vietnam announces credit line for commercial banks at the beginning of each year. The maximum credit growth of the banking system depends on “the credit room”. Based on the general credit growth of the whole economy and financial health of banks through criteria such as credit quality, credit management efficiency, the State Bank of Vietnam will grant credit room for each bank. Credit line is an effective tool. However, reality also shows limitations. It cannot be a permanent solution. China, one of the most powerful countries in the world, has been facing obstacles in using this policy tool. Therefore, this study shows experiences from China and draws lessons for Vietnam.

Key words: the credit room, credit line, credit growth

1. Đặt vấn đề

Giới hạn room tín dụng (hay còn gọi là hạn mức tín dụng) được hiểu là một trong những công cụ can thiệp một cách trực tiếp mang tính hành chính của Ngân hàng Trung ương để khống chế mức tăng khối lượng tín dụng của hệ thống tổ chức tín dụng (TCTD) cung ứng cho nền kinh tế, đảm bảo mức tăng trưởng tổng phương tiện thanh toán theo mục tiêu đề ra trong điều hành chính sách tiền tệ hằng năm. Giới hạn room tín dụng là hạn mức tăng trưởng dư nợ tối đa mà Ngân hàng Trung ương buộc các NHTM tôn trọng tuân thủ khi cấp tín dụng cho nền kinh tế.

Về cơ chế tác động, giới hạn room tín dụng được sử dụng để khống chế tăng trưởng tổng dư nợ tín dụng, qua đó khống chế tổng lượng tiền cung ứng cho nền kinh tế. Do vậy, cơ chế tác động của nó mang tính áp đặt ở dạng chỉ tiêu kế hoạch hằng năm không được vượt quá đối với hệ thống NHTM. Qua việc sử dụng công cụ giới hạn room tín dụng, Ngân hàng Trung ương điều chỉnh khả năng tạo tiền của các NHTM phù hợp với năng lực phát triển của nền kinh tế, tránh tình trạng tổng khối lượng cung tiền tăng quá mức trong lưu thông. Lúc này, Ngân hàng Trung ương phải theo dõi hoạt động cho vay của các NHTM, nếu NHTM cho vay vượt quá room quy định sẽ bị xử phạt.

Như vậy, có thể khái quát lại việc Ngân hàng Trung ương sử dụng công cụ hạn mức tín dụng cho các NHTM dựa trên 3 mục tiêu cơ bản: (1) Hạn chế tình trạng tăng trưởng tín dụng quá nóng tại các TCTD có thể gây ra rủi ro hệ thống, hoặc thậm chí gây ra tăng trưởng quá nóng đối với toàn nền kinh tế; (2) Phân loại năng lực an toàn của các NHTM trên thị trường, từ đó đưa ra mức tăng trưởng, phù hợp với mỗi nhóm Ngân hàng; (3) Kiểm soát cơ cấu vốn đầu tư trong nền kinh tế, tạo ra sự cân đối vốn hợp lý đưa vào thị trường.

Tuy nhiên, nền kinh tế luôn vận động không ngừng và hàng loạt các chế tài kiểm soát tính an toàn của các NHTM trên toàn thế giới cũng theo đó mà ra đời. Ngay cả đối với các NHTM Việt Nam, NHNN đã nỗ lực hết sức trong việc định hướng lộ trình cũng như thúc đẩy các NHTM đạt chuẩn Basel II, từ đó tiến tới tiếp tục hoàn thiện Basel III với những chuẩn mực an toàn trong hoạt động kinh doanh ngân hàng ngày càng chặt chẽ. Các công cụ điều hành cần được linh hoạt lựa chọn sử dụng trong từng giai đoạn cho phù hợp để tránh chồng chéo cũng như gây khó khăn cho các ngân hàng.

2. Thực trạng sử dụng chính sách giới hạn room tín dụng tại Việt Nam

Nhìn lại lịch sử ngành Ngân hàng, NHNN Việt Nam thực hiện quy định hạn mức tín dụng từ năm 1994 đối với 4 NHTM có vốn sở hữu của Nhà nước, sau đó áp dụng với các NHTM cổ phần và các chi nhánh ngân hàng nước ngoài nhằm hạn chế tốc độ cho vay để kiềm chế lạm phát. Năm 1998, NHNN quyết định không sử dụng hạn mức tín dụng như một công cụ thường xuyên mà chỉ sử dụng khi cần hạn chế sự gia tăng tín dụng nhanh chóng dẫn đến nguy cơ lạm phát cao. Đến năm 2011, công cụ hạn mức tín dụng mới được sử dụng lại sau 13 năm. Theo Chỉ thị 01/CT-NHNN ngày 01/3/2011 về thực hiện giải pháp tiền tệ và hoạt động ngân hàng, NHNN quy định các NHTM xây dựng kế hoạch tăng trưởng tín dụng không quá 20% so với năm 2010 và phải được NHNN phê duyệt. NHNN cũng quy định hạn mức riêng cho khu vực phi sản xuất như bất động sản, chứng khoán, tiêu dùng bởi các khoản cho vay này chủ yếu được thực hiện bởi các NHTM trong nước. Ngay từ đầu năm 2012, tại Chỉ thị 01/2012/CT-NHNN ngày 13/02/2012 về điều hành CSTT và đảm bảo hoạt động của hệ thống ngân hàng an toàn, hiệu quả. NHNN đã giao chỉ tiêu cho các NHTM về tăng trưởng tín dụng, cụ thể: Nhóm 1 tối đa 17%, nhóm 2 tối đa 15%, nhóm 3 tối đa 8% và nhóm 4 không được tăng trưởng tín dụng. Sau đó, NHNN đã tăng chỉ tiêu cho 36 TCTD có điều kiện thực tế mở rộng cho vay an toàn, đồng thời vẫn khống chế hạn mức tín dụng trong lĩnh vực phi sản xuất là 16%. Năm 2013, mặc dù lạm phát đã được kiểm soát khá ổn định, nhưng NHNN vẫn tiếp tục duy trì sử dụng công cụ hạn mức tín dụng. Theo Chỉ thị 01/CT-NHNN ngày 31/01/2013 về tổ chức thực hiện CSTT và đảm bảo hoạt động ngân hàng an toàn, hiệu quả, năm 2013 mức tăng trưởng tín dụng không quá 12% so với năm 2012. Tổng dư nợ tín dụng nền kinh tế năm 2013 đạt 12,52%.

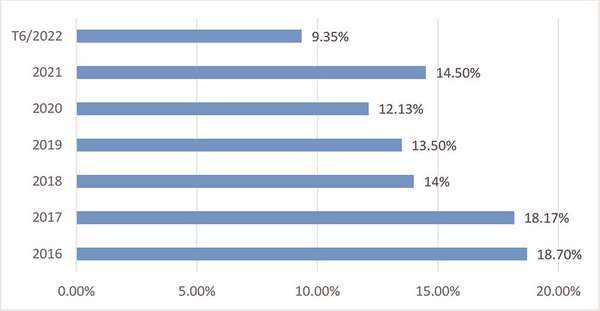

Hạn mức tín dụng từ năm 2014 đến năm 2021 được NHNN dần nới lỏng nhằm mục tiêu hỗ trợ phương tiện thanh toán và hỗ trợ tăng trưởng. Năm 2014, NHNN đặt ra mục tiêu kiểm soát tổng phương tiện thanh toán ở mức 16 – 18%, tốc độ tăng trưởng tín dụng ở mức 12 – 14% và có điều chỉnh phù hợp với diễn biến tình hình thực tế của nền kinh tế. Năm 2015, tốc độ tăng trưởng tín dụng được NHNN đặt ra là 13 – 15%. Đặc biệt, năm 2016, NHNN đã khuyến khích việc mở rộng tín dụng và đặt mục tiêu tăng trưởng tín dụng ở mức 18%- 20%. Trong năm 2016, tín dụng tăng 18,7% so với cuối năm 2015, đạt mục tiêu NHNN đặt ra. Cơ cấu tín dụng diễn biến tích cực theo hướng mở rộng tín dụng đi đôi với an toàn, chất lượng, tập trung chủ yếu cho lĩnh vực sản xuất kinh doanh, tín dụng đối với lĩnh vực đầu tư, kinh doanh bất động sản chậm lại. Riêng các năm 2018, 2019 và 2020, nếu TCTD có khả năng tuân thủ quy định về tỷ lệ an toàn vốn theo Thông tư số 41/2016/TT-NHNN và được Cơ quan thanh tra giám sát ngân hàng đánh giá phát triển bền vững sẽ được ưu tiên mở rộng tín dụng. Nhìn vào tốc độ tăng trưởng tín dụng Ngân hàng giai đoạn 2016- tháng 6/2022 cho thấy rõ tác động từ sự điều chỉnh room tín dụng trong cơ chế điều hành của NHNN.

Biểu đồ: Thực trạng tăng trưởng tín dụng của hệ thống NHTM Việt Nam giai đoạn 2016-T6/2022

|

|

Nguồn: Tổng hợp số liệu từ báo cáo của Ngân hàng Nhà nước |

Với công cụ hạn mức tín dụng bằng việc đặt mức tăng trưởng tín dụng và giao chỉ tiêu tăng trưởng tín dụng theo các nhóm ngân hàng thương mại, NHNN Việt Nam không những đạt được mục tiêu điều tiết lượng tín dụng trong nền kinh tế mà còn thực hiện việc phân bổ hạn mức tín dụng cho ngành nghề nhằm kiểm soát, điều chỉnh cơ cấu tín dụng của các NHTM theo hướng tích cực hơn. Theo NHNN, nếu để các ngân hàng tăng trưởng tín dụng với tốc độ lớn thì áp lực lạm phát là rất lớn. Vòng xoáy: lãi suất huy động tăng, lãi suất cho vay tăng, nợ xấu tăng có nguy cơ xảy ra là rất lớn.

Như vậy, không thể phủ nhận việc sử dụng công cụ hạn mức tín dụng liên tục từ năm 2011 đến nay đã thu được những kết quả nhất định trong đảm bảo ổn định kinh tế vĩ mô, đặc biệt là giai đoạn 2011-2015. Tuy vậy, cho đến hiện nay, việc điều hành dựa trên công cụ room tín dụng đang vấp phải nhiều luồng ý kiến trái chiều. Thực tế, việc xác định room tín dụng tổng thể và phân bổ chỉ tiêu cho từng ngân hàng hằng năm, cũng như kiểm soát đạt hiệu quả như mong muốn của NHNN còn có những vấn đề đặt ra. Cụ thể:

Thứ nhất, việc xác định tỷ lệ tăng trưởng tín dụng hằng năm chủ yếu phải dựa vào tỷ lệ tăng trưởng kinh tế hàng năm. Tuy nhiên, thực tế việc xác định tỷ lệ tăng trưởng tín dụng của NHNN trên cơ sở tăng trưởng GDP hằng năm chưa thể hiện rõ. Chẳng hạn, từ năm 2018 đến 2021 tỷ lệ tăng trưởng GDP lần lượt là 7,08%, 7,02%, 2,91%, 2,58%, trong khi tỷ lệ tăng trưởng tín dụng tương ứng là 13,89%, 13,85%, 12,17%, 13,47%. Điều này cho thấy tăng trưởng tín dụng năm 2020 và năm 2021 không hẳn dựa vào tốc độ tăng trưởng GDP.

Thứ hai, NHNN chưa công khai cách tính toán từng chỉ tiêu như thế nào trong việc xác định room tín dụng cụ thể. Chẳng hạn, Thông tư 52/2018/TT-NHNN là một trong những thông tư về phân loại ngân hàng được NHNN sử dụng để phân bổ hạn mức tín dụng, tuy nhiên, tiêu chí này chiếm tỷ lệ như thế nào trong tỷ lệ tăng trưởng tín dụng được phê duyệt thì chưa được làm rõ.

Thứ ba, xảy ra tình trạng nhóm ngân hàng này room tín dụng quá thiếu, trong khi nhóm ngân hàng khác lại thừa room. Chẳng hạn đến thời điểm hiện tại, nhiều ngân hàng cổ phần lớn niêm yết như MB, Vietcombank, VietinBank, ACB,… room tín dụng được NHNN giao đầu năm đã gần như hết, trong khi đây là những ngân hàng được giao chỉ tiêu dư nợ theo chương trình tín dụng hỗ trợ lãi suất 2% lớn nhất.

Thứ tư, hạn mức tín dụng là công cụ điều hành chính sách mang tính hành chính, mang dáng dấp của cơ chế xin - cho, dễ gây hoài nghi, vì bản thân việc định lượng hiệu quả hoạt động các NHTM rất khó. Câu chuyện thừa thiếu room, hoán chuyển room giữa các ngân hàng thông qua nghiệp vụ bán và mua lại tài sản tài chính (repo), việc ngân hàng tìm cách cho đẹp con số làm căn cứ xin room nhiều hơn, không ngoại trừ có thể xảy ra.

Thứ năm, quản lý hạn mức tín dụng không đơn giản là giao room tín dụng và yêu cầu các ngân hàng tuân thủ room, mà quan trọng là NHNN phải quản lý được chất lượng tín dụng, khả năng thanh khoản, tín dụng phải đi đúng hướng và đúng mục đích, tức quản lý an toàn hoạt động ngân hàng. Viêc quản lý này đã hội đủ trong quy định các tỷ lệ an toàn hoạt động ngân hàng tại Thông tư 41/2016/TT-NHNN và Thông tư 22/2019/TT-NHNN. Các giới hạn an toàn đó đã tiệm cận chuẩn mực thông lệ quốc tế.

Như vậy, việc sử dụng công cụ chính sách giới hạn room tín dụng dường như đang giống như một chiếc áo đã bị “lỗi mode”, không còn phù hợp với sự thay đổi liên tục của hệ thống tài chính và sự phát triển của nền kinh tế. Điều đó đặt ra việc quản lý điều hành phải được dựa trên những công cụ quản lý hiện đại và có tính linh hoạt, phù hợp hơn cơ chế đang được sử dụng.

3. Kinh nghiệm điều hành chính sách tiền tệ bằng công cụ giới hạn room tín dụng của Trung Quốc giai đoạn 2020-2022 và bài học cho Việt Nam

3.1. Tác động từ việc điều hành bằng công cụ chính sách giới hạn room tín dụng của Trung Quốc trong giai đoạn 2020-2022 đến nền kinh tế

Trung Quốc cũng là một trong số ít các quốc gia có sử dụng công cụ room tín dụng trong điều hành chính sách tiền tệ bên cạnh Nhật Bản, Trung Quốc, Úc, Croatia và các nước Bắc Âu. Tuy nhiên, khi hệ thống ngân hàng phát triển, công cụ này tại đa số các quốc gia đã được xóa bỏ.

Ngay đối với Trung Quốc, cơ chế này cũng đã bộc lộ nhiều vấn đề bất cập, đặc biệt trong giai đoạn gần đây khi Chính phủ Trung Quốc siết chặt thị trường bất động sản. Với mục tiêu quản lý thị trường này, khái niệm 3 “lằn ranh đỏ” đã ra đời bao gồm: (1) Tỷ lệ nợ phải trả trên tài sản (không bao gồm các khoản ứng trước) tối đa 70%, (2) Tỷ lệ nợ ròng trên vốn chủ sở hữu tối đa 100% và (3) Tỷ lệ thanh toán tiền mặt/nợ ngắn hạn. Nếu vượt cả ba “lằn ranh đỏ” đó, chủ đầu tư đó sẽ không được phép vay thêm tiền từ ngân hàng. Như vậy, có nghĩa là nếu chưa thanh toán khoản nợ hiện tại hoặc cải thiện tỷ lệ nợ tổng thể thì các công ty bất động sản sẽ không thể vay thêm vốn từ ngân hàng.

Theo thống kê ở thời điểm cuối năm 2020, chỉ 6,3% công ty bất động sản Trung Quốc tuân thủ các giới hạn về nợ nên khi bản thân các ngân hàng bị siết chặt room thông qua các điều kiện tăng trưởng, công ty bất động sản chịu tác động gần như ngay lập tức. Không có tiền chi trả nhà thầu thi công, hàng loạt dự án phải đình trệ. Tính riêng ông lớn trong lĩnh vực bất động sản của Trung Quốc là Evergrande đã có gần 800 dự án tại 200 thành phố khắp cả nước không thể hoàn thành. Những thương hiệu bất động sản từng được coi là khỏe mạnh về tài chính như Shimao Group Holdings, Sunac China Holdings… cũng gặp khó. Sau khi hoạt động cho vay tăng lên trong hai tháng đầu năm 2021 làm dấy lên rủi ro xuất hiện “bong bóng”, mặc cho quy mô thị trường tăng lên, Ngân hàng Trung ương Trung Quốc (PBoC) đã yêu cầu đại diện của 24 ngân hàng lớn giữ mức tăng trưởng tín dụng ổn định và hợp lý tương đương năm 2020. Đây được xem như một động thái thắt chặt tăng trưởng tín dụng. Trong năm 2020, các ngân hàng đã phân bổ khoản tín dụng trị giá 19.600 tỷ Nhân dân tệ (3.000 tỷ USD), trong đó khoảng 20% được cấp cho các doanh nghiệp nhỏ. Với việc duy trì mức phân bổ tín dụng tương tự trong năm 2021, tổng dư nợ sẽ tăng lên khoảng 192.000 tỷ Nhân dân tệ, tăng 11% và là tốc độ tăng chậm nhất trong hơn 15 năm. Số liệu chính thức cho thấy các ngân hàng Trung Quốc đã cho vay mới 4.900 tỷ Nhân dân tệ trong hai tháng đầu năm 2021, nhiều hơn 16% so với cùng kỳ năm trước đó. PBoC muốn các ngân hàng tập trung cho vay trong các lĩnh vực như công nghệ đổi mới và lĩnh vực sản xuất. Một số ngân hàng nước ngoài tại Trung Quốc cũng được khuyến khích hạn chế cho vay bổ sung thông qua cái gọi là “cửa sổ định hướng” sau khi củng cố bảng cân đối kế toán trong năm 2020.

Với hàng loạt động thái siết chặt diễn ra, nguồn cung nhà ở Trung Quốc bỗng chốc thiếu hụt đột xuất, trong khi nhu cầu nhà ở vẫn tăng theo lẽ tự nhiên đã khiến giá nhà tại Trung Quốc biến động không kiểm soát. Do lo sợ, người mua không dám mua, người vay đầu cơ không bán/hoặc không muốn bán, cũng không thể trả nợ ngân hàng. Nhiều người mua có xu hướng không trả nợ hoặc không nộp tiền theo giai đoạn dự án lấy lý do dự án không thực hiện đúng tiến độ. Thị trường việc làm theo đó cũng bị tác động do nhiều dự án không thể thực hiện. Kỳ vọng của Chính phủ Trung Quốc đã không đạt được. Kinh tế Trung Quốc đã phải trả giá đắt vì việc siết tín dụng bất động sản. Kể từ cuối tháng 4 vừa qua (2022), Chính phủ Trung Quốc đã phải thực hiện các hoạt động dần nới lỏng. Thậm chí không chỉ nới lỏng giới hạn tín dụng cho các ngân hàng cho vay khu vực bất động sản mà còn cho phép 3 nhà phát triển bất động sản tư nhân lớn nhất Trung Quốc phát hành trái phiếu để giúp thúc đẩy tâm lý thị trường. Các công ty chứng khoán sẽ phát hành đồng thời các hợp đồng hoán đổi rủi ro tín dụng (CDS) hoặc chứng quyền giảm thiểu rủi ro tín dụng (CRMW) để thu hút các nhà đầu tư mua trái phiếu, giúp các nhà phát triển bất động sản tư nhân huy động vốn từ thị trường.

Ảnh hưởng từ việc Trung Quốc siết tăng trưởng tín dụng có thể lan rộng và sâu, đe doạ gây giảm giá nhiều mặt hàng từ dầu thô tới nông sản. Vào thời điểm hiện tại, đây không phải một hệ quả xấu, vì nó giúp kiềm chế lạm phát. Song, nó không phải là một công cụ hiệu quả nhất và rất có thể việc giảm giá này chỉ đến trong một giai đoạn nhất định sẽ đe dọa khả năng bùng nổ còn lớn hơn trong tương lai khi cơ chế được mở ra. Và thực tế cũng đã cho thấy khi Chính phủ Trung Quốc có các động thái mở cửa cũng như nới lỏng trở lại thì giá hàng hóa lập tức có nhiều biến động rất mạnh trên thị trường. Độ trễ ảnh hưởng từ việc siết tín dụng đối với nhu cầu nguyên vật liệu thô của Trung Quốc đồng nghĩa với việc thị trường còn chưa đạt đỉnh. Tuy nhiên, các công ty của Trung Quốc sẽ đến lúc giảm nhập khẩu các mặt hàng này do nguồn tín dụng không còn rộng rãi như trước. Khi đó, giá nguyên vật liệu thô toàn cầu sẽ tuỳ thuộc nhiều vào sự phục hồi kinh tế ở Mỹ và châu Âu.

Việc kiểm soát và phân bổ vốn hợp lý cho nền kinh tế là cần thiết. Ngay kể cả việc nắn dòng vốn chảy vào kênh bất động sản thông qua cơ chế room tín dụng cũng là điều nên làm. Nhưng việc vội vã trong ngắn hạn đã gây những hậu quả không nhỏ đối với toàn nền kinh tế là những gì Trung Quốc đang trải qua. Chính phủ Trung Quốc đang tìm mọi cách xử lý mớ hỗn độn này.

3.2 Bài học kinh nghiệm cho Việt Nam

Trung Quốc rõ ràng là một bài học lớn cho các nước đi sau như Việt Nam. Thắt chặt room tín dụng hay kiểm soát bằng công cụ room tín dụng theo cách “hành chính” đang là nguyên nhân dẫn đến thiếu hụt nghiêm trọng dòng vốn vào bất động sản tại quốc gia tỷ dân này

Như vậy, có thể thấy rằng room tín dụng không phải là một công cụ duy nhất và cũng không một Ngân hàng trung ương của quốc gia nào chỉ sử dụng room tín dụng làm công cụ điều hành. Các NHTM còn chịu sự quản lý bởi các chỉ tiêu an toàn theo Basel. Việc kết hợp các tiêu chuẩn quản lý chung tạo thành một bài kiểm tra căng thẳng tài chính (stress test). Nếu có nguy cơ xuất hiện rủi ro trong nền kinh tế và không muốn tín dụng tăng quá mạnh, hoặc muốn kiểm soát lạm phát ở mức mong muốn, Ngân hàng trung ương cần sử dụng stress test với các giả định, từ đó đưa ra mức an toàn vốn của ngân hàng. Bản thân công cụ này sẽ tính toán hạn mức tín dụng ẩn trên cơ sở định lượng, khách quan, minh bạch và thị trường hơn. Điều này có nghĩa là ngân hàng trung ương không phải cung cấp hạn mức tín dụng hành chính, mà là một kịch bản có giả định về tốc độ tăng trưởng tín dụng. Nếu không đạt được tỷ lệ an toàn vốn theo cách kiểm tra stress test như vậy, các ngân hàng buộc phải tăng vốn hoặc ngừng cho vay. Trong điều kiện thực hiện này, bản thân các NHTM có thể tự xây dựng phương án tăng trưởng của mình và đưa ra các phương án điều chỉnh kế hoạch kinh doanh phù hợp khi không vượt qua bài kiểm tra stress test. Thay vì việc phải sử dụng các công cụ hành chính như đang thực hiện, Ngân hàng Trung ương cũng không cần đau đầu cân nhắc bài toán nới room hay không và nới cho tổ chức nào mà các NHTM cũng sẽ tạo ra thói quen lập kế hoạch. Khi kế hoạch không đạt thì có phương án dự phòng thay thế hoặc bù đắp sao cho đảm bảo an toàn tài chính. Ngân hàng Trung ương đóng vai trò giám sát thay vì đi tháo gỡ khó khăn cho từng ngân hàng khi chưa hết năm đã sử dụng hết room tín dụng. Bên cạnh đó, việc phải tự đưa ra kế hoạch và đảm bảo an toàn còn giúp chính các NHTM phải cẩn trọng hơn trong các khoản phê duyệt của mình để tránh rủi ro vi phạm sẽ làm giảm tỷ lệ tăng trưởng được phép của ngân hàng. Ngay cả với các ngân hàng quy mô nhỏ hoặc đang có nhiều vấn đề tồn đọng, việc sử dụng bài kiểm tra stress test cũng là cách chỉ ra những yếu kém để từ đó tháo gỡ. Nếu không sử dụng những công cụ mạnh hơn, cơ chế quản lý room tín dụng rất có thể sẽ khiến cho ngân hàng mạnh thì hết room tăng trưởng, còn ngân hàng yếu kém dư thừa room không dùng hết vẫn cứ yếu. Như vậy sẽ không đảm bảo được việc phân bổ vốn cho toàn nền kinh tế, cũng sẽ trở thành thất bại của công cụ điều hành.

Tuy nhiên, việc xóa bỏ cơ chế quản lý theo room tín dụng không phải câu chuyện ngắn hạn, đặc biệt trong giai đoạn nền kinh tế hiện tại khi mà dịch bệnh Covid-19 đã bào mòn nhiều nội lực tăng trưởng. Cần có lộ trình đặt ra trong 3-5 năm và xây dựng kế hoạch thực hiện cũng như giải pháp cụ thể. Ngay kể cả việc sử dụng stress test cũng cần có thời gian để hướng dẫn cũng như hỗ trợ tháo gỡ vướng mắc và gắn trách nhiệm cho ngân hàng. Không nóng vội, không chủ quan nhưng cũng không nên thủ cựu để tránh đi vào vết xe đổ như những gì chính phủ Trung Quốc đang trải qua trong ngắn hạn.

Tài liệu tham khảo:

1. Bùi Thị Hạnh (2021), “Bài học kinh nghiệm cho Việt Nam từ việc điều hành chính sách tiền tệ lạm phát mục tiêu của Thái Lan”, Tạp chí Kinh tế châu Á - Thái Bình Dương ISSN: 0868-3808, Số 584, tháng 3/2021.

2. Hà Tâm (2022), “Cơ chế room tín dụng”, Báo đầu tư, http://www.baodautu.vn

3. Hạc Hiên (2022), “Trung Quốc nới lỏng hạn chế cho vay bất động sản khi thị trường nhà ở sụt giảm”, Tin nhanh chứng khoán, http://www.tinnhanhchungkhoan.vn

4. Hồ Quốc Tuấn (2022), “Phải có lộ trình dỡ bỏ room tín dụng”, Thế giới hội nhập, http://www.thegioihoinhap.vn

5. Hoàng Thị Hồng Hạnh và Đào Thị Minh Thanh (2017), “Các công cụ chính sách tiền tệ phi truyền thống: Đánh giá tổng quan và ứng dụng có thể có tại Việt Nam”, Kỷ yếu hội thảo quốc tế: Những thay đổi trong khung chính sách tiền tệ sau khủng hoảng tài chính toàn cầu.

6. Lê Huy Chính (2015), “Chính sách tiền tệ trong bối cảnh nền kinh tế Việt Nam”, Luận án tiến sĩ.

7. Lê Quốc Lý (2013), “Chính sách tiền tệ - lý thuyết và thực tiễn”, NXB Chính trị Quốc gia.

8. Minh Hằng (2021), “Trung Quốc yêu cầu các ngân hàng thắt chặt tín dụng cho đến hết năm” VietnamPlus, http://www.vietnamplus.vn

9. Nguyễn Trần Xuân Linh (2021), “Tác động của CSTT và chính sách an toàn vĩ mô đến ổn định tài chính: Nghiên cứu tại các nước có nền kinh tế mới nổi và dẫn dắt tăng trưởng kinh tế thế giới”, Luận án tiến sĩ.

10. Phương Uyên (2022), “Siết tín dụng bất động sản: Bài học lớn từ Trung Quốc”, https://www.tapchitaichinh.vn

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 15 năm 2022

TS. Phan Thị Hoàng Yến - Ths. Trần Hải Yến -

Bài liên quan

Kết luận số 171-KL/TW: Về tiếp tục triển khai, hoàn thành nhiệm vụ sắp xếp tổ chức bộ máy và đơn vị hành chính

Chuyện cổ tức ngân hàng: Giữ tiền để lớn hay chia sẻ với cổ đông?

Kỳ họp thứ 9, Quốc hội: Xem xét, quyết định khối lượng công việc rất lớn, có ý nghĩa lịch sử

Quốc hội thông qua cơ chế, chính sách đặc biệt xây dựng dự án điện hạt nhân

VCFE 2025: Huy động nguồn lực tài chính, thúc đẩy đầu tư cho tăng trưởng xanh, chuyển đổi xanh

“Không nên nghĩ giá dầu thật cao thì cổ phiếu dầu khí sẽ tốt”

Chính thức thông qua loạt ưu đãi “chưa từng có” cho doanh nghiệp tư nhân làm đường sắt

Tổng Bí thư Tô Lâm tiếp Đại sứ Australia Gillian Bird tại Việt Nam

Thông qua Nghị quyết miễn, hỗ trợ học phí đối với trẻ em mầm non, học sinh phổ thông

Thủ tướng thăm sàn chứng khoán lớn nhất châu Á, tìm hiểu kinh nghiệm phát triển trung tâm tài chính Thượng Hải

Cổ phiếu tiêu điểm hôm nay 26/6: MWG, HDG, HVN

Muốn đầu tư thành công, phải luyện “con mắt thời thế” trước khi xuống tiền

Khách du lịch cao cấp từ châu Âu và Trung Đông “khen hết lời” khi trải nghiệm tại thành phố đáng sống nhất

Bảo lãnh của chính phủ cho các ngân hàng chính sách ở Việt Nam: Thực trạng và khuyến nghị

Thủ tướng: Pháp luật phải quán triệt đường lối của Đảng, hợp lòng dân, đi vào cuộc sống

Khi 5 doanh nghiệp còn đang chờ phê duyệt đầu tư đường sắt cao tốc Bắc-Nam, một đơn vị đã lặng lẽ "khởi hành"

Sếp lớn FPT kể chuyện thuở cơ hàn: Từ chiếc thùng carton đến giấc mơ doanh nhân lớn

- Putin

- lộ trình CSR 2025

- Bộ Nông nghiệp và Phát triển nông thôn

- KQXSBDI

- giá Honda CR-V 2023

- Lenovo

- trúng Vietlott

- Dự án Sân bay Điện Biên

- tỉnh Hà Giang

- giá tiêu tăng hay giảm