Guotai Junan: Tăng trưởng tín dụng ngân hàng sẽ có sự phân hóa tùy vào room tín dụng được cấp

Ngân hàng nổi bật tuần qua: Công bố lợi nhuận “khủng” năm 2022, thêm ngân hàng muốn trả cổ tức bằng tiền | |

Lộ diện loạt nhân sự mới tham gia ban lãnh đạo Eximbank |

Tăng trưởng tín dụng ngân hàng sẽ phân hóa

Theo báo cáo triển vọng ngân hàng năm 2023, Chứng khoán Guotai Junan (Việt Nam) cho rằng hoạt động kinh doanh ngoài lãi, dự kiến tăng trưởng 25% sẽ là động lực tăng trưởng chính trong năm tới của ngành ngân hàng khi hoạt động tín dụng đối diện một số lực cản.

|

| Tăng trưởng tín dụng ngân hàng sẽ có sự phân hóa. Ảnh minh họa |

Trong kịch bản tích cực, tăng trưởng tín dụng toàn nền kinh tế có thể đạt 14% trong năm 2023. Tăng trưởng tín dụng các ngân hàng sẽ có sự phân hóa tùy vào room tín dụng được cấp. Chuyên gia cho rằng, nhóm ngân hàng quốc doanh có thể đạt mức tăng trưởng tín dụng trung bình 12% trong khi nhóm ngân hàng TMCP tăng trưởng trung bình 15%.

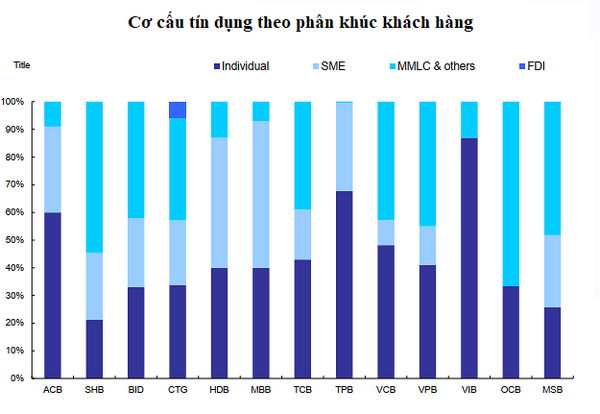

Bên cạnh đó, triển vọng thu nhập từ hoạt động bán lẻ vẫn còn phong phú và có tác động cộng hưởng đến lợi nhuận các ngân hàng kể cả ở khía cạnh thu nhập từ lãi lẫn ngoài lãi. Ở phía thu nhập từ lãi, bán lẻ giúp cải thiện biên lợi nhuận nhờ lãi suất cho vay đầu ra hấp dẫn hơn trong khi xu hướng tăng mạnh CASA trong dài hạn giúp cải thiện NIM.

Từ phía nguồn thu ngoài lãi, nguồn thu phí dịch vụ (thẻ tín dụng, bancas) vẫn là những động lực chính với kỳ vọng tăng trưởng trung bình 30%/năm.

Ngoài ra, NIM của các ngân hàng được dự báo sẽ chịu áp lực trong ngắn hạn do tác động của việc tăng lãi suất huy động. Song, chuyên gia lưu ý rằng chính sách của ngân hàng cho phép lãi suất điều chỉnh thả nổi theo diễn biến trên thị trường, do đó, tác động từ việc tăng lãi suất trên là có, nhưng chỉ trong ngắn hạn khi diễn biến lãi suất cho vay luôn điều chỉnh chậm hơn lãi suất huy động.

Công ty chứng khoán kỳ vọng NIM trung bình các ngân hàng đi ngang trong cả năm 2023 trên quan điểm đánh giá thận trọng dựa trên bối cảnh kinh tế chung và khía cạnh chính sách còn nhiều biến động.

|

| Nguồn: các ngân hàng, Guotai Junan. |

Nợ xấu vẫn trong tầm kiểm soát

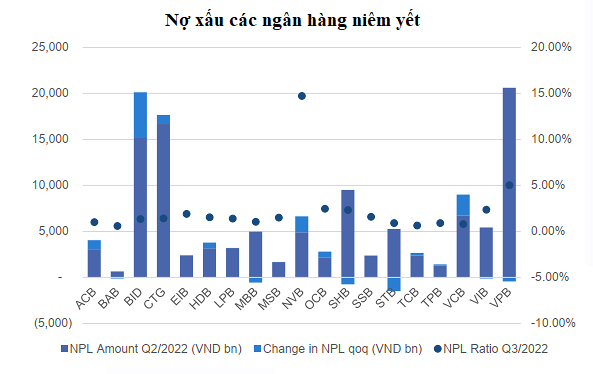

Theo Guotai Junan, yếu tố nợ xấu đột biến trong năm 2023 sẽ đến từ rủi ro tiềm ẩn tại lĩnh vực bất động sản hơn là rủi ro từ các khoản nợ tái cơ cấu trong ba năm qua.

Trong năm 2022, rủi ro với cho vay khách hàng doanh nghiệp lớn là có, nhưng việc phân tán rủi ro qua cho vay cá nhân được thực hiện tốt. Dù vậy, đã xuất hiện những mảng tối trong báo cáo nợ xấu của các ngân hàng.

Chẳng hạn, trường hợp NCB ghi nhận tỷ lệ nợ xấu tăng đột biến từ khoảng 3% cuối quý II lên 15% tại thời điểm cuối quý III/2022. Ngân hàng này đã phải thoái lãi dự thu với các khoản nợ xấu và nợ tái cơ cấu sau khi Thông tư 01 hết hiệu lực vào cuối tháng 6/2022.

Guotai Junan nhận định, nhìn chung nợ xấu tái cơ cấu đã và đang dần thể hiện lên bảng cân đối và báo cáo kinh doanh của các ngân hàng. Do vậy, những chuyển động liên quan là không quá bất ngờ.

|

| Nguồn: Guotai Junan |

Đối với tín dụng liên quan đến chuỗi giá trị bất động sản, theo thống kê từ Ngân hàng Nhà nước, tỷ lệ dư nợ của doanh nghiệp bất động sản (20% cơ cấu) và dư nợ bất động sản nhằm mục đích sử dụng (80% cơ cấu) chiếm khoảng 20% dư nợ tín dụng toàn hệ thống năm 2022.

Trên thực tế, chuyên gia cho biết dư nợ liên quan đến chuỗi bất động sản (Vật liệu xây dựng - Xây dựng - Phát triển bất động sản phân phối - Người mua nhà) còn cao hơn thế nhiều. Mức lãi suất tăng mạnh đột ngột và cao như hiện tại đã đè nén các nhà đầu cơ bất động sản, đặc biệt các nhà đầu tư cá nhân.

Doanh nghiệp bất động sản trong khi đó chịu cú đấm kép từ việc siết chặt quy định phát hành trái phiếu và thu nhập suy giảm từ dự án. Trên mặt trận khác, các doanh nghiệp trong nhiều lĩnh vực sản xuất, xuất khẩu cũng gặp khó khăn do tình hình kinh tế suy thoái tại các thị trường lớn. Tất cả những yếu tố trên hội tụ lại tạo áp lực lớn lên hoạt động quản trị của các ngân hàng.

Hồng Giang

Bài liên quan

Hiệp hội Ngân hàng Việt Nam họp xây dựng Sổ tay Hướng dẫn tái cấu trúc nợ ngoài tòa

Uỷ ban Rủi ro trực thuộc Hội đồng Hiệp hội Ngân hàng Việt Nam tổ chức họp lần thứ nhất

Xếp hạng tín nhiệm và con đường hướng tới tài chính bền vững của ngân hàng

TS. Nguyễn Quốc Hùng: Xếp hạng tín nhiệm ngày càng quan trọng trong bối cảnh mới

Top 10 ngân hàng có tỷ lệ bao phủ nợ xấu, trích lập dự phòng rủi ro cao nhất

Hiệp hội Ngân hàng Việt Nam làm việc với Tổng Lãnh sự quán Vương quốc Anh

Câu lạc bộ Tài chính Tiêu dùng tổ chức thành công Hội nghị nhiệm kỳ II

Hiệp hội Ngân hàng Việt Nam làm việc với Hiệp hội Quỹ Tín dụng Nhân dân

Hiệp hội Ngân hàng Việt Nam thăm và làm việc với ICBC Chi nhánh Hà Nội

Hiệp hội Ngân hàng Việt Nam làm việc với IMF về lĩnh vực ngân hàng số và tài sản mã hóa

Nhiều tâm huyết với “mảnh ghép” mới, đại gia Ninh Bình chọn nước cờ mà Hòa Phát còn để ngỏ

Chiếc điện thoại giá ngang ô tô Toyota Corolla Altis bản cao cấp, không 5G nhưng tại sao vẫn "thiếu hàng"?

FRT tìm thấy “động cơ tăng tốc”, kỳ vọng lợi nhuận tăng mạnh từ quý III

"Tổ đại bàng" hơn 20.000ha độc đáo ở Hải Phòng có chuyển động mới

Giá lúa gạo hôm nay 1/7: Lúa tươi giảm sâu đầu tuần, gạo xuất khẩu vẫn giữ giá

Chuyên gia nói gì về diễn biến tỷ giá lập kỷ lục?

Giá Pi Network hôm nay 30/6: Tích lũy, chờ lực đẩy sau Pi2Day

- SJC

- Thương vụ Italia

- Giá tiêu Đông Nam Bộ

- NLG

- giá bạc hôm nay

- giá heo hơi hôm nay 21/5/2024

- tổng hợp giá tiêu

- Sự kiện 9/5 tại Nga

- Tỷ giá Yen Nhật

- giá xăng