“Lấp khoảng trống” pháp lý xử lý nợ xấu

Thực trạng nói trên đặt ra vấn đề cấp bách hiện nay là cần sớm lấp khoảng trống pháp lý về xử lý nợ xấu, nhất là quyền thu giữ tài sản của các ngân hàng thương mại.

Thiếu cơ sở pháp lý

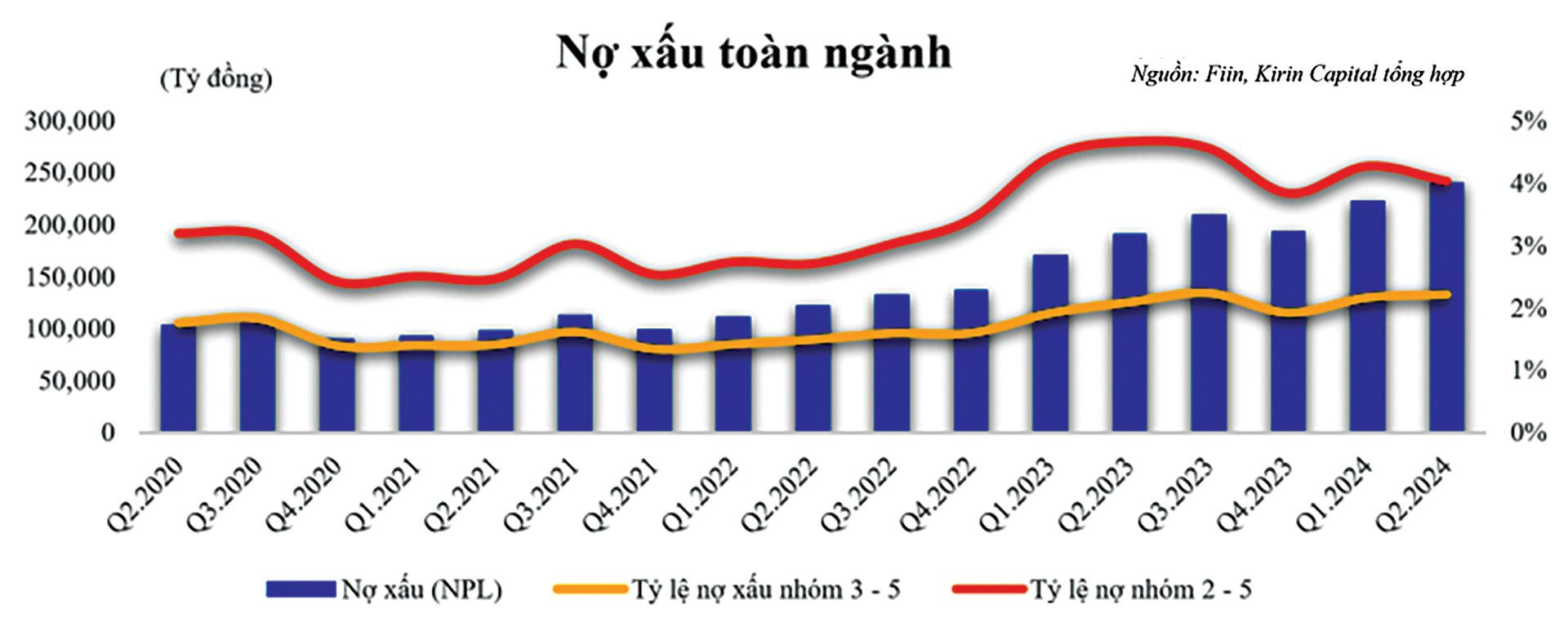

Mặc dù trong thời gian qua các tổ chức tín dụng (TCTD) đã tích cực triển khai nhiều biện pháp để xử lý nợ xấu, nhưng tỷ lệ nợ xấu của các TCTD lại vẫn đang có xu hướng gia tăng.

Số liệu thống kê của NHNN cho thấy, tính đến cuối tháng 6/2024 tỷ lệ nợ xấu nội bảng của hệ thống ngân hàng đã tăng lên mức 4,56%. Còn nếu tính cả nợ tiềm ẩn có khả năng thành nợ xấu, nợ xấu bán cho Công ty TNHH Một thành viên Quản lý tài sản của các TCTD (VAMC)... thì tỷ lệ nợ xấu đã tăng lên tới 6,44%.

Thậm chí theo các chuyên gia, những con số trên vẫn chưa phản ánh đúng thực tế bức tranh nợ xấu của các nhà băng do không ít khoản nợ hiện đang được cơ cấu lại thời hạn trả nợ theo Thông tư 02/2023/TT-NHNN về bản chất đã có thể chuyển thành nợ xấu.

Nợ xấu gia tăng, song công tác xử lý nợ xấu lại đang gặp nhiều khó khăn. Nguyên nhân một phần do thị trường bất động sản trầm lắng khiến hoạt động phát mãi tài sản bảo đảm để thu hồi nợ của các nhà băng cũng bị đình trệ, không ít tài sản phải giảm giá sâu mà vẫn “ế”.

Bên cạnh đó, Luật Các TCTD 2024 cũng không quy định về quyền thu giữ tài sản của ngân hàng.

“Nghị quyết 42/2017/QH14 hết hiệu lực đã tạo khoảng trống pháp lý, dẫn tới thiếu cơ chế cho phép TCTD thu giữ tài sản bảo đảm. Các địa phương và cơ quan công an cũng không có cơ sở pháp lý hỗ trợ quyết liệt việc xử lý tài sản bảo đảm như trước đây. Không ít khách hàng doanh nghiệp, cá nhân không hợp tác với các TCTD trong việc bàn giao tài sản và xử lý nợ.

Như vậy, nếu khách hàng không bàn giao tài sản thì ngân hàng phải chuyển sang xử lý nợ xấu theo cơ chế tố tụng. Việc dắt nhau ra tòa xử lý là vô cùng khó khăn, kéo dài thời gian và tăng chi phí. Điều này khiến các ngân hàng lại đang tiếp tục “đơn thương độc mã” trong việc xử lý nợ xấu như giai đoạn trước đây” - TS. Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam cho biết.

Cần sớm hoàn thiện thể chế

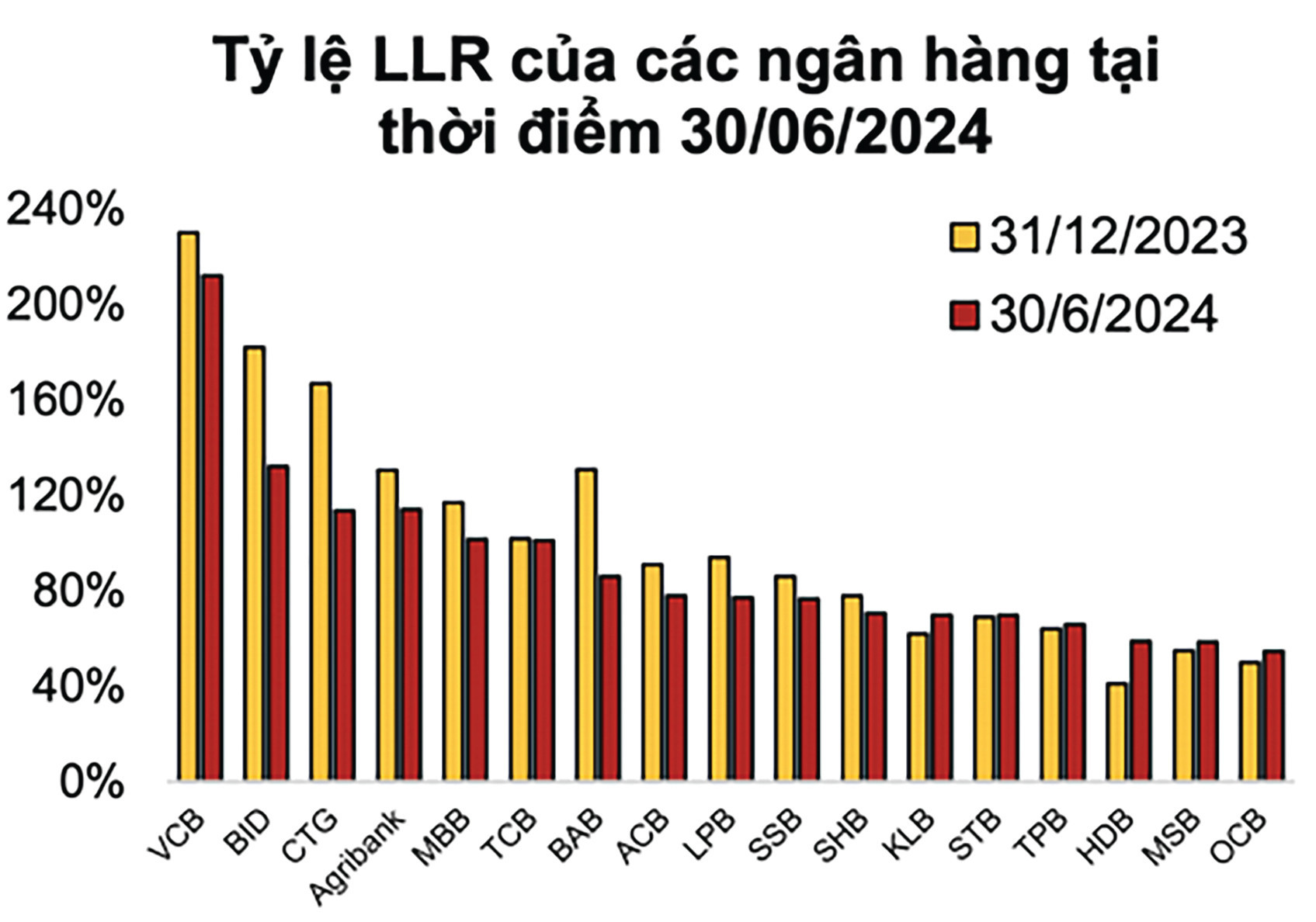

Theo các chuyên gia, nợ xấu dồn tích sẽ trở thành “cục máu đông”, cản trở dòng vốn tín dụng lưu thông trong nền kinh tế. Các ngân hàng cũng sẽ siết chặt hơn quy định cho vay để ngăn ngừa nợ xấu. Lãi suất cũng chịu áp lực tăng do các ngân hàng phải tăng trích lập dự phòng rủi ro… Điều này khiến nhiều doanh nghiệp đã khó khăn, sẽ càng trở nên khó khăn hơn.

Bà Nguyễn Thị Thu Hằng - Phó Cục trưởng Cục Đăng ký quốc gia giao dịch bảo đảm - Bộ Tư pháp cũng cho rằng, xử lý tài sản bảo đảm có vai trò quan trọng trong việc đảm bảo khả năng thu hồi vốn của chủ nợ, qua đó góp phần giảm tỷ lệ nợ xấu, đảm bảo an toàn trong hoạt động tài trợ vốn cho các chủ nợ, bao gồm cả chủ nợ là các TCTD.

Tuy nhiên theo bà Hằng, khung pháp lý về xử lý tài sản bảo đảm, bao gồm cả xử lý tài sản bảo đảm của khoản nợ xấu, cũng như thực tiễn xử lý tài sản bảo đảm vẫn còn tồn tại một số vướng mắc nhất định. Do vậy, cần tiếp tục nghiên cứu, sớm hoàn thiện để đảm bảo hơn nữa quyền xử lý tài sản bảo đảm của bên nhận bảo đảm; qua đó khuyến khích và tăng cường hơn nữa hoạt động cấp vốn để đáp ứng yêu cầu phát triển kinh tế, xã hội và hội nhập quốc tế của đất nước.

Ông Phạm Đức Ấn, Chủ tịch Hội đồng thành viên Agribank cũng kiến nghị, các bộ, ngành, các cơ quan có thẩm quyền cần sớm xem xét, hỗ trợ các TCTD trong quá trình xử lý nợ xấu, thu giữ tài sản đảm bảo của khoản nợ xấu. Trong đó, công tác tố tụng giải quyết vụ án tại tòa án các cấp và thi hành án cần được giải quyết rút gọn, đẩy nhanh tiến độ.

Một trong những giải pháp nữa nhằm đẩy nhanh tiến trình xử lý nợ xấu cũng được các chuyên gia chỉ ra là cần sớm xây dựng thị trường mua bán nợ. Theo đó, Bộ Tài chính cần hoàn thiện quy định về xây dựng thị trường mua bán nợ lành mạnh, thúc đẩy các chủ thể tham gia thị trường mua bán nợ; xây dựng bộ tiêu chí, công thức định giá nợ xấu; quy định việc thành lập, hoạt động của các tổ chức có chức năng thẩm định giá khoản nợ xấu; xây dựng chính sách ưu đãi miễn/giảm thuế đối với hoạt động mua bán nợ xấu của các TCTD; tổ chức quản lý, giám sát hoạt động của thị trường mua bán nợ.

Tuy nhiên theo các chuyên gia, giải pháp căn cơ nhất để xử lý nợ xấu vẫn là ngăn ngừa nợ xấu phát sinh. Muốn vậy, các ngân hàng cần tuân thủ nghiêm các quy định về cấp tín dụng, kiểm soát chặt chẽ để nâng cao chất lượng tín dụng.

Hà Anh

Bài liên quan

Kết luận số 171-KL/TW: Về tiếp tục triển khai, hoàn thành nhiệm vụ sắp xếp tổ chức bộ máy và đơn vị hành chính

Chuyện cổ tức ngân hàng: Giữ tiền để lớn hay chia sẻ với cổ đông?

Kỳ họp thứ 9, Quốc hội: Xem xét, quyết định khối lượng công việc rất lớn, có ý nghĩa lịch sử

Quốc hội thông qua cơ chế, chính sách đặc biệt xây dựng dự án điện hạt nhân

VCFE 2025: Huy động nguồn lực tài chính, thúc đẩy đầu tư cho tăng trưởng xanh, chuyển đổi xanh

“Không nên nghĩ giá dầu thật cao thì cổ phiếu dầu khí sẽ tốt”

Chính thức thông qua loạt ưu đãi “chưa từng có” cho doanh nghiệp tư nhân làm đường sắt

Tổng Bí thư Tô Lâm tiếp Đại sứ Australia Gillian Bird tại Việt Nam

Thông qua Nghị quyết miễn, hỗ trợ học phí đối với trẻ em mầm non, học sinh phổ thông

Thủ tướng thăm sàn chứng khoán lớn nhất châu Á, tìm hiểu kinh nghiệm phát triển trung tâm tài chính Thượng Hải

Chuyện cổ tức ngân hàng: Giữ tiền để lớn hay chia sẻ với cổ đông?

Lịch chốt quyền trả cổ tức bằng tiền đầu tháng 7/2025: Taseco chi đậm

Nhơn Trạch 4 chính thức hòa lưới điện quốc gia, dự án LNG tỷ đô tiến sát giai đoạn vận hành thương mại

Cổ phiếu tiêu điểm hôm nay 27/6: ANV, MBB, HAH

Dự báo giá heo hơi ngày 25/6/2025: Liên tiếp trượt dốc, liệu đâu là đáy thị trường?

Giá sầu riêng hôm nay 24/6: RI6 xô giữ mốc 25.000 đồng/kg, sầu Thái chưa biến động

Kiến tạo hệ sinh thái sản phẩm số thông minh, doanh nhân Hoàng Mai Chung được vinh danh tại I4.0 Awards

- xe máy không bằng lái

- lãi suất ngân hàng

- Tổng mức bán lẻ hàng hóa

- sáp nhập tỉnh

- giá tiêu

- NIM

- XSMB 3/8

- VN-Index

- Tổng Biên tập Tạp chí Đời sống và Pháp luật

- Sở Giáo dục và Đào tạo Hà Nội