Những điều cần biết về ngân hàng bán lẻ có thể Apple đang xây dựng

Trong thời gian dài, một cuộc chạy đua đã diễn ra giữa các công ty công nghệ lớn mà nhiều tổ chức tài chính truyền thống theo dõi với sự quan tâm lớn và cả sự lo lắng. Đích đến của cuộc đua là gì? Chi phối thanh toán và các sản phẩm và dịch vụ ngân hàng bán lẻ.

Ở những thời điểm khác nhau, Amazon dường như dẫn trước, sau đó là Facebook (nay là Meta), Google và cuối cùng là Apple. Tuy nhiên, ngày càng có nhiều ý kiến cho rằng Apple rõ ràng đã đi trước lĩnh vực này và rằng họ có thể đang trên đà kết hợp tất cả các hoạt động tài chính của mình lại với nhau theo một cách rất hấp dẫn, mạnh mẽ đe dọa nghiêm trọng đến các tổ chức truyền thống.

Một số chuyên gia đã dự đoán tình trạng này trong nhiều năm. Từ năm 2016, nhà đầu tư mạo hiểm Alessandro Hatami đã có bài viết "Liệu Apple có thể trở thành ngân hàng tiếp theo của bạn?" về những gì ông thấy khi đó là một hệ sinh thái ngân hàng mà Apple có thể đang phát triển.

Hatami cho rằng, “Apple Banking có thể dễ dàng trở thành ngân hàng thách thức đáng gờm nhất thế giới”. Ngày đó có thể rất gần.

Từ những thông tin rò rỉ cho tới sản phẩm của Apple

Hơn sáu năm đã trôi qua kể từ khi bài viết của Hatami được đăng và sự mở rộng của Apple đã phát triển theo cấp số nhân, cả về chính công ty và sự hợp tác với những công ty như Goldman Sachs và Green Dot. Apple, chủ yếu giữ chiến lược lớn cho riêng mình khi thực hiện từng hoạt động dịch vụ tài chính mới.

Nhưng mọi thứ dần lộ ra ngoài. Ví dụ, vào đầu năm 2022, các yếu tố trong một kế hoạch bí mật của Apple, các bộ phận được gọi là “Breakout”, đã bị rò rỉ và được Bloomberg đưa tin. Những yếu tố bị rò rỉ bao gồm các yếu tố xử lý thanh toán, đánh giá rủi ro khi cho vay, phân tích gian lận, kiểm tra tín dụng, dịch vụ đăng ký cho phần cứng của Apple và tính năng mua ngay, trả sau khi sử dụng ví Apple Pay của họ. Tháng 6/2022, một bí mật nữa được lộ ra, khi Apple thông báo về sự chuẩn bị ra mắt của dịch vụ Apple Pay Later, một phần trong bản nâng cấp phần mềm iOS 16 của họ.

Blogger công nghệ M.G. Siegler, đối tác chung tại Google Ventures, đã nhấn mạnh sự khác biệt lớn về sản phẩm BNPL của Apple. Sự thay đổi của công ty công nghệ này sẽ được tích hợp chặt chẽ vào Apple Pay và vào Apple Card được cung cấp với sự hợp tác của Goldman Sachs. Tuy nhiên, Siegler chỉ ra rằng “Apple đang chấp nhận rủi ro (và thực hiện đánh giá rủi ro) bằng cách tự cho vay noài bảng cân đối kế toán của chính họ". Một công ty con của Apple đã nhận được giấy phép cho vay ở hầu hết các bang để hỗ trợ chương trình mới.

Siegler kết luận: “Điều đó nghe giống như một ngân hàng bởi vì nó là một ngân hàng. Apple giờ là một ngân hàng”. Ông nhanh chóng chú thích rằng, “Tuy nhiên, về mặt kỹ thuật thì chưa hẳn”.

Nhà tương lai học tại Anh, Benedict Evans, một nhà phân tích độc lập và là đối tác cũ tại Andreessen Horowitz, đã đăng tải trạng thái lên Twitter như sau: “Yêu cầu bài đăng trên blog từ một chuyên gia fintech: “tài khoản ngân hàng” của Apple sẽ trông như thế nào và cách thức hoạt động ra sao”.

Nhiều người dùng Twitter đã chú ý đến các khía cạnh khác nhau của Apple và có hai blogger đã chấp nhận thách thức, viết các bài phân tích sâu rộng về nơi Apple có thể hướng tới.

Dưới đây là những điểm nổi bật từ các blog của Alex Johnson, người tạo ra Fintech Takes, trên Workweek.com - "Tài khoản ngân hàng Apple?" - và Itai Damti, Đồng sáng lập kiêm Giám đốc điều hành của Unit, một nhà cung cấp dịch vụ ngân hàng dưới dạng nền tảng dịch vụ, người đã viết, “Đây là điều có thể xảy ra nếu Apple xây dựng ngân hàng”.

Apple đã cung cấp những gì?

Apple đã tung ra hoặc công bố bảy sản phẩm và dịch vụ chính về tài chính, bao gồm Apple Wallet, Apple Pay, Apple Card (được cung cấp với Goldman Sachs) và Apple Cash (được cung cấp với Green Dot). Thêm vào đó là những dịch vụ mới như Apple Pay Later, Apple Pay trả góp hàng tháng và Apple Tap-to-Pay trên iPhone, biến thiết bị thành một thiết bị đầu cuối POS.

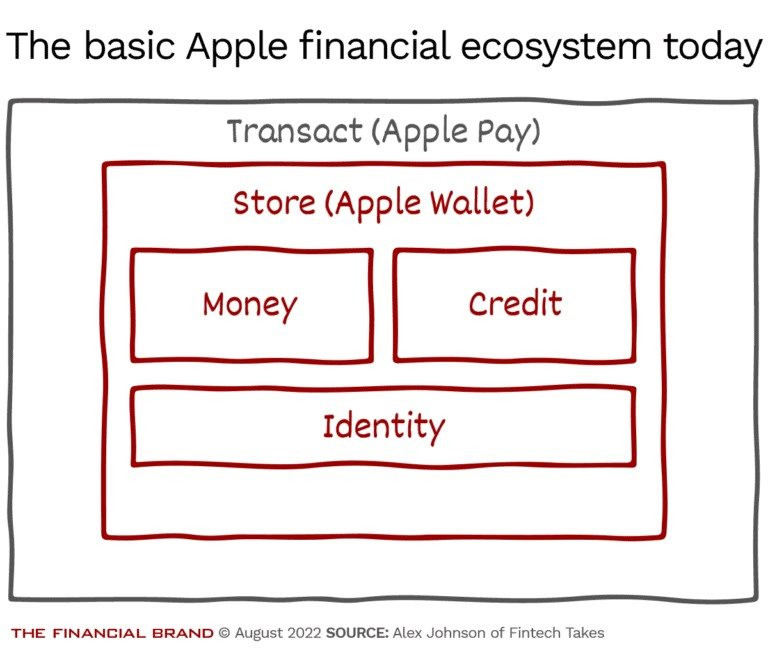

Johnson viết: “Thiết kế cơ bản của các dịch vụ tài chính của Apple có thể được coi như một chiếc hộp đựng (Apple Wallet) để lưu trữ tiền (Apple Cash), tín dụng (Apple Card, Apple Pay Later, Apple Pay hàng tháng) và danh tính (ID do chính phủ phát hành và các thông tin xác thực khác), bao bọc chúng bằng một lớp giao dịch (Apple Pay) có thể tương tác an toàn với nhiều thành phần khác của Apple và hệ thống của bên thứ ba".

|

|

Hệ sinh thái tài chính cơ bản hiện tại của Apple (nguồn: Alex Johnson – Fintech Takes) |

Các thành phần của Apple có thể tương tác với các sản phẩm và dịch vụ của bên thứ ba và cũng có thể kết nối với các dịch vụ do Apple sở hữu theo một nghĩa nào đó chúng cũng hoạt động như các khối có thể được lắp ráp theo nhiều cách khác nhau, cho cả mục đích riêng của Apple và có khả năng dành cho các nhà phát triển bên thứ ba. Johnson chỉ ra quyền truy cập của Apple Card vào tài khoản Apple Cash để thanh toán phần thưởng tiền mặt hàng ngày của chủ thẻ, có thể được chi tiêu ngay lập tức.

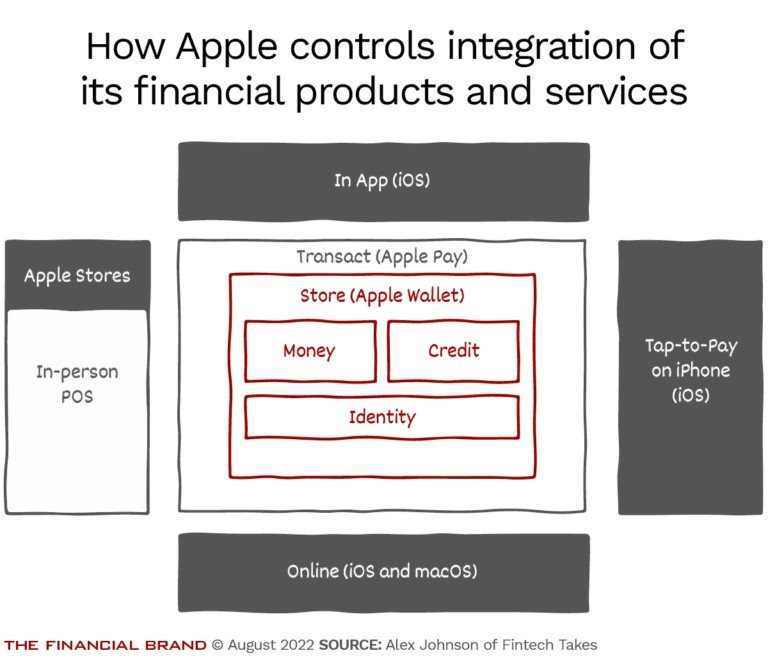

Apple được hưởng lợi thế gấp đôi khi chuyển sang hoạt động trong lĩnh vực dịch vụ tài chính. Đầu tiên, họ có một lượng người dùng khổng lồ trong số những chủ sở hữu thiết bị Apple muốn làm được nhiều việc hơn với những thiết bị này. Thứ hai, họ cũng kiểm soát toàn cảnh các thiết bị hoạt động thông qua phần mềm.

|

|

Apple kiểm soát việc tích hợp các sản phẩm và dịch vụ của họ như thế nào (nguồn: Alex Johnson – Fintech Takes) |

Johnson viết: “Lợi thế tích hợp này mở rộng ở mọi nơi bạn nhìn - trong các ứng dụng di động (hiển nhiên), trực tuyến (thông qua cả iOS và macOS) và trong khả năng Tap-to-Pay trên iPhone”.

Tất cả các loại dịch vụ ngân hàng và tài chính có thể được thêm vào các cửa hàng của Apple. "Tôi có phải là người duy nhất muốn xem một máy ATM do Apple thiết kế sẽ trông như thế nào không?" Johnson viết.

Apple có thể xây dựng những gì và sẽ xây dựng những gì

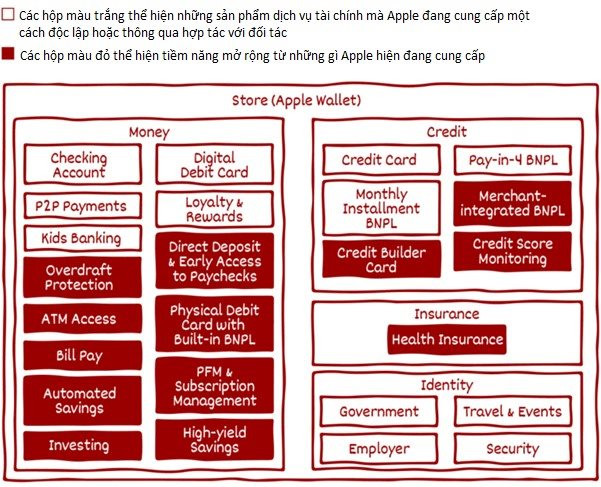

Trong blog của mình, Johnson phác thảo một tá sản phẩm ngân hàng mới mà Apple có thể bổ sung vào dòng sản phẩm của mình.

Trong số hàng chục ý tưởng “danh sách mong muốn” có 6 ý tưởng sau (được trình bày trong sơ đồ bên dưới): Tài khoản thanh toán bao gồm tiền gửi trực tiếp và quyền tạm ứng lương sớm; Dịch vụ thẻ ghi nợ được cải tiến, bao gồm một thẻ ghi nợ vật lý thực tế (Apple Cash hiện chỉ ở dạng kỹ thuật số); Các chức năng quản lý tài chính cá nhân được tích hợp trong ứng dụng Wallet; Thanh toán hóa đơn được tích hợp thông qua App Store để kích hoạt dịch vụ của bên thứ ba cho bất kỳ ứng dụng iOS nào; Một tài khoản tiết kiệm hiệu suất cao với các tính năng tiết kiệm tự động; Giám sát điểm tín dụng và xếp hạng sản phẩm tài chính/mua sắm.

|

|

Các dịch vụ tài chính của Apple trong thời gian tới sẽ như thế nào (nguồn: Alex Johnson – Fintech Takes) |

Johnson xem xét các kết quả nghiên cứu chỉ ra rằng Apple Pay vẫn đang nỗ lực để có chỗ đứng trong thanh toán P2P và sự tăng trưởng đã bị đình trệ của Apple Card. Tuy nhiên, ông không xem đây là một trở ngại.

Johnson viết: “Thanh toán P2P là một danh mục rất cạnh tranh, cũng như thẻ tín dụng. Và thanh toán di động tại cửa hàng vẫn chưa phát triển ở Mỹ. Đó không phải là một thất bại mà bạn cho là của Apple. Các sản phẩm này đã chứng minh rằng khách hàng của Apple rất cởi mở với ý tưởng sử dụng các dịch vụ tài chính của Apple ”.

Tương tự, trong nghiên cứu của Cornerstone Advisors, ông lưu ý rằng khách hàng của Apple cũng sẽ bị thu hút bởi một tài khoản ngân hàng mạnh mẽ của Apple.

Johnson nghĩ rằng một tài khoản ngân hàng của Apple ban đầu sẽ như thế này: - Sự kết hợp giữa tài khoản thanh toán và tiết kiệm hiệu suất cao, với khả năng tự động hóa để chuyển tiền qua lại; - Một thẻ ghi nợ vật lý với cảm giác rất cao cấp. Điều này sẽ bao gồm các khả năng cấp token ảo một lần và theo đăng ký; - Mua ngay, trả tiền sau dịch vụ sẽ được tích hợp cho các giao dịch mua lớn hơn; - Nạp tiền trực tiếp và quyền tạm ứng tiền lương sớm trong hai ngày; - Dịch vụ ATM ngoại mạng miễn phí sẽ được cung cấp hiệu quả thông qua việc hoàn phí; - Các tính năng quản lý tài chính cá nhân hạn chế.

“Cá cược của tôi là Apple (cuối cùng) sẽ chọn hợp tác với một ngân hàng nhỏ hơn và nắm bắt nhiều lợi thế tài chính hơn”, Johnson nói. “Thực hiện công việc nặng nhọc về mặt cơ sở hạ tầng… sẽ không thành vấn đề vì tất cả các khoản đầu tư vào cơ sở hạ tầng mà Apple đang thực hiện như một phần của dự án Breakout và việc hợp tác với một ngân hàng nhỏ hơn sẽ không cản trở lựa chọn mua lại ngân hàng đó (và giấy phép) tại một số thời điểm trong tương lai.”

Việc bỏ qua giấy phép kinh doanh ngân hàng tại thời điểm hiện tại là có ý nghĩa. Cục Bảo vệ Tài chính Người tiêu dùng, các tổ chức giám sát ở Đồi Capitol và những quan chức ở Washington đều “có vấn đề” với các hãng công nghệ lớn. Ngoài ra, chính sách về sáp nhập và cạnh tranh cũng đang thay đổi.

Điều sẽ khiến “Ngân hàng Apple” phổ biến

Một bước phát triển quan trọng đối với bất kỳ người chơi mới nào trong lĩnh vực ngân hàng là cung cấp một tài khoản có đủ dịch vụ làm mối quan hệ tài chính chính của họ, mà Itai Damti gọi là “quyền kiểm soát nhiệm vụ tài chính” của ai đó.

Lập luận cốt lõi mà Damti đưa ra là vai trò của dữ liệu về khách hàng trong việc cung cấp dịch vụ ngân hàng. Ông viết: “Ngày nay, thật khó để một tài khoản thanh toán trở nên nổi bật. Gần như tất cả đều cung cấp các chức năng cốt lõi giống nhau: khả năng giữ số dư và gửi/nhận tiền”.

Nhưng Damti tin rằng tài khoản thanh toán của Apple có thể vượt trội. Ông viết: “Hơn hầu hết các công ty, Apple có thể quyết định xây dựng bất cứ thứ gì”.

“Cụ thể, giá trị của nó sẽ nằm ở phần mềm bao quanh nó”, ông giải thích. “Hiểu sâu sắc người dùng của họ thông qua dữ liệu và xây dựng kiến thức đó vào sản phẩm của họ là hai trong số những siêu năng lực của Apple và họ sẽ có thêm một lợi thế lớn khi đến thời điểm Apple xây dựng bộ ngân hàng của mình”.

Theo Damti, việc sử dụng dữ liệu mà Apple đã có về khách hàng của mình sẽ cho phép họ phục vụ họ tốt hơn với các dịch vụ ngân hàng và tài chính khác.

Với mức độ mà Apple biết về khách hàng - lịch trình cá nhân, những gì bạn đang đọc, lịch sử tìm kiếm của bạn, những gì bạn gửi email và hơn thế nữa - “Apple biết rất nhiều về bạn”.

“Hãy tưởng tượng dữ liệu đó có thể mạnh mẽ như thế nào khi giúp bạn lập ngân sách, vay tiền mua một chiếc xe hơi, chọn nhà cung cấp bảo hiểm hoặc hủy đăng ký tạp chí bị lãng quên”, Damti gợi ý. Biết được dòng tiền của người tiêu dùng bằng cách vận hành tài khoản ngân hàng của họ sẽ cho phép họ cung cấp các sản phẩm tài chính bổ sung vào thời điểm này.

Damti nhận thấy những động lực kép rất lớn để Apple tiếp tục mở rộng các hoạt động tài chính của mình. Mặt khác, với cơ sở dữ liệu người dùng lớn, việc mở rộng các dịch vụ “có thể nhanh chóng lên tới hàng trăm triệu USD”. Mặt khác, việc thêm dịch vụ ngân hàng vào bộ sản phẩm của họ có khả năng tăng cường hệ sinh thái vốn đã gắn bó của Apple.

Damti không mong đợi việc Apple mua lại hoặc cố gắng đạt được giấy phép kinh doanh ngân hàng trong tương lai gần. Ông dự đoán rằng Apple cuối cùng sẽ hợp tác với một nhóm các ngân hàng, rất có thể là tất cả đều tuân theo các giới hạn của Tu chính án Durbin để họ có thể thu phí giao dịch tối đa từ người bán.

Nguyễn Anh Tuấn

Bài liên quan

Luật hoá Tài sản mã hoá: Cơ hội mới và vai trò của báo chí truyền thông trong kỷ nguyên Web3

Chuyển đổi số và an ninh mạng trong ngành logistics

igus® ra mắt robot hình người Iggy Rob: Giải pháp tự động hóa chi phí thấp cho sản xuất công nghiệp

Công bố Báo cáo “Nền kinh tế AI Việt Nam 2025”

Qualcomm ra mắt Trung tâm Nghiên cứu & Phát triển Trí tuệ Nhân tạo tại Việt Nam

Visa giới thiệu Click to Pay, nâng tầm trải nghiệm mua sắm trực tuyến cho người tiêu dùng Việt

Tháng 5, VTC Pay, MoMo và VNPay là 3 đơn vị thanh toán điện tử phổ biến nhất trên mạng xã hội

Hyundai Thành Công chính thức giới thiệu New Creta tại Việt Nam

Gen Z và cơn sốt mua hàng bằng cảm xúc: Mua vì thấy vui chứ không vì cần

Công nghệ Việt nhận diện chữ viết tay của Viettel AI nhận giải thưởng VIFOTEC

Hãng hàng không quốc gia phản ứng ra sao trước sự xuất hiện của tân binh?

Cổ phiếu tiêu điểm hôm nay 26/6: MWG, HDG, HVN

Giá sầu riêng hôm nay 26/6: Thái Lan tăng tốc xuất khẩu, Tây Nguyên chật vật vì thời tiết xấu

Giá tiêu hôm nay 26/6: Bất ngờ tăng mạnh trở lại sau chuỗi ngày ảm đạm

Honda Vision giá gần trăm triệu nhưng vẫn "cháy hàng"

DNNN thoái vốn ngoài ngành: Rao bán hơn 320 nghìn cổ phiếu ngân hàng, 1 tháng trôi qua, không khớp được cổ phiếu nào

Tổng Bí thư: Kiến tạo một không gian phát triển hiện đại, năng động với Ninh Bình giữ vai trò trung tâm

- giá gas hôm nay

- trực tiếp kết quả xổ số Hậu Giang

- chùa Phật Quang

- công an tỉnh Kon Tum

- Tiền Giang

- Giá cà phê Lâm Đồng

- Tỷ giá Euro ngân hàng

- Cập nhật giá xăng dầu Việt Nam

- nguồn cung xăng dầu

- Giá xăng dầu hôm nay 27/11/2024