VDSC gợi ý chiến thuật đầu tư theo sự kiện năm 2023

Những nhịp đi xuống sẽ mang lại cơ hội tích lũy cổ phiếu

Trong báo cáo chiến lược đầu tư năm 2023, Công ty chứng khoán Rồng Việt (VDSC) cho rằng, để có thể tối ưu các cơ hội, nhà đầu tư nên sử dụng chiến lược phòng thủ, ít nhất trong nửa đầu năm 2023, với việc hạn chế hết mức tối đa việc sử dụng đòn bẩy tài chính trong những nhịp thị trường tăng tốc bất ngờ mà thiếu sự hậu thuẫn bởi những thay đổi cơ bản về vĩ mô.

|

Nền kinh tế nói chung và thị trường chứng khoán (TTCK) nói riêng dự kiến vẫn phải đối diện với những con sóng ngược, ít nhất trong nửa đầu năm 2023: Lộ trình tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed), kinh tế thế giới suy thoái và khả năng chống chịu của thanh khoản hệ thống khi lượng trái phiếu đáo hạn lớn trong quý II/2023.

“VDSC cho rằng, TTCK đã phản ánh với những triển vọng tiêu cực nhất trong năm 2022: Trung Quốc đóng cửa, căng thẳng Nga – Ukraine leo thang, tốc độ tăng gấp lãi suất của Fed, khủng hoảng thanh khoản hệ thống gây ra bởi các sự kiện trong nước”, nhóm chuyên gia VDSC cho biết.

Dù vậy, những khó khăn đón chờ trong năm 2023 cũng là những thử thách cần thận trọng quan sát. Quan trọng hơn, bởi tác động cộng hưởng của các sự kiện diễn ra trong năm 2022, tăng trưởng lợi nhuận năm 2023 của các doanh nghiệp dự báo sẽ giảm tốc đáng kể so với mức tăng trưởng của năm 2022.

Trong kịch bản cơ sở, VDSC kỳ vọng các khó khăn sẽ từng bước được tháo gỡ sau khi Trung Quốc mở cửa hoàn toàn nền kinh tế, lộ trình tăng lãi suất của Fed chấm dứt giúp chính sách tiền tệ có thêm không gian hoạt động. Đầu tư công mặc dù còn nhiều nút thắt cần được tháo gỡ để có thể đạt kế hoạch đặt ra, tốc độ giải ngân nhanh hơn cũng sẽ tạo tính lan tỏa sang các thành phần kinh tế khác.

Chính sách tài khoá được kỳ vọng sẽ tiếp tục hỗ trợ cho chính sách tiền tệ, với gói hỗ trợ lãi suất 2% với khoảng 40.000 tỷ đồng được kỳ vọng sẽ ngân tích cực trong năm 2023 khi lãi suất đang tăng cao.

Bên cạnh đó, duy trì chính sách giảm thuế bảo vệ môi trường đối với mặt hàng xăng dầu, và giữ chính sách giảm thuế giá trị gia tăng từ 10% xuống 8% trong năm 2023 trong bối cảnh kinh tế khó khăn.

“Trên cơ sở này, VDSC không kỳ vọng một con sóng tăng lớn hay một sự điều chỉnh cực mạnh sẽ diễn ra trong năm 2023. Thay vào đó là những đợt sóng nhỏ, mà trong đó, những nhịp đi xuống sẽ mang lại cơ hội tích lũy cổ phiếu với mức giá tốt cho nhà đầu tư.

Để có thể tối ưu được các cơ hội như trên, VDSC đề xuất chiến lược phòng thủ, ít nhất trong nửa đầu năm 2023, với việc hạn chế hết mức tối đa việc sử dụng đòn bẩy tài chính trong những nhịp thị trường tăng tốc bất ngờ mà thiếu sự hậu thuẫn bởi những thay đổi cơ bản về vĩ mô. Nhà đầu tư có thể dành một phần danh mục cho việc giao dịch ngắn hạn, nhằm tối ưu hóa hiệu suất đầu tư trong năm”, VDSC khuyến nghị.

|

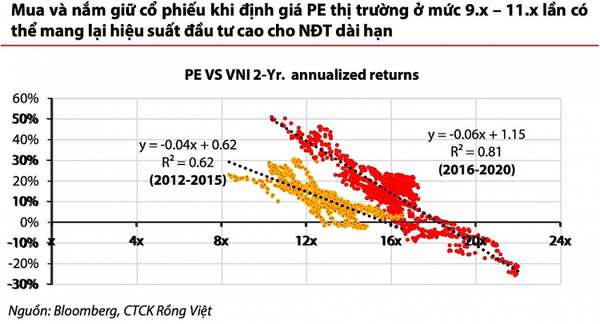

Mặt khác, thống kê của VDSC cho thấy, định giá P/E của thị trường chỉ giảm về mức 9.x – 11.x trong những giai đoạn vĩ mô đối diện thử thách và việc mua và nắm giữ cổ phiếu khi P/E thị trường ở mức 9.x – 11.x sẽ mang lại hiệu suất đầu tư cao vượt trội so với lãi suất tiết kiệm nếu nắm giữ khoản đầu tư trong hai năm.

Do vậy, bên cạnh việc phân bổ vốn vào kênh tiết kiệm, nhà đầu tư dài hạn có thể cân nhắc giải ngân ở những cổ phiếu tốt thuộc các nhóm ngành hưởng lợi lớn trong xu hướng tích cực trong dài hạn của vĩ mô Việt Nam.

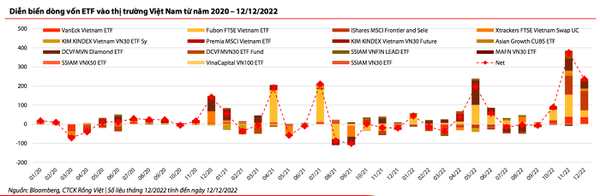

Quỹ ETFs sẽ tiếp tục thu hút được dòng tiền ngoại

VDSC cho biết sự ra đời của các rổ chỉ số VN30, VNDiamond, VNFinlead, VNFinseclect, VNMid giúp đa dạng danh mục sản phẩm của các quỹ đầu tư với sự ra đời của các quỹ ETFs. Từ cuối năm 2020, dòng vốn này bắt đầu hoạt động sôi động hơn và có thời điểm trở thành trụ đỡ của thị trường đặc biệt trong những giai đoạn suy giảm mạnh.

|

So với các quốc gia lân cận, Việt Nam được xem là nền kinh tế có bức tranh vĩ mô tương đối ổn định và tăng trưởng khả quan. Do vậy, VDSC kỳ vọng các quỹ ETFs sẽ tiếp tục thu hút được dòng tiền ngoại trong năm 2023. Lựa chọn cổ phiếu tốt thuộc danh mục các rổ chỉ số mà các ETF này tham chiếu có thể sẽ giúp danh mục của NĐT cá nhân ít chịu tổn thương hơn trong những nhịp suy giảm mạnh của thị trường.

Do đó, mặc dù VDSC đánh giá triển vọng tăng trưởng lợi nhuận của ngành sẽ chậm lại đáng kể trong năm 2023, khả năng hồi phục sẽ nhanh hơn ngay sau khi kinh tế thế giới và trong nước khởi sắc, thay vì phải mất nhiều năm tái cơ cấu như trước đây.

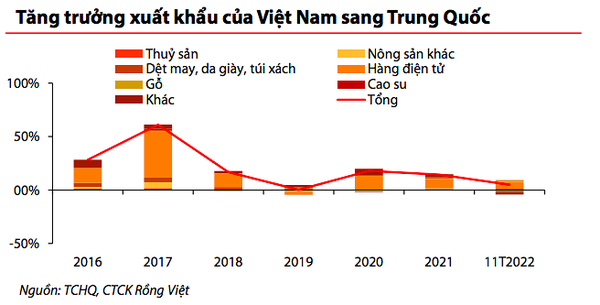

Trung Quốc mở cửa trở lại tác động tích cực đến nhóm tiêu dùng dịch vụ

Trung Quốc vừa là đối tác thương mại lớn vừa là đối thủ lớn của Việt Nam trong xuất khẩu nhiều nhóm hàng hóa sang thị trường Mỹ và châu Âu. Do vậy, sự kiện tái mở cửa nền kinh tế Trung Quốc sẽ có tác động trái chiều lên các nhóm ngành xuất khẩu của Việt Nam. Bên cạnh các nhóm hàng hóa nông sản, VDSC kỳ vọng nhu cầu tiêu thụ cá tra tại thị trường Trung Quốc sẽ tăng lên sau khi mở cửa nền kinh tế, bù đắp phần nào cho sự sụt giảm tại thị trường Mỹ và châu Âu.

|

Trung Quốc đóng góp hơn 15% trong kim ngạch xuất khẩu và 12% trong kim ngạch nhập khẩu toàn thế giới. Vì vậy, giai đoạn Zero-Covid (ZCP) của Trung Quốc đã gây nên những sức ép nhất định với chi phí kho vận, cũng như một số loại chi phí nguyên vật liệu đầu vào của thế giới. Rồng Việt kỳ vọng áp lực này sẽ vơi đi từ nửa cuối năm 2023, trong kịch bản Trung Quốc mở lại hoàn toàn từ thời gian này.

Ngoài ra, trong thời gian Trung Quốc thực hiện ZPC, hoạt động tiêu dùng bị tác động tiêu cực nhiều hơn hoạt động sản xuất. Trong lĩnh vực tiêu dùng, tiêu dùng hàng hoá nhờ sự bùng nổ của các nền tảng bán hàng online lại là nhóm chịu tác động tiêu cực ít hơn so với tiêu dùng dịch vụ. Như vậy, với việc Trung Quốc mở cửa trở lại, tác động tích cực rõ thấy nhất là sự phục hồi mạnh mẽ của tiêu dùng dịch vụ.

Top 10 quốc gia có khách du lịch cao, trước dịch COVID-19 và hiện tại. (Nguồn: Tổng cục Thống kê, Rồng Việt).

Mặc dù đã mở cửa trở lại, lượt khách du lịch đến Việt Nam vẫn ở mức thấp do thiếu vắng một lượng lớn khách Trung Quốc, VDSC kỳ vọng việc mở cửa trở lại sẽ mang đến nhiều du khách và nguồn thu cho du lịch năm 2023. Dù vậy, không có nhiều cơ hội đầu tư ở các cổ phiếu thuộc nhóm ngành này hoặc gián tiếp hưởng lợi như hàng không hay dịch vụ hàng hóa. Thay vào đó, VDSC kỳ vọng sự lan tỏa sang các nhóm hàng tiêu dùng như đồ uống và thực phẩm.

Triển vọng tăng trưởng lợi nhuận của ngành ngân hàng sẽ chậm trong năm 2023

VDSC nhận định với tỷ lệ dân số trẻ cao và xu hướng gia đình một thế hệ đang diễn ra, nhu cầu thực về nhà ở vẫn ở mức cao. Do đó, VDSC tin rằng các nhà bất động sản với chính sách phát triển thận trọng và hướng đến phân khúc nhà ở thực vẫn là những ứng viên đáng quan tâm.

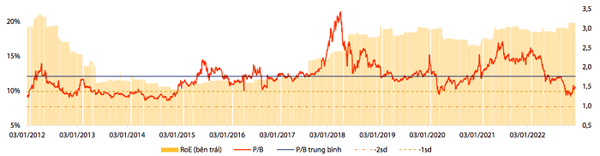

Bên cạnh đó, theo quan sát của VDSC, chỉ số P/B của ngành ngân hàng đã giảm về mức xấp xỉ mức P/B của năm 2012 – 2013, giai đoạn khủng hoảng nghiêm trọng của ngành ngân hàng Việt Nam. Như vậy, để đón đầu một chu kỳ mới trong trung và dài hạn, Rồng Việt cho rằng, cổ phiếu ngân hàng cũng là một trong những cổ phiếu mà NĐT không nên bỏ qua trong quá trình sàng lọc đầu tư.

|

| P/B của ngành ngân hàng đã giảm về mức xấp xỉ mức P/B của năm 2012 – 2013. (Nguồn: Rồng Việt). |

Năm 2022, cổ phiếu ngân hàng trải qua hai đợt sụt giảm giá mạnh sau các sự kiện Tân Hoàng Minh vào tháng 4 và Vạn Thịnh Phát liên đới với ngân hàng SCB vào tháng 9/2022. Hai đợt sụt giảm này đã đưa định giá ngành về mức thấp trong 10 năm qua. VDSC cho rằng định giá này đang phản ánh một phần cho những rủi ro mà ngành đang và sẽ đối mặt trong giai đoạn tiếp theo.

Dù vậy, VDSC cho rằng so với giai đoạn tái cơ cấu 2012 – 2013, khả năng ứng phó với rủi ro của ngành đã đã cải thiện hơn đáng kể khi mà mức độ sở hữu chéo giữa các ngân hàng giảm mạnh; tỷ lệ an toàn vốn cao, hầu hết các ngân hàng đã đáp ứng được yêu cầu tối thiểu theo chuẩn Basel II; và tỷ lệ dự phòng bao nợ xấu cao.

Do đó, mặc dù VDSC đánh giá triển vọng tăng trưởng lợi nhuận của ngành sẽ chậm lại đáng kể trong năm 2023, khả năng hồi phục sẽ nhanh hơn ngay sau khi kinh tế thế giới và trong nước khởi sắc, thay vì phải mất nhiều năm tái cơ cấu như trước đây.

Những nhận định của các công ty chứng khoán là nguồn thông tin tham khảo, các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

Khánh Vân

Bài liên quan

Kịch bản phiên sáng 25/7: Vượt cản thành công, chinh phục đỉnh lịch sử?

S&P 500 lập đỉnh mới, Dow Jones đảo chiều giữa tâm điểm báo cáo lợi nhuận

Với vị thế đầu ngành, cổ phiếu nhóm Big 4 này còn dư địa tăng giá?

Cổ phiếu hàng không lên tiếng, chứng khoán đã ở rất gần đỉnh lịch sử

Thêm một lô trái phiếu của Novaland đến hạn chưa thể chi trả

Hệ sinh thái sản phẩm của TCBS: Một nền tảng, nhiều kênh tiếp cận

Tín hiệu cổ phiếu hôm nay: EVF phân kỳ ngắn hạn, nhà đầu nên quan sát thay vì vội giải ngân

Một cổ phiếu nhựa có khả năng thoát diện cảnh báo nhờ đảo chiều kết quả kinh doanh

Kịch bản phiên chiều 24/7: Dòng tiền liệu còn đủ sức giữ nhịp thị trường?

Chứng khoán phiên sáng giằng co, nhóm midcap, penny hút dòng tiền

Thêm 6 doanh nghiệp chốt lịch trả cổ tức tiền mặt, cao nhất lên tới 22%

2 doanh nghiệp đầu ngành cảng biển nhận nhiệm vụ đặc biệt từ Thủ tướng

Cập nhật giá cà phê hôm nay 21/7: Tăng mạnh nhất nhiều tuần gần đây

Nhà máy điện Nhơn Trạch 3 sắp phát điện thương mại, Đồng Nai và EVNNPT nỗ lực gỡ một điểm phức tạp

Quy định chi tiết về thí điểm về một số cơ chế, chính sách đặc thù phát triển nhà ở xã hội

Lãi tăng vọt, không nợ vay, doanh nghiệp thủy điện làm ngay một việc khiến cổ đông ‘mát lòng’

Thị trường kim loại quý hôm nay 18/7/2025: Giá vàng bất động, bạc giảm đồng loạt

- thị trường chứng khoán

- giá gạo tháng 12

- thuốc lá điện tử

- Tổng công ty truyền tải điện Quốc gia

- laptop dành cho sinh viên

- giá tiêu trong nước

- Thế giới

- Thủ tướng Phạm Minh Chính

- Quy hoạch đô thị

- Gia Lai