ACBS: Cổ phiếu ngân hàng đang ở mức định giá thấp nhất lịch sử, cơ hội hấp dẫn cho đầu tư dài hạn

VDSC: Tăng trưởng huy động và cung tiền thấp nhất trong nhiều năm | |

Ngân hàng Nhà nước siết loạt biện pháp ngăn chặn cá độ mùa World Cup |

Trong báo cáo cập nhật ngành ngân hàng vừa phát hành, Chứng khoán ACB (ACBS) cho biết đợt sụt giảm mạnh của thị trường đã đưa giá cổ phiếu ngân hàng về vùng hấp dẫn.

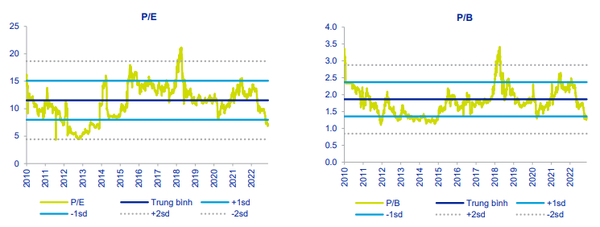

Tại ngày 23/11/2022, ngành ngân hàng được giao dịch ở P/E là 7,1 lần và P/B là 1,3 lần, tương đương với vùng đáy COVID-19 đợt 1 vào tháng 3/2020. Mức định giá này thấp hơn lần lượt 38,1% và 29,6% so với trung bình lịch sử giai đoạn 2010 – 2022.

|

| Cổ phiếu ngân hàng là cơ hội hấp dẫn cho đầu tư dài hạn. Ảnh minh họa |

Mặc dù đánh giá lợi nhuận ngành ngân hàng sẽ tăng trưởng chậm lại trong quý IV/2022 và 6 tháng năm 2023, tuy nhiên, với định giá đang ở mức thấp, ACBS đánh giá cổ phiếu ngành ngân hàng sẽ là những cơ hội đầu tư hấp dẫn cho các nhà đầu tư dài hạn.

Trong ngắn hạn, nhóm phân tích nhận định các thay đổi về chính sách và tình hình vĩ mô diễn biến theo hướng tích cực hơn sẽ là những chất xúc tác cho giá cổ phiếu ngành ngân hàng hồi phục.

ACBS cũng chỉ ra rủi ro giảm giá cổ phiếu ngành ngân hàng trong ngắn hạn gồm: (1) tình trạng dòng vốn bị tắc nghẽn kéo dài gây ra cuộc khủng hoảng trong lĩnh vực bất động sản và làm nợ xấu tăng cao đột biến; (2) Lạm phát ở Mỹ duy trì ở mức cao khiến FED phải tăng mạnh lãi suất đồng USD và gây áp lực lên thanh khoản hệ thống ngân hàng Việt Nam.

|

| P/E và P/B ngành ngân hàng. Nguồn: ACBS |

Đối với triển vọng kinh doanh quý IV/2022 và năm 2023, ACBS cho biết lãi suất liên ngân hàng tăng sẽ tác động tiêu cực đến tỷ lệ thu nhập lãi cận biên (NIM) của các ngân hàng vay ròng liên ngân hàng như Techcombank, VPBank, HDBank, TPBank, MSB và LienVietPostBank.

Theo ACBS, chất lượng tài sản ổn định trong quý III/2022 nhưng có dấu hiệu suy giảm kể từ quý IV/2022. Các doanh nghiệp bất động sản đối mặt với áp lực thanh toán khi trái phiếu đáo hạn và một số doanh nghiệm phải mua lại trái phiếu trước hạn để hạn chế rủi ro pháp lý. Điều này sẽ làm gia tăng rủi ro nợ xấu và trích lập dự phòng cho các ngân hàng có tỷ trong cho vay bất động sản và trái phiếu doanh nghiệp cao như Techcombank, MB, VPBank và TPBank.

Tuy nhiên, điểm tích cực là các ngân hàng đang tích cực làm dày bộ đệm dự phòng để tăng khả năng chống chịu nợ xấu phát sinh (nếu có).

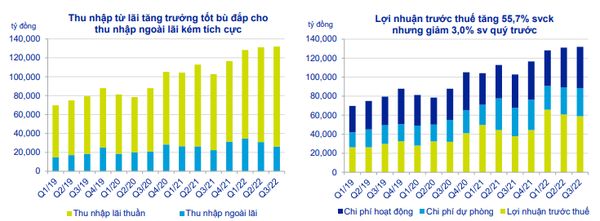

Về kết quả kinh doanh quý III/2022, lợi nhuận trước thuế các ngân hàng trên sàn HOSE tăng trưởng 55,7% so với cùng kỳ nhưng giảm 3% so với quý II. Trong đó, thu nhập lãi thuần quý III tăng trưởng 31,4% so với cùng kỳ và tăng 5,5% so với quý trước nhờ tăng trưởng tín dụng cao và NIM ổn định

|

| Nguồn: ACBS |

Thu nhập ngoài lãi quý III tăng 17,4% so với cùng kỳ nhưng giảm 15,2% so với quý trước do tác động tiêu cực từ thị trường chứng khoán và trái phiếu doanh nghiệp.

Nợ tái có cấu do COVID-19 tiếp tục xu hướng giảm chỉ còn chiếm 0,4% tổng dư nợ. Nợ tái cơ cấu chuyển sang nhóm nợ thấp hơn khiến tỷ lệ nợ xấu và nợ nhóm 2 tăng nhẹ trong quý III, lần lượt 7 và 22 điểm cơ bản.

Thu Thủy

Bài liên quan

Uỷ ban Rủi ro trực thuộc Hội đồng Hiệp hội Ngân hàng Việt Nam tổ chức họp lần thứ nhất

Xếp hạng tín nhiệm và con đường hướng tới tài chính bền vững của ngân hàng

TS. Nguyễn Quốc Hùng: Xếp hạng tín nhiệm ngày càng quan trọng trong bối cảnh mới

Top 10 ngân hàng có tỷ lệ bao phủ nợ xấu, trích lập dự phòng rủi ro cao nhất

Hiệp hội Ngân hàng Việt Nam làm việc với Tổng Lãnh sự quán Vương quốc Anh

Câu lạc bộ Tài chính Tiêu dùng tổ chức thành công Hội nghị nhiệm kỳ II

Hiệp hội Ngân hàng Việt Nam làm việc với Hiệp hội Quỹ Tín dụng Nhân dân

Hiệp hội Ngân hàng Việt Nam thăm và làm việc với ICBC Chi nhánh Hà Nội

Hiệp hội Ngân hàng Việt Nam làm việc với IMF về lĩnh vực ngân hàng số và tài sản mã hóa

Thường trực Hội đồng Hiệp hội Ngân hàng Việt Nam họp triển khai nhiệm vụ 7 tháng cuối năm 2025

Siêu dự án nghỉ dưỡng và du thuyền 4,5 tỷ USD tại Bình Định đón bước ngoặt lớn, hé lộ kế hoạch khác biệt

“Không nên nghĩ giá dầu thật cao thì cổ phiếu dầu khí sẽ tốt”

Xuất khẩu sang Mỹ bùng nổ, cổ phiếu cảng biển nào đón sóng tăng trưởng ?

Giá sầu riêng hôm nay 27/6: Vẫn "Lẹt đẹt" ở mức thấp, doanh nghiệp chờ đơn hàng xuất khẩu

"Sếp lớn" một doanh nghiệp sàn HOSE bất ngờ rút đơn từ nhiệm

Thị trường biến động vì căng thẳng Trung Đông: Nhà đầu tư cá nhân nên làm gì?

Nhiệt kế thị trường sáng 24/6: Dầu khí giảm sâu, VN-Index vẫn tiến sát kháng cự 1.370<br>

- Vụ Tiết kiệm năng lượng và Phát triển bền vững

- Du lịch Bầu Mây

- giá tiêu Brazil

- giá xăng E5 RON 92

- Hyundai Tucson

- máy tính bảng realme

- Giá bạc Comex

- Thủ tướng Malaysia

- Chứng khoán

- đầu tư vàng