Các ngân hàng vừa cắt giảm lãi suất cho vay sẽ được hưởng lợi từ việc nới “room” tín dụng

Loạt ngân hàng lỗ đậm từ đầu tư chứng khoán trong 9 tháng đầu năm | |

Dự thảo: Giao dịch từ 300 triệu đồng trở lên phải báo cáo Ngân hàng Nhà nước |

Trong báo cáo thị trường tiền tệ tuần 29/11-2/12, Công ty CP Chứng khoán SSI cho biết Ngân hàng Nhà nước (NHNN) chính thức nới hạn mức tín dụng thêm 1,5 - 2%, tương đương với tăng trưởng tín dụng năm nay sẽ vào khoảng 15,5 - 16% so với cuối 2021, và tổng hạn mức tín dụng cho tháng 12 sẽ vào khoảng hơn 400.000 tỷ đồng.

|

| Ảnh minh họa |

Mặc dù tỷ lệ phân bổ về từng ngân hàng chưa được công bố, NHNN đã nêu nguyên tắc ưu tiên nới room tín dụng cho các tổ chức tín dụng (TCTD) có năng lực tài chính đảm bảo đạt các yêu cầu theo đánh giá của cơ quan quản lý, có thanh khoản tốt, lãi suất thấp hơn, hay các TCTD đang được giao hỗ trợ tái cơ cấu các ngân hàng TMCP 0 đồng hay hỗ trợ các quỹ tín dụng nhân dân.

Chuyên gia cho rằng điều này đồng nghĩa với việc nhóm các ngân hàng thương mại (NHTM) mới thực hiện việc cắt giảm lãi suất cho vay sẽ có lợi thế hơn.

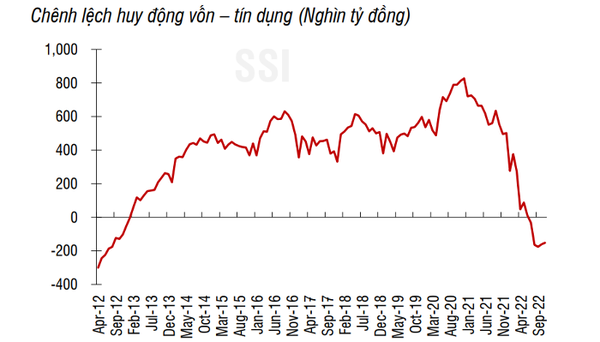

Tuy nhiên, áp lực cho việc cân đối vốn từ phía các NHTM là rất lớn, trong bối cảnh thanh khoản trên hệ thống về trung hạn vẫn chưa được cải thiện nhiều do chênh lệch huy động vốn – tín dụng ở mức âm.

|

| Nguồn: NHNN, SSI tổng hợp. |

Cũng theo SSI Research, cần phải lưu ý rằng việc bổ sung thêm hạn mức tín dụng sẽ chỉ giải quyết một phần nhỏ vấn đề ở thời điểm hiện tại, đến từ một số yếu tố sau:

Thứ nhất, theo thông tin từ NHNN, hạn mức tín dụng đã được phân bổ cho các NHTM là 14% và tăng trưởng tín dụng đến nay mới đạt 11,5% so với đầu năm. Do vậy, dư địa để các NHTM cấp tín dụng tại thời điểm hiện tại là có, tuy nhiên vấn đề phần nhiều đến từ các tiêu chí cho việc giải ngân cho vay có được nới ra không.

Thứ hai, chênh lệch huy động vốn – tín dụng chưa có nhiều cải thiện và do đó, việc nới trần tín dụng phù hợp hơn để gia hạn khoản vay cũ, thay vì dành cho các khoản vay mới.

Đánh giá về tình hình thanh khoản trên hệ thống, theo SSI Research đã có tín hiệu dịu lại về cuối tháng, nhờ các nghiệp vụ thị trường mở được điều tiết linh hoạt cũng như các doanh nghiệp phát hành đã phần nào giải quyết tạm thời các vấn đề liên quan đến việc gia hạn/giãn/cơ cấu lại trái phiếu doanh nghiệp.

Tuy nhiên, mặt bằng lãi suất huy động ở thị trường 1 vẫn tiếp tục xu hướng tăng trong tháng. Tính đến hiện tại, mức lãi suất phổ biến cho kỳ hạn trên 6 tháng ở các NHTMCP đã được đẩy lên vùng 8,5 – 9,5%/năm và chưa tính đến các mức khuyến mãi tăng thêm dành cho những khoản tiền gửi giá trị lớn.

Nhìn chung, lãi suất huy động đã tăng khoảng 350 – 400 điểm cơ bản so với cuối năm 2021 cho kỳ hạn trên 6 tháng và mức này cũng đã cao hơn so với thời điểm trước Covid. Tuy nhiên, áp lực đối với lãi suất thị trường 1 vẫn còn khá cao khi số liệu mới nhất về tăng trưởng tín dụng và huy động từ NHNN (tính đến cuối tháng 10) vẫn chưa cho thấy sự cải thiện đáng kể trong chênh lệch huy động – tín dụng của nền kinh tế.

Ngược lại, đà tăng của lãi suất cho vay phần nào chậm hơn, hay thậm chí còn giảm nhằm thực hiện chủ trương của Quốc hội, Chính phủ và chỉ đạo của NHNN về triển khai các giải pháp thúc đẩy phục hồi và phát triển nền kinh tế.

Hoàng Hà

Bài liên quan

Hiệp hội Ngân hàng Việt Nam họp xây dựng Sổ tay Hướng dẫn tái cấu trúc nợ ngoài tòa

Uỷ ban Rủi ro trực thuộc Hội đồng Hiệp hội Ngân hàng Việt Nam tổ chức họp lần thứ nhất

Xếp hạng tín nhiệm và con đường hướng tới tài chính bền vững của ngân hàng

TS. Nguyễn Quốc Hùng: Xếp hạng tín nhiệm ngày càng quan trọng trong bối cảnh mới

Top 10 ngân hàng có tỷ lệ bao phủ nợ xấu, trích lập dự phòng rủi ro cao nhất

Hiệp hội Ngân hàng Việt Nam làm việc với Tổng Lãnh sự quán Vương quốc Anh

Câu lạc bộ Tài chính Tiêu dùng tổ chức thành công Hội nghị nhiệm kỳ II

Hiệp hội Ngân hàng Việt Nam làm việc với Hiệp hội Quỹ Tín dụng Nhân dân

Hiệp hội Ngân hàng Việt Nam thăm và làm việc với ICBC Chi nhánh Hà Nội

Hiệp hội Ngân hàng Việt Nam làm việc với IMF về lĩnh vực ngân hàng số và tài sản mã hóa

Một doanh nghiệp ngành dệt may lập đỉnh doanh thu nhờ chuyển mình khỏi mô hình truyền thống

Giá Pi Network hôm nay 1/7: Pi đang ở vùng "chờ sóng lớn"

Chiếc iPhone 5G nhỏ nhất, rẻ nhất Việt Nam, hiệu năng "không phải dạng vừa"

S&P 500 chạm đỉnh lịch sử, cổ phiếu năng lượng và crypto dẫn sóng

Giá heo hơi hôm nay 27/6: Toàn thị trường "án binh bất động", chờ sóng mới từ đầu tháng 7

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Chứng khoán HSC thay đổi kế hoạch chào bán hàng trăm triệu cổ phiếu

Ai đang âm thầm định hình Khu thương mại tự do đầu tiên ở miền Trung?

- đối thủ SH

- giá xe SH

- buôn lậu vàng

- chó dại cắn

- Chứng khoán

- xe máy tay ga Trung Quốc giá rẻ

- lãi suất ngân hàng

- Công nghệ mới chẩn đoán

- giá cà phê Kon Tum

- Techcombank