Chính sách an toàn vĩ mô tại Việt Nam: Thực trạng và giải pháp

13/02/2024 - 20:10

(Bankviet.com) Từ sau cuộc khủng hoảng tài chính năm 2008, các nước đã thừa nhận sự cần thiết của chính sách an toàn vĩ mô (ATVM) trong ổn định tài chính và đặt chính sách ATVM vào vị trí trung tâm của sự tương tác giữa các chính sách kinh tế vĩ mô với chính sách an toàn vi mô.

Từ sau cuộc khủng hoảng tài chính năm 2008, các nước đã thừa nhận sự cần thiết của chính sách an toàn vĩ mô (ATVM) trong ổn định tài chính và đặt chính sách ATVM vào vị trí trung tâm của sự tương tác giữa các chính sách kinh tế vĩ mô với chính sách an toàn vi mô. Ổn định tài chính là nền tảng cho phát triển bền vững ở các quốc gia nói chung và tại Việt Nam nói riêng. Ổn định tài chính sẽ tạo môi trường thuận lợi hơn cho cả nhà đầu tư và người gửi tiền, tăng hiệu quả của hoạt động trung gian tài chính, tăng các chức năng của thị trường tài chính và cải thiện phân phối nguồn lực để phát triển hệ thống tài chính lành mạnh và minh bạch. Bài viết đề cập tổng quan về chính sách ATVM, thực trạng thực thi chính sách ATVM tại Việt Nam, đồng thời cập nhật những khoảng trống và đề xuất giải pháp tăng cường hiệu quả chính sách ATVM tại Việt Nam.

1. Tổng quan về chính sách ATVM

1.1. Các khái niệm

Hệ thống tài chính là tổng thể các hoạt động tài chính trong các lĩnh vực khác nhau của nền kinh tế có quan hệ hữu cơ với nhau về việc hình thành và sử dụng các nguồn vốn ở các chủ thể kinh tế - xã hội hoạt động trong lĩnh vực đó. Hệ thống tài chính bao gồm mạng lưới các trung gian tài chính (ngân hàng thương mại, tổ chức tiết kiệm và cho vay, bảo hiểm…) và thị trường tài chính (thị trường cổ phiếu, trái phiếu...) mà trên đó, người ta mua, bán nhiều loại công cụ tài chính khác nhau (tiền gửi ngân hàng, tín phiếu kho bạc, cổ phiếu, trái phiếu) có liên quan đến việc chuyển tiền, vay và cho vay vốn (IMF, 2006).

Hệ thống tài chính ngày càng phát triển, đa dạng và tập hợp các chức năng cơ bản nhất như: (i) Tạo ra kênh kết nối các khoản tiết kiệm của khu vực hộ gia đình tới khu vực doanh nghiệp và phân bổ các quỹ đầu tư tới khu vực sản xuất; (ii) Tài trợ cho nhu cầu chi tiêu và đầu tư của nền kinh tế; (iii) Đồng thời, hệ thống tài chính giúp san sẻ rủi ro của các khoản đầu tư giữa khu vực hộ gia đình và các doanh nghiệp (Đặng Thị Huyền Anh, 2017).

Rủi ro hệ thống là rủi ro về sự đổ vỡ của các dịch vụ tài chính bắt nguồn từ sự suy yếu toàn bộ hoặc một phần của hệ thống tài chính và có khả năng gây ra hậu quả nghiêm trọng đối với nền kinh tế thực (IMF, FSB và BIS, 2009). Vấn đề trung tâm của chính sách ATVM là rủi ro hệ thống. Đây là rủi ro mà một sự kiện là khởi nguồn của những tổn thất về giá trị kinh tế hoặc niềm tin làm gia tăng bất ổn ở một phần đáng kể của hệ thống tài chính và đủ nghiệm trọng để tác động đến nền kinh tế thực. Theo Quỹ Tiền tệ quốc tế (IMF), nguyên nhân chủ yếu gia tăng rủi ro hệ thống gồm: Tăng trưởng tín dụng nóng, giá tài sản tài chính, bất động sản tăng cao; đòn bẩy tài chính quá mức và hậu quả kéo theo khi phải giảm vay nợ; thị trường tài chính thiếu hụt thanh khoản trên diện rộng; sự lưu chuyển các dòng vốn lớn và bất ngờ giữa các quốc gia; sự quản lý yếu kém của hệ thống giám sát tài chính.

Theo Quy chế giám sát rủi ro hệ thống của Ngân hàng Nhà nước Việt Nam (NHNN) (được ban hành theo Quyết định số 2563/QĐ-NHNN ngày 31/12/2016 của Thống đốc NHNN), rủi ro hệ thống là nguy cơ gây gián đoạn khả năng cung cấp dịch vụ tài chính và hoạt động của tổ chức tài chính từ sự tác động của một hoặc nhiều tác nhân từ bên trong hoặc bên ngoài khu vực tài chính, từ đó gây ra thiệt hại nghiêm trọng không chỉ đối với hệ thống tài chính mà còn đối với nền kinh tế. Rủi ro hệ thống bắt nguồn từ những yếu tố dễ bị tổn thương được tích tụ qua thời gian (gọi là chiều thời gian hoặc tính thuận chu kỳ) và hình thành từ các mối liên kết và lan truyền trong hệ thống tài chính (gọi là chiều liên kết hoặc tính cấu trúc).

Đặc điểm của rủi ro hệ thống: Rủi ro hệ thống tác động vào hệ thống tài chính gây ra những nguy cơ sụp đổ đối với toàn bộ hệ thống tài chính; có thể xuất phát từ rủi ro của một tổ chức và lan truyền đến các tổ chức khác (rủi ro liên kết); thường tác động đến kinh tế vĩ mô nếu không có những chính sách ứng phó nhanh chóng và mạnh mẽ.

Ổn định tài chính theo IMF, FSB và BIS (2009) là khả năng của hệ thống tài chính trong việc: (i) Nâng cao hiệu quả phân bổ các nguồn lực kinh tế cũng như hiệu quả của các tiến trình kinh tế khác (tích lũy của cải, tăng trưởng kinh tế, giải quyết phúc lợi xã hội); (ii) Đánh giá, quản lý các “rủi ro mang tính hệ thống”; (iii) duy trì được năng lực thực hiện chức năng chính nêu trên ngay cả khi bị ảnh hưởng bởi cú sốc bên ngoài và/hoặc bởi sự hình thành những mất cân đối lớn trong nền kinh tế.

Theo ECB (2009), ổn định tài chính là tổng hòa các điều kiện mà theo đó hệ thống tài chính, gồm các trung gian tài chính, thị trường và cơ sở hạ tầng của thị trường, có khả năng chịu được các cú sốc và giảm thiểu nguy cơ gây gián đoạn chu trình trung gian tài chính nhằm đảm bảo sự phân bổ nguồn lực một cách hợp lý tới các cơ hội đầu tư có khả năng sinh lời.

Tuy chưa có định nghĩa chuẩn nhưng nhìn chung, ổn định tài chính bao hàm một số vấn đề sau: (i) Mục tiêu của ổn định tài chính là đảm bảo cho hệ thống tài chính thực hiện các chức năng của nó một cách thông suốt, từ đó phân bổ có hiệu quả nguồn lực của nền kinh tế; (ii) Rủi ro hệ thống là vấn đề cốt lõi đối với ổn định của toàn bộ hệ thống tài chính, do đó cần được xác định và quản lý hiệu quả; (iii) Ổn định tài chính là vấn đề có tính phức tạp, phạm vi rộng, liên quan đến trách nhiệm của nhiều cơ quan nhà nước, do đó cần có sự phối hợp thực hiện.

Chính sách ATVM là chính sách sử dụng các công cụ an toàn để hạn chế các rủi ro đối với tổng thể hệ thống tài chính nhằm giảm thiểu khả năng đổ vỡ của hệ thống tài chính có thể gây hậu quả nghiêm trọng đối với nền kinh tế thực (IMF, FSB và BIS, 2009). Theo Quy chế giám sát rủi ro hệ thống, chính sách ATVM là các quyết định sử dụng công cụ ATVM nhằm ngăn ngừa và giảm thiểu rủi ro hệ thống.

Mục tiêu chính của chính sách ATVM là ổn định tài chính. Để có thể hạn chế, ngăn ngừa rủi ro hệ thống, chính sách ATVM theo đuổi các mục tiêu trung gian để thực hiện nhiệm vụ giúp: (i) Tăng khả năng phục hồi của hệ thống tài chính trước các cú sốc bằng cách thiết lập và nới lỏng công cụ ATVM giúp duy trì khả năng hoạt động hiệu quả của hệ thống tài chính; (ii) Ngăn chặn sự hình thành và gia tăng mức độ tổn thương của hệ thống qua thời gian bằng cách giảm thiểu phản ứng thuận chu kỳ giữa giá tài sản và tín dụng; chống đòn bẩy tài chính quá mức, nợ và nguồn tài trợ không ổn định; (iii) Kiểm soát các điểm dễ tổn thương trong cấu trúc của hệ thống tài chính phát sinh thông qua các mối liên kết với nhau, rủi ro chung và vai trò quan trọng của các trung gian tài chính riêng lẻ trong các thị trường chính có thể làm cho các tổ chức trở nên “quá lớn để sụp đổ” (FSB, 2009; CGFS, 2010; IMF, 2013).

Phạm vi phân tích của chính sách ATVM là toàn bộ hệ thống tài chính (gồm ngân hàng, chứng khoán và bảo hiểm) và tương tác của nó với nền kinh tế thực (khu vực doanh nghiệp, hộ gia đình).

Công cụ chính sách ATVM (còn gọi là công cụ ATVM) được xây dựng nhằm giảm thiểu, hạn chế rủi ro hệ thống tiến triển theo chiều thời gian hoặc theo chiều liên kết. Việc lựa chọn, đề xuất áp dụng công cụ chính sách ATVM dựa trên kết quả quá trình theo dõi và giám sát rủi ro hệ thống (từ khâu theo dõi hệ thống tài chính, nhận diện rủi ro, đánh giá rủi ro đến báo cáo rủi ro).

1.2. Vị trí của chính sách ATVM và mối quan hệ tương tác với các chính sách khác

Trước khủng hoảng tài chính 2008, các nhà hoạch định chính sách chỉ chú trọng tới hai bộ chính sách độc lập một cách tương đối đó là chính sách kinh tế vĩ mô và chính sách ATVM. Tuy nhiên, những hạn chế của chính sách ATVM và các chính sách kinh tế vĩ mô khác trong vấn đề phát hiện và ngăn ngừa khủng hoảng đã buộc các nhà hoạch định chính sách chuyển sự quan tâm của mình sang chính sách ATVM và đặt chính sách này vào trung tâm của sự tương tác giữa các chính sách kinh tế vĩ mô với chính sách ATVM.

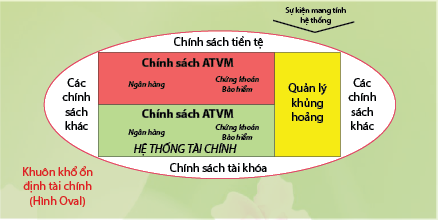

Chính sách an toàn vi mô, chính sách ATVM cho hệ thống tài chính và chính sách quản lý khủng hoảng được xem là ba cấu phần cốt lõi (hình chữ nhật) của ổn định tài chính (Hình 1). Bộ ba chính sách này cùng với các chính sách vĩ mô khác như chính sách tiền tệ, chính sách tài khóa, chính sách cạnh tranh… tạo nên một khuôn khổ toàn diện của ổn định tài chính (hình bầu dục), trung tâm của nền kinh tế thực. Chính sách ATVM có vai trò trung tâm trong ổn định tài chính.

Hình 1: Vị trí của chính sách ATVM

Nguồn: Jan Brockmeijer (2011)

Trong khuôn khổ ổn định tài chính, chính sách ATVM được hiểu là chính sách sử dụng các công cụ an toàn để hạn chế các rủi ro đối với tổng thể hệ thống tài chính nhằm giảm thiểu khả năng đổ vỡ của hệ thống tài chính mà có thể gây hậu quả nghiêm trọng đối với nền kinh tế thực (IMF, FSB và BIS, 2011). Chính sách ATVM là một chính sách điều hành thận trọng nhằm đạt được sự ổn định tài chính của toàn bộ hệ thống tài chính, chứ không phải sự lành mạnh của từng tổ chức tài chính riêng lẻ (chính sách giám sát an toàn vi mô), nó tập trung vào sự tương tác giữa các tổ chức tài chính, các thị trường tài chính, cơ sở hạ tầng tài chính và toàn bộ nền kinh tế. Như vậy, có thể hiểu, mục tiêu của chính sách ATVM là “ổn định tài chính” thông qua việc ngăn ngừa rủi ro hệ thống vốn có trong hệ thống tài chính nhằm đạt được mục tiêu cuối cùng là tăng trưởng kinh tế bền vững.

Ổn định tài chính là kết quả tương tác của nhiều chính sách. Sự xuất hiện của chính sách ATVM không thay thế các chính sách kinh tế vĩ mô cũng như chính sách an toàn vi mô. Trái lại, chính sách ATVM là sự bổ sung toàn diện cho bộ chính sách điều hành kinh tế vĩ mô hiện tại, tạo thành một khuôn khổ ổn định tài chính hữu hiệu cho từng quốc gia. Như vậy, chính sách ATVM chỉ là một trong số rất nhiều các chính sách có tác động đến ổn định tài chính.

Chính sách ATVM được thực thi sẽ có tác động bổ sung đối với các chính sách hiện hành khác nhằm đạt được mục tiêu cuối cùng là ổn định tài chính. Để đảm bảo thực hiện mục tiêu ổn định tài chính có hiệu quả, chính sách ATVM cần phối hợp hài hòa với các chính sách khác như chính sách tiền tệ, chính sách tài khóa, chính sách cạnh tranh, chính sách an toàn vi mô, chính sách quản lý khủng hoảng... nhằm hạn chế tối đa sự lệch pha cũng như tác động ngoại ứng của từng chính sách đối với các chính sách khác.

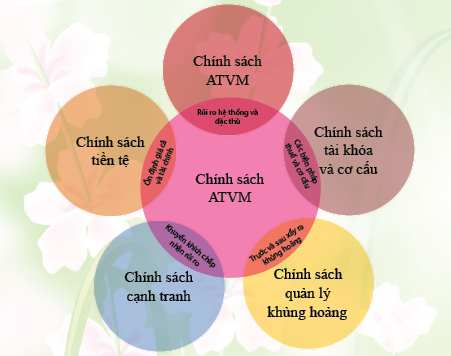

Nghiên cứu cho thấy, giữa các chính sách vĩ mô nói trên có sự tương tác và giao thoa lẫn nhau. Việc thực hiện mục tiêu của chính sách này sẽ hỗ trợ cho việc đạt được mục tiêu của chính sách kia và ngược lại. Phần giao thoa giữa các chính sách là sự khác biệt trong mục tiêu của các chính sách (Hình 2).

Hình 2: Sự tương tác của chính sách ATVM với các chính sách khác

Nguồn: IMF (2013a); Nguyễn Xuân Thành và Đỗ Thiên Anh Tuấn (2013)

Chẳng hạn, nếu như mục tiêu của chính sách tiền tệ là ổn định giá cả thì mục tiêu của chính sách ATVM là ổn định tài chính. Nếu như chính sách cạnh tranh khuyến khích các nhà đầu tư chấp nhận rủi ro thì chính sách ATVM lại ngăn ngừa các hành vi chấp nhận rủi ro quá mức. Nếu như các chính sách an toàn vi mô hướng đến mục tiêu kiểm soát các rủi ro mang tính đặc thù của ngành (idiosyncratic risks) hay còn gọi là rủi ro phi hệ thống (unsystemic risks) mà các định chế tài chính có thể gặp phải nhằm bảo vệ lợi ích của người gửi tiền và các nhà đầu tư, thì chính sách ATVM hướng mục tiêu vào việc kiểm soát các rủi ro có tính hệ thống (systemic risks) của toàn bộ hệ thống tài chính, qua đó nhằm giảm thiểu các thất bại có thể xảy ra trên một phạm vi rộng lớn hơn của toàn hệ thống. Tuy có mục tiêu, nhiệm vụ và công cụ khác nhau nhưng phải khẳng định, sự phối hợp hài hòa giữa các chính sách sẽ hỗ trợ tốt hơn cho việc đạt được mục tiêu của các bên.

1.3. Khuôn khổ chính sách ATVM hiệu quả

Theo Longworth (2011), khuôn khổ điều hành chính sách ATVM bao gồm các nhân tố: (i) Khung pháp lý và mô hình tổ chức thực hiện; (ii) Hoạt động phân tích ATVM gồm thu thập dữ liệu, phân tích; kiểm tra sức chịu đựng, đánh giá rủi ro (công cụ phân tích); (iii) Các công cụ chính sách.

Khuôn khổ pháp lý là nền tảng hỗ trợ quá trình vận hành chính sách của các cơ quan trong việc thực thi chính sách ATVM. Khuôn khổ này được xem xét xoay quanh ba vấn đề: (i) Mục tiêu giám sát ổn định tài chính của các cơ quan; (ii) Chức năng của các cơ quan liên quan; (iii) Quyền hạn của các cơ quan. Bên cạnh đó, vấn đề mô hình tổ chức là cách thức tổ chức hoạt động của các cơ quan giám sát để thực thi chính sách ATVM phù hợp với đặc điểm từng quốc gia. Tính phù hợp ở đây với hàm ý cơ cấu tổ chức này phải thúc đẩy khả năng hành động khi đối mặt với mối đe dọa ổn định của hệ thống tài chính, đảm bảo tiếp cận thông tin và phạm vi phù hợp với công cụ ATVM.

Theo nghiên cứu của Phạm Thị Hoàng Anh và cộng sự (2019), để hiểu được tác động của từng công cụ ATVM cần nắm bắt được cơ chế truyền dẫn của chính sách. Đây là một tập hợp những phản ứng dây chuyền khởi đầu từ việc kích hoạt/thoái lui các công cụ chính sách, tới các mục tiêu hoạt động, rồi tới mục tiêu trung gian và mục tiêu cuối cùng của thực thi chính sách. Những phản ứng này tạo nên hệ thống kênh tác động đa chiều tới các biến số của nền kinh tế.

Theo Longworth (2011), để đạt được mục tiêu cuối cùng của chính sách ATVM (là ổn định tài chính), chính sách ATVM có hai mục tiêu trung gian tách biệt là: (i) Tăng cường khả năng phục hồi của hệ thống tài chính trước sự suy giảm kinh tế và các cú sốc tổng cầu bất lợi khác; (ii) Ngăn ngừa các rủi ro hệ thống phát sinh và lan truyền trong nội bộ hệ thống tài chính.

Theo IMF, FSB, BIS (2011), có bốn yếu tố tạo nên khuôn khổ chính sách ATVM hiệu quả:

Thứ nhất, khuôn khổ chính sách ATVM hiệu quả trước hết cần phải đưa ra được một định nghĩa, mục tiêu và phạm vi rõ ràng. Trong đó, chính sách ATVM được định nghĩa cụ thể, rõ ràng là: “Việc sử dụng chủ yếu các công cụ ATVM để hạn chế rủi ro hệ thống”. Thông qua việc giảm nhẹ rủi ro hệ thống, các biện pháp ATVM đặt mục tiêu cuối cùng là giảm thiểu tần suất và tính nghiêm trọng của khủng hoảng tài chính.

Thứ hai, về sắp xếp cơ cấu tổ chức, nền tảng cơ cấu tổ chức nên tương xứng với khuôn khổ chính sách ATVM. Một cơ cấu tổ chức tốt nên rõ ràng về công tác ủy quyền, điều hành và trách nhiệm giải trình, có đủ quyền hạn và linh hoạt trong phối hợp trong nước. Về thông lệ, nên có một đơn vị chuyên biệt có thể thực thi chính sách ATVM và thiết lập một tần suất nhất định các cuộc họp.

Thứ ba, các vấn đề về vận hành cần được thông suốt. Khuôn khổ toàn diện về giám sát rủi ro hệ thống là cơ sở quan trọng trong việc vận hành chính sách ATVM. Một số chỉ số cảnh báo sớm được xem là hiệu quả nhằm đánh giá các nguy cơ tổn thương khi căng thẳng xuất hiện. Các chỉ số cảnh báo sớm có thể kết hợp với các chỉ tiêu bổ sung để giúp đo khả năng phục hồi.

Thứ tư, cần có sự đồng thuận quốc tế về chính sách ATVM. Ở các nền kinh tế đã có sự hợp nhất tài chính, chính sách ATVM chịu ảnh hưởng từ một loạt các tác nhân ngoại biên. Chính sách ATVM trong nước hiệu quả giúp kiềm chế rủi ro ở một nước có thể hỗ trợ cho ổn định tài chính ở nước khác, tạo nên ảnh hưởng ngoại biên tích cực.

2. Thực trạng thực thi chính sách ATVM tại Việt Nam

2.1. Khung pháp lý và mô hình tổ chức thực hiện

Khung pháp lý điều hành chính sách giám sát ATVM tại Việt Nam hiện nay đang trong quá trình nghiên cứu thiết lập và xây dựng. Văn bản quy phạm pháp luật đầu tiên đề cập gián tiếp đến chính sách ATVM thông qua việc xây dựng chính sách ngăn ngừa rủi ro có tính hệ thống là Nghị định số 156/2013/NĐ-CP1 ngày 11/11/2013 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của NHNN. Theo đó, Chính phủ giao NHNN nhiệm vụ ổn định hệ thống tiền tệ, tài chính thông qua xây dựng các biện pháp ngăn ngừa rủi ro có tính hệ thống trong lĩnh vực tiền tệ, tài chính và chính sách, biện pháp ứng phó với khủng hoảng, đảm bảo ổn định hệ thống tiền tệ, ngân hàng, tài chính. Thuật ngữ “giám sát ATVM” được đề cập trực tiếp lần đầu trong một văn bản quy phạm pháp luật là Nghị định số 26/2014/NĐ-CP ngày 07/4/2014 của Chính phủ về tổ chức và hoạt động của Thanh tra, giám sát ngành Ngân hàng. Trên cơ sở Nghị định này, Thống đốc NHNN đã ban hành Thông tư số 08/2017/TT-NHNN ngày 01/8/2017, Thông tư số 04/2018/TT-NHNN ngày 12/3/2018 và Thông tư số 08/2022/TT-NHNN ngày 30/6/2022 quy định về trình tự, thủ tục giám sát ngân hàng, trong đó có nội dung giám sát ATVM. Tuy nhiên, các quy định này giới hạn giám sát ATVM cho hệ thống tổ chức tín dụng, chủ yếu các ngân hàng mà chưa bao hàm đầy đủ khu vực tài chính gồm cả chứng khoán và bảo hiểm như thông lệ quốc tế (Phan Minh Anh, 2023).

Xác định rủi ro hệ thống là nội dung trọng tâm cần giải quyết của chính sách ATVM nhằm đạt mục tiêu cuối cùng là ổn định tài chính, Thống đốc NHNN đã ban hành các văn bản như: (i) Quyết định số 991/QĐ-NHNN ngày 18/5/2017 giao Vụ Ổn định tiền tệ - tài chính thuộc NHNN tham mưu về chính sách ATVM, ổn định tài chính; (ii) Quyết định số 2563/QĐ-NHNN ngày 31/12/2016 về việc ban hành Quy chế giám sát rủi ro hệ thống, trong đó quy định nội dung, trình tự, thủ tục, trách nhiệm của các đơn vị thuộc NHNN trong công tác giám sát rủi ro hệ thống nhằm hỗ trợ ổn định tiền tệ, tài chính; (iii) Quyết định số 2471/QĐ-NHNN ngày 20/12/2016 về việc thành lập Tổ công tác và Nhóm giúp việc Tổ công tác ổn định tiền tệ, tài chính của NHNN với mục đích tăng cường công tác phối hợp và chia sẻ thông tin trong nội bộ NHNN phục vụ giám sát rủi ro hệ thống, tham mưu, giúp Thống đốc NHNN trong việc giải quyết các vấn đề liên quan đến ổn định tiền tệ - tài chính, đánh giá rủi ro hệ thống, kiến nghị giải pháp và chính sách để tăng cường ổn định tài chính.

Về mô hình thể chế, theo đánh giá của IMF thông qua Chương trình Đánh giá Khu vực Tài chính (FSAP) từ năm 2012 đến nay, giám sát tài chính tại Việt Nam đang bị phân tán, chưa rõ ràng về cơ quan đầu mối. Hiện nay, Việt Nam chưa có một tổ chức chịu trách nhiệm điều hành chính sách giám sát ATVM và cũng chưa có quy định pháp luật về giám sát tổng thể hệ thống tài chính. Chức năng giám sát hệ thống tài chính Việt Nam được phân chia cho nhiều cơ quan giám sát như: (i) NHNN (thông qua Cơ quan Thanh tra, giám sát ngân hàng) giám sát hệ thống các tổ chức tín dụng; (ii) Bộ Tài chính (Ủy ban Chứng khoán Nhà nước và Cục Quản lý, giám sát bảo hiểm) giám sát khu vực chứng khoán và bảo hiểm, thông qua các đơn vị trực thuộc.

2.2. Công cụ phân tích, đánh giá ATVM

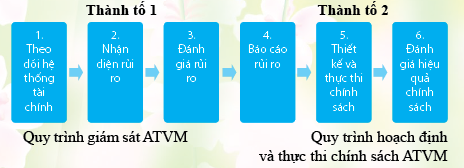

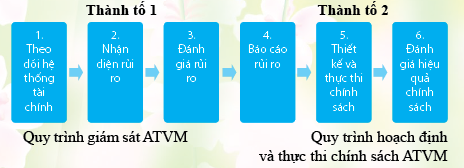

Quy trình thực thi chính sách ATVM của NHNN gồm: (i) Hoạt động theo dõi, giám sát ATVM (từ khâu theo dõi, nhận diện, đánh giá đến báo cáo rủi ro); (ii) Lựa chọn, thực thi và đánh giá hiệu quả công cụ ATVM. Kết quả của hoạt động theo dõi, giám sát ATVM là cơ sở, yếu tố đầu vào để đưa ra quyết định lựa chọn, áp dụng công cụ ATVM thích hợp nhằm ngăn ngừa, giảm thiểu rủi ro hệ thống. Thành tố 12 và 2 tạo thành quy trình thực thi chính sách ATVM (Hình 3).

Hình 3: Quy trình thực thi chính sách ATVM

Nguồn: Vụ Ổn định tiền tệ - tài chính, NHNN

Để triển khai thành tố 1 của Quy trình thực thi chính sách ATVM, NHNN tiến hành thu thập số liệu, theo dõi hoạt động của hệ thống tài chính, sử dụng một số công cụ, phân tích, đánh giá ATVM để phân tích, đánh giá tác động và nguy cơ dẫn đến rủi ro hệ thống, để từ đó phát hiện, cảnh báo các yếu tố tác động, xu hướng biến động tiêu cực, tính mất cân đối, các rủi ro đối với hệ thống tài chính. Một số công cụ phổ biến được sử dụng như: (i) Các phương pháp/mô hình định tính và định lượng: Mô hình đánh giá tổn thương rủi ro tổng thể kinh tế tài chính, bản đồ nhiệt rủi ro (heat map), mô hình kiểm tra sức chịu đựng của hệ thống (stress test)…; (ii) Các chỉ số/công cụ đo lường rủi ro: Bộ chỉ số an toàn, ổn định tiền tệ - tài chính, bộ chỉ số ATVM (MPI), độ lệch tín dụng, VaR…

2.3. Công cụ chính sách ATVM

Đối với thành tố 2 của Quy trình thực thi chính sách ATVM, NHNN sử dụng các công cụ chính sách ATVM nhằm giảm thiểu, hạn chế rủi ro hệ thống tiến triển theo thời gian hoặc theo liên kết giữa các khu vực. Các công cụ chính sách ATVM khá đa dạng, bao gồm hầu hết là các công cụ an toàn, nhưng cũng có một số công cụ thường được coi là thuộc về các chính sách công khác (như tài chính, tiền tệ, ngoại hối và thậm chí cả các biện pháp hành chính) được sử dụng nhằm đạt được các mục tiêu trung gian hướng tới mục tiêu cuối cùng là ổn định tài chính. Việc phân loại các công cụ ATVM còn chưa được các nhà nghiên cứu thống nhất. Các quốc gia sẽ áp dụng các công cụ chính sách ATVM khác nhau tùy thuộc vào đặc điểm của hệ thống tài chính, độ mở của thị trường tài chính cũng như hiệu quả của chính sách tài khóa, chính sách tiền tệ mà quốc gia đó đang thực hiện (Nguyễn Vĩnh Hưng và cộng sự, 2022).

Bảng 1: Phân loại công cụ chính sách ATVM của IMF

.PNG)

.PNG)

Nguồn: IMF (2014)

IMF (2014) chia các công cụ chính sách ATVM thành năm nhóm dựa trên năm loại rủi ro hệ thống (Bảng 1): (i) Nhóm công cụ xử lý rủi ro tổng thể hệ thống ngân hàng; (ii) Nhóm công cụ xử lý rủi ro ngân hàng đối với hộ gia đình; (iii) Nhóm công cụ xử lý rủi ro ngân hàng đối với doanh nghiệp; (iv) Nhóm công cụ xử lý rủi ro thanh khoản hệ thống và rủi ro bán tháo trong khu vực tài chính phi ngân hàng; (v) Nhóm công cụ xử lý rủi ro cấu trúc.

Hội đồng rủi ro hệ thống châu Âu - ESRB (2014) phân loại công cụ ATVM thành bốn nhóm để giải quyết bốn mục tiêu trung gian (Bảng 2): (i) Hạn chế tăng trưởng tín dụng và sử dụng đòn bẩy tài chính quá mức; (ii) Xử lý chênh lệch kỳ hạn quá mức và thiếu thanh khoản thị trường; (iii) Hạn chế nguy cơ rủi ro tập trung trực tiếp và gián tiếp; (iv) Xử lý động cơ lệch lạc và rủi ro đạo đức.

Hiện nay, NHNN đã thiết lập các tỷ lệ an toàn: Tỷ lệ an toàn vốn, các hạn mức tín dụng, tỷ lệ khả năng thanh toán và giới hạn góp vốn, mua cổ phần. Ngoài ra, trong quá trình quản lý, giám sát các ngân hàng, NHNN đã sử dụng một số công cụ bản chất là an toàn vi mô, nhưng được áp dụng với mục đích ATVM như trần tăng trưởng tín dụng, giới hạn tín dụng đối với lĩnh vực không khuyến khích, quy định trọng số rủi ro đối với dư nợ chứng khoán và bất động sản (để xác định tỷ lệ an toàn vốn tối thiểu CAR), giới hạn cho vay ngoại tệ, trạng thái ngoại tệ mở, giới hạn tỷ lệ cấp tín dụng trên tổng số vốn huy động. Mặc dù các công cụ của chính sách ATVM chưa được ban hành theo góc độ ATVM, nhưng mục tiêu và tác động hướng tới của các công cụ này thực chất vẫn nhằm đảm bảo sự ổn định cho cả hệ thống tài chính tại Việt Nam.

3. Các phát hiện chính và đề xuất giải pháp tăng cường hiệu quả chính sách ATVM tại Việt Nam

3.1. Về khuôn khổ pháp lý và thể chế

Phát hiện chính

Thứ nhất, hệ thống tài chính tiềm ẩn các rủi ro liên thông giữa các khu vực ngân hàng, chứng khoán, bảo hiểm và các rủi ro mang tính hệ thống từ sự bất ổn của môi trường kinh tế vĩ mô cũng như từ các cú sốc bên ngoài. Trong khi đó, hệ thống giám sát tài chính hiện nay đi theo mô hình giám sát phân tán truyền thống, chủ yếu dựa trên cơ sở giám sát tuân thủ. Điều này là do về mặt tổ chức, thông qua việc thành lập các công ty con thuộc nhiều lĩnh vực khác nhau và việc đầu tư, góp vốn mua cổ phần và trái phiếu ở nhiều ngành nghề khác nhau, đã dẫn đến hoạt động của ngân hàng đồng thời chịu sự điều chỉnh của nhiều khuôn khổ pháp lý trong khi sự phối hợp của các cơ quan chức năng còn hạn chế. Về sản phẩm, ngân hàng đưa ra các sản phẩm và dịch vụ tài chính phức tạp, kết hợp giữa các lĩnh vực ngân hàng, chứng khoán, bảo hiểm khiến việc xác định phạm vi điều chỉnh đối với các sản phẩm này trở nên không rõ ràng. Điều này dẫn đến cơ quan giám sát tài chính hiện hành không đủ thông tin, không nhận diện được hoặc không đủ thẩm quyền để giám sát, xử lý hoặc chưa nằm trong đối tượng điều chỉnh của pháp luật hiện hành, do đó làm hạn chế hiệu quả của công tác thanh tra, giám sát của cơ quan quản lý nhà nước.

Thứ hai, như đề cập tại mục 2.1 nêu trên, nền móng pháp lý cho ổn định tài chính và điều hành chính sách ATVM tại Việt Nam đã được ban hành, nhưng chủ yếu là văn bản dưới Luật, chưa phát huy được hiệu lực thực thi và cần tiếp tục hoàn thiện.

Thứ ba, hệ thống giám sát tài chính chưa hình thành một đơn vị đầu mối, phối hợp, thực thi chính sách giám sát ATVM. Thay vào đó, chức năng giám sát hệ thống tài chính Việt Nam được phân chia cho nhiều cơ quan giám sát như đề cập tại mục 2.1 nêu trên. Do đó, việc thực thi đầy đủ khuôn khổ chính sách ATVM cho toàn bộ hệ thống tài chính gặp nhiều khó khăn do chưa có cơ quan được chỉ định rõ ràng là đầu mối hoặc chủ trì chính sách.

Giải pháp

Thứ nhất, cần bổ sung và hoàn thiện hệ thống văn bản quy phạm pháp luật về hoạt động ổn định tiền tệ, tài chính nhằm nâng cao hơn nữa vai trò, trách nhiệm của NHNN trong thực hiện vai trò đầu mối, đánh giá và giám sát ATVM đối với hệ thống tài chính. Cần đổi mới phương pháp giám sát nói chung và tăng cường các quy định giám sát thận trọng theo hướng tiếp cận dần với chuẩn mực quốc tế.

Thứ hai, NHNN cần tham mưu cho Chính phủ để mở rộng nội dung hoạt động của Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia về tham vấn chính sách ổn định tài chính bên cạnh chính sách ổn định tiền tệ. Theo thông lệ quốc tế, đối với hệ thống tài chính được giám sát bởi nhiều cơ quan quản lý (như mô hình giám sát phân tán theo chức năng tại Việt Nam) cần có một tổ chức hoặc cơ quan được giao chủ trì, đầu mối về ổn định tài chính như Hội đồng/Ủy ban ổn định tài chính của Mỹ, Trung Quốc hoặc ngân hàng trung ương như nhiều quốc gia trên thế giới. Quy định chặt chẽ hơn cơ chế phối hợp giám sát giữa các đơn vị trong nội bộ NHNN và giữa các cơ quan giám sát trong hệ thống tài chính Việt Nam; quy định rõ chức năng, nhiệm vụ của từng đơn vị/cơ quan để tránh chồng chéo về chức năng, nhiệm vụ, khắc phục khoảng trống giám sát và đảm bảo quá trình triển khai chính sách ATVM được chặt chẽ và đầy đủ thông tin.

3.2. Về khung phân tích và công cụ chính sách ATVM

Phát hiện chính

Thứ nhất, chưa có công cụ chính sách ATVM chính thức nào được công bố và áp dụng. Một số công cụ vi mô có thể coi là công cụ chính sách ATVM đã được triển khai còn một số hạn chế. Chẳng hạn như trọng số rủi ro, tỷ lệ vốn ngắn hạn cho vay trung dài hạn cơ bản là công cụ an toàn vi mô và chỉ có thêm mục tiêu ATVM khi điều chỉnh theo chu kỳ tài chính. Trần tăng trưởng tín dụng là một công cụ được thừa nhận rộng rãi trong việc kiểm soát rủi ro hệ thống những năm qua, nhưng thực tế là công cụ được điều hành chủ yếu dựa trên khuôn khổ chính sách tiền tệ nhằm kiểm soát lượng cung tiền. Do đó, khi chính sách ATVM chưa được luật hóa, tương tự như chính sách tiền tệ với mục tiêu và công cụ được quy định trong Luật NHNN, thì việc sử dụng công cụ của chính sách an toàn vi mô và chính sách tín dụng cho mục đích ATVM là phù hợp nhưng cũng hạn chế hiệu quả thực thi do sự thiếu rõ ràng về mục tiêu và khuôn khổ cân nhắc chính sách.

Thứ hai, giám sát rủi ro hệ thống tài chính chủ yếu tập trung giám sát an toàn hệ thống ngân hàng, trong khi các cấu phần khác của hệ thống tài chính bao gồm chứng khoán, bảo hiểm còn tương đối mờ nhạt.

Thứ ba, do sự thiếu liên kết giữa các bộ/ngành nên có thể xảy ra trường hợp số liệu bị chồng chéo và không đồng nhất ở một số bộ/ngành.

Thứ tư, chưa có nghiên cứu và ban hành các công cụ chính sách ATVM cho các rủi ro hệ thống mới nổi như rủi ro liên quan đến biến đổi khí hậu và không gian mạng.

Giải pháp

Nhằm tăng cường hiệu quả khung phân tích và công cụ chính sách ATVM của NHNN, nhóm tác giả đề xuất:

Thứ nhất, nghiên cứu, xây dựng bộ công cụ chính sách ATVM, các văn bản hướng dẫn thực thi chính sách ATVM, công cụ ATVM nhằm đảm bảo ổn định hệ thống tài chính.

Thứ hai, sớm được áp dụng các công cụ ATVM theo thông lệ quốc tế, giảm dần việc sử dụng các công cụ lưỡng tính khi khuôn khổ điều hành chính sách ATVM dần tách biệt với chính sách an toàn vi mô và chính sách tín dụng.

Thứ ba, củng cố hơn nữa các chỉ tiêu, công cụ phân tích như các chỉ số ATVM, hệ thống các chỉ số cảnh báo rủi ro hệ thống, hệ thống các chỉ số kích ứng chính sách ATVM, các mô hình, phương pháp phân tích tính dễ bị tổn thương của các khu vực nền kinh tế...

Thứ tư, tiếp tục tăng cường xây dựng hệ thống cơ sở dữ liệu, thông tin và chia sẻ dữ liệu. Hình thành dữ liệu giải quyết khoảng trống trong đánh giá các nguồn rủi ro mới (rủi ro từ đổi mới, sáng tạo tài chính, rủi ro hoạt động, biến đổi khí hậu).

Thứ năm, hệ thống ngân hàng phải quan tâm nhiều hơn đến tính an toàn và bảo vệ thông tin khách hàng cũng như tìm ra phương thức bảo đảm an toàn mới, quan tâm hơn nữa tới việc xây dựng hệ thống cơ sở dữ liệu dự phòng.

Thứ sáu, đẩy mạnh ứng dụng công nghệ tuân thủ và công nghệ quản lý giám sát (Regtech và Suptech); nâng cao chất lượng nguồn nhân lực để đảm bảo hiệu lực, hiệu quả của giám sát tài chính vĩ mô, kịp thời có những cảnh báo, góp phần hạn chế các tác động tiêu cực đến hệ thống tài chính và thúc đẩy tăng trưởng, phát triển kinh tế, đảm bảo ổn định kinh tế vĩ mô.

Trên cơ sở các nội dung nêu trên, chúng ta có thể nhận thấy rằng, chính sách ATVM là lĩnh vực vẫn còn nhiều mới mẻ đối với các cơ quan giám sát tài chính Việt Nam. Mặc dù đã có những bước phát triển ban đầu, nhưng rõ ràng khuôn khổ chính sách ATVM cần tiếp tục được hoàn thiện. Trong thời gian trước mắt, NHNN cần tăng cường hiệu quả giám sát ATVM đối với hệ thống tổ chức tín dụng thông qua việc cơ cấu lại vấn đề tổ chức thực hiện nhiệm vụ này trong nội bộ NHNN, cơ chế phối hợp giữa các vụ, cục trong việc chia sẻ thông tin, dữ liệu, đánh giá về tình hình an toàn của hệ thống tổ chức tín dụng; đồng thời, tiếp tục tăng cường và cải thiện công tác giám sát ATVM đối với hệ thống tài chính. Các công cụ ATVM theo thông lệ quốc tế như bộ đệm vốn ngược chu kỳ (CCyB), giới hạn cho vay/giá trị tài sản bảo đảm (LTV), giới hạn nợ/thu nhập (DTI) cần sớm được áp dụng, giảm dần việc sử dụng các công cụ lưỡng tính khi khuôn khổ điều hành chính sách ATVM dần tách biệt với chính sách an toàn vi mô và chính sách tín dụng. Ngoài ra, chính sách ATVM có thể đóng vai trò quan trọng trong việc hỗ trợ quá trình chuyển đổi sang nền kinh tế số và có chỉ số carbon thấp (ESRB, 2022); vì vậy, NHNN cần sớm tiến hành thu thập dữ liệu, thông tin để phân tích, đánh giá rủi ro hệ thống liên quan đến biến đổi khí hậu và không gian mạng để từ đó, xác định công cụ phù hợp ngăn ngừa rủi ro này.

1 Nghị định số 156/2013/NĐ-CP đã được thay thế bởi Nghị định số 16/2017/NĐ-CP ngày 17/02/2017 và Nghị định số 102/2022/NĐ-CP ngày 12/12/2022.

2 Được quy định tại Quyết định số 2563/QĐ-NHNN ngày 31/12/2016 của Thống đốc NHNN.

2 Được quy định tại Quyết định số 2563/QĐ-NHNN ngày 31/12/2016 của Thống đốc NHNN.

Tài liệu tham khảo:

1. CGFS (2010). Macroprudential instruments and frameworks - A stocktaking of issues & experiences. Committee on Global Financial System Papers No 38.

2. Đặng Thị Huyền Anh (2017). Mối quan hệ giữa tăng trưởng kinh tế và hệ thống tài chính tại Việt Nam: Thực trạng và khuyến nghị. Tạp chí Công thương.

3. ECB (2009). Financial Stability Review. European Central Bank.

4. ESRB (2014). The ESRB Handbook on Operationalising Macro-prudential Policy in the Banking Sector.

5. FSB (2009, October). Report to G20 finance ministers and governors guidance to assess the systemic importance of financial institutions, markets and instruments: Initial considerations. Retrieved from IMF: https://www.imf.org/external/np/g20/pdf/100109.pdf

6. IMF (2006). Financial soundness indicators compilation guide .

7. IMF (2013). Key aspect of Macroprudential Policies. Retrieved from IMF: https://www.imf.org/en/Publications/Policy-Papers/Issues/2016/12/31/Key-Aspects-of-Macroprudential-Policy-PP4803

8. IMF (2014). Staff Guidance note on Macroprudential policy - Detailed guidance on instruments.

9. IMF, FSB, & BIS (2009). Guidance to Assess the Systemic Importance of Financial Institutions, Markets and Instruments: Initial Considerations. Report to the G-20.

10. IMF, FSB, & BIS (2011). Macroprudential Policy Tools and Frameworks, Progress Report to G20. IMF working papers WP/11/250.

11. Lim, C., Columba, F., Costa, A., Kongsamut, P., Otani, A., Saiyid, M.,. . . Wu, X. (2011). Macroprudential Policy: What Instruments and How to Use Them? IMF Working Paper.

12. Longworth, D. (2011). Remarks on macroprudentail policy frameworks. BIS Paper No 60, 136-141.

13. Nguyễn Vĩnh Hưng và cộng sự (2022). Kinh nghiệm quốc tế về quy trình thực thi các công cụ chính sách ATVM và gợi ý cho Việt Nam. Tạp chí Ngân hàng.

14. Phạm Thị Hoàng Anh và cộng sự (2019). Hiệu lực của chính sách ATVM qua kênh chuẩn mực tín dụng tới thị trường bất động sản Việt Nam. Đề tài nghiên cứu khoa học cấp ngành, NHNN.

15. Phan Minh Anh (2023). Điều hành chính sách ATVM tại Việt Nam. Báo cáo học tập chương trình nghiên cứu sinh.

TS. Nguyễn Phi Lân, ThS. Tô Thị Hồng Anh, ThS. Nguyễn Thanh Huyền

Theo: Tạp chí Ngân hàng

Bài liên quan

Lương hưu từ 1/7/2025 sẽ có thay đổi lớn, người lao động cần đặc biệt lưu ý

Mở nhiều tài khoản chứng khoán có vi phạm quy định không?

Tuổi nghỉ hưu của cán bộ nữ có được hạ xuống 55?

Những trường hợp hộ kinh doanh dạy thêm được miễn lệ phí môn bài

Từ 15/2/2025, hàng loạt quy định về lương, lao động chính thức bị bãi bỏ

Những trường hợp không cần quyết toán thuế thu nhập cá nhân theo quy định

Từ 15/2, vi phạm trong kinh doanh bảo hiểm bị phạt lên đến 200 triệu đồng

Loạt chính sách có hiệu lực từ tháng 2/2025: Kinh doanh bảo hiểm, thuế, điện…có gì mới?

Những khoản thu nhập không phải đóng thuế thu nhập cá nhân trong năm 2025

Người bán nhà ở xã hội được lợi gì từ quy định mới về tiền sử dụng đất?

Tiêu điểm tuần

Bí quyết nào giúp doanh nghiệp thép này duy trì đều đặn việc chi trả tiền mặt cho cổ đông suốt 15 năm?

Vẫn dựa nhiều vào thị trường Mỹ, doanh nghiệp thép có tiếng trên sàn được dự báo lợi nhuận giảm sâu

Lão tướng FPT "cảm nghĩ" về Thành phố Hồ Chí Minh mới

15 năm dang dở, Vinaconex (VCG) muốn nhường cuộc chơi Cát Bà Amatina

<h1 class="sc-longform-header-title block-sc-title arx-block-state">“Át chủ” của Tập đoàn FPT trúng gói thầu nâng cấp hệ thống thẻ ghi nợ Vietcombank

Kết luận số 171-KL/TW: Về tiếp tục triển khai, hoàn thành nhiệm vụ sắp xếp tổ chức bộ máy và đơn vị hành chính

Khó khăn bủa vây, một doanh nghiệp mía đường vẫn "khỏe", trả cổ tức đều đặn cao hơn ngân hàng

Tag

- The Park Avenue hiện trạng

- Bộ Ngoại giao

- Tổ công tác Việt – Nga về hợp tác ngân hàng

- lãi suất huy động

- KQXSDT t2

- giá cà phê

- Thế giới

- Tỷ giá Nhân dân tệ hôm nay

- LMH

- xe máy giá rẻ

Tin theo ngành hàng