Chứng khoán An Bình (ABS): VN-Index sẽ đạt vùng 1.140 - 1.160 điểm vào cuối tháng 4 - đầu tháng 5

Xem chi tiết Báo cáo tháng 4 của ABS tại đây >>>

Bức tranh vĩ mô tháng 3 u ám

Nhìn vào toàn cảnh vĩ mô thế giới trong tháng 3, thị trường tài chính Mỹ và EU có một phen “chao đảo” bởi các vụ sụp đổ ngân hàng trong bối cảnh lạm phát vẫn còn rất xa mức mục tiêu đề ra. Cuộc chiến giữa Nga và Ukraine đã bước sang năm thứ 2 với nhiều diễn biến mới phức tạp. Trong khi đó, sự phục hồi của Trung Quốc được kỳ vọng sẽ vực dậy nền kinh tế thế giới lại chưa có nhiều đột phá. Dòng tiền thế giới ồ ạt chảy vào các tài sản trú ẩn (tiêu biểu là vàng); giá dầu Brent có bước nhảy vọt vượt mốc 85$/thùng; trái lại, đồng USD bị mất giá khiến các NHTW lớn khó có thể đảo chiều chính sách tiền tệ ngay ở thời điểm hiện tại.

Tại Việt Nam, tình hình cũng không mấy khả quan khi khu vực sản xuất và xuất khẩu đang cho thấy xu hướng chậm lại rõ rệt do ảnh hưởng từ các đối tác thương mại lớn là Mỹ và châu Âu. Đầu tư công chậm giải ngân, chỉ đạt 10,35% kế hoạch Thủ tướng giao đầu năm. Quy mô vốn FDI thu hẹp. Điểm tích cực trong tháng 3 là thị trường tiền tệ tương đối ổn định được hỗ trợ bởi các quyết định giảm lãi suất của NHNN.

|

Khối ngoại và tự doanh tác động đáng kể đến chỉ số

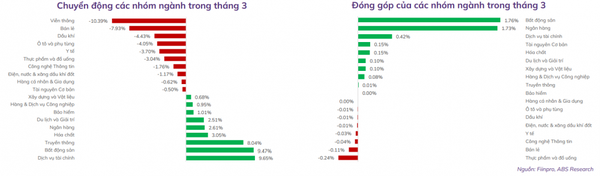

Theo thống kê của ABS Research, VN-Index hồi phục 3,9% so với tháng trước – gần bằng một nửa mức điều chỉnh đã diễn ra trong tháng 2. Về thanh khoản, VN-Index có tháng giao dịch ảm đạm nhất trong vòng 1 năm trở lại đây khi trung bình GTGD/ngày ở mức dưới 10.000 tỷ VND. Trong đó, đóng góp tích cực vào chỉ số là nhóm cổ phiếu Bất động sản, Chứng khoán và Ngân hàng. Nhà đầu tư cũng đang có tâm thế chờ đợi thông tin giai đoạn cuối tháng - là thời gian công bố KQKD Q1/23 và ĐHCĐ thường niên 2023. Trong những phiên cuối tháng, thị trường có xu hướng hồi phục trong nghi ngờ.

Về diễn biến giao dịch, khối ngoại rục rịch quay trở lại thị trường với chất xúc tác là câu chuyện cơ cấu và huy động thêm vốn của các quỹ ETF ngoại. Trái lại, các nhà đầu tư trong nước lại bán ròng do lo ngại rủi ro thị trường. Cùng với việc thanh khoản toàn thị trường cũng đã đi đến hồi cạn kiệt, có khả năng cao vùng giá hiện tại của VNIndex đã là vùng đáy trong trung và dài hạn.

Đáng chú ý, Quỹ Fubon ETF đã huy động thành công gần 3.800 tỷ VND và giải ngân tích cực vào TTCK Việt Nam trong tháng 3. Như vậy, Fubon ETF đã trở thành quỹ ETF ngoại có quy mô tài sản lớn nhất TTCK Việt Nam (hiện Fubon ETF đã giải ngân gần 40% giá trị huy động trong tháng 3, dự kiến sẽ còn gần 2.300 tỷ để giải ngân trong thời gian tới). Ngoài ra, quỹ ETF ngoại VanEck cũng thay đổi chỉ số tham chiếu từ MVIS Vietnam Index (với 80% là cổ phiếu Việt Nam) sang MVIS Vietnam Local Index (với 100% là cổ phiếu VN) kể từ ngày 17/3, dẫn đến quỹ này mua mạnh trong tháng 3 để bù phần chênh lệch.

|

Triển vọng thị trường tháng 4

Nhìn chung, sau nhịp hồi phục nhẹ cuối tháng 3, P/E toàn thị trường đã tăng nhẹ 11,5x lên 11.9x, dựa trên KQKD của năm 2022. Với triển vọng lợi nhuận các doanh nghiệp niêm yết tăng nhẹ so với Q4/2022, nhưng giảm so với nền cao của Q1/2022, dự kiến mức định giá thị trường Q1/2023 sẽ tăng lên.

Các yếu tố nội tại khác tác động đến chỉ số như mặt bằng lãi suất cả huy động và cho vay trong nước đang hạ nhiệt; Chính phủ tích cực gỡ khó cho thị trường bất động sản, thị trường TPDN và thị trường vốn thông qua các chính sách và biện pháp linh hoạt; NVL được gia hạn trái phiếu và sự tham gia từ dòng vốn ETF ngoại trong thời gian tới.

ABS Research dự báo, VN-Index tiếp tục nhịp hồi phục theo kênh song song trên đồ thị đến cuối tháng 4/2023. Kỳ vọng điểm số sẽ đạt vùng 1.140- 1.160 điểm thời điểm cuối tháng 4 – đầu tháng 5. Đây là khoảng thời gian an toàn cho nhịp đầu tư ngắn hạn.

Thanh khoản thị trường tháng 4 sẽ được cải thiện hơn so với tháng 3 từ 10-20% nhờ động lực dòng tiền đến từ các quỹ ETF ngoại (rõ ràng nhất là quỹ Fubon ETF) dẫn dắt NĐT trong nước. Dẫn chứng là trong những phiên cuối của tháng 3, thanh khoản đã cải thiện gần 30% so với vùng đáy của tháng. Thêm vào đó, các mã cổ phiếu mà quỹ ETF tập trung giải ngân thường có vốn hoá lớn nên được kỳ vọng có ảnh hưởng tích cực và dẫn dắt thị trường.

Trong bối cảnh hiện tại, ABS Research khuyến nghị các nhà đầu tư nên mua cổ phiếu trong những phiên điều chỉnh hoặc các nhịp rung lắc. Tỷ trọng cổ phiếu nên ở mức 60%-80% NAV do đây chỉ là nhịp hồi phục.

T.H

Bài liên quan

Đơn vị từng được bà Trương Mỹ Lan sở hữu tới 94% báo lãi lớn, đang cất két gần 2.000 tỷ đồng tiền mặt

Cổ phiếu tiêu điểm hôm nay 21/7: ACV, BWE, DGC

Cặp đôi nhà Vingroup không tỏa sáng, thị trường chứng khoán điều chỉnh mạnh

Khách hàng thân thiết của Cienco 4 huy động thành công 500 tỷ đồng vốn trái phiếu lãi suất 9,2%

Một cổ phiếu đang tăng thần tốc bỗng chốc “bán không ai mua”, nhà đầu tư đối mặt nguy cơ lỗ nặng

Khối ngoại trở lại sau 2 phiên bán ròng, một cổ phiếu ngân hàng được gom mạnh

Hòa Phát nhận "sứ mệnh quốc gia", cổ phiếu HPG sẽ còn bứt phá?

Kịch bản chứng khoán phiên chiều 21/7: Nhóm trụ trở lại dẫn dắt VN-Index công phá mốc 1.500?

Chứng khoán sáng đầu tuần giằng co, cổ phiếu trụ có xu hướng yếu dần

VN-Index rung lắc quanh mốc 1.500 điểm, dòng tiền vẫn giữ nhịp thị trường

Giá tiêu hôm nay 19/7: “Lặng sóng” ngắn hạn, chờ tín hiệu phục hồi xuất khẩu

Tín hiệu cổ phiếu hôm nay: Cổ phiếu hàng không chuẩn bị cất cánh?

HOSE - 25 năm một hành trình: Bước chuyển mình và cú bứt phá cùng nền kinh tế

Cục Kế hoạch - Tài chính tăng tốc triển khai nhiệm vụ 6 tháng cuối năm 2025 với phương châm “Khẩn trương – Hiệu quả – Trách nhiệm”

Doanh nhân tuổi Ngọ mạnh tay gom cổ phiếu, một tập đoàn công nghệ sắp rút khỏi sàn chứng khoán

Cổ phiếu tiêu điểm hôm nay 15/7: IDC, TPB

ACBS ưu tiên cổ phiếu ổn định trong nửa cuối 2025, cảnh báo rủi ro từ chính sách thuế Mỹ

- Thượng tướng Nguyễn Chí Vịnh

- Vàng nhẫn SJC 9999

- ngưng sử dụng hóa đơn

- chứng khoán

- Xử phạt công ty dược

- xổ số miền Trung hôm nay

- Việt Nam sản phẩm

- Trong nước

- mua Nokia C32

- Dự báo khí tượng