Fintech với khu vực nông thôn: Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam

Tóm tắt: Bài viết tập trung nghiên cứu về dịch vụ công nghệ tài chính (Fintech) tại khu vực nông thôn Việt Nam trên các khía cạnh: i) Khái quát về Fintech và tầm quan trọng của việc phát triển Fintech tại khu vực nông thôn; ii) Kinh nghiệm quốc tế từ một số quốc gia trong khu vực khu vực châu Á về việc phát triển dịch vụ Fintech tại khu vực nông thôn; iii) Hiện trạng về dịch vụ Fintech tại khu vực nông thôn Việt Nam, cụ thể là những tiềm năng có thể tận dụng cũng như thách thức và rủi ro cần khắc phục. Dựa trên những phân tích, nhóm tác giả đề xuất một số khuyến nghị chính sách để nâng cao hiệu quả cũng như phát triển các dịch vụ Fintech trong khu vực nông thôn nước ta.

FINTECH IN RURAL AREA: INTERNATIONAL EXPERIENCE AND RECOMMENDATIONS FOR VIETNAM

Abstract: The article focuses on financial technology services (Fintech) in rural areas of Vietnam. It covers the following aspects: i) An overview of Fintech and the significance of Fintech development in rural areas; ii) International experiences from Asian countries in developing Fintech services in rural areas; and iii) The current status of Fintech services in rural Vietnam, including potential opportunities and challenges as well as risks to be addressed. Based on the findings, some policy recommendations are proposed to enhance the efficiency and the development of Fintech services in rural Vietnam.

1. GIỚI THIỆU

Trong những năm gần đây, thế giới đã và đang trải qua một cuộc cách mạng công nghệ vô cùng mạnh mẽ. Sự tiến bộ đáng kể trong việc áp dụng các công nghệ số đang dần dần thay đổi cách chúng ta giao tiếp, tiêu dùng hàng hóa và dịch vụ, cũng như tương tác với các cá nhân khác. Klaus Schwab (2016) định nghĩa công nghệ số là “công nghệ dựa trên máy tính, phần mềm và mạng thông tin”. Các kênh công nghệ mới này làm cho các dịch vụ được cung cấp ngày càng trở nên rẻ hơn, linh hoạt và đáng tin cậy hơn.

Xu hướng mới này theo thời gian len lỏi vào từng góc cạnh và lĩnh vực trong đời sống của con người, trong đó có tài chính. Fintech - viết tắt của từ Financial Technology - có nghĩa là Công nghệ tài chính, đề cập đến việc tận dụng sáng tạo công nghệ trong các hoạt động vào dịch vụ tài chính (Phạm Thị Huyền, 2019). Fintech tạo nên một môi trường làm việc thông minh và hiệu quả, nơi thông tin cá nhân được lưu trữ và chia sẻ thông qua công nghệ chuỗi khối và dữ liệu lớn (TS. Nguyễn Quang Thương, 2020). Đối với việc tương tác giữa cá nhân và tổ chức, hệ thống bảo mật dữ liệu bằng vân tay, chữ ký điện tử cũng như các hợp đồng thông minh cho phép người dùng thực hiện các giao dịch một cách an toàn và hiệu quả. Ngoài ra, các hình thức gọi vốn như huy động vốn cộng đồng (Crowdfunding) và cho vay ngang hàng (P2P Lending) cũng giúp tiết kiệm thời gian và chi phí. Nhìn chung, việc ứng dụng công nghệ để đạt được các cải tiến đáng kể trong lĩnh vực tài chính đã trở thành một xu hướng không thể tránh khỏi, và nhiều quốc gia đã nhận thấy rõ cơ hội đầy tiềm năng mà xu hướng này mang lại (TS. Đặng Thị Ngọc Lan, 2018).

Hiện nay, cư dân sinh sống tại khu vực nông thôn Việt Nam vẫn còn phải gặp nhiều khó khăn trong việc tiếp cận dịch vụ tài chính truyền thống. Nguyên nhân của vấn đề có thể xuất phát từ yếu tố khoảng cách địa lý - khi mà các tổ chức tài chính truyền thống thường tập ở khu vực thành thị, nằm ngoài khả năng tiếp cận của người dân nông thôn - cũng như sự thiếu hụt các thông tin được đưa ra để giới thiệu và hướng dẫn sử dụng dịch vụ. Fintech có thể giúp giải quyết những khó khăn này bằng cách cung cấp các dịch vụ tài chính dễ tiếp cận, thuận tiện với mức chi phí phải chăng. Không những thế, với dân số nông thôn gần 62,4 triệu người, chiếm 62,7% dân số cả nước, đây sẽ là thị trường đầy tiềm năng cho các công ty Fintech.

Ngoài ra, việc thúc đẩy các dịch vụ Fintech tại nông thôn cũng đóng một vai trò quan trọng trong công cuộc thúc đẩy tài chính toàn diện trong khu vực nói riêng và cả nước nói chung, mà theo như Nghị quyết số 29-NQ/TW về việc tiếp tục đẩy mạnh công nghiệp hóa, hiện đại hóa đất nước đến năm 2030, tầm nhìn đến năm 2045 thì tài chính toàn diện được coi là một trong những trụ cột quan trọng. Chính vì những khó khăn, thuận lợi và yêu cầu được đặt ra, việc nghiên cứu về việc phát triển dịch vụ Fintech tại khu vực nông thôn Việt Nam là vô cùng cần thiết, với mục tiêu đưa ra những hiểu biết cũng như giải pháp giúp nâng cao tình hình kinh tế xã hội trong khu vực, đồng thời tạo ra cơ hội mới cho cộng đồng nơi đây, và cho cả các doanh nghiệp Fintech dám tiên phong dấn thân vào mảnh đất chưa được khai phá này.

2. BÀI HỌC KINH NGHIỆM TỪ MỘT SỐ QUỐC GIA CHÂU Á VỀ PHÁT TRIỂN DỊCH VỤ FINTECH TẠI KHU VỰC NÔNG THÔN

Trong những năm gần đây, một số quốc gia tại châu Á đã đạt được những thành tựu đáng kể trong việc phát triển Fintech, đặc biệt tại khu vực nông thôn. Kinh nghiệm từ Trung Quốc và Ấn Độ sẽ là những bài học có giá trị cho các quốc gia khác trong khu vực, trong đó có Việt Nam.

2.1. Trung Quốc

Trung Quốc là một trong những nước đi đầu trong cuộc cách mạng Fintech, trở thành quốc gia đứng đầu thế giới về quy mô thị trường và số người sử dụng (Ngai, Qu, & Zhou, 2016), và đã tiếp tục củng cố vị trí này trong vòng nhiều năm qua. Hệ sinh thái Fintech của Trung Quốc bắt đầu với hàng nghìn công ty thử nghiệm những cách thức mới để cung cấp dịch vụ tài chính thông qua công nghệ kỹ thuật số. Gần đây, ngành công nghiệp này đã tập trung xung quanh các gã khổng lồ internet như Alibaba, JD, Tencent và Suning. Những công ty này tận dụng các nền tảng thương mại điện tử khổng lồ của họ để cung cấp nhiều dịch vụ tài chính khác nhau cho khách hàng của họ, với trọng tâm đặc biệt là các khu vực nông thôn, nơi việc truy cập internet qua điện thoại di động rất phổ cập.

JD Finance, hiện được gọi là JD Digital Technology kể từ năm 2019, là một trong những công ty đi đầu trong việc mở rộng tài chính kỹ thuật số vào các vùng nông thôn ở Trung Quốc. Mục tiêu của JD nhằm đích thúc đẩy hòa nhập tài chính ở những khu vực nông thôn bằng cách cung cấp các dịch vụ và công nghệ khác nhau để giải quyết các vấn đề truyền thống với việc cho vay ở nông thôn. Chiến lược của JD bao gồm cung cấp các khoản vay nông nghiệp kỹ thuật số, dựa trên các mô hình đánh giá rủi ro định lượng dựa trên dữ liệu sản xuất nông nghiệp để xác định khả năng tín dụng. Điều này giúp loại bỏ nhu cầu về tài sản thế chấp hoặc người bảo lãnh và giảm chi phí giao dịch. Ngoài các khoản vay, JD còn cung cấp phần mềm quản lý sản xuất cho các nhà sản xuất nông thôn, đặc biệt là trong lĩnh vực chăn nuôi. Công ty tích hợp các nhà sản xuất nông nghiệp vào chuỗi cung ứng của mình, cung cấp tín dụng và các dịch vụ khác cho nông dân, nhà sản xuất thức ăn chăn nuôi và các doanh nghiệp dọc theo chuỗi sản xuất. Sự tích hợp này được coi là đôi bên cùng có lợi, với các cơ chế bảo hiểm rủi ro để bảo vệ nông dân khỏi biến động thị trường.

Mục tiêu cuối cùng của JD là tạo ra một hệ thống hậu cần toàn diện sử dụng dữ liệu và trí tuệ nhân tạo (AI) để tự động hóa quản lý nông nghiệp, có khả năng biến đổi lao động nông thôn và cải thiện năng suất. Những nỗ lực của JD cho thấy triển vọng trong việc mở rộng dịch vụ tài chính nông thôn và cải thiện quy trình nông nghiệp, nhưng vẫn có những lo ngại về các thói quen khai thác tiềm ẩn và tác động đối với các nông dân quy mô nhỏ hơn. Mặc dù có những thách thức, JD đã tích cực mở rộng phạm vi tài chính kỹ thuật số ở nông thôn, tập trung vào ngành chăn nuôi. Công ty hình dung một chuỗi cung ứng tích hợp kết nối các vùng nông thôn và thành thị, đặc biệt là trong sản xuất thịt và gia cầm, với tiềm năng tăng trưởng đáng kể trong những ngành này.

Alibaba và công ty con Ant Financial (nay là Ant Group) cũng đang tích cực theo đuổi việc mở rộng tài chính kỹ thuật số ở nông thôn Trung Quốc, tận dụng nền tảng thương mại điện tử của họ, Taobao, có gần 800 triệu người dùng đã đăng ký và đóng vai trò quan trọng trong thị trường thương mại điện tử của nước này. Sự phát triển nhanh chóng của thương mại điện tử ở Trung Quốc đã dẫn đến sự xuất hiện của “làng Taobao” và “thị trấn Taobao”, nơi các khu vực nông thôn có giao dịch thương mại điện tử đáng kể đã hình thành các cụm. Alibaba đã tham gia vào các kế hoạch của chính phủ nhằm thúc đẩy thương mại điện tử nông thôn, mở rộng hơn nữa hệ sinh thái hậu cần của mình. Các dịch vụ tài chính của Alibaba bắt đầu với Alipay vào năm 2004 và đến năm 2017, đã có 163 triệu người dùng nông thôn đăng ký sử dụng các dịch vụ thanh toán khác nhau. Năm 2015, MY Bank của Alibaba đã giới thiệu sản phẩm “Wangnong Loan”, cung cấp khoản vay lên tới 500.000 Nhân dân tệ mà không cần thế chấp hoặc người bảo lãnh với lãi suất hàng tháng là 1%. Quy trình cho vay của Alibaba kết hợp giữa việc đăng ký thủ công với việc thu thập dữ liệu tín dụng để tự động hóa trong tương lai. Việc phê duyệt khoản vay thường mất từ 3 đến 5 ngày, nhanh hơn đáng kể so với các ngân hàng nhà nước sở hữu hoặc hợp tác xã tín dụng nông thôn. Phương pháp lai này liên quan đến cả dữ liệu lớn và dữ liệu ngoại tuyến, cung cấp các khoản vay dựa trên mô hình dự đoán. Alibaba dự kiến sẽ chuyển đổi khỏi việc thu thập dữ liệu thủ công khi các hệ thống AI tiếp tục học hỏi và cải thiện khả năng dự đoán của chúng. Tuy nhiên, vẫn có những lo ngại về tính chính xác của việc thu thập dữ liệu hàng loạt như vậy cho các quyết định cho vay hoàn toàn dựa trên phân tích dữ liệu lớn.

Có thể thấy, để mở rộng sang thị trường tài chính nông thôn, JD và Alibaba đều xây dựng chiến lược của họ như những hoạt động thiện chí, nhằm thúc đẩy phát triển kinh tế xã hội ở các vùng nông thôn và tạo điều kiện thuận lợi cho việc chuyển giao sản phẩm nông nghiệp đến các trung tâm thành thị. Họ gắn kết các mục tiêu của mình với các sáng kiến toàn cầu về phát triển thị trường bao trùm và tài chính toàn diện.

2.2. Ấn Độ

Thị trường Fintech tại Ấn Độ đã chứng kiến sự gia tăng đáng kể về cơ sở người tiêu dùng trong những năm gần đây, không chỉ ở các thành phố lớn mà còn ở các vùng nông thôn. Khó khăn đầu tiên trong việc cung cấp dịch vụ kỹ thuật số đến từng hộ gia đình và cho từng cá nhân đó là xây dựng lòng tin. Trước đây, những người dân vùng nông thôn Ấn Độ - vốn quen với một nền kinh tế truyền thống dựa trên tiền mặt, đã gặp khó khăn trong việc tin tưởng các hoạt động kỹ thuật số của các công ty Fintech. Người dân nông thôn thấy khó tin tưởng một dịch vụ không có sự hiện diện vật lý với đồng tiền vốn đã rất khó khăn họ mới có thể kiếm được. Tuy nhiên, một vài công ty Fintech tại Ấn Độ đã vượt qua những rào cản này thông qua những chiến lược dưới đây:

Thứ nhất, thúc đẩy tinh thần kinh doanh làm chủ cá nhân (Nanopreneurs)

Để gia tăng niềm tin và thay đổi nhận thức của người dân về Fintech, các công ty Fintech ở nông thôn đã cách mạng hóa cuộc sống và phương thức sinh kế của người dân Ấn Độ. Các công ty này đã thực hiện một số thay đổi đối với các sản phẩm kỹ thuật số của mình để giải quyết các vấn đề lớn mà khách hàng nông thôn thường gặp phải, từ đó nâng cao nhận thức cũng như sự đón nhận từ người dân nơi đây.

Nhận thức được tầm ảnh hưởng của người lãnh đạo trong một cộng đồng, các công ty đã phát triển một chiến lược kinh doanh mới bao gồm việc thuê các khách hàng tiềm năng - là những cá nhân được tin tưởng có tiềm năng lãnh đạo và có thể thúc đẩy sự phát triển của Fintech trong khu vực của họ. Cụ thể, bất kể giới tính hay phân tầng xã hội nào, những công ty này đều thúc đẩy tinh thần kinh doanh làm chủ cá nhân trong dân chúng (nanopreneurs), đồng thời cung cấp cho người dân những khóa đào tạo về tài chính và công nghệ. Từ đó, các tiểu doanh nhân được hưởng lợi từ quá trình đào tạo này sẽ hỗ trợ các công ty Fintech trong việc thúc đẩy các dịch vụ tài chính quan trọng trong cộng đồng họ sinh sống.

Kết quả là, trọng tâm đã chuyển từ tập trung vào các khu vực đô thị sang tập trung vào các khu vực nông thôn, trong đó các khu vực nông thôn hiện đóng vai trò là động lực tăng trưởng chính của Ấn Độ. Những sáng kiến như vậy đã thành công trong việc hình thành các mối quan hệ cá nhân mạnh mẽ, đáng tin cậy đồng thời tạo ra việc làm cho cộng đồng. Các đại diện Fintech, những tiểu doanh nhân này hiện là những nhân vật nổi tiếng và được tín nhiệm trong cộng đồng của họ.

Thứ hai, phát triển “mô hình đại lý”

Ngành Fintech tại Ấn Độ đã phát triển một mô hình hoạt động mới được gọi là “mô hình đại lý”, cho phép chủ cửa hàng khu phố đóng vai trò như một ngân hàng trong cộng đồng của họ.

Chủ cửa hàng địa phương cung cấp cho khách hàng của họ các dịch vụ rút tiền mặt đơn giản có thể được sử dụng với Hệ thống Thanh toán Bật Aadhaar (AePS) và dịch vụ chuyển tiền (DMT) có thể được sử dụng chỉ với điện thoại và số tài khoản của khách hàng mà không cần phải đến ngân hàng. Các cửa hàng địa phương đang được chuyển đổi thành trung tâm dịch vụ tài chính kỹ thuật số cho những người dân sống ở các vùng xa xôi. Cuộc sống của những người sống ở các vùng nông thôn đang trở nên dễ dàng hơn nhờ việc nạp tiền trả trước tức thì của nhiều nhà cung cấp dịch vụ từ một nơi duy nhất, đặt phòng du lịch và chỗ ở tức thì, dịch vụ bảo hiểm, hàng hóa đầu tư và một vài dịch vụ thanh toán kỹ thuật số khác.

Sự phát triển của mô hình đại lý là một bước phát triển quan trọng cho việc thúc đẩy sự phát triển của dịch vụ Fintech tại nông thôn Ấn Độ. Nó đang giúp thu hẹp khoảng cách giữa nông thôn và thành thị bằng cách cung cấp cho người dân ở nông thôn khả năng tiếp cận các dịch vụ tài chính lớn hơn, chi phí thấp hơn, kiến thức tài chính cao hơn và cơ hội tăng trưởng kinh tế.

3. DỊCH VỤ FINTECH KHU VỰC NÔNG THÔN TẠI VIỆT NAM

3.1. Thực trạng Fintech tại Việt Nam

Lĩnh vực Fintech tại Việt Nam dù chỉ mới xuất hiện trong vài năm trở lại đây nhưng đã bắt đầu gặt hái được những thành tựu nhất định. Sự phát triển của nó được thể hiện qua sự gia tăng đáng kể về số lượng doanh nghiệp và đa dạng hóa các sản phẩm, dịch vụ, cũng như thu hút được nhiều nguồn đầu tư khác nhau.

Từ điểm xuất phát với 39 công ty vào năm 2015, tính đến cuối tháng 9/2022, số lượng công ty Fintech ở Việt Nam đang hoạt động đã tăng lên đến 263 công ty. Trong số đó, có khoảng 70% là công ty khởi nghiệp, tập trung chủ yếu về vấn đề thanh toán và cho vay cá nhân.

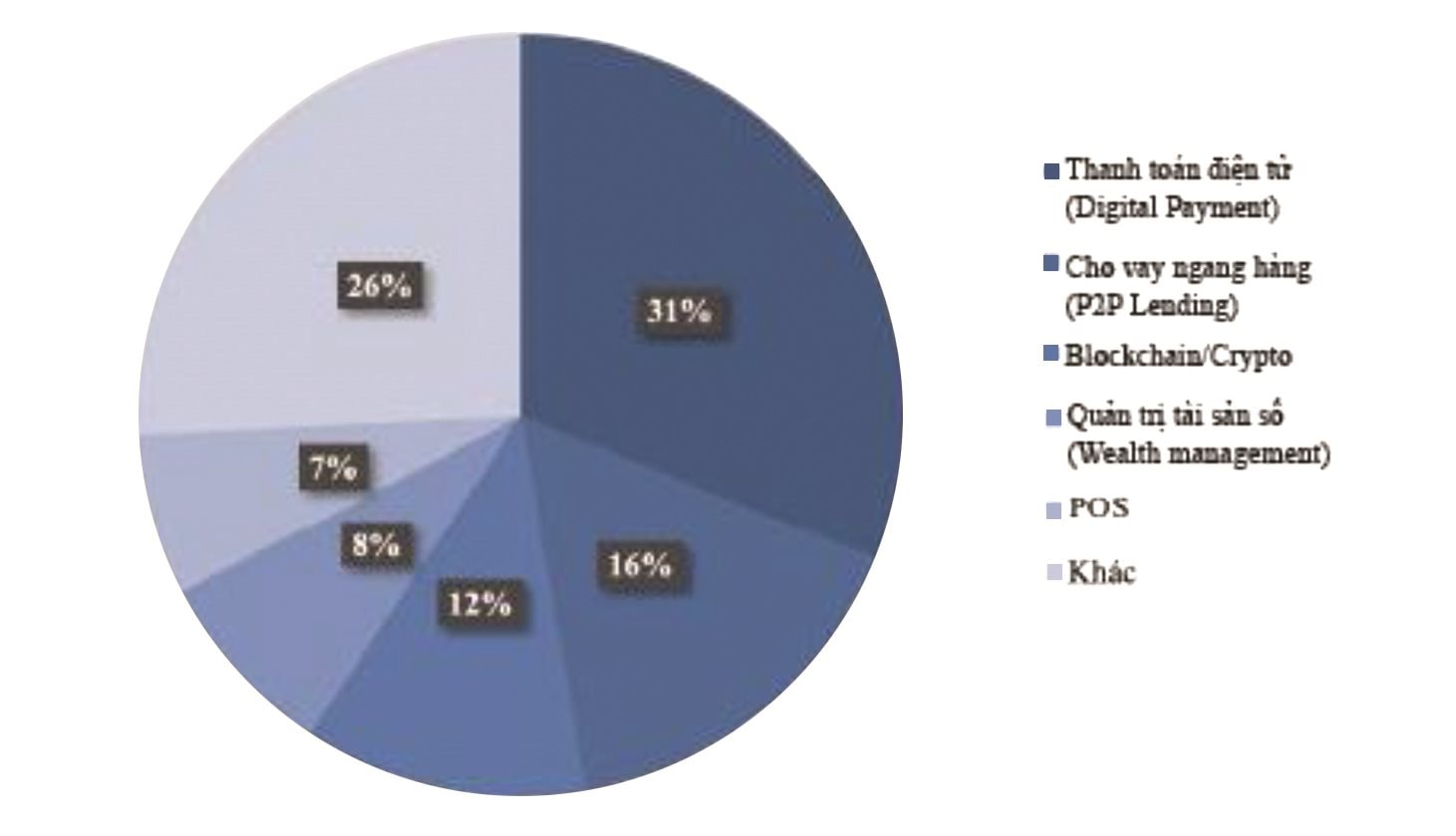

Số lượng công ty khởi nghiệp trong lĩnh vực Fintech năm 2022

Với khoảng 31%, dịch vụ thanh toán vẫn là phân khúc lớn nhất và có tăng trưởng mạnh nhất trong các công ty khởi nghiệp Fintech, tiếp đến là P2P lending (16%), Blockchain (12%), quản lý tài sản (8%), POS (7%),... Những hoạt động khác như đầu tư tích luỹ, bảo hiểm, quản lý tài sản, bảo hiểm, mua trước trả sau… dù đã xuất hiện nhưng vẫn còn hạn chế.

Đặc biệt trong số đó là công nghệ Blockchain, được coi là một bước đột phá trong việc đổi mới tài chính với các giao dịch kỹ thuật số. Nó được sử dụng rất nhiều để tối ưu hóa tại các doanh nghiệp nước ngoài nhưng lại chưa thật sự được ứng dụng nhiều trong các doanh nghiệp nói chung và doanh nghiệp Fintech nói riêng tại Việt Nam. Điều này xảy ra một phần là do sự đòi hỏi lớn về ngân sách, gây trở ngại lớn đặc biệt là với những doanh nghiệp nhỏ. Ngoài ra, hành lang pháp lý chưa được thiết kế một cách tối ưu cũng góp phần làm hạn chế những sự kết hợp của Blockchain với Fintech.

Bản đồ hệ sinh thái Fintech Việt Nam

Xu hướng liên kết, hợp tác giữa Fintech và ngân hàng vẫn luôn duy trì ổn định trong thời gian qua. Cụ thể, một thống kê của Ngân hàng Nhà nước năm 2019 đã chỉ ra rằng, có tới 72% công ty Fintech đã liên kết với ngân hàng tại Việt Nam, chỉ có 14% phát triển dịch vụ mới và 14% sẵn sàng cạnh tranh với ngân hàng. Theo đó, nếu Fintech tạo ra những thay đổi mang tính bản lề cho những hoạt động tài chính của ngân hàng, giúp ngân hàng bắt kịp với xu thế của thời đại thì ở phía ngược lại, ngân hàng sẽ có thể giúp ích các công ty Fintech trong việc xây dựng quy trình nghiệp vụ tín dụng như xếp hạng tín nhiệm, định giá tài sản… Tuy nhiên, Fintech được dự đoán sẽ không thể nào hoàn toàn thay thế ngân hàng, do hạn chế trong việc cung cấp các dịch vụ truyền thống tới khách hàng so với các ngân hàng thương mại (NHNN, 2019).

Ngoài ngân hàng, các tập đoàn công nghệ hàng đầu tại Việt Nam như FPT, Viettel và VNPT,... cũng đang chú ý vào lĩnh vực Fintech thông qua việc đầu tư hình thành các công ty, thành lập các quỹ đầu tư, và giúp đỡ doanh nghiệp khởi nghiệp Fintech qua việc thiết lập các vườn ươm hỗ trợ,... Với nền kinh tế số đạt mốc 23 tỷ USD trong năm 2022 và đang hướng đến mục tiêu đạt 50 tỷ USD vào năm 2025, Việt Nam đang là nước có tốc độ tăng trưởng nhanh nhất khu vực. Việt Nam vì thế cũng được đánh giá là một trong những khu vực có tiềm năng phát triển Fintech nhất tại Đông Nam Á.

3.2. Thực trạng Fintech tại nông thôn Việt Nam

Theo kết quả cuộc tổng điều tra dân số và nhà ở năm 2019, dân số Việt Nam khu vực nông thôn chiếm 65,6%, lớn hơn nhiều so với số dân ở khu vực thành thị. Khu vực nông thôn Việt Nam có vị trí địa bàn và vai trò quan trọng, không chỉ có số cư dân sinh sống đông đảo mà còn có những đóng góp to lớn về kinh tế và xã hội. Theo Bộ Thông tin và Truyền thông, tính đến tháng 3/2022, Việt Nam có khoảng 93,5 triệu người sử dụng điện thoại thông minh (smartphone), và ước tính có khoảng 73,5% người trưởng thành sử dụng smartphone. Hơn nữa, 91% cư dân ở vùng nông thôn hiện nay đã truy cập Internet, trong đó có 46% người mua sắm trực tuyến. Điều này cho thấy sự thành thạo trong việc sử dụng smartphone và các dịch vụ số trong cộng đồng nông thôn Việt Nam (Bộ Thông tin và Truyền thông, 2023).

Đồng thời, Việt Nam hiện có khoảng 74,63% người trưởng thành đã có tài khoản ngân hàng, hơn 3,71 triệu tài khoản Mobile-Money đã được mở, với 8.880 điểm kinh doanh và trên 15.300 điểm chấp nhận thanh toán, trong đó, hơn 70% được mở tại khu vực nông thôn, vùng sâu, vùng xa... Mặc dù vậy, mức độ phủ sóng dịch vụ tài chính tại nông thôn còn thấp và mạng lưới cung cấp dịch vụ ngân hàng vẫn còn tập trung thưa thớt ở khu vực nông thôn hơn so với thành thị. Theo một số liệu được trích từ Ngân hàng Nhà nước Việt Nam, tỉ lệ người dân sử dụng tiền mặt ở khu vực nông thôn vẫn rất cao, khoảng 90% (NHNN, 2023).

3.3. Tiềm năng phát triển của Fintech tại nông thôn Việt Nam

3.3.1. Những lợi thế và cơ hội của Fintech khu vực nông thôn Việt Nam

Khu vực nông thôn Việt Nam có vị trí địa bàn và vai trò quan trọng, không chỉ có số cư dân sinh sống đông đảo mà còn có những đóng góp to lớn về kinh tế. Vì thế, khu vực này cũng đã bắt đầu thu hút Nhà nước chú ý và phát triển lĩnh vực Fintech.

Trước hết, cơ sở hạ tầng đang dần hoàn thiện của công nghệ thông tin, công nghệ viễn thông của Việt Nam đã góp phần không nhỏ vào việc tăng tỉ lệ tiếp cận tới điện thoại di động và In-ternet của người dân khu vực nông thôn, miền núi, vùng sâu, vùng xa. Ngoài ra, việc mức độ phủ sóng dịch vụ tài chính truyền thống tại nông thôn còn thấp là cơ hội để các doanh nghiệp Fintech phát triển. Fintech lúc này có thể đóng vai trò là công cụ tiềm năng để giảm tỷ lệ sử dụng tiền mặt của người dân khu vực nông thôn. Hơn nữa, khi so với sự cạnh tranh khốc liệt với các ngân hàng thương mại ở thành thị, khu vực nông thôn sẽ là một địa bàn tiềm năng cho Fintech hay Mobile Money có cơ hội phát triển.

Đồng thời, nhu cầu đối với các dịch vụ tài chính nói chung của người dân khu vực nông thôn, miền núi, vùng sâu, vùng xa ngày càng lớn. Bên cạnh sự phát triển kinh tế và chuyển dịch cơ cấu kinh tế của khu vực nông thôn, miền núi thì sự dịch chuyển lao động từ nông thôn ra thành thị cũng làm gia tăng các nhu cầu sử dụng dịch vụ chuyển tiền, thanh toán tại khu vực nông thôn, miền núi. Theo đó, đã có tới 46% người tiêu dùng nông thôn đã mua hàng online. Vì vậy, sự xuất hiện của Fintech lúc này sẽ là một “làn gió mới”, giúp người dân có thể thỏa mãn các nhu cầu thanh toán và tiêu dùng cá nhân cũng như tiếp cận gần hơn đến sự đổi mới của công nghệ. Điều này cho thấy việc phát triển Fintech tại nông thôn là điều hết sức quan trọng và cần thiết. Ngoài ra, số lượng người dân lớn cũng như diện tích lớn của vùng nông thôn cũng chính là dư địa để các công ty Fintech phát triển.

3.3.2. Thách thức và rủi ro của Fintech khu vực nông thôn Việt Nam

Dù đã bắt đầu nhận được rất nhiều sự chú ý, quan tâm từ chiến lược tài chính toàn diện của Nhà nước và khu vực, song Fintech đối với khu vực nông thôn Việt Nam vẫn còn tồn tại nhiều rủi ro và thách thức.

Trước hết, do Fintech được ứng dụng trên nền tảng công nghệ nên việc gặp phải các rủi ro về công nghệ là điều không thể tránh khỏi. Chính việc sử dụng rộng rãi các giải pháp công nghệ và kỹ thuật số trong việc truyền tải dữ liệu khách hàng (đặc biệt trong lĩnh vực thanh toán) đã làm gia tăng nguy cơ bị tấn công công nghệ của các công ty Fintech. Bởi vậy, nếu không có giải pháp công nghệ hiện đại để phòng chống lại các rủi ro công nghệ trên, sẽ làm gia tăng khả năng ảnh hưởng đến thị trường tài chính. Ngoài ra, nhận thức của người dân khu vực nông thôn về dịch vụ tài chính số vẫn còn hạn chế, trong khi các nguy cơ Mobile Money, các ví điện tử… bị lợi dụng để lừa đảo là rất lớn.

Thứ hai, các công ty Fintech vẫn chưa nhắm đến thị trường nông thôn do khuôn khổ pháp lý cho lĩnh vực gọi vốn, cho vay, quản lý dữ liệu cho hoạt động của các công ty Fintech chưa hoàn thiện. Vấn đề về vốn vẫn là khó khăn chung của các startup. Một doanh nghiệp khởi nghiệp sẽ mất từ 1 - 2 năm đầu để xây dựng, hoàn thiện, thử nghiệm sản phẩm và lợi nhuận thường chỉ có ở năm thứ ba trở đi. Vì thế, các doanh nghiệp khởi nghiệp có nhu cầu rất lớn về vốn. Tuy nhiên, các tổ chức tín dụng thường không dám cho vay vì không có gì bảo đảm.

Thứ ba, về vấn đề thanh toán. Việc sử dụng công nghệ của một số người dân chưa tốt. Việc sử dụng điện thoại thông minh để thực hiện các dịch vụ tài chính đối với nông dân, người có thu nhập thấp còn hạn chế. Điều này làm hạn chế khả năng tiếp cận các dịch vụ tài chính. Thói quen tiêu dùng, thanh toán và sử dụng dịch vụ tài chính nơi đây cũng là một thách thức lớn đối với việc thúc đẩy các hoạt động Fintech. Tại thị trường nông thôn, miền núi hiện nay, phần lớn người dân chủ yếu gắn bó với các loại hình chợ truyền thống. Ở khu vực nông thôn, miền núi, người dân thường không cần thiết phải dùng tới các dịch vụ ngân hàng vì những khoản chi tiêu, thanh toán của họ không có giá trị lớn, nhiều nhu cầu sinh hoạt hàng ngày phần lớn là tự cung tự cấp.

Thứ tư, hoạt động của Fintech là đổi mới, sáng tạo nên đôi khi chưa thể được quy định đầy đủ trong các văn bản pháp lý hiện hành, đặc biệt trong bối cảnh Fintech đang có nhiều hoạt động hỗ trợ cho thị trường tài chính. Các mô hình kinh doanh mới được số hóa mạnh mẽ và giao dịch qua môi trường mạng không giới hạn về không gian và thời gian, trong khi điều kiện về hạ tầng công nghệ ở Việt Nam còn gặp nhiều khó khăn cũng sẽ là một thách thức lớn cho cơ quan quản lý

Ngoài ra, Việt Nam là quốc gia đang phát triển, dù có nguồn lao động trẻ thuận lợi trong việc tiếp cận với lĩnh vực mới, song cơ sở hạ tầng công nghệ vẫn còn hạn chế, chưa đáp ứng được yêu cầu của phát triển công nghệ hiện đại, đặc biệt là công nghệ bảo mật. Hơn nữa, các cơ sở dữ liệu (CSDL) lớn chính thống như: CSDL dân cư, CSDL định danh quốc gia chưa được hoàn thiện và chia sẻ ở khu vực nông thôn nên việc định danh khách hàng chưa đáp ứng được nhu cầu của thị trường; CSDL của ngành Ngân hàng chưa được đầy đủ do thiếu dữ liệu của các đối tượng chưa có cơ hội tiếp cận các dịch vụ tài chính phổ thông; CSDL của ngành viễn thông chưa được định danh khách hàng đầy đủ... (Trung Anh, 2019).

Các vấn đề trên đã ảnh hưởng lớn đến việc định hình thị trường của các doanh nghiệp hoạt động trong lĩnh vực Fintech cũng như việc kiểm soát, định hướng của các nhà quản lý đối với lĩnh vực này ở khu vực nông thôn.

4. KHUYẾN NGHỊ CHÍNH SÁCH

Ngày 22/1/2020, Thủ tướng Chính phủ đã ký Quyết định số 149/QĐ-TTg về việc ban hành “Chiến lược tài chính toàn diện quốc gia đến năm 2025 và định hướng năm 2030”, đặt ra mục tiêu tổng quát: “Mọi người dân và doanh nghiệp đều được tiếp cận và sử dụng an toàn, thuận tiện các sản phẩm, dịch vụ tài chính phù hợp nhu cầu, với chi phí hợp lý, do các tổ chức được cấp phép cung ứng một cách có trách nhiệm và bền vững”. Trong đó, phát triển Fintech tại khu vực nông thôn là một trong những mục tiêu quan trọng. Vì vậy, một số khuyến nghị được đề xuất để tận dụng cơ hội, vượt qua thách thức, bao gồm:

Thứ nhất, ứng dụng Fintech tại nông thôn trên tinh thần chấp nhận rủi ro. Fintech là sự kết hợp của công nghệ và dịch vụ tài chính, giúp cải thiện và đổi mới cách thức cung cấp dịch vụ tài chính truyền thống, đặc biệt tại những khu vực nông thôn chưa được tiếp cận đầy đủ các dịch vụ ngân hàng. Khi áp dụng công nghệ mới tại nông thôn, rủi ro là một khía cạnh không thể tránh khỏi, nhưng tinh thần chấp nhận rủi ro là cần thiết khi tiến bộ và đổi mới luôn đi kèm với những bất định. Một dự án Fintech có thể không đạt được kết quả mong muốn ngay lập tức, nhưng những bài học rút ra từ những khó khăn sẽ là nền tảng cho những bước tiến mới trong tương lai. Đồng thời, nên tập trung vào các dự án Fintech có tiềm năng, tối ưu hóa nguồn lực và tránh làm phức tạp hóa quy trình bằng các thủ tục hành chính không cần thiết, để đảm bảo sự phát triển bền vững và hiệu quả của Fintech trong môi trường nông thôn.

Thứ hai, hoàn thiện hành lang pháp lý cho Fintech. Ngân hàng Nhà nước đã xác định trọng tâm là xây dựng khung pháp lý cho lĩnh vực này, đặc biệt tại khu vực nông thôn. Mặc dù đã có một số quy định pháp lý liên quan đến Fintech, nhưng mới chỉ mang tính chất gợi ý. Thực tế cho thấy, nhu cầu thực tiễn đòi hỏi một hành lang pháp lý hoàn thiện, cụ thể hơn, đặc biệt là về việc chia sẻ thông tin và bảo mật thông tin giữa các bên liên quan, đòi hỏi phải rõ ràng hóa nhiệm vụ và vai trò của các bộ, ngành trong lĩnh vực Fintech. Ngoài ra, khoảng cách giữa hoạch định và triển khai chính sách vẫn còn khá lớn. Vì vậy, các nhà hoạch định chính sách cần lắng nghe ý kiến của cộng đồng doanh nghiệp, chuyên gia, người dùng để tiếp tục phát triển các chính sách phù hợp, sát với thực tế và có tính khả thi cao.

Thứ ba, tăng cường hỗ trợ khởi nghiệp Fintech tại nông thôn. Điều này đòi hỏi sự hỗ trợ về vốn không chỉ từ nhà nước mà còn từ các tập đoàn, doanh nghiệp lớn và tổ chức khác. Đồng thời, Việt Nam mới chuẩn bị cơ chế thử nghiệm có kiểm soát (Regulatory Sandbox) cho phép thử nghiệm các mô hình kinh doanh mới mà chưa có quy định pháp lý chính thức, điều này làm chậm tiến độ phát triển của ngành.

Thứ tư, thúc đẩy thanh toán bằng mã QR tại khu vực nông thôn, đặt mục tiêu mỗi người dân đều có mã QR vào năm 2025. Mã QR đã nhanh chóng trở thành một trong những lĩnh vực tăng trưởng nhanh nhất trong Fintech tại Việt Nam, đặc biệt là tại các khu vực đô thị. Vì vậy, đặt mục tiêu thúc đẩy mã QR tại nông thôn cũng sẽ là bước khởi đầu quan trọng cho sự phát triển Fintech tại nông thôn Việt Nam. Để thực hiện mục tiêu này, nhà nước có thể học hỏi kinh nghiệm phát triển thanh toán điện tử mã bằng mã QR từ Trung Quốc.

Thứ năm, đặt mục tiêu chiến lược, dài hạn về nghiên cứu và ứng dụng công nghệ Blockchain phát triển Fintech tại khu vực nông thôn. Theo dữ liệu từ hãng Chainalysis, Việt Nam đứng đầu thế giới về chỉ số chấp nhận công nghệ Blockchain, với mức độ gấp 5 lần so với người dùng tại Mỹ. Blockchain được xác định là một trong những lĩnh vực ưu tiên trong Cuộc cách mạng công nghiệp lần thứ 4 theo quyết định của Chính phủ. Tại nông thôn, Blockchain đóng vai trò quan trọng trong việc xây dựng lòng tin từ người dân về an toàn và bảo mật thông tin. Để thúc đẩy tiến trình này, 3 điểm trọng tâm cần được quan tâm bao gồm: Hoàn thiện hành lang pháp lý, học hỏi từ kinh nghiệm quốc tế, bước đầu cần tiến hành các giai đoạn thử nghiệm Blockchain để đánh giá hiệu suất và tiềm năng thực sự của công nghệ. Đồng thời, việc thành lập các cơ sở đào tạo chuyên sâu về blockchain cho doanh nghiệp sẽ góp phần nâng cao chất lượng nguồn lực nhân lực, đáp ứng nhu cầu phát triển của thị trường.

Thứ sáu, nâng cao nhận thức và tạo điều kiện thuận lợi cho người dân vùng nông thôn tiếp cận với các dịch vụ Fintech. Sự hợp tác và phối hợp giữa chính quyền địa phương và các tổ chức tài chính là tiền đề cần thiết để thúc đẩy quá trình này. Chính quyền nên tập trung vào việc cung cấp sự hỗ trợ về cơ sở vật chất, về nhân sự, đặc biệt là những chuyên gia am hiểu về Fintech và tài chính giúp triển khai hiệu quả các chương trình giáo dục tài chính cho vùng nông thôn. Đồng thời, có thể tham khả và áp dụng kinh nghiệm quốc tế như từ Ấn Độ,... để tổ chức các chương trình tuyên truyền hiệu quả và phù hợp

TÀI LIỆU THAM KHẢO:

- Asian Development Bank. (2020). Fintech and Financial Literacy in Viet Nam. Asian Development Bank Working Paper Series, No. 1154.

- Cai, L. (2018). Fintech and financial inclusion in Vietnam. ADBI Working Paper Series, No. 774.

- Demirguc-Kunt, A., Klapper, L., Singer, D., & Van Oudheusden, P. (2018). The Global Findex Database 2017: Measuring financial inclusion and the fintech revolution. World Bank.

- Đặng Thị Ngọc Lan (2018), Quá trình phát triển của Fintech và những chuyển động trong lĩnh vực Tài chính - Ngân hàng, truy cập lần cuối ngày 10 tháng 10 năm 2023, từ <https://sob.ueh.edu.vn/wp-content/uploads/2018/11/19.-DANG-THI-NGOC-LAN.pdf>;

- Jack, W., Ray, D., & Suri, T. (2013). Mobile money: The impact of m-Pesa on financial inclusion and inequality in Kenya. Journal of Development Economics, 99, 27-42.

- Phạm Thị Huyền (2019), ‘Ứng dụng Fintech trong thúc đẩy tài chính toàn diện tại Việt Nam’, Tạp chí Khoa học và Đào tạo Ngân hàng, 209, 36-45.

- Schwab, K. (2016). A Quarta Revolução Industrial. Editora Record.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 16 năm 2023

Đỗ Hoài Linh, Cao Tiến Phúc, Nguyễn Minh Hòa, Nguyễn Công Duy Khánh, Lê Quỳnh Anh, Nguyễn Đặng Linh Nga

Bài liên quan

TP. Hồ Chí Minh sau sáp nhập, khu vực nào sẽ hút dòng vốn đầu tư?

Chủ tịch nước Lương Cường: Những sáng kiến từ ABAC là động lực cho sự phát triển bền vững của khu vực

Nhiều điểm sáng về kinh tế - xã hội 6 tháng đầu năm 2025

Vừa thực hiện sắp xếp lại giang sơn vừa đề ra các giải pháp để thúc đẩy tăng trưởng

Nhận diện khó khăn, vướng mắc do quy định pháp luật trong hoạt động sản xuất, kinh doanh

Tổng Bí thư Tô Lâm: Người có công là tài sản quý, là biểu tượng của ý chí, nghị lực Việt Nam

Tăng nguồn cung nhà ở xã hội, đẩy nhanh tiến độ giải ngân

Thủ tướng: Xây dựng ngành ngoại giao chuyên nghiệp, văn minh, hiện đại, nhân văn, hiệu quả

HOSE - 25 năm một hành trình: Bước chuyển mình và cú bứt phá cùng nền kinh tế

Cục Kế hoạch - Tài chính tăng tốc triển khai nhiệm vụ 6 tháng cuối năm 2025 với phương châm “Khẩn trương – Hiệu quả – Trách nhiệm”

Doanh nghiệp điện đầu tiên báo lãi sụt giảm

‘Thủ phủ sản xuất’ của miền Nam một thời chuẩn bị thay da đổi thịt, khép lại sứ mệnh lịch sử

Skoda Việt Nam chính thức giới thiệu mẫu xe Skoda Kushaq

Cổ nhân dạy: Ai cũng muốn thành công, mấy ai chịu âm thầm chuẩn bị

Hòa Phát (HPG) đang triển khai 'cú đấm thép' ra sao?

Giá bạc hôm nay 11/7/2025: Bạc Phú Quý bật tăng

Đằng sau ‘nước cờ sớm’ của Hòa Phát trong cuộc chơi đường sắt cao tốc Bắc-Nam

- Dự đoán xổ số Hà Nội

- giá thép thế giới

- Lợi dụng chức vụ

- giá Samsung Galaxy A33 mới nhất

- Tòa án nhân dân TP Hồ Chí Minh

- Lịch thi đấu bóng đá mới nhất

- xổ số Đà Nẵng ngày 23 tháng 10

- công tác cán bộ

- Vietcombank tăng vốn điều lệ

- xe ga giá rẻ