Khái niệm chỉ số IRR, ưu điểm và nhược điểm của chỉ số IRR

Chỉ số IRR là gì?

Chỉ số IRR (viết tắt của từ Internal Rate of Return) hay còn được gọi là tỷ suất hoàn vốn nội bộ/tỷ suất lợi nhuận. Có thể hiểu đơn giản, IRR là tỷ lệ lợi nhuận của doanh nghiệp, được sử dụng trong quá trình lập ngân sách đầu tư, đánh giá hiệu quả chiến lược kinh doanh. Đây là công cụ phân tích tài chính hữu hiệu, giúp đo lường tỷ lệ hoàn vốn của doanh nghiệp.

Thông thường, IRR được sử dụng trong vấn đề hoàn vốn nội bộ, được tính toán không phụ thuộc vào các yếu tố như chi phí vốn, lạm phát…

Ví dụ của tỷ suất hoàn vốn nội bộ: Chỉ số IRR 10%, cho thấy khoản đầu tư sẽ tạo ra tỷ suất lợi nhuận 10% hàng năm, trong suốt thời gian diễn ra kế hoạch.

|

| Chỉ số IRR hay còn được gọi là tỷ suất hoàn vốn nội bộ/tỷ suất lợi nhuận. |

Cách tính chỉ số IRR

Trước khi tìm hiểu về cách tính IRR, thì ta cần phải hiểu một khái niệm có liên quan mật thiết là NPV. NPV là cụm từ viết tắt của Net Present Value, có nghĩa là Giá trị hiện tại thuần. NPV được sinh ra để lập số vốn và kế hoạch đầu tư chi tiết trong tương lai để tránh rủi ro cũng như tìm kiếm con đường cho lợi nhuận cao nhất.

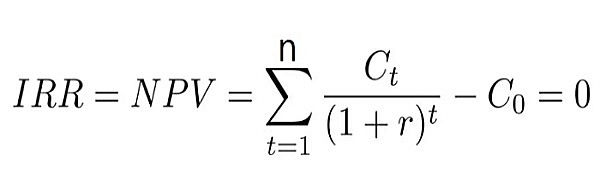

IRR chính là một giá trị chiết khấu khiến cho NPV cũng như mọi dòng tiền đều đặn khác của dự án đầu tư trở về con số 0. Nói cách IRR là giá trị của phương trình NPV = 0. Vì vậy, cách IRR được tính theo cách sau:

|

| Công thức tính chỉ số IRR |

Trong đó:

Co là chi phí đầu tư năm đầu, với t=0.

Ct là giá trị dòng tiền thuần, tính tại thời điểm t.

t là thời gian đầu tư, hoặc thời gian triển khai dự án.

r là tỷ lệ chiết khấu

NPV là giá trị của dòng tiền dự án, tại thời điểm hiện tại.

Công thức trên xác định IRR là nghiệm của phương trình, với NPV = 0. Chỉ số tỷ suất hoàn vốn nội bộ càng cao, càng cho thấy dự án đáng đầu tư. Đồng thời, IRR có thể giúp so sánh giữa nhiều dự án trong các lĩnh vực khác nhau.

Ý nghĩa của IRR trong đầu tư chứng khoán

Chỉ số IRR được sử dụng nhiều trong lĩnh vực tài chính, đầu tư chứng khoán. Ý nghĩa của IRR trong chứng khoán được thể hiện ở một số điểm sau:

Công cụ tài chính giúp nhà đầu tư đánh giá được khoản đầu tư đó có sinh ra lợi nhuận hay không, mức độ khả thi của dự án. Nếu IRR thấp hơn giá trị chiết khấu của khoản đầu tư chứng tỏ đây là danh mục đáng đầu tư. Ngược lại, IRR cao hơn chiết khấu khoản đầu tư, thì danh mục đầu tư này không khả thi, không nên tiếp tục.

IRR giúp nhà đầu tư cân đối, so sánh tỷ suất lợi nhuận giữa các mã chứng khoán. Từ đó quyết định phân bổ nguồn tiền vào các gói đầu tư khác nhau theo tỷ lệ phù hợp.

Ưu điểm và nhược điểm của chỉ số IRR

Ưu điểm

IRR rất khá dễ tính toán do độc lập với vốn.

Thuận tiện trong việc so sánh, đánh giá do IRR cho biết khả năng sinh lời của dự án đầu tư theo giá trị %.

Nhược điểm

IRR phù hợp để dùng trong đánh giá dự án lớn, với các dự án nhỏ thông số quá thấp khiến cho kết quả IRR được tính ra không khả thi, thuyết phục. Vì thế nhiều nhà đầu tư có thể bỏ qua những cơ hội đầu tư vào những dự án nhỏ nhưng tiềm năng tốt.

IRR dễ bị tác động bởi chỉ số thời gian nên nhiều khi dự án ngắn hạn có giá trị IRR lớn khiến các nhà đầu tư bị hiểu lầm rằng dự án này có tính khả thi tốt. Nhà đầu tư cần lưu ý không phải lúc nào giá trị chỉ số IRR cao là tốt, hãy xem xét những biến số liên quan như thời gian, chỉ số dòng tiền.

Trong nhiều trường hợp IRR không thực sự hiệu quả bằng NPV vì thế hãy sử dụng phương án tính IRR khi thực hiện đánh giá dự án có các điều kiện như: Có cùng thời gian thực hiện, tỷ lệ chiết khấu và dòng tiền tương lai tương đồng.

Mối liên hệ giữa chỉ số IRR và NPV

Nếu đã biết chỉ số IRR là gì, chắc hẳn bạn có thể dễ dàng nhận ra rằng, yếu tố này cũng được sử dụng để đánh giá khả năng thực hiện dự án đầu tư tương tự với chỉ số NPV. Đặc biệt là khi bạn nhìn vào công thức tính IRR sẽ dễ dàng nhận ra rằng, đây chính là nghiệm của phương trình NPV=0.

Điểm chung của chỉ số NPV và IRR

Cả hai yếu tố nào NPV và IRR đều được sử dụng nhằm tính toán mức độ khả thi của dự án, giúp các nhà đầu tư có thể đưa ra sự lựa chọn.

Khác biệt của chỉ số NPV và IRR

Khi các nhà đầu tư sử dụng chỉ số NPV để đánh giá, họ có thể nắm bắt được tính khả thi của dòng tiền. Trong trường hợp tính toán chỉ số IRR, nhà đầu tư sẽ nắm bắt được tính khả thi của dự án về mặt hồi vốn.

Thực tế, chỉ số IRR được sử dụng nhiều hơn, vì có giá trị trực quan. Nhờ không phụ thuộc vào yếu tố nguồn vốn nên giúp cho các nhà đầu tư có thể tính toán nhanh chóng hơn. Tuy nhiên, có không ít những trường hợp chỉ số IRR thể hiện phân tích không đúng đối với dự án. Lúc này, các nhà đầu tư sẽ thực hiện phương thức thay thế thông qua NPV. Việc thay đổi linh hoạt giữa các chỉ số phân tích sẽ giúp cho nhà đầu tư có thể dễ dàng đưa ra được quyết định đúng hơn.

Đình Trọng

Bài liên quan

Cổ phiếu tiêu điểm hôm nay 3/7: PNJ, DPR, KBC

Tiền chảy mạnh vào DIG sau thông tin bán dự án Lam Hạ

5.000 cổ đông vừa bỏ lỡ chuyến bay đặc biệt của Vietnam Airlines (HVN)

Nóng: Khối ngoại giao dịch tích cực chưa từng thấy trong năm nay

Một cổ phiếu cảng biển hút tiền, hé lộ thương vụ sở hữu 65% công ty mới thành lập hơn một tháng

Một diện mạo mới với cổ phiếu nhà "bầu" Huyền?

Tự tin thắng lớn, bầu Đức muốn đưa các chủ nợ về chung mái nhà Hoàng Anh Gia Lai

Kịch bản chứng khoán phiên sáng 3/7: Cơ hội vượt mốc 1.400 nằm trong tay nhóm chứng khoán?

Chứng khoán hướng tới mốc 1.400, cổ phiếu VIX vẫn là điểm nhấn

Kịch bản phiên chiều 3/7: Vượt 1.390 điểm, thị trường có giữ được đà tăng?

Đây có thể là lý do khiến chủ đầu tư dự án sân bay Long Thành mất cả nghìn tỷ lợi nhuận

Đường sắt cao tốc Bắc-Nam sẽ không còn cảnh “cha chung không ai khóc” nếu phương án này được chọn?

Lãnh đạo một doanh nghiệp sàn HOSE tiết lộ “cơ hội vàng” từ sáp nhập tỉnh thành

<h1 class="sc-longform-header-title block-sc-title arx-block-state">“Át chủ” của Tập đoàn FPT trúng gói thầu nâng cấp hệ thống thẻ ghi nợ Vietcombank

Bận rộn với đường sắt cao tốc Bắc-Nam, tập đoàn này vẫn không quên nhiệm vụ với thành phố từng gắn bó từ thời bao cấp<br>

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Thêm "đại bàng" Trung Quốc muốn hợp tác làm cao tốc Bắc-Nam, tưởng ai xa lạ hóa ra "người quen"

Hòa Phát có thể lập đỉnh lợi nhuận sau 3 năm, đang đi nước cờ "một mình một ngựa"

- Hội nghị xuất khẩu

- Trồng sâm Ngọc Linh 2035

- Fed

- Bộ Giáo dục và Đào tạo

- chính phủ

- Thương vụ Việt Nam tại Australia

- bờ biển

- vàng trang sức

- giá đồng tương lai

- Kết quả xổ số Cà Mau