Kịch bản nào cho thị trường chứng khoán Việt Nam năm 2023

Thị trường chứng khoán Việt Nam giàu tiềm năng tăng trưởng trung và dài hạn |

Chứng khoán Việt Nam vẫn còn động lực phát triển

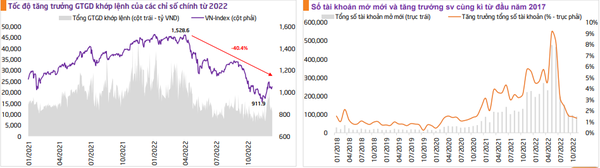

Theo báo cáo chiến lược thị trường năm 2023 của Chứng khoán Tiên Phong (TPS), thị trường chứng khoán Việt Nam đã trải qua một năm đầy biến động với nhiều biến cố lớn xuất hiện, VN-Index đã lao dốc mạnh từ mức đỉnh 1.528,6 điểm thiết lập hồi tháng 4/2022 xuống mức đáy 911,9 điểm vào tháng 11/2022, tương đương mất hơn 40% giá trị. Các đợt sụt giảm mạnh này đã khiến hơn 90% cổ phiếu ghi nhận giảm giá, trong đó nhiều mã giảm đến 60-70% giá trị và liên tục xác lập mức đáy mới của năm.

|

Thanh khoản sụt giảm là vấn đề chính của thị trường, nguyên nhân chủ yếu bắt nguồn từ lo ngại về rủi ro của thị trường trái phiếu doanh nghiệp sau giai đoạn tăng nóng trước đó. Sau các vụ việc sai phạm diễn ra ở một số tập đoàn lớn và bị luật pháp xử lý, áp lực đáo hạn trái phiếu trước hạn gia tăng, tác động tiêu cực đến các tổ chức tài chính, các đơn vị phát hành trái phiếu và cả dòng tiền trên thị trường chứng khoán.

Bên cạnh đó, dòng tiền trở lại sản xuất kinh doanh khi các hoạt động kinh tế trở lại bình thường cũng góp phần làm suy yếu thanh khoản thị trường. Cuối cùng là dòng tiền margin giảm mạnh về quanh vùng 90,000 tỷ đồng (theo ước tính của TPS), tương đương giảm gần 110.000 tỷ đồng so với mức đỉnh quý 1/2022. Hệ quả, giá trị giao dịch khớp lệnh bình quân trên HOSE giảm về dưới mức 10 nghìn tỷ đồng/phiên trong tháng 10 và 11 so với mức trung bình hơn 25 nghìn tỷ đồng/phiên trong giai đoạn từ tháng 9/2021-3/2022.

|

| Nguồn: TPS Research, FiinPro. |

Kết quả này đã có tác động tiêu cực đến tâm lý NĐT thể hiện qua thống kê số tài khoản mở mới lao dốc mạnh từ vùng đỉnh hơn 400.000 tài khoản/tháng ở giai đoạn tháng 5- 6/2022 về mức dưới 100.000 tài khoản/tháng ở giai đoạn tháng 10-11/2022.

Sau giai đoạn bán ròng xuyên suốt năm 2021, dòng tiền từ khối ngoại đã mua ròng trở lại trong phần lớn thời gian giao dịch của thị trường ở năm 2022. Tuy nhiên, giá trị mua ròng này là không đáng kể và điều này chưa đủ để thu hẹp đà giảm mạnh của thị trường. Tuy nhiên, dòng tiền từ nhóm này đã có sự trở lại đầy mạnh mẽ vào cuối tháng 11 và đầu tháng 12 để giúp VN-Index bật tăng hơn 25% từ mức đáy 873 điểm. Giá trị giao dịch khớp lệnh đạt mức kỷ lục hơn 24 nghìn tỷ đồng (tính từ 1/1- 14/12).

Cùng với đó, nhóm tự doanh cũng duy trì trạng thái mua ròng trong phần lớn thời gian giao dịch của năm 2022 với giá trị mua ròng đạt gần 5,000 tỷ đồng (tính từ 1/1- 14/12).

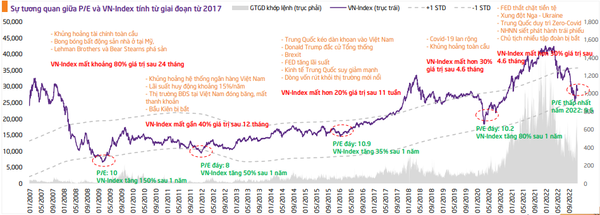

Nhìn lại lịch sử của thị trường 15 năm qua, đã có 4 lần thị trường bị bán tháo trong khủng hoảng và hỗn loạn kéo định giá P/E VN-Index giảm về dưới 11 lần. Tuy nhiên, những thời điểm này lại là cơ hội lớn cho các nhà đầu tư dài hạn, vì tại đây VN-Index đã bật tăng đầy mạnh mẽ từ 35 - 150% trong 12 tháng sau đó và đều vượt qua vùng đỉnh cũ.

|

| Nguồn: TPS Research, FiinPro. |

Một điều tích cực nữa khi nhìn vào biến động quá khứ đó là cho dù chỉ số chung có biến động ra sao thì dòng tiền vẫn sẽ không rời bỏ thị trường với việc giá trị giao dịch có xu hướng tăng theo thời gian.

Theo TPS hiện tại, thị trường chứng khoán Việt Nam đang ở giai đoạn tích sản hấp dẫn với lần thứ 5 trong lịch sử định giá P/E về dưới mức 11 lần. TPS nhận định, vĩ mô Việt Nam vẫn đang ở giai đoạn ổn định và triển vọng kinh doanh của nhiều doanh nghiệp trong 3 - 5 năm tới là tích cực.

Giai đoạn điều chỉnh mạnh này của thị trường chính là dấu chấm hết cho một chu kỳ tiền rẻ trước đó, để mở ra giai đoạn mới với động lực tăng bền vững hơn từ tăng trưởng nội tại của từng doanh nghiệp. Vì vậy, đây được xem là cơ hội thích hợp cho những nhà đầu tư dài hạn.

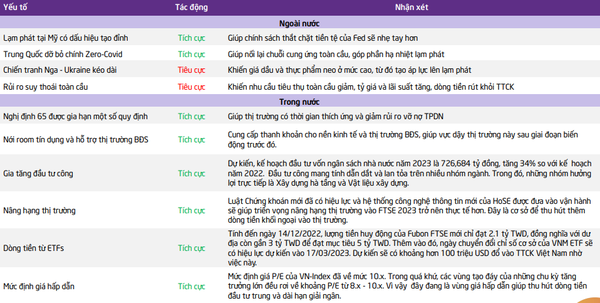

Theo đánh giá của TPS, nhìn xa hơn, động lực hỗ trợ thị trường vẫn còn nguyên vẹn. Các yếu tố tích cực từ thị trường quốc tế có thể kể đến như lạm phát tại Mỹ có dấu hiệu tạo đỉnh; Trung Quốc dỡ bỏ chính Zero COVID giúp nối lại chuỗi cung ứng toàn cầu, góp phần hạ nhiệt lạm phát,...

Tại thị trường trong nước, động lực hỗ trợ đến từ việc Nghị định 65 được gia hạn một số quy định, nới room tín dụng và hỗ trợ thị trường bất động sản, gia tăng đầu tư công, nâng hạng thị trường, dòng tiền từ ETFs, mức định giá hấp dẫn, ...

|

| Nguồn: TPS Research. |

TPS sử dụng chỉ báo xác suất đầu tư của VN–Index bằng cách đo lường mức độ lan tỏa của thị trường để xác định diễn biến tâm lý của nhà đầu tư. Chỉ báo tâm lý bình quân 50 phiên hiện đang ở mức 39,7% so với vùng dao động 27,4% - 48,7% trong 10 năm gần đây. Như vậy, so với mức đáy gần nhất vào tháng 11/2022 là 31%, nhóm phân tích đánh giá tâm lý của nhà đầu tư nhìn chung đã trở nên ổn định hơn.

Ba kịch bản cho VN-Index trong năm 2023

Theo quan điểm của TPS, triển vọng thị trường đã tích cực hơn khi VN -Index thành công tạo đáy tại mức sâu 873 điểm. Tuy nhiên sau giai đoạn bứt phá mạnh khoảng 25% từ đáy, đà tăng của thị trường đã chững lại và chỉ số đang bước vào trạng thái vận động không xu hướng trong vùng 1.000 - 1.080 điểm.

Hiện tại, chỉ số đang vận động trong kênh giá giảm và nhịp hồi của thị trường ở các giai đoạn trước đó đã bị chặn đứng tại cận trên của kênh giá này. Vì vậy, dựa trên biến động của VN-Index tại ngưỡng cản này và áp dụng lý thuyết Elliott Wave, TPS đưa ra ba kịch bản cho thị trường trong thời gian tới.

Trong kịch bản cơ sở, sau giai đoạn tích lũy và vượt kênh giá giảm, đây là tín hiệu xác nhận cho việc thị trường đã tạo đáy và đồng thời kết thúc sóng điều chỉnh C để chuyển sang uptrend. Trong kịch bản này, mức giá mục tiêu mà chỉ số có thể hướng đến là vùng 1.000 - 1.200 điểm, tương đương ngưỡng Fibonacci Retracement 50% và 78,6%.

Trong kịch bản tích cực, mục tiêu giá upside của thị trường sẽ gia tăng và từ đó thu hút dòng tiền sôi động trở lại. Mục tiêu của chỉ số trong giai đoạn này là vùng giá quanh mức 1.320 điểm, tương đương vùng đỉnh tháng 6 và tháng 8/2022.

Ở kịch bản tiêu cực, sau khi không thể vượt được kênh giá giảm và rơi khỏi mốc 1.000 điểm, thị trường nhiều khả năng sẽ rơi về quanh mức đáy tháng 11/2022 là 873 điểm để hồi phục theo mẫu hình 2 đáy (double bottom) trước khi kết thúc giai đoạn điều chỉnh. Tuy nhiên, để kịch bản này xảy ra, chỉ số sẽ phải phá vỡ mức 970 điểm, tương đương ngưỡng Fibonacci Retracement 23,6%.

Xét theo tăng trưởng EPS, nhóm phân tích của Chứng khoán Tiên Phong cho rằng, chỉ số chung đang vận động kém hơn hiệu suất lịch sử. Tính tại thời điểm điểm cuối năm 2022, VN-Index đang giao dịch tại mức P/E 11 lần, cách 2 lần độ lệch chuẩn so với trung bình 5 năm gần nhất.

"Dẫn đầu về tiềm năng tăng trưởng EPS, định giá của thị trường Việt Nam vẫn chưa tương xứng với quy mô khu vực. So sánh với nhóm các nước ASEAN, định giá của Việt Nam cũng nằm ở mức thấp nhất khu vực, nhưng lại đem lại dư địa tăng trưởng EPS lớn nhất và mức ROE đầy triển vọng", báo cáo chỉ ra.

Cho triển vọng của năm 2023, kịch bản cơ sở được dự báo là VN-Index sẽ dao động 1.150 - 1.210 điểm, tương ứng với mức tăng trưởng thận trọng 5% cho cả năm.

Dưới một góc nhìn lạc quan hơn, TPS kỳ vọng các khó khăn về vĩ mô sẽ thuyên giảm dần, tạo cơ sở cho các Ngân hàng Trung ương thế giới nâng lãi suất với tốc độ chậm lại và nới lỏng chính sách thắt chặt tiền tệ. Qua đó kích thích hoạt động tiêu dùng tăng trưởng trở lại, tạo tiền đề cho hoạt động xuất khẩu của Việt Nam.

Theo kịch bản khả quan, mức tăng trưởng toàn thị trường từ 10 - 15% sẽ dẫn dắt VN-Index đến vùng 1.373 – 1.436 điểm.

Đức Anh

Bài liên quan

Cổ phiếu tiêu điểm hôm nay 3/7: PNJ, DPR, KBC

Tiền chảy mạnh vào DIG sau thông tin bán dự án Lam Hạ

5.000 cổ đông vừa bỏ lỡ chuyến bay đặc biệt của Vietnam Airlines (HVN)

Nóng: Khối ngoại giao dịch tích cực chưa từng thấy trong năm nay

Một cổ phiếu cảng biển hút tiền, hé lộ thương vụ sở hữu 65% công ty mới thành lập hơn một tháng

Một diện mạo mới với cổ phiếu nhà "bầu" Huyền?

Tự tin thắng lớn, bầu Đức muốn đưa các chủ nợ về chung mái nhà Hoàng Anh Gia Lai

Kịch bản chứng khoán phiên sáng 3/7: Cơ hội vượt mốc 1.400 nằm trong tay nhóm chứng khoán?

Chứng khoán hướng tới mốc 1.400, cổ phiếu VIX vẫn là điểm nhấn

Kịch bản phiên chiều 3/7: Vượt 1.390 điểm, thị trường có giữ được đà tăng?

Giá lúa gạo hôm nay 2/7: Quay đầu tăng trở lại, OM 18 bật mạnh thêm 400 đồng/kg

Toàn văn phát biểu của Tổng Bí thư Tô Lâm với nhân dân TP.HCM và thông điệp gửi nhân dân cả nước

Giá cà phê đối mặt chu kỳ điều chỉnh sau đà tăng nóng kéo dài

Triển vọng LNG 2025–2026 hé lộ gì cho nhà đầu tư cổ phiếu năng lượng?

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Sau năm thua lỗ, Danh Khôi (NRC) muốn chuyển mình với loạt kế hoạch đầu tư mới mẻ

Phát Đạt chốt thương vụ 4.000 tỷ với đối tác ‘kén chọn’, vừa được phê duyệt hai dự án thí điểm mới toanh

Cổ phiếu ngành bảo hiểm bứt phá nhờ mảng phân phối độc quyền

- đối thủ SH

- giá xe SH

- buôn lậu vàng

- chó dại cắn

- Chứng khoán

- xe máy tay ga Trung Quốc giá rẻ

- lãi suất ngân hàng

- Công nghệ mới chẩn đoán

- giá cà phê Kon Tum

- Techcombank