Lạm phát cao, làm gì để tài sản không bị bào mòn

| Doanh nghiệp ứng phó thế nào với lạm phát cao? Điểm mấu chốt của gián đoạn kinh tế toàn cầu: Lạm phát cao và tăng trưởng chậm |

Theo các chuyên gia, để đánh giá rõ nhất tác động của lạm phát, chúng ta có thể nhìn lại quá trình tăng giá của vàng. Cụ thể vào thời điểm năm 2006, giá vàng chỉ vào khoảng 12-13 triệu đồng/ lượng, nhưng hiện tại giá vàng tăng gấp 4,5 lần tương đương với 55-56 triệu đồng/ lượng. Điều này có nghĩa nếu bạn giữ 12 triệu đồng trong 17 năm kể từ năm 2006 đến nay, số tiền đó chỉ đủ mua 1/3 lượng vàng ở hiện tại.

Như vậy, quay trở lại câu hỏi 2 tỷ hôm nay có còn là 2 tỷ của 20 năm sau hay không? Câu trả lời là không, nếu xét về giá trị.

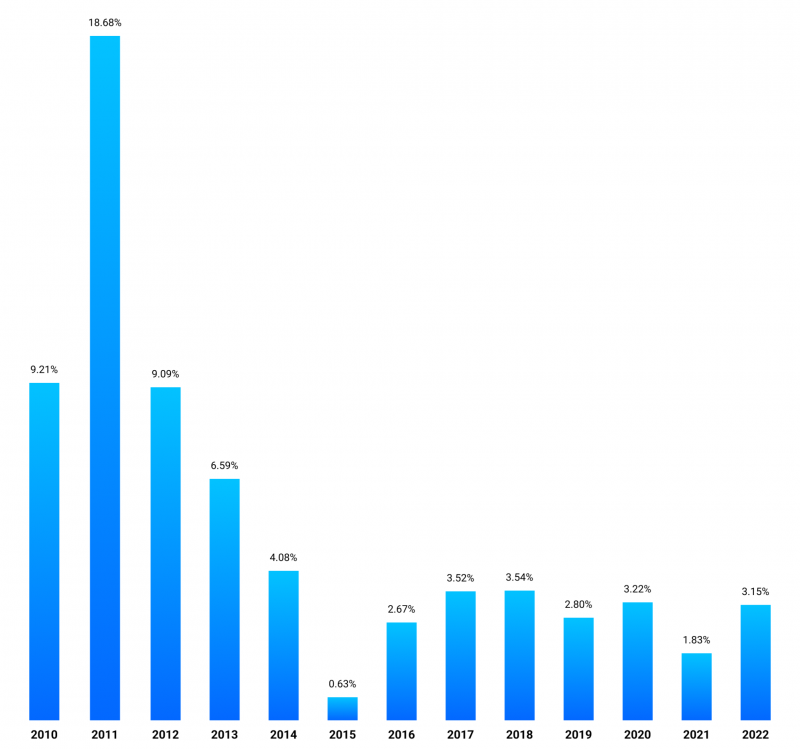

Giả sử tỷ lệ lạm phát ở Việt Nam năm 2023 được kiểm soát ở mức 4.5%, số tiền 2 tỷ đồng bạn cất giữ từ năm 2022 thời điểm này chỉ có giá trị thực hơn 1.9 tỷ đồng. Trường hợp lạm phát duy trì tỷ lệ này trong vòng 20 năm, vậy giá trị thực của 2 tỷ đồng chỉ còn khoảng 800 triệu đồng vào năm 2042. Tỷ lệ lạm phát 4.5% là mức giả định dựa trên mục tiêu mà Chính phủ đang nỗ lực để kiểm soát, thực tế con số này có thể cao hơn vì trong quá khứ tỷ lệ lạm phát đã có lúc vượt ngưỡng hơn 18% vào năm 2011.

|

| Lạm phát từng đạt đỉnh năm 2011 với tỷ lệ 18,68%. |

Nếu 2 tỷ đồng tiền mặt được quy đổi thành các tài sản có thể sinh lời thì 20 năm sau số tiền này khả năng được nhân lên nhiều lần. Điều này lý giải vì sao các chuyên gia thường khuyên rằng, đầu tư là giải pháp tốt nhất để chống lại lạm phát.

Hiện nay, mọi người có thể lựa chọn các kênh đầu tư để sinh lời như bất động sản, vàng và ngoại tệ, kinh doanh, gửi tiền ngân hàng, đầu tư chứng khoán… Tuy nhiên, mỗi người cần cân nhắc mức độ sinh lời, năng lực bản thân và các yếu tố khách quan khác để lựa chọn hình thức phù hợp.

Chẳng hạn, với hình thức gửi tiết kiệm, lãi suất ngân hàng mặc dù ổn định nhưng thấp nên khả năng chống lại lạm phát thường không đáng kể.

Theo ông Phạm Lê Duy Nhân, Trưởng phòng Quản lý Danh mục đầu tư Công ty Quản lý Quỹ Vietcombank, hình thức gửi tiền tiết kiệm tại Việt Nam trong 10 năm trở lại đây chỉ mang lại lãi suất thực dương vào khoảng trên dưới 3%/năm, tức lãi suất danh nghĩa khoảng 7-8% đã trừ đi lạm phát 4-4,5%. Giả định thống kê chỉ số lạm phát của Việt Nam là chính xác thì lợi nhuận từ tiền gửi tiết kiệm chỉ đủ để bù đắp khoản tiền đã bị lạm phát bào mòn. Hiện tượng lãi suất tăng cao đột biến như thời điểm cuối năm 2022 chỉ diễn ra trong giai đoạn nhất định, do đó nếu xét về dài hạn khả năng sinh lời của hình thức này sẽ không bền vững.

Thống kê của công ty Quản lý Quỹ Dragon Capital về các kênh đầu tư phổ biến hiện nay, cổ phiếu hiện là kênh đầu tư có hiệu suất sinh lời tốt nhất với bình quân khoảng 16% mỗi năm tính từ năm 2000 khi thị trường chứng khoán Việt Nam đi vào hoạt động. Trong khi đó, mức sinh lời bình quân của bất động sản là 11,9%, vàng 9%, tiền gửi 8% và đô la Mỹ chỉ 2,2%, trong cùng khung thời gian 21 năm.

Theo thời gian, giá trị của đồng tiền giảm đi. Ngược lại nếu lựa chọn đúng loại tài sản đầu tư, chúng sẽ sinh lời khiến quy mô tài sản không ngừng tăng lên.

Tại thời điểm lạm phát tăng cao khiến đồng tiền bị mất giá, với những ai nắm giữ các tài sản đầu tư như danh mục cổ phiếu càng có nhiều lợi thế. “Khi mặt bằng định giá đang rất rẻ, nhà đầu tư nên tận dụng nguồn tiền mặt nhàn rỗi để tích lũy các tài sản tốt với giá rẻ nhằm “đón đầu” chu kỳ tăng trưởng tiếp theo”, ông Phạm Lê Duy Nhân chia sẻ.

Trong dài hạn, nền kinh tế Việt Nam luôn phát triển tích cực, kỳ vọng tăng trưởng doanh nghiệp niêm yết cao. Do vậy, thời gian đầu tư càng lâu cộng hưởng với sức mạnh của lãi suất kép giúp tài sản thu về từ việc nắm giữ cổ phiếu được cho là sẽ không ngừng tăng lên.

| Tại các quốc gia phát triển, hầu hết người dân đều có thói quen đầu tư một phần tích lũy thông qua các quỹ đầu tư chuyên nghiệp, các quỹ đầu tư thường nắm giữ một danh mục cổ phiếu tiềm năng được chọn lọc kỹ càng, đây được coi là giải pháp để bảo vệ và gia tăng tài sản cho các mục tiêu tài chính trong tương lai. |

Ngọc Thùy

Bài liên quan

Một giai đoạn nhiều "toan tính" của thị trường bất động sản khu công nghiệp

Cổ phiếu tiêu điểm hôm nay 23/7: QTP, TNG

Tín hiệu cổ phiếu hôm nay: CTS tái tích lũy thành công, sẵn sàng bứt phá

Tâm điểm dòng tiền 23/7: Dòng tiền ngắn hạn tìm điểm tựa, VJC tiếp đà bay cao?

Tăng 17% trong hơn 6 tháng, HPG đang phản ánh đúng kỳ vọng thị trường?

Kịch bản chứng khoán phiên sáng 23/7: Sau cú "quay xe" của khối ngoại, VN-Index giằng co?

Báo cáo quý thổi bùng sóng cổ phiếu xây dựng, S&P 500 tiếp tục lập đỉnh<br>

Chào sàn HOSE, cổ phiếu ngân hàng quy mô hơn 5 tỷ đô diễn biến ra sao?

Lịch trả cổ tức tiền mặt của 5 doanh nghiệp, cao nhất tới hơn 22,9%

Top cổ phiếu tiềm năng cho nửa cuối năm được công ty chứng khoán chọn mặt gửi vàng

Giá Pi Network hôm nay 20/7: “Nín thở” sau đợt unlock khổng lồ

Giá xe máy điện Yadea: Chỉ từ 12 triệu, pin bền, chạy xa, sẵn sàng thay thế xe xăng?

Doanh nghiệp hạ tầng thuộc hệ sinh thái Viettel đề xuất dự án điện gió quy mô lớn tại Quảng Trị, kỳ vọng cung ứng điện cho 160.000 hộ dân

Chứng khoán Mỹ đi lên giữa lo ngại chính sách, Johnson & Johnson và nhóm tài chính bứt phá

Mẫu ô tô Hyundai giá chỉ hơn 200 triệu, trang bị không thua xe tiền tỷ: Liệu có về Việt Nam?

Nóng: Chuyển động mới tại dự án đường sắt cao tốc Bắc–Nam, viễn cảnh đoàn tàu "Make in Vietnam" gần ngay trước mắt

Thêm 5 doanh nghiệp chốt quyền trả cổ tức tiền mặt trong tháng 7, cao nhất tới 13%

- giá gas tháng 11/2024

- giá điện thoại Xiaomi Redmi A2

- Tỷ giá Euro hôm nay ngày 18/11/2023

- STB

- xe ga Aurora 150 2025

- giá cà phê Đắk Lắk

- bảng giá vàng

- Đồng Nai

- trực tiếp kết quả xổ số Đồng Tháp

- kinh doanh hàng hoá không rõ nguồn gốc