Ngân hàng Phương Đông (OCB) được nới 'room' tín dụng thêm 3,1%

|

| Ngân hàng Phương Đông (OCB) được nới hạn mức tín dụng thêm 3,1% |

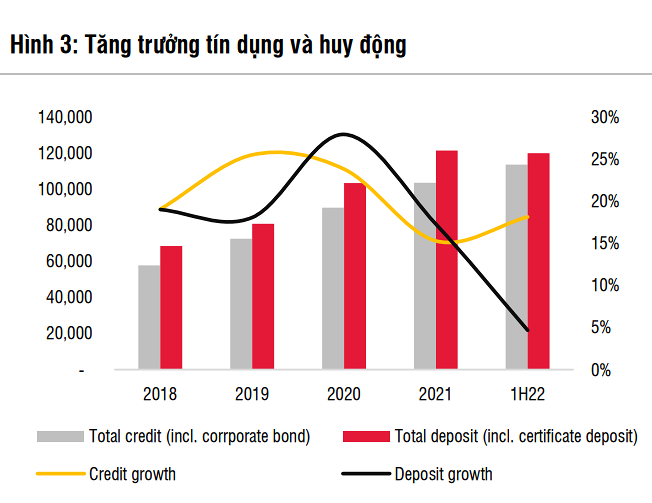

Theo báo cáo cập nhật về Ngân hàng TMCP Phương Đông (OCB), Bộ phân Phân tích Chứng khoán SSI (SSI Research) cho biết Ngân hàng Nhà nước đã cấp thêm cho OCB hạn mức tăng trưởng tín dụng là 3,1%, nâng tổng hạn mức tăng trưởng tín dụng của ngân hàng lên 13,1 %.

Tuy nhiên, nhóm phân tích vẫn kỳ vọng sẽ có môt đợt nâng hạn mức tín dụng nữa được Ngân hàng Nhà nước thực hiện đến cuối năm nay. Do đó, tăng trưởng tín dụng của OCB có thể đạt 15,4% cho cả năm 2022, vẫn thấp hơn so với con số của năm 2021 là 18,5%.

SSI tin rằng hạn mức tăng trưởng tín dụng thấp hơn những năm trước sẽ giúp giảm bớt áp lực cho OCB trong hoạt động huy động vốn. Song, ngân hàng vẫn cần huy động thêm tiền gửi của khách hàng trong 6 tháng cuối năm (đặc biệt là tiền gửi dài hạn) để kiểm soát nguồn vốn ngắn hạn cho vay trung dài hạn. Do đó, tăng trưởng huy động ước tính là 11,3% cho năm tài chính 2022.

|

| (Nguồn: SSI) |

SSI cho biết tính đến hết quý II, OCB ghi nhận mức tăng trưởng tín dụng 9,8% với tổng dư nợ đạt hơn 113.700 tỷ đồng, nhờ dư nợ cho vay dài hạn tăng 14,4% so với đầu năm, đạt 61.600 tỷ đồng. Điều này được giải thích bởi sự tăng trưởng của dư nợ cho vay chủ đầu tư bất động sản và cho vay mua nhà ở. Trên cơ sở có mối quan hệ hợp tác chặt chẽ với Nam Long Group, Khang Điền House, Sơn Kim Land và Capitaland,

OCB đã đẩy mạnh cho vay mua nhà để ở với giá trị cho mỗi căn nhà dao động 1,5-2,5 tỷ đồng chủ yếu tập trung vào phân khúc khách hàng có thu nhập thấp và trung bình. Các khoản vay này có thời hạn tối đa là 35 năm và thời gian ân hạn nợ gốc lên đến 5 năm.

Hơn nữa, dư nợ cho vay của một gói sản phẩm cho vay mua nhà trực tuyến của OCB đạt hơn 3.500 tỷ đồng trong quý II, chiếm xấp xỉ 4% tổng dư nợ cho vay khách hàng. Trong khi dư nợ cho vay bất động sản và xây dựng lần lượt là 11.000 tỷ đồng, tăng 21% so với đầu năm và 10.000 tỷ đồng, tăng 6% so với đầu năm, dư nợ cho vay trái phiếu doanh nghiệp tăng 5% so với quý trước lên hơn 4.000 tỷ đồng, trong đó gần 580 tỷ đồng trái phiếu là nợ quá hạn.

SSI Research cho biết trong 6 tháng đầu năm, doanh thu từ hoạt động dịch vụ của OCB tăng 2,4% so với cùng kỳ, đạt 359 tỷ đồng. Mặc dù doanh thu từ mảng phân phối bảo hiểm (bancassurance) tăng 18% so với cùng kỳ lên 192 tỷ đồng, nhưng ngân hàng không đảm bảo được “tỷ lệ tái tục bảo hiểm” và vì vậy phải ghi nhận thêm chi phí quảng cáo. Điều này khiến tổng chi phí hoạt động dịch vụ tăng 24% so với cùng kỳ lên 52,5 tỷ đồng.

Trong bối cảnh lợi suất trái phiếu có xu hướng tăng lên, OCB đã ghi nhận khoản lỗ 327 tỷ đồng từ giao dịch trái phiếu. Và rõ ràng điều này đã ảnh hưởng đến lợi nhuận cốt lõi của OCB trong 6 tháng đầu năm. Để khắc phục vấn đề này, ngân hàng đã nỗ lực hơn trong việc thu hồi nợ xấu, cụ thể đã thu hồi được 226 tỷ đồng trong 6 tháng đầu năm 2022.

Nhìn chung, lợi nhuận từ hoạt động kinh doanh trái phiếu (vốn từng là thế mạnh của OCB) suy giảm, các khoản thu nhập ngoài lãi khác kém hiệu quả, và OCB đang phụ thuộc khá nhiều vào thu nhập lãi. Tỷ lệ thu nhập lãi thuần trên tổng thu nhập hoạt động là 94,2% trong quý II so với mức trung bình của các công ty cùng ngành là 77%.

SSI Research cho rằng điều này sẽ tiếp tục là một mối lo ngại đối với OCB, vì lợi suất trái phiếu đang có xu hướng cao hơn.

Dự báo kết quả kinh doanh năm 2022, nhóm phân tích ước tính lợi nhuận trước thuế của OCB sẽ đạt 4.900 tỷ đồng, giảm 11% so với cùng kỳ.

Hoàng Hà

Bài liên quan

Hiệp hội Ngân hàng Việt Nam họp xây dựng Sổ tay Hướng dẫn tái cấu trúc nợ ngoài tòa

Uỷ ban Rủi ro trực thuộc Hội đồng Hiệp hội Ngân hàng Việt Nam tổ chức họp lần thứ nhất

Xếp hạng tín nhiệm và con đường hướng tới tài chính bền vững của ngân hàng

TS. Nguyễn Quốc Hùng: Xếp hạng tín nhiệm ngày càng quan trọng trong bối cảnh mới

Top 10 ngân hàng có tỷ lệ bao phủ nợ xấu, trích lập dự phòng rủi ro cao nhất

Hiệp hội Ngân hàng Việt Nam làm việc với Tổng Lãnh sự quán Vương quốc Anh

Câu lạc bộ Tài chính Tiêu dùng tổ chức thành công Hội nghị nhiệm kỳ II

Hiệp hội Ngân hàng Việt Nam làm việc với Hiệp hội Quỹ Tín dụng Nhân dân

Hiệp hội Ngân hàng Việt Nam thăm và làm việc với ICBC Chi nhánh Hà Nội

Hiệp hội Ngân hàng Việt Nam làm việc với IMF về lĩnh vực ngân hàng số và tài sản mã hóa

Thông tin mới nhất vụ C.P. Việt Nam bị tố bán heo bệnh, đã có kết luận của cơ quan điều tra

Giá sầu riêng hôm nay 2/7: Sầu riêng Tây Nguyên rớt thảm, miền Tây “gồng mình” giữ giá

5 doanh nghiệp công bố lịch trả cổ tức, MWG, MCH góp mặt với tỷ lệ cao ngất bất ngờ

Đối tác Trung Quốc cùng Vingroup (VIC) xây cầu Tứ Liên lên kế hoạch rút ngắn một nửa thời gian làm cao tốc

Dự án “con đường tơ lụa” lớn nhất Đông Nam Bộ chính thức được thông qua, ai lĩnh trọng trách?

Xem xét có cơ chế đặc thù cho việc chuẩn bị, tổ chức Triển lãm thành tựu kinh tế - xã hội nhân 80 năm ngày quốc khánh

Nóng: “Đầu cầu” Hà Nội hé lộ thời điểm triển khai khâu quan trọng của dự án Đường sắt cao tốc Bắc-Nam

- Venezuela

- VGI

- Volkswagen T-Cross

- Sở Giao dịch chứng khoán Hà Nội

- Hòa Minzy đang hẹn hò

- Mariupol

- Tiêu chuẩn nhà ở xã hội

- ô tô Honda

- Kho bạc Nhà nước

- Giá vàng trong nước