Tăng trưởng tín dụng chậm nhưng chắc

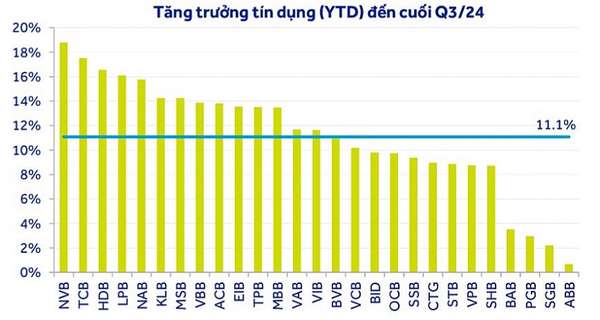

Theo báo cáo của Công ty Chứng khoán ACB (ACBS), ngành Ngân hàng tiếp tục duy trì mức tăng trưởng tín dụng tích cực, bất chấp những biến động vĩ mô và khó khăn trong nước. Tính đến ngày 7/12/2024, dư nợ tín dụng toàn nền kinh tế đạt trên 15,3 triệu tỷ đồng, tăng 12,5% so với cuối năm 2023. Trong cả năm 2025, tăng trưởng tín dụng dự kiến đạt 15%, phù hợp với mục tiêu Ngân hàng Nhà nước (NHNN) đề ra.

|

| Tăng trưởng tín dụng toàn ngành Ngân hàng được dự báo đạt 15% trong năm 2025 |

Động lực tăng trưởng tín dụng chủ yếu đến từ:

Phục hồi kinh tế: Nền kinh tế Việt Nam dự báo tiếp tục phục hồi mạnh mẽ với mức tăng trưởng GDP từ 6,5% đến 7% trong năm 2025, tạo điều kiện cho tín dụng mở rộng.

Đầu tư công: Chính phủ đẩy mạnh giải ngân vốn đầu tư công, đóng vai trò kích cầu và tạo thêm không gian tăng trưởng tín dụng.

Vai trò chủ đạo của tín dụng ngân hàng: Kênh trái phiếu doanh nghiệp vẫn trong giai đoạn tái cấu trúc, tăng cường sự phụ thuộc vào tín dụng ngân hàng.

Tăng trưởng tín dụng được dự báo sẽ đóng góp quan trọng vào tổng thu nhập của các ngân hàng, với mức tăng trưởng thu nhập dự kiến 15,3% so với năm 2024. Tuy nhiên, thu nhập ngoài lãi, đặc biệt từ mảng bancassurance, vẫn đối mặt khó khăn, chỉ tăng trưởng 8,5%.

|

| Nguồn ACBS |

Nợ xấu - Thách thức lớn cho các ngân hàng nhỏ

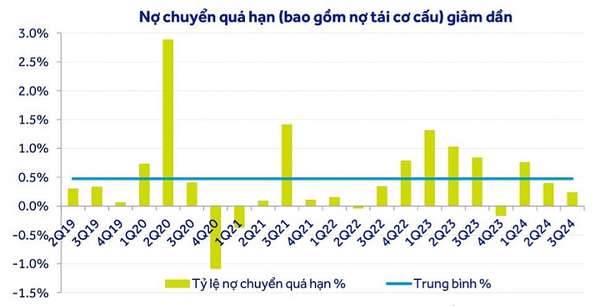

Bên cạnh triển vọng tích cực, chất lượng tài sản và vấn đề nợ xấu vẫn là điểm cần lưu ý. Theo ACBS, tỷ lệ nợ xấu (NPL) toàn ngành trong quý III/2024 đạt 2,25%, tăng nhẹ so với các quý trước. Các ngân hàng nhỏ, tập trung vào khách hàng cá nhân và doanh nghiệp nhỏ và vừa (SME), như VPBank, VIB, OCB, tiếp tục đối mặt với tỷ lệ nợ xấu và nợ nhóm 2 cao hơn đáng kể so với các ngân hàng lớn như Vietcombank, BIDV, VietinBank hay Techcombank.

Một số vấn đề nổi bật về nợ xấu:

Nợ tái cơ cấu theo Thông tư 02/2023/TT-NHNN: Chiếm khoảng 0,8% tổng dư nợ toàn ngành.

Dư nợ chịu ảnh hưởng bởi bão Yagi: Chiếm 1,2% và được phép tái cơ cấu đến hết năm 2025 theo Thông tư 53/2024/TT-NHNN.

Số ngày thu lãi tăng cao: Đến cuối quý III/2024, mức thu lãi trung bình toàn ngành là 58 ngày, phản ánh áp lực tiềm ẩn về chất lượng tài sản.

|

Mặc dù vậy, tín hiệu tích cực đã xuất hiện khi nợ xấu và nợ nhóm 2 có xu hướng giảm trong 2 quý gần đây. Tỷ lệ nợ nhóm 2, một chỉ báo sớm của nợ xấu, giảm 8 điểm cơ bản trong quý III/2024 và duy trì xu hướng giảm liên tục. ACBS dự báo tỷ lệ nợ xấu năm 2025 sẽ giảm nhẹ xuống 1,5% từ mức 1,6% năm 2024, nhờ sự phục hồi kinh tế và các biện pháp kiểm soát nợ hiệu quả của NHNN.

Triển vọng ngành Ngân hàng năm 2025

Dựa trên dự báo của ACBS và các chỉ số kinh tế vĩ mô, năm 2025 hứa hẹn là một năm tăng trưởng ổn định cho ngành Ngân hàng. Tăng trưởng tín dụng duy trì mức 15%, đóng vai trò quan trọng trong việc hỗ trợ nền kinh tế phục hồi và phát triển.

Tuy nhiên, các ngân hàng cần đối mặt với thách thức lớn trong việc cân đối lợi nhuận và chất lượng tài sản. Bộ đệm dự phòng rủi ro hiện ở mức thấp, đòi hỏi các ngân hàng phải tăng cường trích lập dự phòng trong năm tới. Điều này có thể ảnh hưởng tới lợi nhuận ngắn hạn nhưng là điều cần thiết để bảo đảm sự ổn định lâu dài.

Với sự phục hồi của nhóm khách hàng bán lẻ và các chính sách hỗ trợ từ NHNN, ngành Ngân hàng có cơ hội củng cố nền tảng tài chính, thúc đẩy tín dụng bán lẻ và đầu tư công. Đây sẽ là những yếu tố chính giúp hệ thống ngân hàng đạt được các mục tiêu tăng trưởng tín dụng, hỗ trợ nền kinh tế phát triển bền vững trong giai đoạn tới.

| Thông tư 02 hết hiệu lực, nợ xấu ngành ngân hàng có bùng phát? Nợ xấu ngành ngân hàng tăng 30,3% YTD trong 9 tháng đầu năm 2024, đưa tỷ lệ lên 2,25%. Thông tư 02 hết hiệu lực ... |

| Ngành ngân hàng 2025: Ưu tiên phát triển xanh và thanh toán điện tử Tại hội nghị triển khai nhiệm vụ ngân hàng năm 2025, Ngân hàng Nhà nước Việt Nam cam kết điều hành chính sách tiền tệ ... |

| Ngành ngân hàng phát tín hiệu sáng, 4 cổ phiếu lọt vào tầm ngắm của PSI Báo cáo mới đây của PSI chỉ ra rằng, chất lượng tài sản ngành ngân hàng bắt đầu cải thiện khi tỷ lệ nợ xấu ... |

Nguyễn Thanh